正如同SWIFT在官网上的自我介绍所述,SWIFT本质上是一家提供金融信息服务(financial messaging service)的机构,而不提供与结算、支付、清算相关的业务服务。

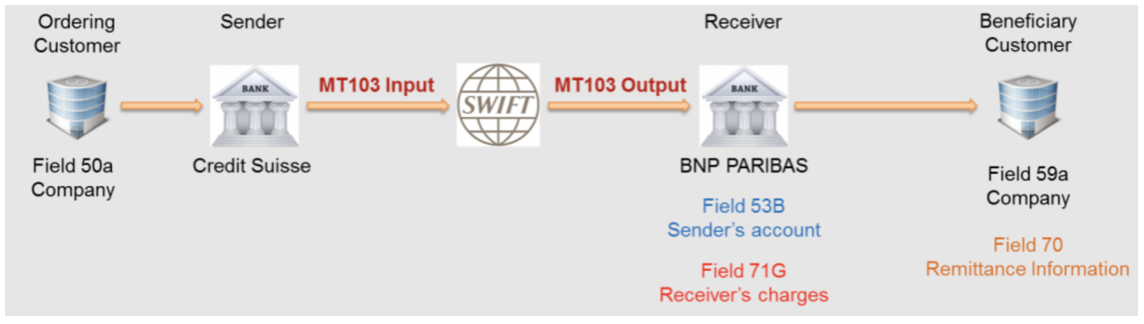

在一般的跨国汇款应用场景下,若甲国的A银行受到客户委托,需要向乙国的B银行汇出一笔资金,则在A银行与B银行之间必须至少在信息层面与资金层面这两个通路产生互动。

其中在信息层面,两家银行将通过某个特定网络(例如SWIFT),以全球统一认可的格式(报文),就汇款金额、操作时间、收付款人信息等交易明细进行确认。至于在资金层面产生的实际资金划拨和清算,则与以SWIFT为代表的信息层面并无直接联系,而拥有独立的清算系统,其中以纽约清算所银行同业支付系统(CHIPS)最为知名。

若以实时通讯作为类比,以SWIFT为代表的信息流系统类似于银行之间的WhatsApp和Skype,而非集成了支付功能的微信。若某个国家被排除出SWIFT系统,则可以类比于某自然人在社交媒体中被删号——但这并不能影响该自然人可以与他人在线下进行社交活动。

早在1970年代初期,由于银行跨境业务的爆发式增长,老旧的、仅有8字节/秒网速的Telex网络已经无法满足银行同业间的信息交流需求。

1973年,随着计算机网络商用化的成熟,在国小民富、跨境支付业务繁杂的欧洲大陆,数家欧洲银行牵头在比利时布鲁塞尔成立了SWIFT,并在三年之后成功推出了新一代的银行同业间网络:即SWIFT网络(SWIFTNet)。

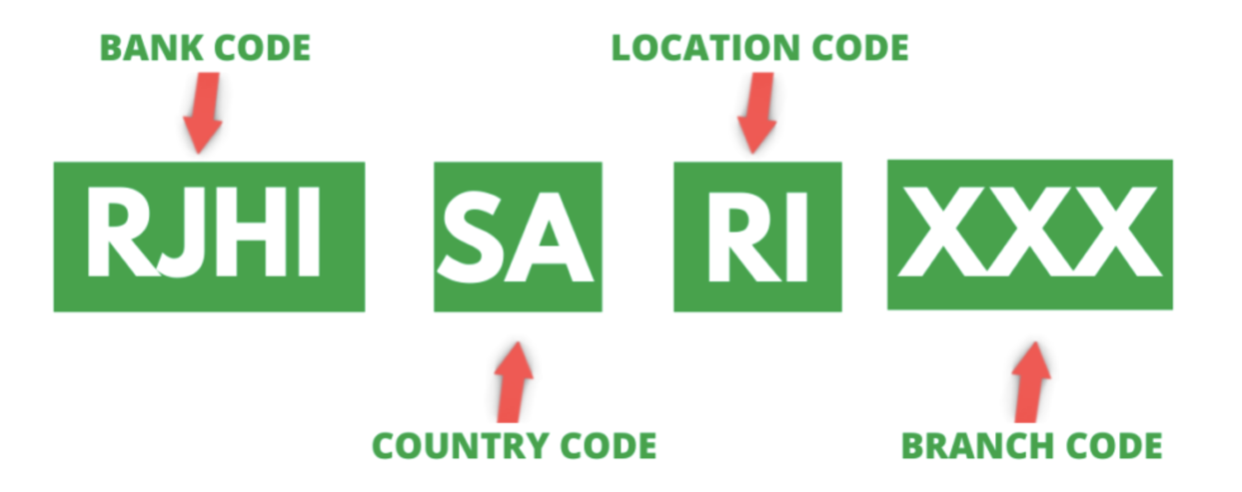

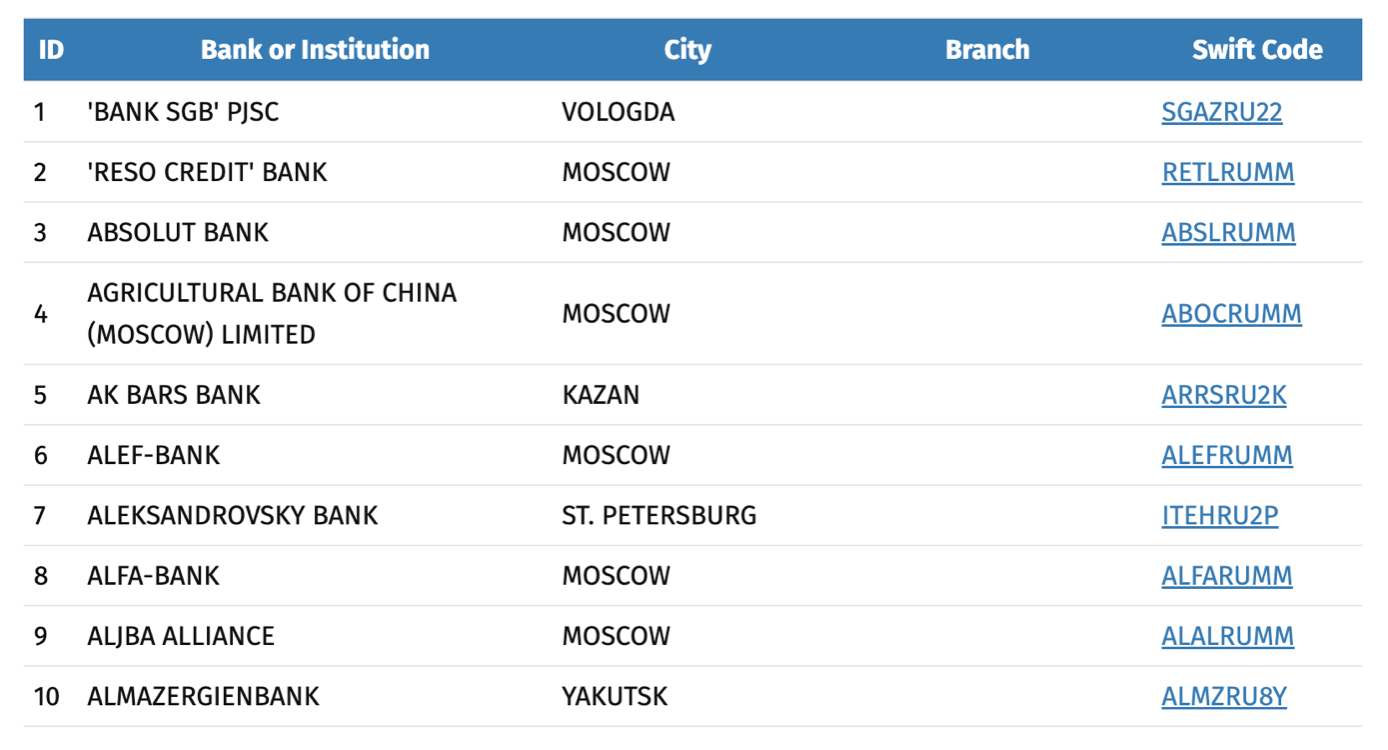

SWIFT一经推出便大获成功。截至1979年,来自15个国家的239家银行加入了SWIFT协会。这个数字在十年之后的1989年再次迅速增加到了79个国家和2814家银行。时至今日,全球范围内共有超过1.1万家金融机构使用SWIFT,系统每日处理的信息量(即报文数量)超过4200万条。这其中也包括2667家中国的银行和金融系统。

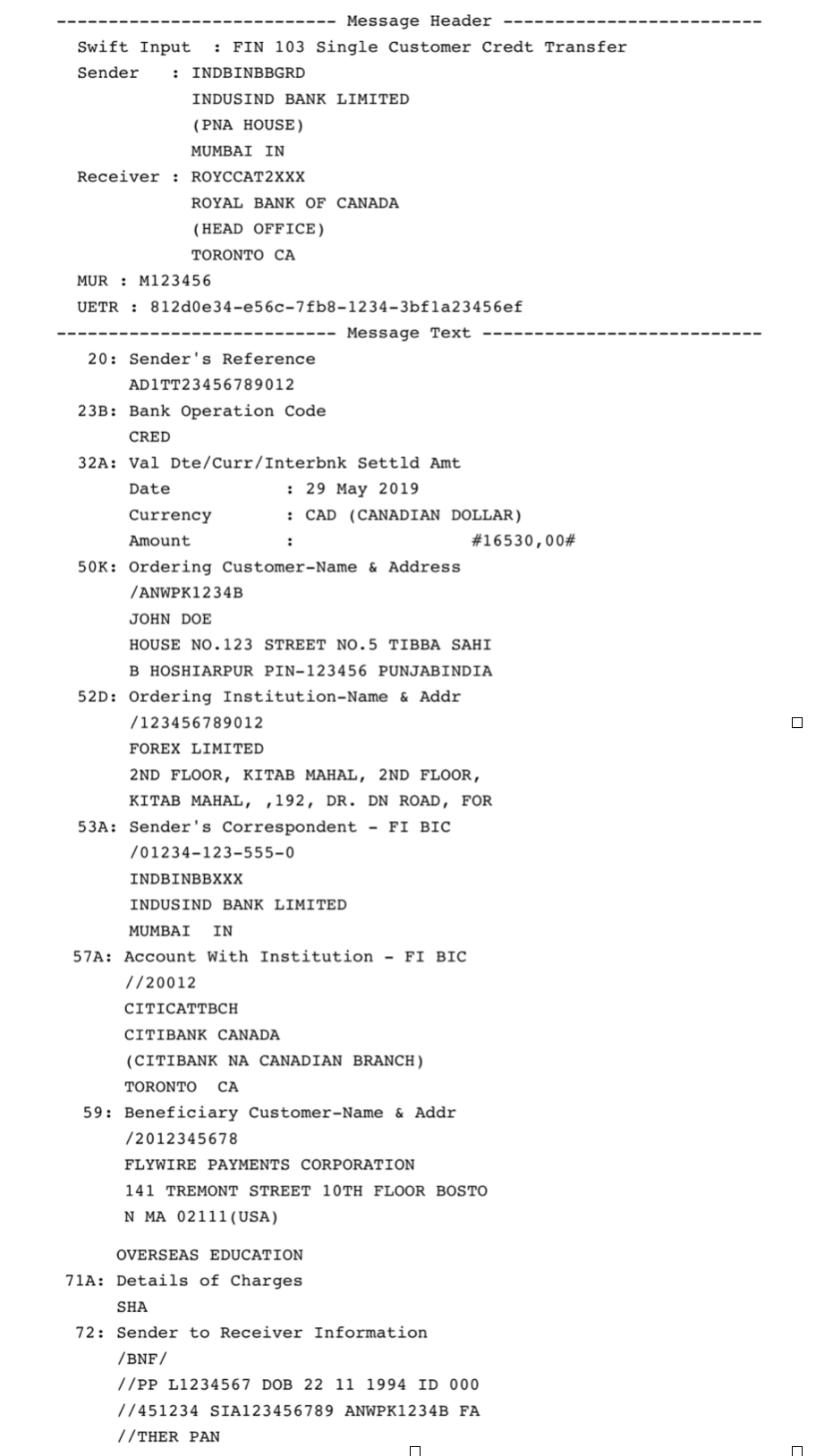

SWIFT网络主要由银行等金融机构使用,但是在日常跨境汇款业务之中,汇款单上必填的SWIFT码也使得该系统距离大众的日常生活并不遥远。

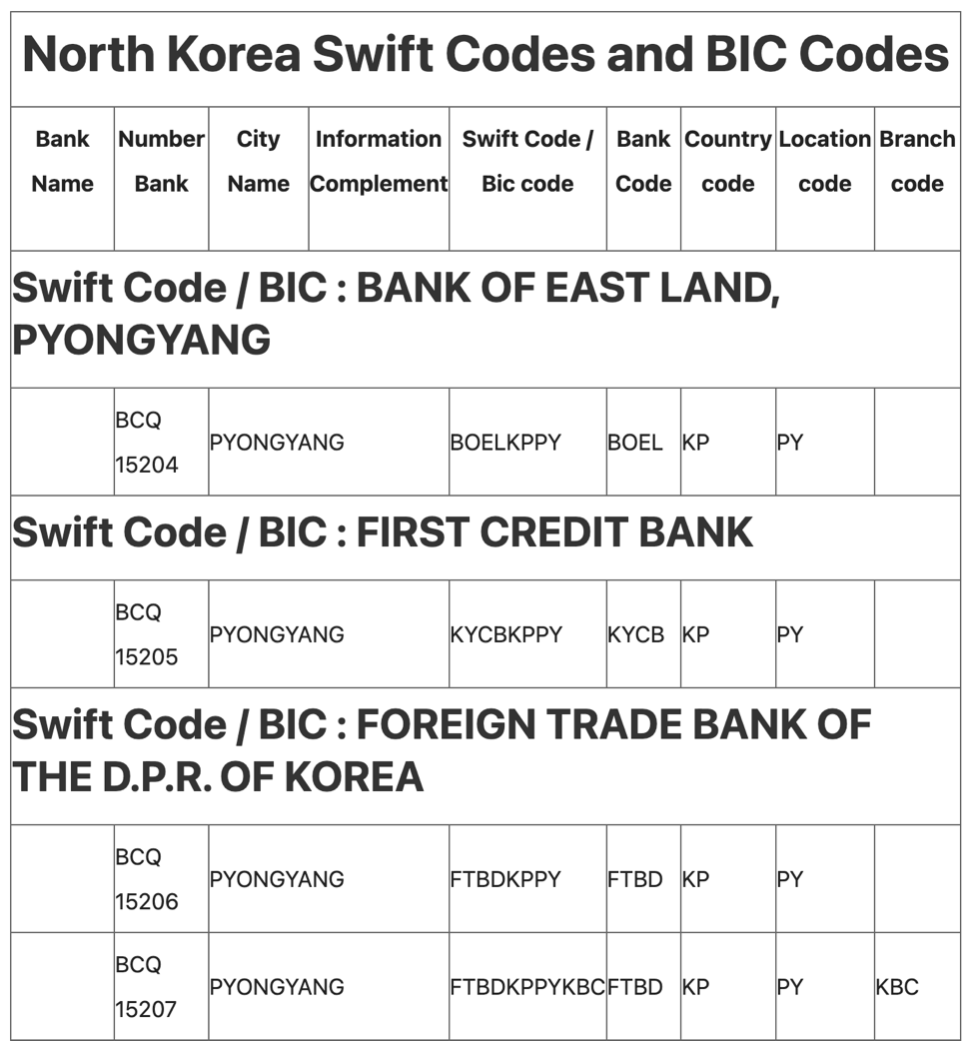

以中国银行为例,其SWIFT代码便是BKCHCNBJXXX。(BKCH代表Bank of China,CN代表中国,BJ代表北京市,最后三位码代表具体支行)以笔者所在的德意志银行为例,其SWIFT代码为DEUTDEDBFRA。(即德意志银行/德国/法兰克福的对应代码)

虽然SWIFT的全名之中带着“协会”一词,但是SWIFT的公司法律形式依然为合作社,即SWIFT本身并不以盈利为目的,但却以优化各成员的经济利益为原则。这一特殊性质也自然产生了一个问题:谁能够真正掌控SWIFT?

作为一家总部位于布鲁塞尔的协会组织,理论上SWIFT高层几乎由欧洲人所垄断。SWIFT的董事会目前共设有25个席位,其中17个席位由欧洲国家掌握。信息使用量最大、也是创始国的六大国(美国、英国、法国、德国、比利时、瑞士)各拥有两个席位,其他重要国家之中,中国拥有两席(中国大陆与中国香港各一席),俄罗斯、荷兰、南非、日本、新加坡等国拥有一席。而对SWIFT的监管工作同样由比利时国家银行主导。

SWIFT的政治化

不过,欧洲人占大头并不意味着SWIFT就真正能够由欧洲或欧盟掌控。

一方面,立足于国际间跨境业务的SWIFT,若脱离了美元这一国际货币将变成空中楼阁。时至今日,国际间货币流动的份额仍然保持着美元占四成、欧元占三成、英镑占一成不到以及其他货币的基本格局不变。

此外,SWIFT作为金融信息流的垄断平台,仅仅是国际金融交流的一条腿。以纽约清算所银行同业支付系统(CHIPS)为代表的另一条腿、代表了实际资金结算的另一支柱则几乎完全由美国掌握。

另一方面,SWIFT作为信息平台,拥有全球范围内金融往来的几乎所有信息。除了布鲁塞尔总部之外,还在阿姆斯特丹、瑞士和纽约设有信息交换中心,这也意味着美国方面能够通过该网络掌握这一金融大数据库。

事实上,在“9·11”事件发生之后,小布什总统根据《国际紧急经济权力法》授权有关机构可以从SWIFT网络中对与恐怖组织相关的结汇信息进行严格审查,并有权直接将某些SWIFT会员拉入黑名单,此举在很大程度上直接切断了恐怖组织的国际资金往来。

当然,在SWIFT中将恐怖组织“删号”并不是美国干预的孤例。

早在2012年,故伎重施的美国人就将一批伊朗银行剔除在SWIFT系统之外,并使得伊朗的外贸进出口在2016年重新解禁之前直接被腰斩。

在这一过程之中,华盛顿方面也理清了一套金融制裁的组合拳,即首先通过自家的纽约清算所银行同业支付系统(CHIPS)拆掉被制裁方的资金流这一支柱,使得被制裁方的美元结算瘫痪。其次便是在与欧洲人达成共识的前提下,通过SWIFT拆掉被制裁方的信息流支柱,由此完成对被制裁方的全方面围堵。

值得注意的是,相比于SWIFT在金融信息流层面的绝对垄断地位,CHIPS立足于美国的统治地位,但却不是完全垄断性的。例如同时亦存在针对欧元的Target2结算系统以及中国于2015年上线的人民币跨境支付系统CIPS。不过CIPS作为资金流的系统,与SWIFT为互补关系。

具体到本世纪初期的伊朗核危机,美国亦是首先在2008年便将伊朗银行踢出了CHIPS系统,其后在欧盟亦对伊朗发起制裁的背景下,于四年后将伊朗银行踢出SWIFT系统。

2014年克里米亚危机爆发之后,美欧故伎重施,将俄罗斯的7家银行剔除出了SWIFT,直接导致这些银行的客户在跨境信用卡支付时出现困难。

2017年朝鲜核危机爆发后,美国再次牵头将所有朝鲜银行从SWIFT中除名。

2018年,单方面认为伊朗违法了核协定的美国前总统特朗普要求SWIFT再次将伊朗央行以及数家伊朗银行除名。由于当时英法德欧洲三大国皆对进一步制裁伊朗表面了反对态度,因此在美国和欧洲夹缝之中的SWIFT协会最终只能宣布暂停对伊朗央行的服务。

随着美国人在本世纪挥舞SWIFT大棒愈发频繁,关于绕开SWIFT系统另起炉灶的呼声也从未停歇过。

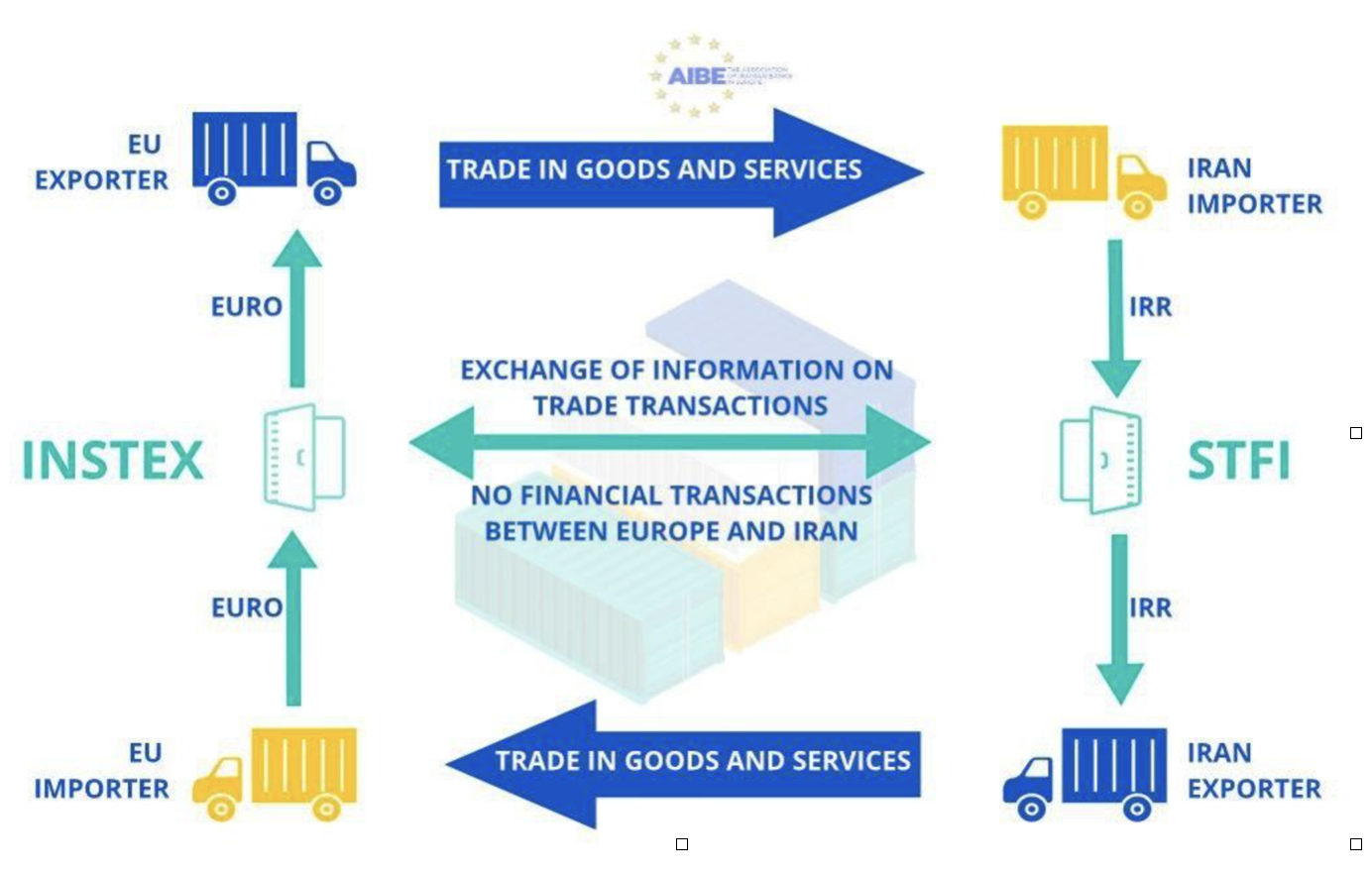

例如在2014年的克里米亚危机之后,俄罗斯便开始建设自己的金融信息交换系统;2018年特朗普一意孤行之后,欧洲三大国亦开始推进INSTEX系统(贸易互换支持工具)以继续保持与伊朗的贸易往来。

遗憾的是,虽然提供金融信息流服务的SWIFT系统在技术上从来不是不可替代的,但是正犹如实时通讯软件赢家通吃的市场规律一样,另起炉灶的俄版系统或欧版INSTEX系统仅仅能在利基市场拥有存在感,SWIFT系统的垄断地位从未被动摇。

评论