文 | 零售商业财经 李佳蔓

编辑 | 鹤翔

北京冬奥彻底将预制菜热“炒”出圈,各路“预制菜们”在人工智能机器手里变成了饕餮盛宴,并引得各国运动员、媒体人员、志愿者前来尝鲜、打卡。

从预制菜的销售额和销量可以窥见到,受虎年春节“就地过年”等政策影响,预制菜成年夜饭“宠儿”,据商务大数据对重点电商平台监测,预制菜在此次年货节中销售额同比增长45.9%。

预制菜在春节期间“C位出道”,也成为了资本追捧的新风口。不久前,A股预制菜概念股掀起了一波涨停潮。另据企查查数据显示,2020年至2021年,预制菜赛道共发生了23起融资。

2022年,预制菜赛道持续升温,许多餐企、资本、上游食品企业相继入局,深化布局预制菜行业。被炒热的预制菜,会成为下一个万亿新蓝海市场吗?

01 风口:伪需求还是真蓝海?

“经历几年试错,我觉得预制菜是一个伪需求。”一位十多年前就进入预制菜赛道的创业者表示。

据他观察,真正在家吃饭、做饭的群体,通常会选择逛超市或菜市场,反而不愿意去买预制菜等半成品。而那些不进厨房,或者没时间做菜的人群,很多时候都更愿意在外面就餐,要么应酬多,要么就是纯“懒”。

一方面,中国传统饮食观念与预制菜并不兼容,但通过长期市场培育,“职业宝妈”逐渐成为了预制菜最受欢迎的消费群体,“便捷省时”成主因。

现煮、现炒、现炸、现捞、现卤、现蒸……越来越多餐饮品牌打出了“现”的标语。消费升级之下,国人对食材“新鲜”的要求也日益提高。家庭餐桌中,隔夜菜难逃被扔掉的命运,特别是蔬菜类,一顿吃不完,第二顿绝对倒掉。相比微波炉加热料理包,即使是点外卖,消费者也都追求新鲜。

对于大众消费者而言,除非是很特别的一些菜系,当地买不到,亦或是某个地方特色产品,才会选择尝试预制菜。

而“职业宝妈”既要在职场上打拼,又要回家照顾好家庭,传统方式买菜做饭对她们来说的确有点两难。但经过预制处理的菜品,减少了买菜摘菜的处理时间,能够快速做好一顿饭,又比点外卖更像样。

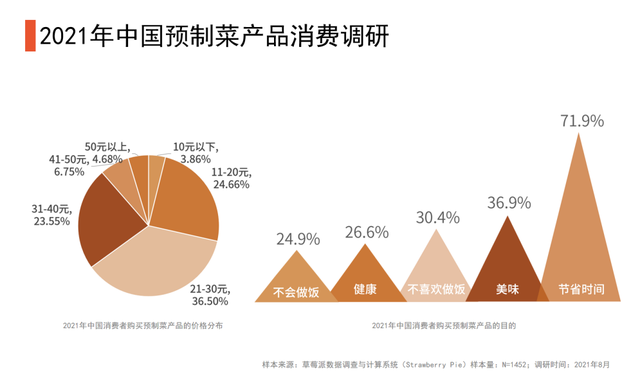

艾媒咨询的调查数据也证实了预制菜在“便捷”方面的优势,在消费者购买目的中,节省时间是用户购买预制菜的主要目的,达71.9%,其次是美味和不喜欢做饭。

另一方面,预制菜在C端存在较大的发展潜力。疫情常态化以来,快节奏的生活、家庭“掌勺人”的代际变更,推动年轻群体成为预制菜消费主力。

我国饮食市场与日本较为接近,20世纪70年代末,随着日本经济进入高速发展,预制菜在日本迎来了20%以上的快速增长。

日本强调时令食材,但日本老中青三代独身率非常高,因此日本方便食品发展较为成熟,很多料理简单地放进微波炉加热就好了。2021年日本人均预制菜消费量为我国2.65倍,由此推测,我国尚有较大增长空间。

从调查数据中也能看到,每天购买预制菜品的用户占8%,每周购买预制菜的用户占比达86%。八成用户已经形成每周购买预制菜品的习惯,说明对于预制菜的“依赖程度”大大加强。这也说明,预制菜在C端存在较大的发展潜力。

快节奏的生活,促使年轻群体无暇下厨,预制菜迎合了80、90后年轻消费群体的生活方式,年轻群体成为预制菜的消费主体,其中“已婚有孩”、“未婚单身”的消费者占比较高。这些人群对价格敏感度不高,对于商品和健康的需求却更高。

虎年春节期间,盒马预制菜销量同比增长345%;而叮咚买菜在这一时段中高端预制菜的销量同比增长超过3倍,在短短七天内卖出了300万份。

盒马发布《2021年盒区房年货趋势报告》,盒马半成品年菜销量是去年4倍。当前,部分预制菜产品已经较为成熟,如小龙虾,酸菜鱼等。在罗永浩直播首秀中,信良记小龙虾在当晚创下了17万份,即2000多万超高销售额,排在商品销量榜第一。

高销量背后不仅反映是消费者对品牌认可,更体现了当前市场对预制菜较高接受度。

02 挑战:To B转向To C

由于中餐口味具备多样性,且冷链运输等方式在过去并不发达,因此中国“新一代”预制菜最早是在20世纪九十年代随着肯德基、麦当劳等快餐店进入中国市场而出现。2000年后,深加工的半成品菜企业开始涌现,但由于相关配套条件不成熟,行业整体发展较为缓慢。

近年来,随着冷链技术快速发展,预制菜行业配送障碍逐渐消除。但业内人士认为目前预制菜行业仍处于题材炒作阶段,预制菜距离真正走进家庭的阶段还差很远。

国海证券调研报告显示,中国预制菜市场B端和C端占比是8:2。因此,哪怕是企业们深耕多年预制菜,大家也少有耳闻。只因为,做B端只要将销售团队打造好,做好渠道和客户维护,至于消费者吃到都是外卖,不需要知道是哪家公司预制菜。

To B模式下,最核心的底层逻辑是通过专业分工尽可能做到规模效应最大化和成本最低。

大型连锁餐饮企业如麦当劳、肯德基等,一方面菜制品需求量大而集中,另一方面菜品消费多为荤菜,附加值高,也易冷冻储存,中间加工环节繁杂,用预制菜替代更有效率。

2014年之后,随着经济发展、外卖爆发式增长,B端步入放量期,至2020年,又因疫情阻断B端消费,餐厅主动将菜品以半成品形式售卖,加上宅家消费爆发,直接催化了C端消费加速。

国海证券食品饮料首席分析师余春生认为,预制菜的兴起动力,来自B端工业化厨房降成本和提效率的要求,以及C端生活方式的变革。

不过现阶段,预制菜要从B端转向C端,仍存在诸多问题:

消费端,预制菜不敢直面消费者,消费者心智认知难开。

企业对预制菜新鲜度和还原度还需加强,更多预制菜是在大型批发市场,并转流入餐厅后厨,除了面点和火锅食材,中餐预制菜真正走进二三线城市家庭还是较少。

当下,预制菜面对消费者还是很隐晦的,从餐厅的后厨流向餐桌,客户并不知道这是几个月前已经加工好的菜品。

预制菜不敢与消费者对话,这与中国的饮食习惯、预制菜的发展技术有很大关系。早期预制菜会通过高盐高油来延长保质期,与很多消费者的健康饮食理念相悖,而消费者更大的担忧来自预制菜的营养和食品安全。

企业端,各大预制菜品牌都面临着消费者需求点分散、运输成本较高、易损耗等供应链难题,整体销量难以上量。

早期入局者多以重资产方式进入,如13、14 年兴起的一批半成品菜公司如青年菜君、我厨等,它们暂未跑出成功的商业模式,在需求不确定性情况下极易陷入资金断裂风险,而以味知香为代表的农贸市场门店模式是目前较为成熟的商业模式,但效果仍差强人意。

其次,风口之下易形成无序竞争。预制菜企业觉得B端已经是囊中之物,那C端也是势在必得。然而,部分企业存在盲目选品,在标准化上水平参差不齐等问题,最终试错成本却由消费者买单。

从餐饮未来发展趋势而言,随着5G时代的到来,智能厨房设备能够快速完成从洗菜、切菜、到蒸煮烹炸,再到洗刷的全过程。随着炒菜机器人阵营的不断扩张,以及人们消费能力的提升,通过产品和技术升级,这个市场的潜力也有望得到进一步释放。

03 盈利:预制菜品牌脱颖而出的关键

快速增长的预制菜市场及巨大的市场需求,盒马鲜生、叮咚买菜、钱大妈、锅圈食汇等零售企业纷纷加入预制菜大战,抢滩布局市场,这个行业能诞生龙头吗?

从To B到To C,渠道依旧重要。

绿箭、元气森林都是在渠道方面做得不错的企业。绿箭开创收银台营销模式,元气森林则搭着连锁大超市东风趁势出发,最后抢占便利店、小超市弯道加速,让元气森林出圈的本质并非“0糖0脂0卡”,而是渠道。

C端消费路径与B端略有不同,根据日欧经验,商超、便利店将成为预制菜的重要渠道。熟食一直是便利店重要盈利点,以7-ELEVEn便利店为例,目前便利店内餐饮销售额约占总销售额的30%左右,毛利率高达30-50%。

因此,专注于社区便利店的预制菜品牌,围绕居住社区布局智能零售终端,进行预煮餐食的售卖,也能获得“最后一公里”的优势。

预制菜企业还可以运用互联网多元化玩法,如直播、种草、社群等方式进行营销,传播预制菜产品及品牌信息,加速品牌传播,快速触达客户。

电商渠道、私域流量型渠道和新型O2O渠道在预制菜销售渠道的占比中快速提升,也有大量新锐品牌选择从线上开始建立品牌。品牌活跃在“自播直播间”,将直播带货发展成M2C,不断培养直播人才打造“线上+线下”联动营销格局。

再者,结合时下火出圈元宇宙概念,将自有工厂和原产地展示厅通过商场里面VR、AR设备直抵用户,当场下单,这难道不是一个渠道亮点呢?

To C预制菜意味着履约、交付能力的较量,企业如何在产品更新迭代同时保证不亏损?

“因为预制菜生产规模不够大,集约化程度不高,多个环节成本还压不下去。”事实上,近70%以上预制菜加工企业仍处于小、弱、散状态,没有形成较为完备的商业经营模式。

市面上预制菜,一份半成品净菜价格是8元-20元,冻品预制菜家常单品价格从20多元到50多元不等,大菜、肉菜单价在百元左右,预制菜成本低于堂食、外卖,定价可以比堂食低50%,但目前市面上定价只能低10-20%,还有30%降价空间。

现实是,C端的损耗相对更大,需求也更讲求灵活和个性,要实现利润增长需要更柔性化的供应链。

预制菜涉及从原材料采购到加工再到销售各个环节,供应链链条冗长。而受限于冷冻保存技术的影响,生鲜这类食材在长时间运输、加工过程中容易出现变质、腐败等问题,导致行业其实也倾向于重资产的模式。

迎合主流消费者的需求,精简SKU、重点售卖口味大众化的几个热门品类能最大化减少企业亏损,但消费者众口难调,对产品质量的要求也更为严苛,丰富的SKU种类又能给消费者提供个性化、多元化的产品选择。追求精专还是广泛,还看企业自身定位。

据《2021中国预制菜产业指数省份排行榜》报告指出,我国预制菜行业目前存在六大问题,分别是:行业标准不健全、供应链不健全、跨区域经营难度大、受原材料价格波动影响大、部分菜品口味复原存在难度、消费者缺乏知情权。

预制菜口感与烹饪过程密切相关,To B面对的是专业厨师,而To C更多面对的是“厨房小白”。笔者认为,在产品形态、口味上多下功夫,“口味复原”才是提高复购率的关键。

以“梅菜扣肉”为例,在天猫平台上输入这个预制菜关键词搜索,就有超过100个不同店铺产品。但口味复原能力,只能依靠消费者自身把握,现阶段市面上的预制菜仍处于“能吃”阶段,离“好吃”到“好吃且具有性价比”,再到“好吃+性价比+更好的体验感”,还有很长的路要走。

预制菜在我国虽然没有美国和日本时间长,但根据中国连锁经营协会2012年发布一项调查,我国连锁餐饮企业有74%已经自建中央厨房,最早中央厨房可以追溯到1999年,不过是称呼不一样,换汤不换药,预制菜也有一定历史积淀。

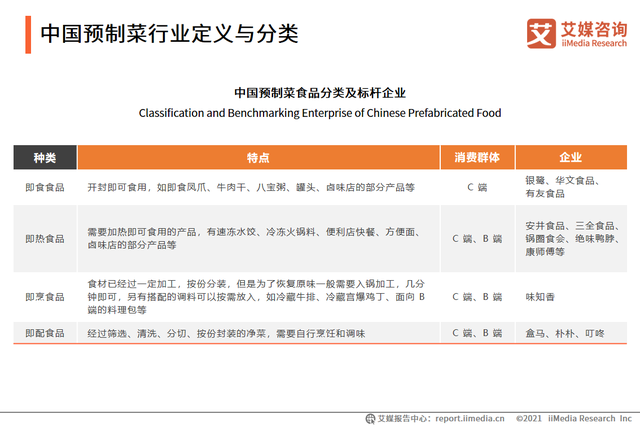

种类上,预制菜包括即食食品、即热食品、即烹食品和即配食品;温层上,预制菜有常温、冷冻、冷藏等分类。饺子作为广义上的预制菜,早已成为千家万户的刚需。

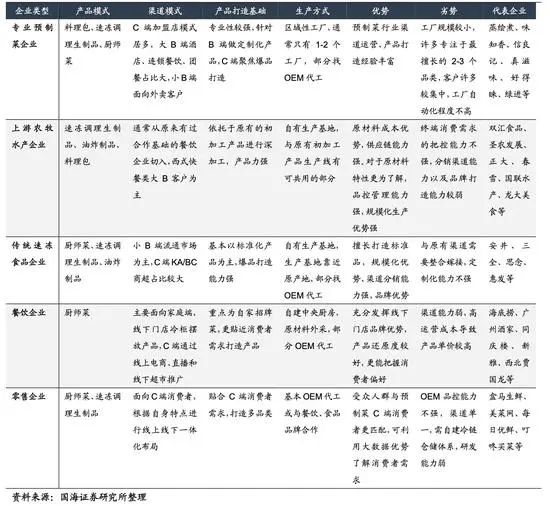

毫无疑问,预制菜已然成为消费市场的新风口,五大玩家们(专业预制菜企业、上游农牧水产类企业、传统速冻食品企业、餐饮企业、零售企业在预制菜行业内的争夺战愈演愈烈,归根结底,还得看企业产能、产量、经营规模、物流配送能力。

评论