文|征探财经 胡锟

编辑|万佳丽

长城汽车(601633.SH),2022年1月,公司汽车产量111318辆,同比减少19.4%;销量总计111778辆,同比减少19.6%。其中长城皮卡1月销量12860辆,同比减少42.23%。

受芯片短缺、上游原材料涨价等影响,长城汽车今年一季度汽车销量表现不佳。曾是主力车型的皮卡,市场销量下滑严重。而这也与长城汽车开始的“新能源转型”战略不无关系。

全面朝新能源转型,契合资本市场的喜好。2020年7月,长城汽车便开始了股价狂飙模式,一路从7.61元/股上涨至最高点69.8元/股,足足涨了8倍有余。

在长城“2025战略”中,“2025年实现年销400万辆”“新能源汽车占比80%”“营业收入超6000亿元”“5年累计研发投入1000亿元”等字眼无一不在刺激着资本市场的神经。

但光喊口号不行,长城想要实现这个战略目标还任重道远,从汽车产能上、供应链布局上以及品牌高端化上,都存在诸多挑战。

“2025战略”难题

一路高涨的股价配合“2025战略”规划,长城难免给人一种向资本市场喊话的味道,但资本市场更关注的是“2025战略”实现的可能性。

目前,我国汽车消费市场从2017年开始基本趋于饱和,中汽协数据统计,2017年-2021年我国汽车销量分别为2888万辆、2808万辆、2577万辆、2531万辆、2580万辆,可以看出在2019年销量下滑后国内汽车市场销售基本趋于平稳。

我们假设2025年国内汽车市场较为理想的销售状况为3000万辆,年400万汽车销量意味着长城汽车要在2025年的市占率达到约13%才可以实现目标。而目前长城的市占率额基本在5%上下波动,在短短几年内要想实现市占率的翻倍提升,其困难不言而喻。

未来汽车销量的增长更多来源于细分的存量市场,比如新能源车市场。长城汽车自然清楚这一点,这也是其加快新能源转型的原因。

但想要达到400万汽车销量的目标,必须有配套的产能。完全靠自己自建是来不急的,长城汽车需要通过收购的方式,快速扩张产能。

为了2025年KPI,长城开启了“买买买”模式,收购工厂快速扩张产能,从猎豹汽车荆门生产基地到汉腾汽车上饶工厂、汉龙汽车大冶工厂,再到最近收购的众泰汽车临沂生产基地。

据《车圈能见度》不完全统计,算上泰州、日照、平湖3处去年新增产能后,长城汽车目前可实现产能大约为300万辆/年,相较前年提升了约50%。

在产能疯狂扩张的同时,长城汽车也面临着负债急剧攀升、毛利率下降、消费市场日渐饱和以及竞争愈发激烈等众多问题。从现有产能规划以及终端消费市场的情况来看,长城汽车想要圆满完成“2025战略”,还需要更强大的产品力、更饱满的产能以及更高的市场认可度。

可以预见的是,即便后续车市有所回暖,随着终端消费市场日渐饱和,中国汽车市场难有本世纪初以来的销量增速。

另一方面,长城汽车在2021年上半年实现整车收入552亿元,占营收比重的89.1%。如果按这一比率测算“2025战略”中所提到的“营业收入超6000亿元”,意味着整车收入基本要在5346亿元左右。结合年销400万辆的目标,也就是说,到了2025年长城汽车的单车均价需要达到13.3万元左右,而去年长城汽车的单车均价约为10.64万元。可以看出,如果在未来几年长城汽车高端品牌未能如约打响,那么“2025战略”规划中所提及的营收目标也很难实现。

再来谈谈研发费用。根据长城汽车“2025战略”,长城汽车会在5年内累计投入研发1000亿元,约为2020年研发投入的32.6倍。近10年来,由于多种原因,长城汽车的毛利率已有下滑的趋势,从2013年的28.61%下降到2021年前三季度的16.58%,净利率从2013年的14.5%下降到2020年的5.45%。在毛利、净利都不太理想的情况下大幅扩大研发投入,未来几年长城汽车的盈利性或许面临着较大压力。

实际上,在早些年间魏建军对于新能源汽车的发展是抱有怀疑态度的。魏建军曾在2016年的股东大会上公开表示,电动汽车并不节能环保,现在并不是上电动汽车的好时候,长城汽车只做新能源行业的追随者。

一语成谶。直到2018年,长城汽车才真正意义上推出了A00级纯电新能源品牌——欧拉,主要消费市场定位于年轻女性。

如今“蔚小理”名声已响遍天下,特斯拉与比亚迪作为头部两大龙头决定了新能源汽车市场的竞争格局。相比之下,长城汽车的欧拉地位则有些尴尬:纯电品牌欧拉的市场定位过于小众,A00级别的车型很难实现品牌向上突破。如果不发展新车型,新能源领域的SUV、轿车市场只能拱手相让。

长城汽车在去年广州车展亮相的沙龙旗下纯电轿车品牌“机甲龙”也并没有激起太多浪花,魏牌旗下新能源则聚焦DHT混动技术。至今为止,长城汽车都未在纯电SUV领域推出车型。

根据长城汽车“2025战略”规划,“新能源汽车占比80%”意味着当年新能源汽车的销量需要达到320万辆。截至去年年底,欧拉品牌全年实现销量为13.5万辆。可以看出,无论是依靠欧拉,亦或是市场影响力尚未成型的沙龙、魏牌新能源车型,长城汽车的新能源征途都将是场硬仗。

而近期有消息曝出,由于芯片短缺、零配件供应无法保证生产等诸多原因,导致黑猫、白猫车型订单积压过多。目前,欧拉品牌旗下入门级车型黑猫、白猫已经宣布停产,且不再接受新的订单,似乎又给长城汽车的“2025新能源战略”目标增加了一份不确定性。

大跨步转型

为何在长城汽车的“2025战略”规划中特别提到“新能源汽车占比80%”这一目标?一方面,新能源汽车的发展已是大势所趋;另一方面,长城的哈弗系列和魏派系列的高增长时代已去,长城汽车需要谋求新的增长点。

从魏建军过往的风格来看,他笃定了某个发展趋势,似乎就是“all in”的节奏。

在经历了轿车市场低迷的销量后,长城汽车在2014年开始着力发展SUV品牌,暂时放弃轿车市场。这在当时也引起了外界激烈的质疑。虽然SUV越来越赢得了国人的喜爱,不过放弃轿车业务则代表着放弃了大部分的存量市场,同时车型的空缺对于车企来讲往往不是件好事。

但是长城汽车却用结果证明了当时做了一项十分正确的抉择。2014年~2016年,国内SUV市场经历了黄金增长时期,销量增速分别为36.19%、59.93%、43.41%,远高于同期轿车和MPV的增速。

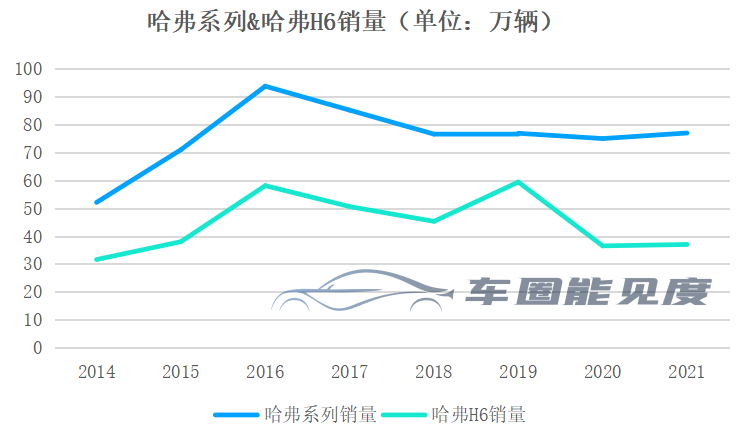

将战略聚焦于哈弗的长城汽车,在此期间充分享受到了SUV的时代红利。在2014年~2016年期间,长城汽车的哈弗系列实现了年销量52.1万辆、71万辆、93.8万辆。其中在2016年,哈弗H6实现了年销量58.1万辆,占总销量的54%,将“国民神车”这一形象打造得深入人心。

不过随着国内SUV市场逐步达到天花板,以及长安CS35和CS75、广汽传祺GS4、上汽荣威RX5、吉利博越、星越等众多竞争者的加入,长城汽车的哈弗系列没能再超越2016年的高光时刻。

2017年,哈弗全年销量为85.2万辆,较上一年下降了8.6万辆。在之后的2018年~2021年,哈弗系列全年销量较2017年再次下了一个台阶,销量分别为76.6万辆、76.9万辆、75万辆、77万辆。今年1月,哈佛整体销量为70228辆,较去年同期下降了25.66%。

不仅如此,在去年3月和9月,哈弗H6先后被长安CS75系列和model Y超越。要知道,在此之前哈弗已经连续接近90个月蝉联SUV月销量冠军。在强烈的竞争下,“国民神车”似乎也有些力不从心。

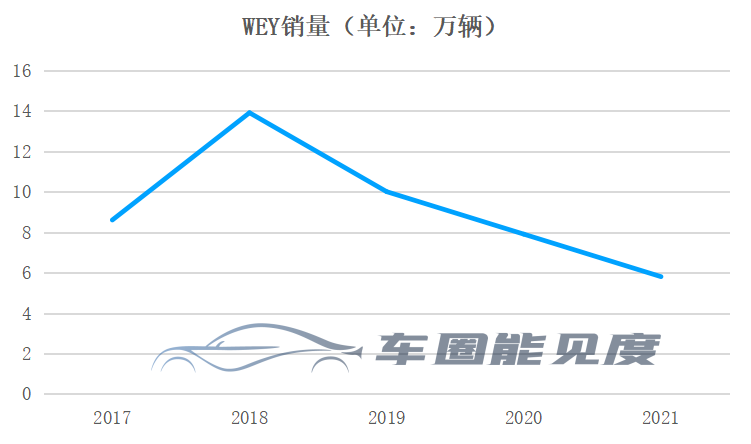

可能早已嗅到SUV市场的竞争格局会愈发激烈,长城汽车在2017年推出了以董事长魏建军的姓氏命名的品牌——魏牌(WEY),这也是中国汽车史上首个以个人姓氏命名的品牌,足以看出魏建军对于打造高端品牌的决心。

可惜设想的事情往往事与愿违。实际上在WEY品牌退出后,由于质量问题频出,车主口碑并不好,导致WEY品牌在2018年实现全年销量13.9万辆后,逐步进入下行通道。

在过去的2021年,WEY品牌全年销量仅有5.8万辆,今年1月销量为5098辆,再次较去年同期下降15.03%,十分惨淡。

很明显长城也很焦虑,近期长城魏牌发布了拿铁、摩卡、玛奇朵等以咖啡种类命名的新品车型,而在此之前,哈弗品牌旗下也打造了大狗、神兽、赤兔、初恋等品牌,似乎决心转型“网红”以捕捉年轻人的芳心。

年轻人是否会买单我们目前尚不能做判断,不过可以肯定的是,在汽车产业愈发注重打造智能化、运动化、年轻化的今天,长城想要从内卷中突破重围并非易事。

供应链布局

和新能源汽车的布局节奏一样,长城汽车在动力电池领域的布局似乎也慢了一拍。

脱胎于长城汽车的动力电池事业部,蜂巢能源于2018年开始独立运营。

根据公开资料显示,目前蜂巢能源已完成5轮融资,融资金额已超210亿元,目前估值达到460亿元。其中投资方出现了国投招商、中银投资、IDG、小米、三一重工、大族激光等知名投资机构和产业方。

根据蜂巢能源的规划,到2025年,蜂巢能源产能将达到600GWh。碰巧的是,目前动力电池宁德时代在2025年规划的产能同样是600GWh。身为二线动力电池企业,敢在未来几年内叫板龙头企业宁德时代,长城旗下的蜂巢能源有戏吗?

如果单纯从行业技术来看,由于动力电池技术本身并没有芯片那样拥有很强的壁垒,况且在当前技术尚未固化之时,加上车企不愿意让供应商过于强势的情形下,未来动力电池大概率不会是寡头垄断的市场,像蜂巢能源这样的二线动力电池厂商确实拥有不少的反超机会。

然而《车圈能见度》认为,比起能否当老大这个问题,蜂巢能源更应担心的是行业的潮起潮落。

根据中国电池产业研究院的预计,到了2025年全球动力电池需求量将达到1268.4GWh,而仅仅宁德时代与蜂巢能源的规划产能就已接近这个数字,还未算上国际龙头LG新能源、松下、比亚迪,以及国内中创新航(中航锂电)、国轩高科、亿纬锂能、欣旺达的计划产能。

由此可见,动力电池行业或在不远的将来面临着严重的产能过剩问题。而到了那个时候,谁能以更低的成本运营企业,谁便能扛住行业周期波动,在激烈的竞争中存活下来。

从这个角度看,蜂巢能源600GWh的产能规划似乎同样有一丝为长城汽车在资本市场喊话的味道。甚至可以说,为了“2025战略”,长城汽车的步子迈得有点大。

当然,留给魏建军的时间也不多了。

评论