文|每日财报 程意

过去的十余年间,在居民理财需求持续提升、传统金融机构尚未充分发力财富管理业务发展的行业背景下,第三方财富管理机构承担了连接资金端与资产端的信息中介功能,得到迅速成长。但过去的两年,疫情也给第三方财富管理行业带来了不小的冲击。

2月23日,海银财富(HYW.US)发布了2022财年上半年财务报告(以下简称“报告”)。报告中,披露了海银财富在2021年7月1日-2021年12月31日的财务状况。期内,公司实现营收8.81亿元,归属于母公司的净利润7036.2万元。

成立以来,海银财富在提升综合服务能力的同时,也在提高业务效率。报告期内活跃客户数超3.5万人,同比增长22%;客户总数达13.5万人,同比增长12.5%;客户往复配置率达81.6%,同比增长6.3%。

去年三月底,海银财富成功在美国纳斯达克市场上市,是继诺亚财富和钜派投资以后,第三家赴美上市的第三方财富管理机构。但上市之后并不意味着可以“高枕无忧”,因作为敏感行业,第三方财富管理服务提供商经常受到监管变动的影响,所以短期而言,海银财富仍需小心。

赴美上市,欲扩展业务规模

成立于2006年的海银财富,是一家第三方财富管理服务提供商,主要为客户提供财富管理服务、保险经纪服务、资产管理服务等。而之所以被称为第三方财富管理机构,是因为其独立于银行、保险等传统和非传统的金融机构,主要根据客户的财务状况、所处生命周期阶段、服务需求等,向客户提供综合性的理财规划和财富管理服务。

实际上,此类机构最早起源于美国,后来英国、澳大利亚等国家也相继出现,而我国起步就较晚。但随着我国经济的快速发展和金融体系的日益完善,加之居民收入水平的提升和理财意识的强化,大量第三方财富管理机构应运而生,遍地开花。

紧接着,诺亚财富于2010年11月在美国纽交所成功挂牌,成为首家赴美上市的中资第三方财富管理机构。时隔5年,钜派投资于2015年7月在美国纽交所上市,是继诺亚财富以后第二家赴美上市的第三方财富管理机构。

海银财富则是刚于去年3月26日赴美上市的,与上述两家公司不同的是,其选择在纳斯达克上市。据悉,海银财富共发行300万股美国存托股票(ADS),发行定价为10美元,IPO募资规模达3000万美元。

所募资金将主要用于四个方面:1.在机构客户和“家族财富管理办公室”等领域扩展公司的资产管理服务业务、保险经纪业务和财富管理服务业务;2.继续扩展公司在中国和海外的分支机构网络;3.分配给IT基础架构、机器人顾问平台、智能客户服务技术平台和Hywin移动平台等IT模块;4.用于营运资金、运营支出和资本支出等方面。

营收延续,净利下跌15.92%

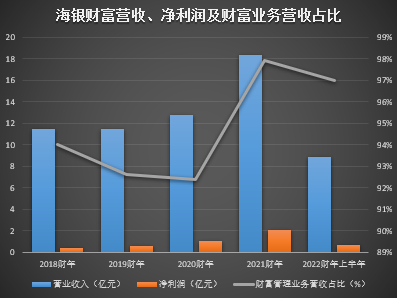

在海银财富上市前,公司的营收和净利润的增长态势十分显著。2018-2020财年,公司的营收分别为11.5亿元、11.47亿元、12.8亿元;同期净利润分别为0.42亿元、0.61亿元、1.06亿元。

据《每日财报》了解,海银财富的香港子公司“海银国际”在已拥有证券投资、期货投顾、资产管理、保险经纪业务牌照的基础上,于去年又获得香港证监会颁发的第一类证券交易牌照,让其海外业务规模进一步扩大。

所以2021财年,海银财富依然保持着强劲的增长势头。在2020年7月1日-2021年6月30日,公司实现营收18.34亿元,同比增长42.77%;归属于母公司净利润2.08亿元,同比增长95.62%。

其中,2021年财年上半年(即在2020年下半年),海银财富的营收从2019年同期的6.18亿元增至8.69亿元,同比增长40.6%;归属于母公司净利润从2019年同期的4542万元增至8369万元,同比增长84.3%。

可前不久海银财富所披露的报告中,显示公司2022财年上半年营收虽实现微增,但净利润却大幅下滑。在2021年7月1日-2021年12月31日,公司的营业收入为8.81亿元,同比上涨1.37%;归属于母公司净利润为7036.2万元,同比下降15.92%。

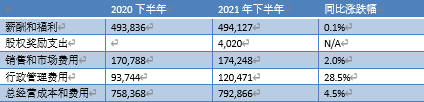

据《每日财报》了解,在2021年下半年,海银财富的总经营成本和费用支出达7.9亿元,同比增长4.5%,这或拉低公司净利润水平。其中,公司的行政管理费用增至1.2亿元,同比增长28.5%;销售和市场费用达1.74亿元,同比增长2%。此外,在去年海银财富还有402万元的股权奖励支出。

(制图:每日财报)

不仅如此,截至2021年12月31日,该公司拥有3.186亿元的物业和设备,而截至2021年6月30日该项资产才仅为2110万元,这一增长主要系公司收购了目前主要办公处。

资管新规下,转型进行时

从海银财富的业务结构来看,财富管理业务始终是其业绩支柱。2018-2021财年,海银财富的财富管理业务分别贡献营收为10.82亿元、10.62亿元、11.83亿元、17.96亿元,占总营收的比例分别为94%、92.6%、92.4%、97.9%。

可以看出,财富管理业务作为公司营收的主要来源,规模逐步扩大。值得注意的是,在上市前该项业务的占比有所下降,但在上市后财富管理业务占比激增至97.9%,这可能是由于公司将保险经纪业务归入财富管理业务所致。

(制图:每日财报)

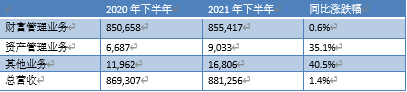

在2021年下半年,该公司的财富管理业务实现营收8.55亿元,占同期总营收的97%,且该板块的新增资产配置规模达374.6亿元,同比增长3.5%。其中,短久期资产支持类业务新增规模169.4亿元,同比增长60.2%;长久期资产支持类业务新增规模136.8亿元,同比下降37.4%。

(业务对照,制图:每日财报)

此外,得益于数字化业务平台“X-LINK”的问世,以及公司资产配置策略的调整,海银财富的资产管理业务也取得的卓越成绩。在2021年下半年,该公司的资产管理业务营收达903.3万元,同比增长35.1%。该项业务的管理规模达32.7亿元,同比增长74.2%。

但值得注意的是,海银财富主要通过外商独资企业控制VIE,双方及其股东签订了一系列合同,允许其对VIE行使有效控制。如若监管发现此类合同不符合中国法律法规,或相关法律法规在未来发生变动,公司或将陷入被动之中。

并且,如果无法主张其对VIE资产的控制权,ADS或存贬值风险。据《每日财报》了解,2021年下半年公司ADS的基本收益为2.51元,摊薄后每股收益为2.43元,而2020年同期均为3.35元。如若在今年海银财富的ADS未出现好转,可能会影响公司的经营业绩和财务状况。

最后,2021年是资管行业的新旧切换年,海银财富的利润下滑也不乏与之相关联。未来于行业层面,三方财富公司如果不抛弃旧的经营思维和客户服务模式,不改变原有模式,很可能被逐步淘汰。

评论