文|公司研究室 淮上月

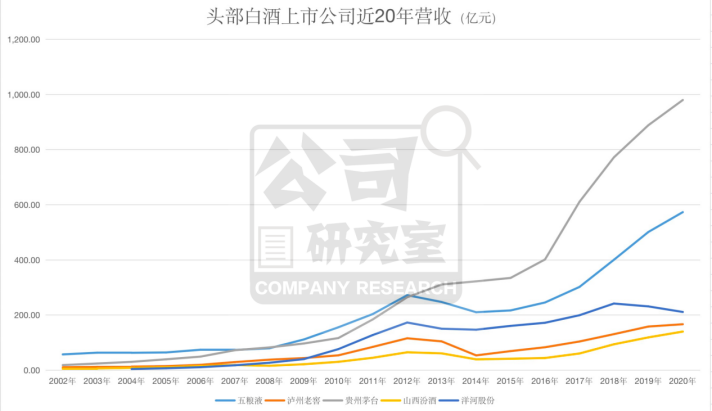

近日,在泸州老窖(000568.SZ)年会上,公司董事长刘淼表示,2021年,公司保持“在良性发展的基础上能跑多快跑多快”,各项指标高速增长,已经全面完成由守转攻的切换,具备了问鼎前三的实力。2022年,公司将进入全面进攻、加快突破的发展新阶段。

这是泸州老窖高层自承排名在行业头部公司前三之外。消息传出后,自然引起白酒圈不少人的关注。事实上,单纯按营收规模论,2021年3季度山西汾酒(600809.SH)已超过泸州老窖跃居行业前四,因此,如果要问鼎行业前三,泸州老窖可谓任重道远。

国窖1573快速提价遭遇“翻车”,2014年后被迫进入防守

作为白酒圈资深人士,刘淼坦承泸州老窖目前的行业实际地位,这是身为公司掌门人的清醒。公司研究室注意到,刘淼特别强调了公司“已经全面完成由守转攻的切换”。那么,泸州老窖是从何时开始进行防守的呢?种种信息显示,这个时点应该是2013年前后。

当时,整个行业正撞上“塑化剂风波”、“限制三公消费”等大利空,泸州老窖更是雪上加霜,因为其核心大单品国窖1573,因为提价过快遭遇“翻车”。

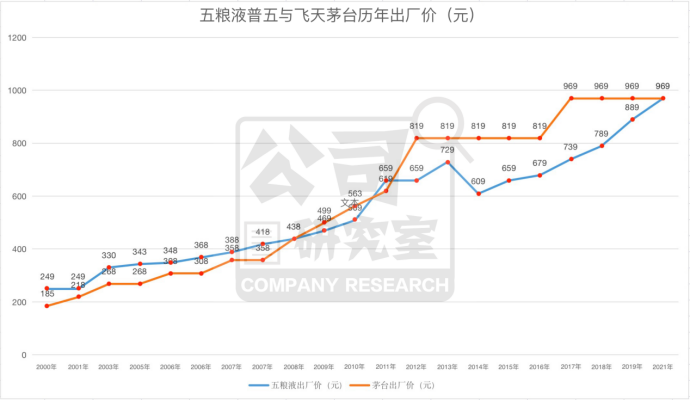

2012年时,贵州茅台的出厂价是每瓶819元,五粮液是659 元,次年涨到729元;而国窖1573出厂价2010年9月约为619元,2011年和2013年分别提价至889元和999元。也就是说,国窖1573成为当时高端白酒出厂价最高的品种。

其实,无论是品牌号召度、市场占有率等指标,泸州老窖还是赶不上贵州茅台与五粮液的。由于提价过快,造成国窖1573“边际需求递减”,市场动销一下子陷入僵局,经销商面临库存高、周转率下降、市场价格倒挂等问题。结果,泸州老窖这款主打产品的出厂价由之前的999元一路下跌至560元。

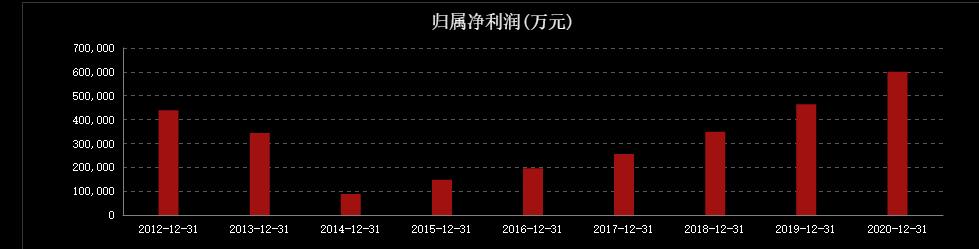

核心大单品地位确立后,国窖1573的出厂价就成为泸州老窖各类产品定价的定盘星。随着国窖1573涨价“翻车”,泸州老窖其他产品自然也跟着下滑,公司业绩也一泻千里,2014年净利润较2013年大幅下滑74.41%,只有8.8亿元,成为近10年的最低点。

正是从这时候开始,泸州老窖的市场策略开始由进攻转为防守,进入长达7年的蛰伏期。

控量提价“小步快跑”,跟随五粮液普五的7年

这场提价历史上的滑铁卢,让泸州老窖管理层刻骨铭心,自此之后,公司对国窖1573的提价谨慎了许多,采取了控量提价“小步快跑”的跟随者策略。当然,这里的跟随对象不是茅台的飞天,而是五粮液普五。

每次提价前,泸州老窖都会先试探市场对提价的反应,先从某些片区试行,看看市场没什么负面反应后,才进一步全方位提价。就这样,用了将近7年时间,公司才逐渐恢复元气。

即便如此,在茅五泸三巨头中,泸州老窖依然是提价最频繁的一家公司。

2022年新年伊始,泸州老窖已经两度宣布停货涨价。加上2021年底的动作,公司停货与涨价频率提升明显,范围明显扩大。最新的停货文件显示,鉴于2022年第一季度国窖1573配额已经执行完毕,经公司研究决定,即日起至3月1日,停止接收国窖1573订单及暂停国窖1573货物的供应。

事实上,早在2021年12月15日,国窖1573计划外配额供货价就上调70元,调整至1080元/瓶。这个价位,已经追平了五粮液普五的同类产品。进入2022年后,泸州老窖依然频频停货,明眼人都知道,这是再次涨价的信号。看来,国窖1573目前提价时,似乎已不再满足于跟随五粮液普五,有一种试图赶超的势头。

显然,经过多年的休养生息,恢复元气的泸州老窖已不再掩饰自己的雄心,真的打算“问鼎行业前三”。不过,迄今为止,在白酒高端市场三雄中,泸州老窖依然排在末位。西南证券指出,根据2020年高端白酒竞争格局来看,贵州茅台占据45%的份额,五粮液为36%,泸州老窖的拳头产品国窖1573以14%的份额排列市场第三。

问鼎前三不能只靠国窖1573,泸州老窖1952高调登场

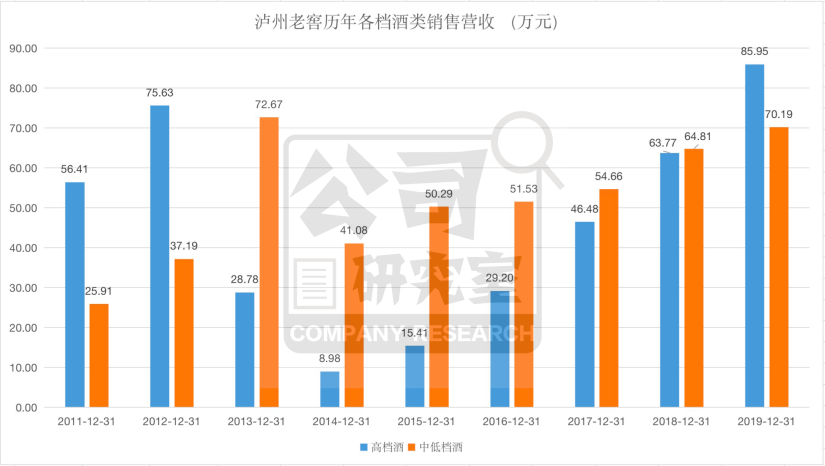

在这漫长的七年间,泸州老窖逐步将资源向中高端品牌倾斜,终于成就了国窖1573这个营收过百亿的超级大单品,公司整个营收结构也随着改变。财报显示,2019年时,公司高档酒营收终于超过中低档酒,出现质的转变。

不过,泸州老窖要想问鼎行业前三,动态来看,年度营收至少要达到200亿元以上,要确保这一目标实现,肯定不能只靠国窖1573单打独斗,必须寻找新的增长点。对此,刘淼、林锋为主的高管班子自然心知肚明。

正是在这种背景下,泸州老窖1952于2021年10月高调问世。

公开信息显示,泸州老窖1952零售价定位在每瓶899元。依照公司目前的产品价格体系,很明显,这是一款卡位在国窖1573与窖龄酒之间的产品,主要意图是填补公司700元—1000元之间的产品空白。

不过,也有人质疑:“泸州老窖1952零售定价899元,与国窖1573的出厂价接近,两者售价相差不大,不像飞天茅台与茅台1935之间价格带区隔明显,会不会相互间有冲击?”

对此,白酒业内知名人士蔡学飞告诉公司研究室,在千元价格带,泸州老窖1952目前的定位便于和国窖1573形成合力,共同切割这个市场,对于一些二三线品牌肯定有挤压。“是否能成为百亿的超级大单品,还需要观察,我还是倾向于保守的认为,百亿级的大单品是需要时间来培育的,不可能短期内就会出现这样的现象级产品。”

不过,泸州老窖管理层的信心似乎很足。刘淼曾透露:“我们将以这支战略单品为引领和依托,推动泸州老窖品系在2022年超越百亿”。

依照发布会上造势的势头,公司管理层确实有将泸州老窖1952打造成又一款超级大单品的决心。但是,一款新品能否被市场接受,不是光靠花钱造势就能一蹴而就的。

在泸州老窖1952之前,公司曾轰轰烈烈地推出过“高光”系列,当时称这是与“国窖1573”及“泸州老窖”系列品牌并行的第三品牌。然而,上市逾一年后,在电商平台高光旗舰店内,高光产品依然销量平平。对此,泸州老窖方面则回应称,高光产品还处于培育期。

再度祭出股权激励大杀器, 成本费用占比或成行权拦路虎

为了问鼎前三,除了推出泸州老窖1952这款新品,公司再次祭出股权激励这个大杀器。

事实上,早在2010年,泸州老窖就进行过一次股权激励。如今的董事长刘淼、总经理林锋,也在上次股权激励名单中。虽然行权时赶上行业陷入低谷,泸州老窖股价出现大跌,但如果能持股至今,以当初12元左右的行权价,对比目前200元的股价(前复权),持股收益自然不菲。

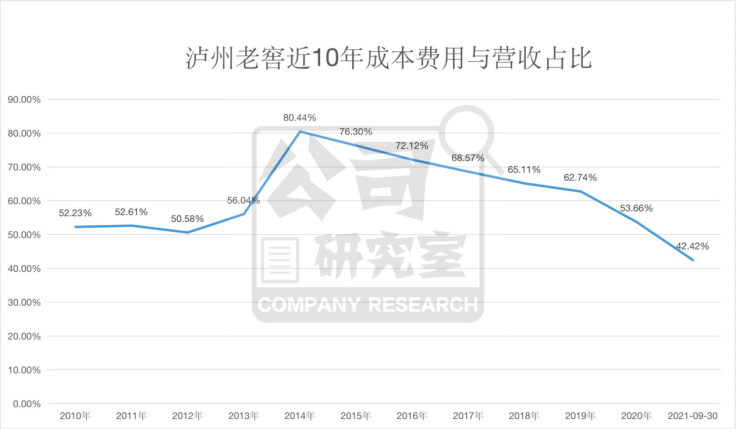

新一轮股权激励计划,在2021年底落地。按照计划,行权要求是2021-2023年,泸州老窖每年扣非后净资产收益率要不低于22%,扣非净利润增速不低于行业75分位数,成本费用占营收比例不高于65%。

至于这次股权激励,两年后能否顺利行权,市场人士看法各一。

公司研究室注意到,3个行权指标中,“成本费用占营收比例不高于65%”比较重要,因为它有效预防了管理层为了达到前两项指标竭泽而渔,短期内过度营销。

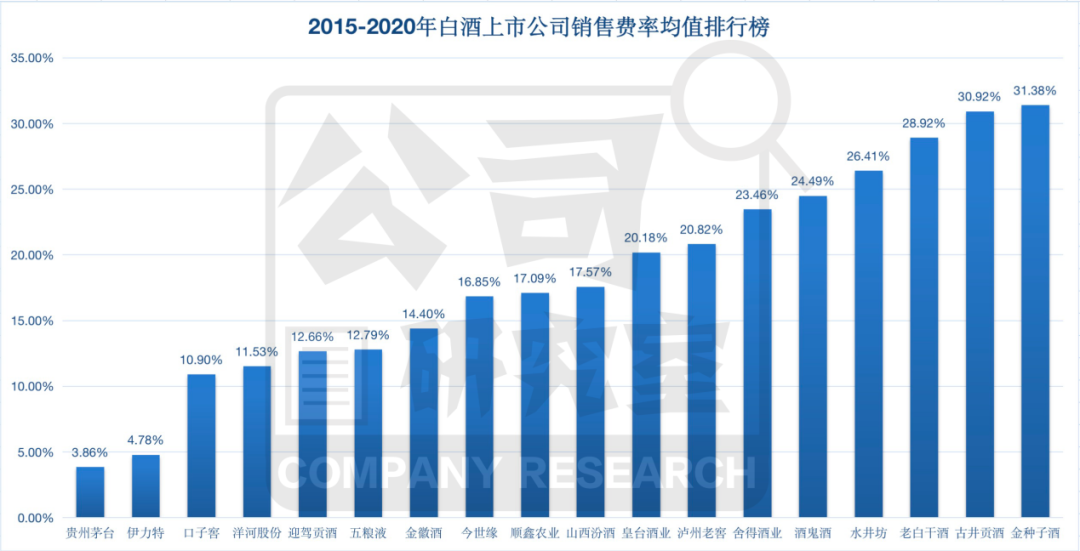

事实上,泸州老窖的营销费用率多年来就一直偏高。以2021年1H数据为例,A股18家白酒公司中,泸州老窖的销售费率为20.82%,远远高于贵州茅台与五粮液。

而更长时间的财报数据显示,2010-2021年间,泸州老窖成本费用占营收比例也是居高不下。其中,超过65%的年份有5年,占比41.67%。当然,2014年达到峰值后,这一指标一直在下降。但随着泸州老窖1952这一新品的推出,这个指标能否继续改善,尚待观察。

整体而言,经过近7年的蛰伏,无论是品牌积淀、产品结构,还是市场渠道、产能布局,以及激励机制上,为再度问鼎行业前三,泸州老窖确实做了充分的准备,但目前白酒市场整体萎缩,高端市场内卷厉害,即使在公司主攻的千元价格带,也有茅台1935这样新出的强大竞品,因此,对于这个行业曾经的王者来说,或许真的“卷土重来未可知”。

评论