文 | 观潮新消费 王叁

编辑 | 杜仲来源

近几年,互联网健身平台为消费者提供免费课程、减脂塑形、拍照打卡、科学食谱、专业装备等等,居家健身的每一项都抚摸在健身爱好者的痒痒肉上,不但摆脱了传统健身房对于时间和空间的束缚,更摆脱了PUA式办卡骚扰,堪称真·沉浸式体验。

线上健身这个新兴领域,必然会杀出几家头部企业。2月25日,港交所文件显示,线上健身平台Keep已递交上市申请。如果计划顺利,Keep将成为国内“线上健身第一股”。

实际上,Keep的上市计划早已启动,而且港交所并非首选。2021年3月,曾有Keep赴美IPO的传闻,但不久后又传出取消赴美上市的消息。

早在2019年,美国线上健身平台Peloton就已经登陆纳斯达克。但这个被称为“健身界奈飞”的行业领头羊连续几个季度都无法交出一份令人满意的财报,市值蒸发400亿美元之后,陷入创始人出走、被投资者逼迫卖身的尴尬境地。

开路先锋即将成为先烈,登陆美股必然面临多重压力,但转道港股,对Keep而言同样不是一条没有阻碍的坦途。

01 百亿资本助推

2011年,精品健身Boutique Fitness在美国受到热捧,健身爱好者们抢购课程的样子像极了等待冰墩墩补货的粉丝。

某一天早上6点钟,已过不惑之年的美国人约翰·弗利(John Foley)看着再次预约失败的妻子,不满与灵感同时爆发。

“一节线下动感单车课只能容纳30-40人,如果能够转移到线上,就能让成千上万人同时参与。”

在弗利最初的构思中,通过数字化的在线健身方式,将软硬件结合,解放传统健身房对于时间和空间的制约,这个生意的规模没有上限。

于是,弗利辞职创办Peloton,从亲朋好友那里筹集了启动资金,搭建了同样对健身充满热情的创始团队。

但在创业之初的三年中,Peloton的模式无法打动合作方,也没有得到VC机构的投资。据弗利本人讲述,他吃了400多家风投的闭门羹。

Peloton最早的产品是动感单车,他们找到健身圈当红的动感单车工作室SoulCycle寻求合作,同样遭到拒绝。SoulCycle甚至将Peloton的创始团队拉入黑名单,担心对方窃取自己的商业模式。

重重阻碍之下,Peloton凭借2012年的390万美元种子资金研发了初代产品,并将这款定价1500美元的单车放在众筹平台Kickstarter上,但只有178人付款,其中一半是带着目的下单的投资人。

于是,Peloton开始潜心打磨产品和内容,不惜成本地取悦用户。他们做了三套硬件+软件系统,一套是家用版,一套是线下健身工作室版本,还有一套是明星健身教练使用的版本。

直到2014年,Peloton凭借一系列产品与服务积累起初具规模的用户群体,也获得了Tiger Global领投的第一轮机构融资。

随后,Peloton开始拓展业务,试水跑步机、瑜伽等领域,并开始聘请更多“网红教练”,打造直播与课程体系,并建立了线下体验店体系。

在大洋彼岸,面临大学毕业的90后王宁也是一位健身爱好者,他从180斤瘦到128斤的经历被反复提及,“别人总会不停地询问我减肥方法,开始时总会沾沾自喜,慢慢久了,也难免会感到疲惫,要不然就做一个产品?”

同样在2014年,王宁以Keep的初步构想获得了泽厚资本的天使轮融资,并在同年11月写下了Keep的第一行代码。

2015年2月4日,Keep上线App Store。当天,王宁在微信朋友圈里贴上了创业愿景:让100%的人都能像10%的健身达人一样高质量地健身。

不同于弗利创业之初的挣扎,王宁创业初期的融资过程是顺利甚至愉快的,“没有主动去市场上寻找,完全是志同道合的投资人找到我们,大家谈的过程中,有共同的价值观和理想。”果然人比人最气人。

Keep上线后,王宁按照300万美元的预期寻找A轮融资,但银泰资本愿意投500万美元。王宁把这个报价拿给贝塔斯曼亚洲投资基金(BAI),后者表示“没问题,有人领我们就跟”,于是两家一共投了500万美元。

“出道即巅峰”都不足以形容Keep初期的增长速度:105天收获100万粉丝,921天用户数过亿,成为国内首个用户数破亿的运动应用App。

与此同时,“天使轮的钱还没花完”的Keep已完成了B轮1000万美元的融资,GGV领投。

王宁曾说这是GGV史上投得最快的案子之一,GGV也是目前唯一一家投了KEEP又投了Peloton的投资机构。

2017年,Peloton完成了新一轮3.25亿美元融资,估值达到12.5亿美元,成为独角兽,GGV资本参与了这次投资。

截至目前,Keep已经完成了九轮融资,身后集结十余家VC/PE,累计获得融资约40亿元。Keep招股书显示,王宁持股18.61%,GGV纪源资本持股16.14%,软银持股10.39%,其他投资者持股50.25%。

王宁提到融资经历时表示,“投资人看重我的一点应该是身上的毅力和坚持,他们觉得一个减肥成功者,可能做事情不会太差。另外我们团队有比较清晰的打法,执行力比较强。”

Peloton的快速发展,也是源于上市前就已经完成的7轮融资,其投资方阵容同样华丽,包括老虎环球基金、富达国际等老牌风投机构,以及LVMH旗下的的L Catterton。

2019年9月,Peloton在纳斯达克正式上市,发行价29美元,成为“智能健身第一股”。

两年半之后,Keep也将迎来上市,但这是最好的时机吗?

02 流血上市

上市首日收盘,Peloton跌破发行价,随后便迎来回光返照式的反弹。

2020年,疫情封锁了线下经济,健身爱好者们涌入线上,给Peloton们带来短暂但旺盛的生命力。2020年第四季度财报显示,Peloton营收6.071亿美元,同比增长172%,这是Peloton历史上首个实现盈利的季度。

一年时间内,Peloton股价从17.7美元飙升至最高167.37美元,年涨幅超4倍。但在随后的2021年中,Peloton股价全年暴跌,市值从年初最高567亿美元一路跌至最低时的90亿美元,缩水近85%。

股价暴跌期间,Peloton还曾因跑步机事故陷入公关危机,错误的处理方式令其经营状况雪上加霜。

(《纽约时报》报道Peloton产品致儿童死亡)

2021财年第一季度财报中,Peloton营收同比增速还高达232%,但在随后几个季度中,该增速分别为128%、141%、54%、6%。在2月8日发布的2022财年第二季度财报中,其净亏损达4.39亿美元。

发布这份亏损财报之后,弗利辞去CEO职务,原因是经营不善导致股东亏损,被资方施压。此外,Peloton宣布将在全球范围内裁员约2800人,比例约为20%。

与此同时,据外媒报道,Peloton正在考虑暂时停产公司最引以为傲的动感单车。

CNBC获得的内部文件显示,Peloton计划从今年2月到3月暂停生产其最经典的动感单车,同时将取消在美国俄亥俄州建设健身器材工厂的计划。

短短一年的时间内,Peloton从线上健身明星企业沦落至“人人喊打”的局面。究其根源,疫情是线上健身的东风,但内容与模式的优势才是巨轮远行的风帆。

2021年,Keep传出筹备美股IPO时,Peloton正在美股跌跌不休,带来的连锁反应是美国市场上充斥着对于居家健身模式的质疑。

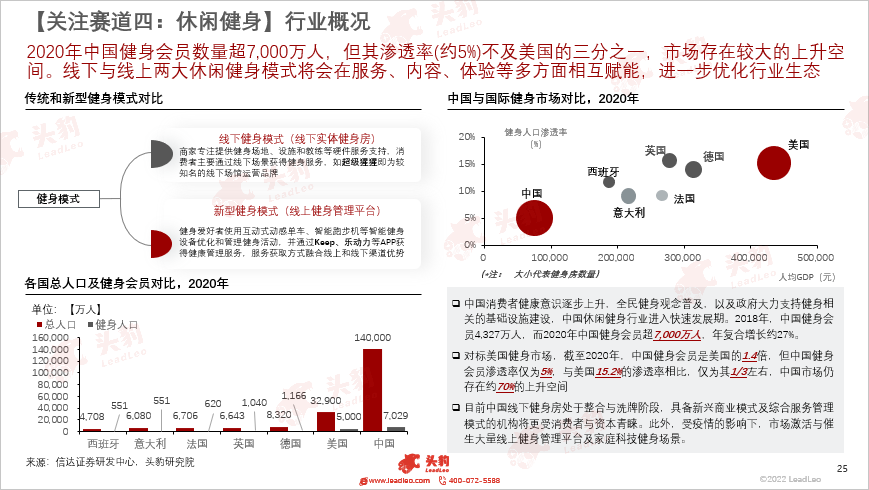

实际上,中美两国健身赛道的发展情况完全不同。

中国健身人群渗透率不足美国的三分之一,但市场仍处在上升期。线下健身与居家健身的商业模型都处于探索阶段,并不是此消彼长的对立关系,小白用户基数大,市场前景广阔。

根据灼识咨询报告,2021年中国的健身人群为3亿,为世界之最,预期到2026年将达到4.2亿。同时,2021年中国健身人群的平均年支出为每人2596元,远低于美国的人民币14268元,显示出强大的增长潜力。

由此来看,Keep转道港股的做法非常明智,但时机是否同样合理呢?

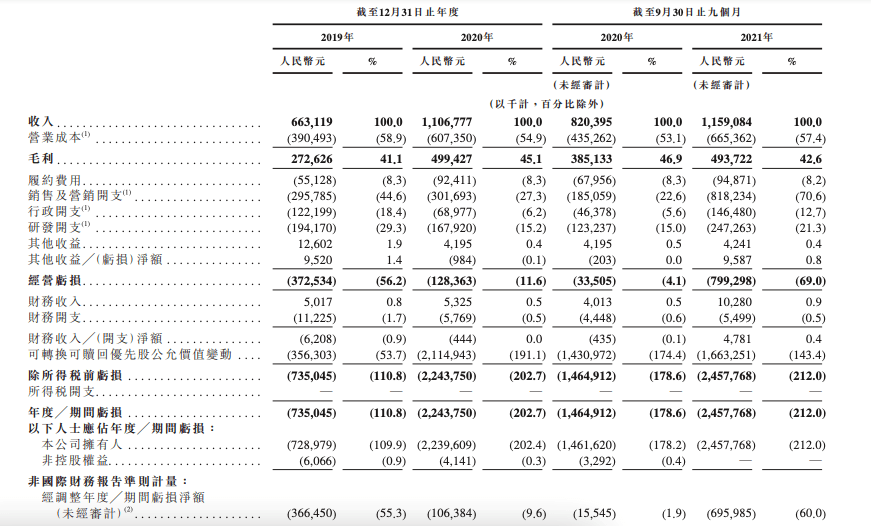

Keep招股书显示,2019年、2020年及2021年前三季度,其营收分别是6.63亿元、11.07亿元、11.59亿元,其中2020年的同比增速高达66.9%。

但是,Keep目前仍处于亏损状态。上述三个时间段内,Keep经调整后净亏损分别为3.66亿元、1.06亿元、6.96亿元。即使结合Keep惊人的融资能力,这样的烧钱速度也略显夸张。

(图源:Keep招股书)

更重要的是,巨额亏损易导致投资者对其商业模式的质疑。Keep在招股书中对于亏损的解释是销售及营销开支,“策略性地增加了在流量获取和品牌推广方面的支出,以进一步获取、激活及挽留用户。”

换句话说,用户燃烧卡路里,Keep燃烧RMB,烧钱换用户,为上市铺路。

Keep招股书数据显示,2020年与2021年,平均月活跃用户分别为2970万及3440万,其中峰值出现在2021年三季度,达到4175万。

月活达到峰值的时间,恰好对应着一个大事件:2021年8月,Keep官宣易烊千玺成为品牌代言人。

再进一步拆解投入与增长的关系:2019年、2020年及2021年前三季度,Keep营销开支分别是1.91亿元、1.78亿元、6.63亿元。

仅2021年前三季度,Keep的营销费用就达到2020年全年的近4倍,而平均月度订阅会员数量由2020年的190万,增长至2021年的330万,同比增长仅73.7%。

短时间内,高额的投入没有带来相应的回报。

一位Keep骨灰级用户对观潮新消费(ID:TideSight)表示,从Keep上线至今从未间断使用。这位自称007的健身达人直言,“2020年后,能明显感受到Keep为吸引新用户做出的努力,比如增加课程数量、降低课程难度,但内容丰富的同时也牺牲了专业性,增加了筛选成本。”

短时间内大量拉新,难免影响老用户的使用体验,如何留住用户正是线上平台的难点。

从商业模式看,Peloton是“内容+智能硬件”。硬件方面主要是销售单车和跑步机,内容方面,Peloton推出健身课程订阅服务,会员每月需花费39美元,搭配自家单车或跑步机使用。

Keep则自定义为“运动社交+免费健身课程”平台,凭借免费健身课程广泛吸引健身小白用户。

在招股书中,Keep把自身业务划分为三条业务线:线上健身内容、智能健身设备和配套运动产品,其中已经有两项是硬件。

收入结构方面,自有品牌产品占比57.5%,会员订阅及线上服务内容占比30.5%,广告和其他服务占比12%。

三条业务线中,后两条是硬件,收入占比近六成。Keep介绍称,自有品牌产品收入包括智能单车、手环、体重秤、跑步机等,以及相关配套运动产品的收入。

但硬件收入增长的基础是用户规模,因为在国内市场上,长短视频与电商行业均已发展成熟,内容与产品本身不具有稀缺性,用户规模与粘性才是根本。

在此背景下,当会员数量冲破1亿,日活跃用户数量达到4000万时,Keep完成上市后,必须通过已经积累起的会员基数实现自我输血。

这也意味着Keep有两个核心难题,一是提升用户活跃度,二是寻找变现与盈利方式。

03 做大做全,不如精耕

Peloton与Keep的崛起,是中美两地全民健身热潮中的缩影。两家企业各有难题,但并不能因此否认居家健身模式。

今年2月7日,据GQ报道,美国数字健身教练服务公司Future获得7500万美元C轮融资。2月16日,据TechCrunch报道,数字健身和健康公司FitOn获得4000万美元C轮融资。

健身是一个非常分散的市场,虽然Peloton深陷泥潭,但在短短半个月内,美国居家健身细分市场上完成两笔C轮融资,佐证了这个赛道的持久力。

早在2020年9月,Lululemon以5亿美元的价格收购了Mirror,后者以一款健身镜产品成为明星企业,将细分赛道的潜力挖掘到极致。而收购方Lululemon,更是凭借单价千元的瑜伽裤撑起400亿美元的市值。

国内市场上,同样主打健身镜的独角兽FITURE估值超过百亿;健身品牌乐刻、超级猩猩等相继加入独角兽俱乐部;老牌跑步应用咕咚、悦动圈也各有固定的用户群体。

从这个角度对比,Peloton聚焦于动感单车、瑜伽、跑步等项目,但单车在国内是交通工具,在健身市场的渗透率只有1%。国内的健身需求更多元化,目标是“100%用户”的Keep也在追逐这种多元化,更重视广度。

但做广难做精。Keep用户小卫表示,刚接触健身时每天在Keep打卡,但后来还是选择了健身房。“因为在线课程的强度无法完全匹配自身状况,自己练也没有参考,在健身房可以跟大家交流,更能激发动力,及时发现自己的缺陷。”

小卫还提到,很多平台都有免费的健身视频,“没必要专门下载软件”。

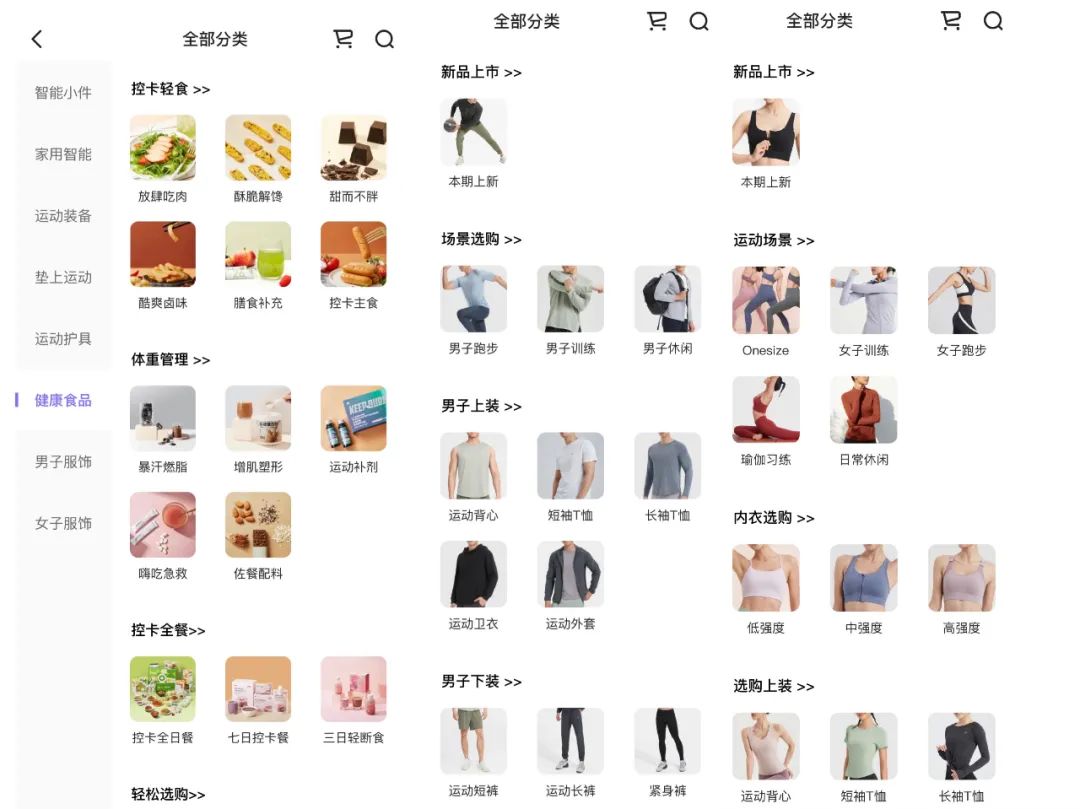

2021年以来,Keep明显在加速电商化转型,接连推出了健身空间Keepland、智能硬件KeepKit、新型健身服装品牌Keepup和健身轻食Keeplite。

目前,Keep的商城中包含运动装备、健康食品、男女服饰等8个大类,82个细分小类,几乎涵盖居家健身的吃、喝、穿、用全部领域。

(Keep商场部分产品)

但广泛的业务布局,却可能因为“没有必要下载软件”而蒙上一层阴影。

从Keep自身营收占比看,硬件业务已经占比过半;但从营收总体规模看,还未带动公司整体盈利。因为在这些细分领域中,都有强大的竞争对手。

比如,健身饮食领域已经发展出轻食沙拉、代餐奶昔、谷物棒等多个新兴市场,仅蛋白粉领域就有两家上市公司,分别是康恩贝集团有限公司和汤臣倍健股份有限公司,同时还有肌肉科技、欧力姆等新兴运动补充剂品牌,更不要说还在崛起中的ffit8等新品牌。

健身服饰赛道上,除主打健身服饰的Lululemon与UnderArmour,还有耐克、阿迪达斯、李宁、安踏等传统运动服饰品牌,竞争已经白热化。

健身行业的各细分赛道都有新老企业不断涌现,健康焦虑催生健身需求,同样吸引着蜂拥而入的淘金者。

除广度之外,Keep在商业化方面还在增“重”。2月中旬,Keep宣布全面升级与传统健身房的合作,推出Keep优选健身馆计划,计划2022年内拓展至100家。

随着健身人群回归线下,Keep也将业务向健身房拓展,与其他领域的多元化布局一样,再次闯入了强者环伺的市场。

04 结语

两家在线健身领域的明星企业,崛起于移动互联网普及的大潮中,为健身爱好者带来另一种选择,也给自己带来一个改变世界的机会。2020年的疫情之后,两家企业走向完全不同的轨迹,既归因于中美两地健身市场的环境差异,也是因为企业经营方式的大相径庭。

2015年以来,中国健身产业市场规模保持着30%以上的增速,短时间内涌入大量小白用户,需求的爆发倒推基础设施建设,但市场消费观念仍未完全形成,免费模式占据阶段性竞争优势。

全民健身是大势所趋,健身行业正在走向精细化运营时代。在成为国内“线上健身第一股”之后,如何以专业化换取收益,在覆盖广度的同时精益求精,或将成为Keep反复被问起的问题。

Peloton没能给出答案,已经走到了卖身的边缘。上市进程中的Keep,问题不断、答案待解。

评论