文|红周刊 刘杰 袁露华

2021年是永辉超市“新仓储”模式实施的第一年,对于诸多投资者而言,本来是有所期待的,然而从业绩预告来看,其不光营收出现了自上市以来的首次下滑,归母净利润也预亏近40亿元,这难免令人对其“新仓储”模式产生怀疑。

通过对永辉超市及其仓储店的走访、调研,《红周刊》记者发现永辉的非会员制仓储店与会员制仓储店有着本质的区别,其“价格驱动”的本质并没有发生变化,面对互联网巨头的围剿及新租赁会计准则调整导致的成本大幅增加,永辉超市的“新仓储”模式恐怕很难扭转乾坤!

农历牛年的最后一个交易日,永辉超市发布2021年业绩预告,给出了上市12年以来第一份年度预亏“成绩单”。但节后开市以来,永辉超市股价并未大跌,仍横盘数日方才下行,股价反应如此迟钝原因或在于资金早已离场。截至3月4日,永辉超市总市值325亿元,较近两年中1019亿元的高点跌去了近七成,其股价也已在4元附近徘徊了半年多。

2021年是永辉超市实施“仓储店”模式后的第一个财报年,然而这也成为其上市以来营收首次出现下降的年份,业绩预告显示,2021年其营业收入同比下滑3.8%,归属母公司股东净利润亏损39.3亿元,与上年同期相比减少57.2亿元。

对此,专注新零售领域多年的研究专家鲍跃忠对《红周刊》记者表示:“(永辉超市)最大的问题就在于营收下降,这说明现在整个销售没有增长,如果加上(持续开)新店因素,下降是比较大的。”

永辉超市“新仓储”模式实施第一年业绩便大幅下滑,结合其此前频频对外投资的不顺利,以及试水超级物种、mini店等新业态“折戟”,急需“自救”的永辉超市依靠“新仓储”模式能否扭转乾坤,就成了一个很值得探讨的话题。

非会员制优势不明显,“新仓储”模式“换汤不换药”

2021年5月1日,永辉超市首家仓储店在福州开业,截至第三季度末,其仓储店数量总计为55家,目前仍在持续扩张中。照此来看,将原有传统大卖场改为仓储店已成为永辉新的战略方向。

实际上,在永辉超市之前,众多零售企业已纷纷试水仓储店,仓储店早已成为零售业“内卷”新战场,比如,麦德龙就是典型实行仓储制的企业,传统商超华联超市、家乐福也均向会员制路线进发,还有Costco和山姆会员店更是仓储店做得比较成功的典范。

不过,在群雄并起的仓储店队伍中,永辉超市的仓储店模式却与众不同,同行业公司多为会员制仓储店,而其采用的却是非会员制仓储店。那么会员制与非会员制的差别在哪里?为什么永辉超市选择了非会员制呢?

山姆、Costco、麦德龙等会员制仓储店主要以高品质商品、进口商品为主,并且将传统零售商品差价模式转变为会员服务模式,提供的优质商品和线下场景体验。

在《红周刊》记者的采访中,有在北京市石景山区山姆会员店(阜石路店)采购的消费者就向记者表示:“相对于价格,我们更注重品质,要购买绿色安全的食品,不能为健康省钱。”

而永辉仓储店主要为民生流量型商品,主打“天天平价”,售卖方式既有大包装、量贩式,也可单个购买,保证“一件也是批发价”,可谓是批零兼营,打造的是“平民仓储店”形象。

其实,Costco和山姆会员店之所以能够成功,就在于其会员制的本质是甄选客群,提供特定的商品和服务,进行有别于大众零售的错位竞争。其通过200元以上的年费筛选出每月购物多次且客单价超过1000元的中高端消费客群,再通过精选SKU(全称是Stock Keeping Unit,即最小存货单位)的方式为客户提供高性价比的优质商品,同时配套附加服务,以前述鲜明的特征区别于传统商超。

打造“爆品”及自有品牌是会员店商品力的核心表现,譬如,山姆凭借多款网红商品成功“破圈”,记者走访时发现其“爆品”烤鸡整点上架后,瞬间便被一抢而空。此外,瑞士卷、麻薯、牛肉卷、青柠汁等产品也成为其大爆单品。而自有品牌方面,本土仓储会员店盒马X会员店开发超千个自有品牌,自有商品比例超40%。

在场景附加服务方面,像山姆、Costco、盒马X会员店等均为消费者提供美食、保健美容、视力听力检查、轮胎修护等服务。可见,仓储会员店赋予了区别于传统商超及电商的特性,才使得消费者即便远距离也要驱车前往。

而永辉超市之所以不采用会员制或许与其自身资源存在桎梏及客户群体特征有关。

永辉超市的仓储店多为原大卖场门店改造而成,面积低于1万平方米,限制了会员服务业态的布局。此外,作为传统商超,其核心客群为对价格较为敏感的大众消费者,在缺乏商品优势的情况下,贸然采用会员制,收取会员费可能会导致大量客户的流失,反而会对其经营业绩产生不利影响。

北京京商流通战略研究院院长赖阳认为:“永辉仓储店及其他本土仓储会员店在供应链端竞争力均不足,以山姆会员店为例,其有大量进口冰鲜肉类、海鲜、水果、饮品等品类,因为其有沃尔玛的全球采购供应链做后盾,国内仓储店即便去国际采购,采购成本也跟山姆没有可比性,且沃尔玛采购严格按照欧盟标准,要严于国内标准。”

在选品能力方面,会员制仓储店是以会员渗透率为考核基准,以会员反馈信息做定制商品,而永辉的仓储店是以销售数据为参照,放大畅销品、砍掉滞销品为组货逻辑,在原有供应链商品池中选品,与大卖场商品高度重合度。

“前述差异的根本原因为永辉超市没有相关供应链、会员需求信息及配套的选品采购团队等资源”,赖阳表示。

从上述情况不难看出,永辉超市的仓储店在供应链、选品、售卖方式上变动不大,仅是更改为仓储式陈列、主打更高商品性价比,整体经营逻辑与原大卖场模式差别不大,也未能与大众零售形成错位竞争。其与山姆、Costco等会员制仓储店在核心经营理念上存在明显差异,本质是“价格驱动”及“商品、场景服务”驱动的两种商业模式。

而在中国食品产业分析师朱丹蓬看来,永辉超市仓储店只是搞噱头,换了个卖点而已,“其选品等方面未做差异化管理,是换汤不换药,更像是折扣店,如同将批发市场搬到店里来”,朱丹蓬表示。

仓储店竟不如大卖场,增收乏力局面难破

从永辉超市2021年半年报数据来看,其仓储店似乎初见成效。据披露,其仓储店日均客流达6181人次,同比增长136%,销售额达1.5亿元,同比增长139%。然而,这样如火如荼的销售情况,在永辉仓储店已开业8个多月后情况又如何?能否反超大卖场,实现“模式颠覆”呢?

在采访中《红周刊》记者发现,永辉超市升级为仓储店似乎并没能给消费者太明确的感知。记者走访了永辉超市位于北京市昌平区的龙旗广场店及海淀区的金沟河店,其中龙旗广场店作为北京首家仓储店,店铺招牌并未进行更换,仍然为“永辉超市”(红标),店铺内也没有关于仓储店的标示,只是对货架、产品摆放等进行了调整。

而金沟河店甚至未采用仓储制典型的高货架陈列,只是将成箱的商品堆放在零售货架前,并加大了货架间距,仅从外观上来看,与此前大卖场陈列方式近乎相同,难被打上仓储店的标签。在记者的随机询问中,多数消费者并不知晓该店铺改为仓储店,也不清楚永辉仓储店与普通永辉超市的区别。

为了详细了解永辉仓储店和永辉超市的情况,《红周刊》记者还选择两家距离比较近的门店进行了走访,其中一家为2021年6月25日在北京开业的首家永辉仓储店——龙旗店,另一家则为与仓储店直线距离约2.5km的永辉超市——回龙观店,两家店均靠近回龙观地铁站,附近为龙腾苑、新龙城等居民区,消费群体接近,可比性较高。

《红周刊》记者分别对两家门店的产品价格、客流、销售额及客单价等情况进行了实地调研。在调研中,记者选取了30个商品进行价格对比,其中包括蔬菜、水果、粮油、牛奶、酒等大众品类。

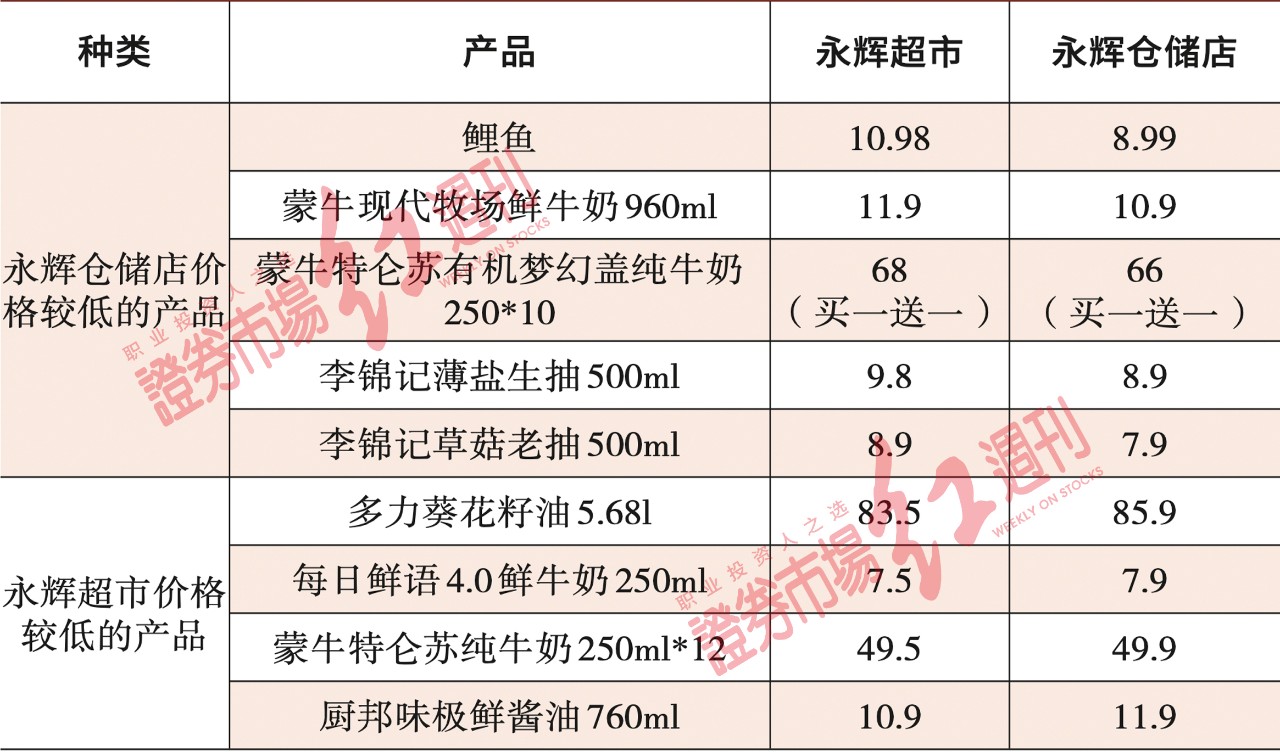

根据统计,其中22个商品在两家门店的单价相同,例如精品五花肉、砂糖橘、青辣椒等,且散装的产品在品相上几乎没有差异。而9件有价格差异的产品中,有5件在仓储店价格低于永辉超市,而有4件则是仓储店价格更高(详见表1)。整体来看,价格存在差异的产品集中在牛奶、酱油、肉类上,其中仓储店降价幅度最大的鲤鱼价格为8.99元/500g,较永辉超市的10.98元/500g降幅为18%,不过蒙牛特仑苏有机梦幻盖纯牛奶250*10在仓储店降幅仅约2%。而每日鲜语鲜牛奶(250ml)、厨邦味极鲜酱油(760ml)和多力葵花籽油(5.68L)在仓储店的售价反而更高了。

表1 永辉超市与仓储店部分产品价格对比(单位:元)

在记者选取的商品中,永辉仓储店降价的商品种类仅占16.67%,占比甚微,这样的规模,能否达到吸引消费者回流的效果呢?对此,记者再相近时间对上述两家门店客流、销量及客单价进行了统计。

当日(周六)下午,记者分别在25分钟内统计到永辉超市回龙观店、永辉仓储店收银台结账单71单、95单,剔除最高与最低客单价后(其中存在明显偏离正常客单价的高价结账单,如果不剔除异常值,永辉超市的客单价会比仓储店更高),仓储店与永辉超市的销售额分别为9282.06元、9343.63元,按照对应的69单、93单结账数来算,可知平均客单价分别为99.81元/人、135.42元/人。与此同时,仓储店客单价高于100元的订单占比仅为36.85%,而永辉超市达到了49.3%。

从上述记者调查统计数据来看,相同时间内,永辉仓储店不论是客流、销售额还是客单价均低于永辉超市大卖场,照此来看,永辉超市想以仓储店模式来缓解大卖场收入增长乏力的局面,似乎是个“伪命题”。

在采访中,也有业内人士向记者表示,永辉向仓储店转型,是在未找到最优解下,先采取降低各方面成本,以“更低价”吸引客户回流的打法,来解传统大卖场之围。

租赁会计准则调整致成本大增,盈利能力堪忧

实际上,不管是会员制还是非会员制,对于商超仓储店来说,想要实现盈利,产品周转率及对成本的把控是两大核心因素。

仓储店本身是个“苦差事”,依靠“低毛利+高周转”的运营模式主打“薄利多销”。以Costco和沃尔玛为例,2020财年Costco毛利率为13.09%,远低于沃尔玛的24.83%,但Costco存货周转率高达12.26次,显著高于沃尔玛的9.40。用杜邦分析体系拆解两种业态(详见表2),Costco与沃尔玛的净利率及权益乘数基本接近,是出色的资产周转率帮助Costco获得了远高于传统商超的ROE水平,这也是其仓储模式制胜的核心。

表2 仓储会员店与传统商超业态指标拆解对比情况

注:数据为2020年

而永辉超市2020年的毛利率为21.37%,且其宣称仓储店价更低,这意味着其仓储店的毛利率也很可能会较大卖场更低,而2021年三季报显示,其当期毛利率降至18.75%,似乎佐证了前述观点。以Costco模式为鉴,在更低毛利下,永辉仓储店模式跑赢的关键在于能否以“大批走量”的方式提升存货周转率。

经计算,2021年第三季度,永辉超市存货周转率为3.16,较上年同期的2.61确实有所提升,然而,其存货周转率提升的原因却并非销量提高,而是由于采购的缩减。据2021年半年报显示,其存货金额为68.65亿元,较上年同期108.82亿元降低36.91%,为其优化库存备货减少所致,三季度末情况亦是如此,其2021年采取了调结构、降库存、保市场的策略,使得存货的平均值下降,存货周转率得以提升。

不过,永辉超市有上千家门店,数量庞大,其财报整体数据无法准确反映55家仓储店的情况,因此,《红周刊》记者在探访其仓储店的时候,也对其货架情况进行了观察。

从永辉金沟河仓储店的情况来看,该门店货架基本以单件散装为主,成箱货品较少,顾客购物车里大多为零星的日常用品,鲜有成箱采购的情况。

“仓储店模式与永辉超市的商品优势天然相悖,仓储店商品均适合大批量、低频采购,而永辉超市以‘生鲜’见长,鲜活性品类的保存周较期短,更适合小批量、高频采购,其主打优势在仓储店模式中难以发挥,且又坐落于核心商圈,消费者更无需囤货。”赖阳向记者表示。

另据上海证券发布的一份研报显示,截至2021年末,永辉仓储店客单价为167元/人,而Costco、山姆、盒马X会员店的客单价分别为1123元/人、846元/人、601元/人,永辉仓储店单客价远低于上述几家公司,而且也低于家乐福的193元/人。根据上文中记者实地探访统计数据,永辉仓储店较大卖场的客单价甚至低了26.30%,虽然这无法代表其整个下半年的数据,但从中也能看出,相比大卖场,永辉仓储店规模化销售,商品走量的特征并不明显。

记者走访时还发现,店内负一层生鲜区人流量较大,而楼上商品区顾客寥寥无几,二者形成鲜明对比。鲍跃忠向《红周刊》记者表示:“客单价是衡量企业经营能力的指标之一,零售店并非有所商品均能吸引和满足用户,企业能否用引流产品将其他一般的产品带动起来,在专业领域称之为商品关联销售。”从记者上述调查情况来看,永辉仓储店仅靠SKU减量,似乎很难推动全货品的高周转。

探讨永辉仓储店盈利性还需明确的是,其是停留在推高营收规模上,还是净利率的实质提升,如果只有收入的增长利润却无法保障,那公司恐将落入虚假繁荣的陷阱,这就关乎企业运营成本方面的问题了。

然而,从永辉超市近年数据来看,其员工人数每年均在增长,但人均创利却呈下滑态势,2017年至2020年,其人均创利金额分别为2.14万元、1.61万元、1.41万元、1.49万元,在人员的降本增效上在走下坡路。

此外,租金成本也已成为削弱永辉超市利润的尖刀,其仓储店改良自大卖场,位于核心商圈,租金成本本身较高。更重要的是永辉大部分门店为租赁资产,2021年其执行新租赁会计准则后,原来在表外计量的经营租赁等资产需入表,这导致其财务费用激增,当年净利润对比原准则减少约4亿元之巨,而这并非一次性出清,在以后的财报中,其每年均需对此摊销计提,这就使得其本就巨亏业绩更加雪上加霜。

互联网巨头围追堵截,传统商超恐遭“降维打击”

作为国内商超龙头企业,永辉超市战略转向仓储店的背后,实际是整个行业式微的表现,要探讨永辉能否通过仓储店模式自救,行业发展状况是绕不开的话题。

营业收入增速是反映行业景气度最基本的指标。据Wind数据显示,国内连锁超市行业营收增速自2018年4季度开始,连续出现下降,2020年全年增速下滑了13.38%,连锁超市行业已连续9个季度营收增速为负,行业发展趋势可见一斑。

众所周知,在互联网冲击下,商超、百货等中心化业态的衰落之势难以阻挡。早期的永辉超市凭借其所建立的直采基地、买手体系、物流、冷链等高效全覆盖的供应环节,以及遍布全国超过1000家门店,既以平价生鲜获取了广泛客流,又以高毛利商品实现了良好盈利。然而,近年来,阿里、拼多多、美团等公司的生鲜供应链也快速崛起。据国海证券统计,截至2021年,阿里已拥有1000余个数字农业基地、1100余个县城物流配送中心、4000余个城市地推拍档,拼多多计划打造150个农产品基地,美团已建立400余个前置仓,京东物流生鲜冷链配送已覆盖300余个城市……

目前,互联网巨头们不仅逐渐掌握永辉的“王牌”,搭建起全链条生鲜供应,还建立近场社区电商平台,进一步对永辉超市及仓储店“降维打击”。社区团购和近场电商平台通过从线上聚拢消费者的确定性订单,反馈至农产品基地,以销优产、定产,再通过中心仓-网格仓-团长/社区小店的流转方式送到消费者面前,不仅实现“又快又好”,能满足难度极高的生鲜品类供给,还解决了永辉超市、仓储店“人找货”的痛点,降低了整体损耗率。

值得一提的是,近场社区电商平台意味着社区小店和电商的结合,后者对前者进行改造,也就无需承担新开店成本,且政策不确定性小,而店主也乐于接受平台的数字化赋能、线上引流。从消费者的角度,若能在家门口买到新鲜蔬菜,又何必去更远的超市甚至仓储店?

在近期的调研中,《红周刊》记者发现,在互联网巨头的“围剿”下,永辉仓储店所谓的“天天平价”已被新业态“按在地上摩擦”。

记者对比了位于北京市区内的永辉仓储店、多多买菜及美团优选同类产品,发现无论是蔬菜水果、乳饮,还是粮油、个护产品,永辉仓储店价格全线高于另外两家(详见表3)。在选取的12个产品里,仅有一款生抽产品在永辉仓储店的价格与多多买菜、美团优选持平,其余产品在永辉仓储店的价格均更高,某款个护产品甚至能高出118%!试问同等情况下,消费者如何会选择更贵、更不便利的永辉仓储店?

表3 永辉仓储店与部分社区团购平台商品价格对比

数据来源:京东、拼多多、美团APP

除此之外,社区小店还在以其他方式占领生鲜市场,例如“不卖隔夜肉”、主打大单品的钱大妈,以及获得了红杉资本、IDG、弘章资本青睐的生鲜传奇。二者被称为“社区连锁生鲜店”,以小面积、大单品、密度广实现快速扩张。

“又快又好又省”的逻辑,意味着商超、仓储店必然面临着消费者被电商、传统杂货店、垂直连锁多业态截留在家门口的现实,此前永辉超市以生鲜抵御电商、吊打小店的故事,如今正在反转。

据网经社和CCFA数据显示,2020年,国内社区团购市场交易规模750亿元,同比增长120.58%,一线及四线城市,社区超市的同店可比销售增长率在以超过8%的速度扩张,然而大型超市却近乎无增长甚至出现下滑。另外,有数据显示,2020年超市百强净增的2095个门店中,有1273家来自钱大妈,有46家来自生鲜传奇,但这一年,超市百强TOP10门店增速为-1%,其中永辉以-18.6%的降幅担纲下滑首位。

当然,永辉超市此前也试水新零售业务,那么其是否可以通过到家业务来夺回社区生鲜市场呢?然而,情况似乎并不乐观,一方面,尽管永辉与京东到家有合作,但自有的永辉生活平台缺少阿里、美团、拼多多们的庞大流量入口,引流成本高、难度大;另一方面,受制于政策因素,社区团购和生鲜电商曾靠极低秒杀价培养起用户黏性的打法,永辉的线上平台已经难以复制。

由此我们看到,永辉生活APP截至2021年上半年的会员数仅为0.72亿,上半年新增0.22亿户。而淘特、淘菜菜截至2021年9月末,去重后的年活跃消费者就达到了2.7亿,增长了两倍,美团优选一季度就新增了近2900万用户,在过去的12个自然月中新增的交易用户超过2.85亿,远超永辉。

整体来看,新业态对大型商超业态的颠覆在于“去中心化”,实体零售以“场”为核心的模式必然向围绕“货”和“人”打造竞争优势进行转变。然而,正如上文所分析,丧失优势的永辉超市,其仓储店更像是大卖场的翻版,本身就新意不足,在互联网巨头们的围追堵截下,恐怕很难扭转乾坤。

评论