记者|张乔遇

近日,科创板IPO公司无锡市德科立光电子技术股份有限公司(简称:德科立)在审期间遭到参股子公司起诉抽逃出资,本次上诉遭到上交所的重点问询。

德科立的主营业务为光电子器件,主营业务涵盖光收发模块、光放大器、光传输子系统等,此轮冲科创板由国泰君安保荐。

值得关注的是,成立以来德科立的控制权经历了三次变更,且与中兴通讯关系十分“暧昧”。中兴通讯作为创始人之一退出,但报告期(2018年至2021年上半年)其仍为德科立的第一大客户,且德科立向中兴通讯销售产品价格平普遍低于市场价25%左右。这一方面能绑定大客户,另一方面也将受制于大客户导致其它市场开拓不利。

被子公司股东起诉抽逃出资

在审期间,德科立被旗下一家参股公司股东告上了法庭。事发于德科立持股32.42%的一家公司——鸿图微电子(注册资本3239.00万元)。

鸿图微电子主营业务为互联网应用产品、集成电路的研发、制造和销售,旗下第一大股东为江苏火炬创业投资有限公司(持股比例为41.68%),德科立为第二大股东。2020年11月18日,江苏省无锡市梁溪区人民法院裁定鸿图微电子破产。

而起诉德科立的正是江苏火炬创业投资有限公司,诉由为德科立2012年投资参股公司鸿图微电子时可能存在抽逃出资的情况,原告方要求德科立承担损害股东利益的违约责任,赔偿损失2828万元及相关诉讼费、保全费。

但德科立表示:公司已完全按时足额将其投资款2200.00万元注入鸿图微电子。

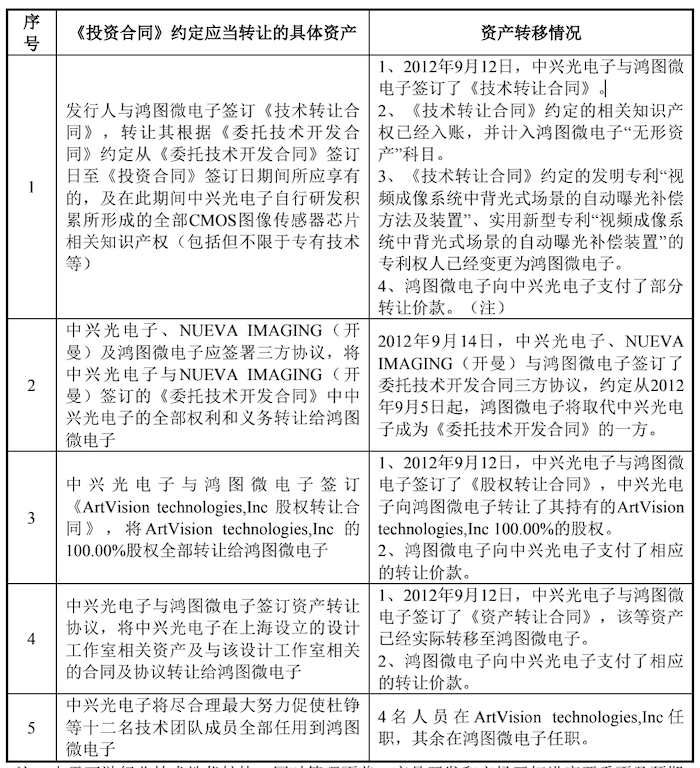

需要指出的是,彼时德科立与鸿图微电子签订了《投资合同》中包含五笔款项合计2225.00万元的合同价款,均系鸿图微电子向德科立支付。

其中包含,德科立自行研发积累所形成的全部CMOS图像传感器芯片相关知识产权,以及德科立、NUEVA IMAGING(开曼)及鸿图微电子应签署三方协议,将德科立与NUEVA IMAGING签订的《委托技术开发合同》中德科立的全部权利和义务转让给鸿图微电子。

德科立还将ArtVision technologies,Inc的100.00%股权全部转让给鸿图微电子,将德科立在上海设立的设计工作室相关资产及与该设计工作室相关的合同及协议转让给鸿图微电子;还将杜铮等十二名技术团队成员全部任用到鸿图微电子。

对此,公司表示:鸿图微电子向中兴光电子支付的五笔款项合计2225.00万元系鸿图微电子在履行《技术转让合同》《股权转让合同》《资产转让合同》等而应支出的合同价款,不存在虚构用途的“返还投资款”情况,本案件之前的生效判决亦对此进行了明确认定。

目前,无锡市新吴区人民法院驳回江苏火炬创业投资有限公司的诉讼请求。江苏火炬创业投资有限公司已在上诉期限内提起上诉,2022年2月7日,无锡市新吴区人民法院收到原告提交的上诉状。

因增长乏力经三次转手

实际上,德科立与中兴通讯渊源颇深。1999年11月,中兴通讯与吴培春、魏玉签订《合作协议书》共同出资设立中兴光电子(德科立前身),注册资本800万元,其中中兴通讯持有出资额的65%,吴培春和魏玉分别持有22%、13%。

彼时中兴通讯和吴培春均有部分注册资本以“非专利技术”——掺铒光纤放大器(EDFA)技术出资,因未取得国家科委或省级科技管理部门的认定,被认定为出资瑕疵。

2000年,中兴通讯即与德科立开始合作。《合作协议书》中约定了“配套捆绑销售条件”,其中中兴通讯向另两位股东保证,中兴光电子生产出来的合格产品,在相同的性能价格条件下,确定中兴光电子作为其首要的EDFA配套供货商,并协助开拓销售市场。具体执行方式为:德科立向中兴通讯独家供应EDFA产品。

该约定持续至2013年10月。约定完成后,中兴通讯却“抛弃”了中兴光电子,将其持有中兴光电子65%的股权以1.01亿元转给了中科白云,转让价格为15.6元/注册资本。

中科白云也未持有德科立多久,2016年1月,中科白云以及中科创投分别将其持有中兴光电子51.85%及27.92%的股权以1.35亿元、7205.70万元转让给了硕贝德控股,转让价格分别为5.19元/注册资本和5.16元/注册资本。

据悉,中科白云持有硕贝德控股下属上市公司惠州硕贝德无线科技股份有限公司改制时5%以上的股份。

2019年9月至2020年1月,中科白云开始申请简易注销,结果均为不予受理,直至2020年7月,中科白云才成功注销。

2019年5月,硕贝德控股将其持有的德科立40.11%的股权以1.12亿元转让给泰可领科,转让价格为5.26元/注册资本,至此,德科立的控制权已经三次转手。

三次控制权的变更皆因中兴通讯受到美国制裁,导致德科立的业绩增长乏力,使得股东的长期持股信心受挫,并在泰可领科接手德科立时,对于公司未来发展的信心同样不足。

与中兴通讯存大额低价交易

德科立主营领域为光电子器件,业务涵盖是光收发模块、光放大器、光传输子系统和其他电子器件的研发、生产和销售。

2018年至2021年上半年,德科立的营业收入分别为2.65亿元、3.87亿元6.65亿元和3.83亿元,其中2018年至2020年三年复合增长率高达58.36%。

报告期,德科立重度依赖第一大客户中兴通讯,来自中兴通讯的收入占公司各期总收入的比例分别高达36.27%、55.59%、54.94%和43.22%。

界面新闻记者了解到,自2000年德科立设立伊始,中兴通讯就一直是德科立的客户,向德科立采购包括10G 10km及以下光收发模块、100G 80km及以上光收发模块、固定增益光放大器等。

公司表示,对于中兴通讯不存在重大依赖,系由于下游客户行业特征决定,与中兴通讯的交易价格公允。

同行业可比公司中,光迅科技(SZ002281)、中际旭创(SZ300308)、新易盛(SZ300502)亦存在第一大客户收入占比较高的情况,但该比例均未超过30%,与德科立情况差距较大。

另中兴通讯从公司采购的产品单价均要低于其他客户。在10G 10km及以下光收发模块产品上,报告期公司销往其他客户的平均单价为140.81元/支;销往中兴通讯的产品单价分别为104.40元/支,均价较其他客户优惠25.86%。

在100G 80km及以上光收发模块产品上,披露的2020年、2021年公司销往其他客户平均单价为23700.22元/支,而对中兴通讯的售价为18366.37元/支,优惠比例为22.51%;另对于固定增益光放大器产品,披露的2018年至2020年对于其他客户的平均销售单价为2680.54元/支,而对于中兴通讯的平均销售单价为2036.76元/支,对于中兴通讯优惠比例为24.02%。

可以看到的是,报告期德科立向中兴通讯销售的同类型产品价格均低于其他客户,对应的,报告期德科立从中兴通讯销售光放大器及光收发模块两大产品的平均毛利率也低于其他客户。但公司对此表示系中兴通讯向德科立采购金额较大,议价能力较强。

德科立向中兴通讯销售光收发模块占中兴通讯该类采购额的比重在10%以下,销售光放大器占中兴通讯无源光器件采购额的比重在20%左右,在细分领域下该比例并不算低,但从中兴通讯整体采购规模上,德科立的存在显得微不足道。

截至2021年11月30日,德科立在手订单金额为4.00亿元,其中中兴通讯占比69.5%。

评论