文|每日财报 程意

今年1月14日,银河基金管理有限公司(以下简称“银河基金”)发布了一则公告,面向社会市场化选聘公司总经理。没过多久,银河基金大股东——中国银河金融控股有限责任公司(以下简称“银河金控”)内部宣布:该职位人选已经敲定,推荐由原诺安基金管理有限公司(以下简称“诺安基金”)副总经理于东升接任。

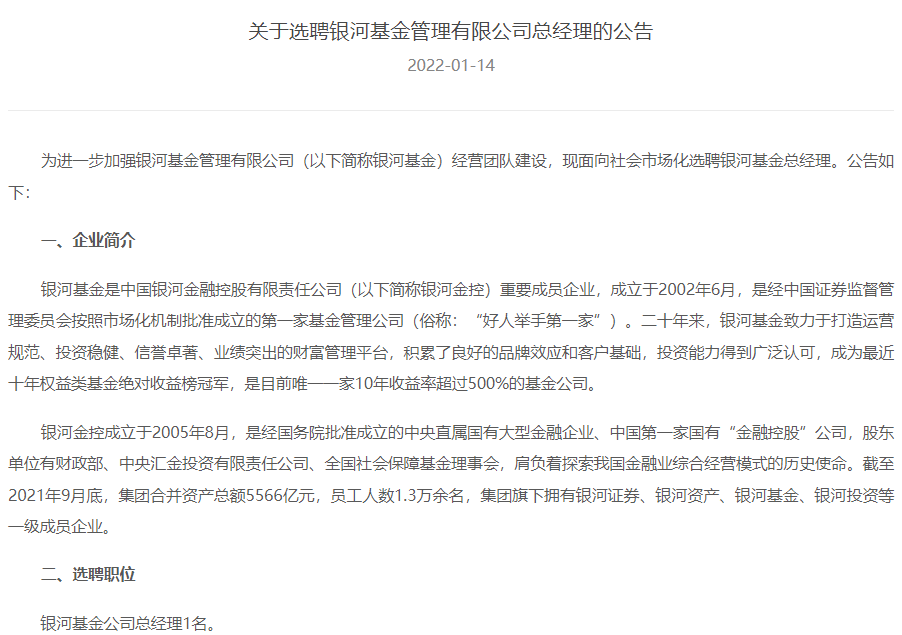

图源:公告

与之相伴随的是,银河基金党委书记、董事长刘立达被免职,由银河金控副总经理宋卫刚接任该公司党委书记一职,并推荐为银河基金新董事长人选。

其实对于刘立达被免职,早就有迹可循。在去年,网络上曝光了许多有关刘立达的负面新闻,虽事后都予以否认,但对于其个人及公司的影响不言而喻。

银河基金作为一家老牌基金公司,已有近20年的发展史。但截至目前,在一众老牌基金公司中,发展仍不突出,甚至落跑于众多公司。据悉,在去年其旗下有5只基金跌幅超10%,最大的跌幅达25.6%。也或是受业绩拖累,银河基金有必要对内部高管进行调整,以扭转颓势。

舆论下管理层的更迭

刘立达于2016年2月加入银河基金,担任总经理一职。随后,在2017年12月转任银河基金董事长,至今已掌舵银河基金4年之久。

刘立达此次被免职并非事发突然。在去年6月,一则名为“银河基金公司董事长微信聊天记录”被网友曝出,内容涉及与女性员工露骨聊天及职位升迁等,引起圈内外热议,随后公司表示网传内容为虚假诽谤。

不久之后,一封名为《举报银河基金刘立达滥用职权玩忽职守导致公司经营严重受损》的实名举报信,再度将刘立达与银河基金推上风口浪尖。虽然事后银河基金也发布声明称,相关内容严重失实,并作出查无实据或与事实不符的结论,但这两起事件都对刘立达及银河基金的声誉造成严重影响。

舆论压力下,刘立达还想继续坐稳银河基金董事长之位实属不易。所以,出于对公司未来长远发展的考虑,此次刘立达被免职也在情理之中。

随着刘立达的离任,银河基金新一轮的高层管理人员变动也随即开启。在刘立达被免当日,银河金控就推荐由银河金控副总经理宋卫刚接任董事长一职,并担任公司党委书记。同时,公司总经理推荐原诺安基金总经理于东升接任,并担任公司党委副书记。

不过《每日财报》发现,于东升自2020年10月才加入诺安基金,在2021年4月28日出任副总经理一职,而在今年1月27日,其因个人原因辞职,任职未满一年。到现在看来,似乎于东升就是为跳槽至银河基金而做准备。

高管变动渐成风气

就行业近几年来看,基金公司高管层的变动可谓屡见不鲜。据悉,在2021年公募基金高管变动总人数达362人次,涉及124家公司,其中董事长、总经理两大公募核心岗位变动的分别为79人次、98人次。

而对于高管变动背后的真实缘由,也是众说纷纭。但总结来看,基金公司高管变更主要是以下几种原因:

1、随着行业集中度的提升,各基金公司之间的竞争愈发激烈。为顺应时代发展、不被市场所淘汰,部分公司会调整发展战略或变更股权,尤其是控股股东的变更,继而会导致高管的变动。

2、随着法规的完善,允许更多主体进入资管行业,部分公司为引进专业人才会实施股权激励、员工持股计划等措施,从而加剧了高管人才的流动。在2015年8月,银河基金总经理尤象离职,据传言是因公司激励不足所致。

3、在市场行情和行业“马太效应”双重影响下,中小型基金公司的生存空间受到进一步挤压,经营业绩压力加大,对高管的考核也愈发严格。像九泰基金在2021年11月,就或因经营业绩不佳,而解聘其副总经理吴祖尧。

4、高管任职届满、届龄退休、工作调动等因素,也是导致高管密集变动的主要原因,这是比较普遍的原因。

所以,目前银河金控对银河基金高管人员的举荐,或只是拉开其高管变动的序幕。未来,随着新任董事长与新任总经理的就任,银河基金高管层亦或面临大调动。

受业绩表现“压制”

当然,对于刘立达的“退出”,除了自身层面和行业特性方面,也与银河基金业绩表现有着绝对关联。

据《每日财报》了解,截至2021年四季度末,银河基金管理规模为1175.19亿元,较2020年四季度末的1205.8亿元略有缩水。同时,其公司排名从2020年四季度末的第39名下滑至2021年四季度末的第44名。

在2021年,银河基金旗下共有5只基金跌幅超10%,分别为银河龙头股票基金(008709)、银河旺利混合I(519612)、银河转型混合(519651)、银河乐活优萃混合(006759)、银河消费混合(519678)。

其中,银河龙头股票基金的跌幅最大,达到25.6%,不仅成为银河基金的垫底基金,还在2021年全部股票型基金中排名倒数第三。

据了解,银河龙头股票成立于2020年8月6日,在初期由祝建辉和陈伯祯共同管理,从2021年10月27日起仅由祝建辉管理。成立至今,该基金一直处于亏损状态,累计下跌36.62%。截至3月4日,该基金的单位净值为0.6338元。

从其重仓股的变化来看,银河基金虽持有的行业较为均衡且多为蓝筹股,但其重仓股却不断在新能源、消费、医药、互联网、科技等行业频繁更换,并且在建仓阶段并没有把握好节奏,总是买在龙头股的顶部,所以导致基金亏损不断。

从既往的发展状况来看,头部公募基金公司的吸金能力一如既往的强悍,中部基金公司以产品差异化和互联网渠道布局以推动发展,而部分中小基金公司则发展受挫,业绩下滑。所以,对于银河基金而言,当务之急是解决高管人选问题、加强核心管控能力、引进行业专业人才和逐步提升经营业绩。

评论