文|全球财说 林洛栩

曾经的“千元股”石头科技,如今的股价走势变得不再乐观。

截至3月7日,石头科技报收564.50元/股,并在盘中再度刷新52周最低价,低至552.32元/股,已逐步回归到2020年暴涨初期水平。

这与其发布的2021年业绩快报,及股东再度大幅减持有着直接关系。

业绩变脸,扣非负增长,股价不断刷新52周最低价

此前,石头科技发布的业绩快报显示,2021年石头科技实现营业收入58.37亿元,同比增长28.84%;归属净利润为14.02亿元,同比增长2.4%。

相较于归属净利润的微增,扣非净利润更加难堪出现下滑,全年为11.90亿元,同比下降1.52%。

对于业绩下滑,石头科技称多因素导致全球运力紧张,出现较多的集装箱滞港、船舶跳港、运输周期不畅等情况。

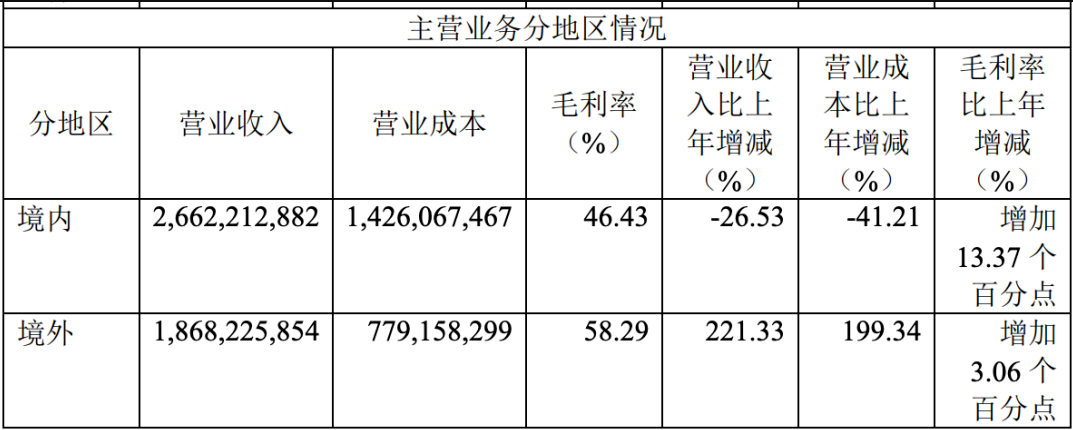

《全球财说》查询历年财报发现,境外收入确实占石头科技较大比例,国际运输不畅恐带来较大影响。

以2020年为例,石头科技来自境外的营业收入同比增长221.33%,达到18.68亿元,占总收入比例较高超过4成。

图片来源:石头科技2020年年报

值得注意的是,2020年年报中石头科技曾表示,随着公司逐步拓展自主品牌销售渠道,境外线上B2C模式和线下经销商模式销售额均有较大增幅,仅2020年境外收入同比增长221.33%。

也就是说,随着国际运输成本急速增长,石头科技刚刚拓展两年左右的境外B2C模式便遇到瓶颈,在直接影响下能否增长先不说,甚至存有一定可能出现不增反降的情况。

市场之所以对于石头科技的业绩如此失望,主要还是源于上市前及第一年的靓丽的业绩增长。

数据显示,2017年-2020年石头科技营业收入同比增长510.95%、172.72%、37.81%、7.74%,归属净利润分别同比增长696.05%、359.11%、154.52%、74.92%;扣非净利润分别同比增长902.28%、406.55%、65.11%、59.71%。

从数据便可以看出,在2020年石头科技的营业收入增长便十分缓慢,但净利增长尚有空间,未能引起更多投资者关注。

上市仅两年时间,业绩便由上市前的强劲增长至增速放缓,如今再到负增长,业绩变脸速度惊人。

随着业绩增长乏力,石头科技的股价也开始逐步下滑,每一天都在刷新着52周最低价。

业绩快报发布次日(2月25日),石头科技的股价开盘一度跌至近13%,此后的7个交易日也大多呈下跌状态。

图片来源:Choice

作为曾经颇为著名的“千元股”,2021年6月时曾创下1492.94元/股的历史最高价,如今564.50元的股价已不是“腰斩”那么简单,较最高时已跌去超6成,市值不足400亿元。

但即便在此种情况下,仍有很多券商基于买入或增持评级,中信证券甚至喊出1000元的目标价,中金公司、国泰君安、安信证券也将目标价设定高于800元。

若回溯至2022年1月,多家券商给出超1000元的目标价格,而中信证券曾喊出150元/股的高目标价,石头科技当日收盘价为828元。

2020年2月21日,石头科技以发行价271.12元登陆科创板,随后至2020年9月前夕,股价均在320元-450元一线徘徊。

进入9月,石头科技股价开始爆发,一路高攀上涨,最高至2021年1月26日的盘中攀至阶段高点1262.62元/股,经过震荡回调后,于6月21日达到历史最高价1492.94元/股。

回看石头科技的股价爆发,就会发现存有机构抱团、炒作等诸多因素。

如2020年三季度末共55只基金持股,但至四季度末便上升至244家,再至2021年二季度末进一步上涨至640家,而随着股价攀高下跌,至三季度末持股基金数量跌至38家。

不过,就在基金机构进进出出时,景顺长城基金的杨锐文却对石头科技青睐有加,自始至终坚持持有并时常位列前十流通股东行列。

与小米“爱恨情仇”成隐患,市场不断挤压,后起之秀反超

石头科技二级市场震荡,除业绩因素外,大股东持续减持必然脱不了干系。

与业绩快报同日,石头科技还发布了减持公告。公告显示,雷军掌控的天津金米、石头科技董监高等8位股东拟合计减持不超过10.752%。

若以当日股价663.81元/股计算,上述股东减持股份对应市值接近50亿元。

资料显示,天津金米为小米生态链企业的投资平台,石头时代为石头科技的员工持股平台,万云鹏、王璇、孙佳则为公司的董监高。

也就是说,不论是小米系还是石头科技核心人员,均在业绩快报发布的关键时间节点选择了减持。

值得注意的是,自2021年2月上市锁定1年期满时,各个股东对石头科技的减持就从未停止过,小米系的天津金米更是多次减持。

彼时2021年2月22日,解禁当日盘后石头科技便发布公告称,顺为资本、天津金米、高榕资本、启明创投及董监高等10名股东拟合计减持不超过11.10%股份,预计套现超70亿元。

上市之初雷军旗下顺为资本和天津金米分别持有石头科技9.64%和8.89%股份,为第二和第三大股东。

最新数据显示,顺为资本持股占比为8.87%,天津金米持股占比为6.87%。

石头科技最初是以小米产业链公司进入大众视野,而“小米”二字也是其备受关注的原因之一。

此后,2016年石头科技的第一款产品便是米家智能扫地机器人,为小米定制产品。

不能否认的是,石头科技与小米确是互相成就,小米以资金实力助力石头科技度过早期创业窘境,而石头科技也不负众望成为小米生态链中第三家上市公司,亦是第一家A股上市公司。

但从另一个层面,石头科技与小米并不是简单的谁抛弃了谁,而是逐步背离走远的一个过程。

首先,石头科技不甘于只做代工业务,于2017年9月开始力推自主品牌,让公司直接与小米形成对垒之势。

“去小米化”成为石头科技上市后立志完成的任务之一,2016年-2018年,与小米交易金额占其主营业务收入比例分别为100%、90.36%、50.17%,逐年降低。

而至2021年上半年,石头科技自有品牌产品销售占比已成功提升至98.23%。

彼时2020年营业收入的下挫也是源于米家扫地机器人订单减少导致,但自有产品较高毛利率也维持了利润的高速增长。

但石头科技需要面对的,是国内市场竞争日趋激烈,老牌大厂市场份额难以抢夺,而后起之秀也成为了巨大威胁。

奥维云网数据显示,近两年科沃斯依旧保持领军地位不容动摇,零售额占比保持在40%之上。同时,小米、石头分列第二、第三位。

在两年时间中,科沃斯、小米、石头的零售额占比并无较大变化,增长有限,但是依托于KOL带货的新秀云鲸异军突起,从籍籍无名一举在2020年抢占走超10%的市场份额。

不出所料,就在2021年,除科沃斯将线上市占率进一步扩张,云鲸线上市占率也超越了石头科技。

就在不断被超越的情况下,石头科技的销售费用仍在不断攀高,由2019年的3.54亿元涨至2020年的6.20亿元,2021上半年再度同比上涨23.01%至2.91亿元。

销售费用中,广告及市场推广费用占比最大,仅2020年便花费3.18亿元。毕竟,在2020年3月,石头科技官宣了肖战作为代言人。

以目前扫地机器人整体发展趋势看,全渠道高端占比大幅提升,2022M1线下高端占比高达71.1%,线上高端占比过半,远高于其他家电品类。

高端扫地机器人定位在3500元以上,以各大平台三八节促销活动数据显示,科沃斯、石头科技、云鲸等诸多天猫旗舰店月销第一的产品,定价均超过3500元。

对于扫地机器人企业,或者说石头科技而言,加大研发力度是必然发展过程。随着市场被不断挤压,石头科技选择出海又遭遇不顺,至于未来发展如何《全球财说》也将持续关注。

评论