文|市值观察 蓝色多瑙河

编辑|小市妹

2006年,在国内牙膏市场,高露洁、佳洁士、中华、黑人四大巨头占据了超过六成的市场份额。也是在那年,王梓权从蓝月亮离职,拿着50多万的启动资金创办了薇美姿。

到了2020年,薇美姿营收从不到3亿元飙升至16亿元。根据全部口腔护理产品的零售额统计,薇美姿2020年市占率排名行业第四,仅次于云南白药、黑人和佳洁士。

近期,薇美姿向港交所提交了招股书,预计年内上市。

在巨头林立的牙膏市场,薇美姿是如何突围,其又能否抓住国货崛起的时代机遇继续进击?

01 PK云南白药

薇美姿旗下拥有“舒客”与“舒克宝贝”两大品牌,涉猎成人牙膏、儿童牙膏、电动牙刷、漱口水等全线口腔护理领域。公司产品不仅定位高端,在儿童牙膏与电动牙刷两大细分领域更是表现突出。

2006年,国内的牙膏市场几乎被高露洁、佳洁士等外资品牌垄断,其依靠强大的广告投放力度及对KA终端渠道的严防死守,使得新品牌处在夹缝中生存。

如此背景下,舒客与云南白药几乎一道开启了国货牙膏的“逆袭之路”。

相比云南白药牙膏一出生就坐拥强大品牌背书以及“消除牙龈出血”的差异化卖点,50万起步的薇美姿看上去什么都没有。

可结果是,薇美姿在王梓权等人的操盘下,一路披荆斩棘,在全部口腔护理产品领域,目前已是国内市占率排名前四的牙膏品牌。

究其原因,我们认为“选择高端市场”、“打最硬的仗”、“积极开拓新品类”是薇美姿过去取得成功的三大原因。

首先是“选择高端市场”。招股书及公司电商旗舰店的数据显示,薇美姿牙膏单盒零售价在20元以上产品销售居多,品牌定位属于高端梯队。

高端市场不仅利润丰厚,而且还避开了中低端市场中同行扎堆的竞争影响。

但要在高端市场立足,过硬的产品力必不可少。薇美姿为此在研发上下足了功夫。招股书显示,过去数年公司积累了112项专利,其中45项为发明专利,占整个口腔行业的近半数。

在研发上的成功,让薇美姿成为产品品类最丰富的口腔公司之一,公司品类覆盖牙膏、牙刷、电动牙刷、漱口水、口腔喷雾剂等56款口腔护理系列产品。

不仅如此,薇美姿牙膏产品还在“美白”、“口气清晰”、“牙釉质修复”以及“儿童益生菌”等方面形成明显的品牌差异化优势,足以支撑品牌的高端定位。

其次是“打最硬的仗”。在选定高端市场之后,薇美姿不能再走多数国货品牌“农村包围城市”的路线,而需要直接将货铺进一二线城市的KA(Key Account,重要客户)终端。而要进入KA渠道,不仅要缴纳高昂的进场费,还要与品牌势能强大的外资品牌直接掰手腕。

薇美姿在没有大量广告投放的背景下,将“地推”玩出了新高度。

卖场举办“投篮、扎气球、抓金币”等促销玩法已经司空见惯,薇美姿还将体验营销应用到地推活动,公司销售人员把口腔检测仪搬进卖场,给顾客免费检测口腔,然后推荐针对性的产品。

最后,积极开拓品类。随着消费升级及个性化消费趋势的演进,进入基础牙膏之外的新品类尤为重要。薇美姿积极把握这一机遇,分别于2015年及2016年进入“儿童牙膏”与“电动牙刷”领域,目前公司在儿童牙膏市场中排名第一,电动牙刷在线下市场中排名第二。

薇美姿成功开拓细分市场,不仅提升了营收体量,还让品牌实现了更多的曝光。

至此,薇美姿通过“舒客”及“舒克宝贝”两大子品牌占据国内口腔护理行业的有利位置。

02 不紧要的非经营性亏损

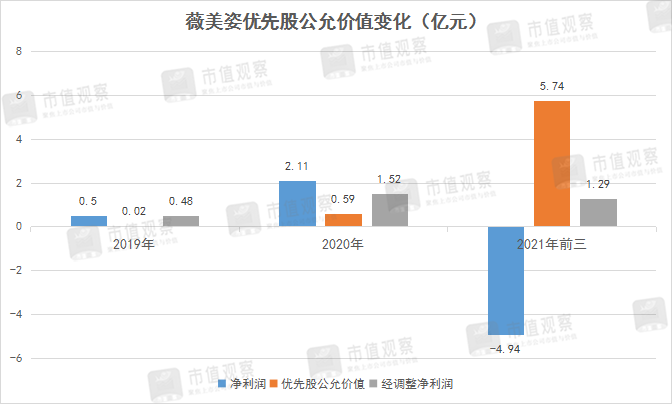

2021年前9个月,在薇美姿的利润表上,躺着一项4.94亿元的亏损额。

其实,这项巨额亏损是由优先股公允价值变动引起的。简而言之就是前期公司A轮、B轮投资者可赎回优先股随着公司公允价值上涨产生大量的非现金负债,这一局面已在去年8月末由优先股转为股权时结束了。

这就意味着,此后公司不再出现“优先股账面价值变动”这一项目。抛去这个非经常性项目来研究薇美姿真正的财务实力,基本能得出一个结论:

薇美姿是一家“溢价能力很强的日化企业”。

具体而言,薇美姿的“溢价”能力主要体现在两方面:其一,公司对产业链上下游合作伙伴的“占款”能力较强。招股书显示,薇美姿应付账款额长期高于应收账款额,这保证了公司始终拥有高于净利润的经营性现金流净额。

其二,薇美姿的产品具有很强的提价能力。招股书显示,2019年-2021年前9个月,公司成人牙膏平均售价从4.8元提升到5.2元,儿童牙膏平均售价从4.9元提升到6.9元,电动牙刷平均售价从37.2元提升到42.3元。

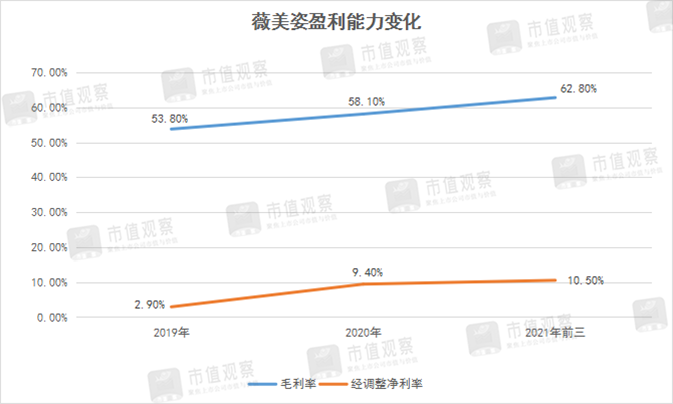

这直接推动了公司盈利水平的提升。招股书显示,2019年-2021年前9个月,公司毛利率提升9个百分点,净利率(经调整)提升7.5个百分点。

盈利能力的提升进而改善了股东的投资回报率。据2021年前三季度数据,薇美姿经调整净利润为1.29亿元,彼时的股东权益为3.22亿元,净资产收益率达到40%,年化达53%。

考虑到公司基本没有使用财务杠杆,这么高的净资产收益率基本由净利率与资产周转率两项推动,ROE质量很高。

不过,值得一提的是,薇美姿过去两年的业绩增速大不如从前。

招股书数据显示2019年-2020年,公司营收徘徊在16亿元附近,考虑到2020年的疫情影响可以接受。但2021年前三季度营收为12.3亿元,依据2020年营收季度分布测算,2021年全年公司营收在18.5亿元,较2019年增长仅为10%。

目前的这一增速,已较公司前几年超过三位数的增速相去甚远,这或许会给本次IPO定价带来一定的折扣。

03 国货崛起的时代机遇

国货崛起是新消费品牌上市后最大的看点之一。

过去几年像云南白药、贝泰妮、元气森林这些新消费品牌,在各自的领域几乎重新定义了品类消费,从而对外资品牌形成巨大的挤压效应。

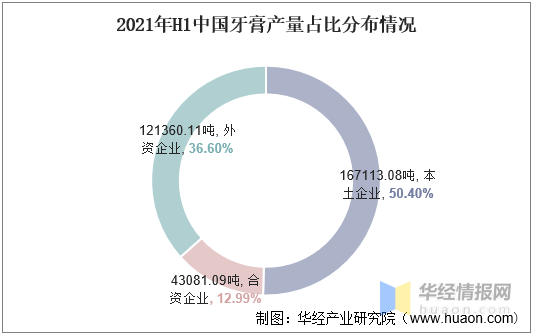

薇美姿所在的牙膏领域也是一个典型代表。数据显示,2021年上半年,我国本土企业的牙膏产量占整个市场的50.4%,超过外资企业的36.6%。这放在10年前几乎是不可想象的。

从品牌市占率的角度,国货品牌目前也是绝对的主角。据前瞻研究院整理数据,以2020年零售额统计,仅云南白药和舒客就占据了超过20%的市场份额。

国货替代的势头似乎不可阻挡。

原因概括起来有三点:其一,代工体系的成熟及传统消费品赖以生存的渠道与传播环境发生巨变;其二,国货品牌在研发、管理上逐渐实现对外资品牌的追赶;其三,本土消费者,尤其是Z时代对民族品牌消费意识的觉醒。

目前,包括薇美姿在内的许多新消费品牌,其采用的主要经营模式是“微笑曲线”,即主抓研发与品牌销售两大环节,将生产外包给第三方。这种经营模式促使新消费品牌更注重“研发与消费者痛点之间的联系”,从而以低成本的方式设计出更适合国人的产品。

另一方面,随着传播环境的碎片化,过去那个“广告一响,黄金万两”的时代一去不复返。本土品牌对新传播环境的适应能力要高于外资品牌,在运营粉丝及对小红书、抖音、快手等新平台的运用上更胜一筹。

从行业背景看,国货牙膏品牌薇美姿有更大的概率分得这波国货替代的时代红利。公司上市后,通过资本力量会进一步夯实其在口腔行业中的市场地位,未来对外资品牌的挤压只会更强烈。

评论