记者|梁怡

近日,成立30余年的黄山芯微电子股份有限公司(简称:芯微电子)递交了创业板上市招股书,保荐机构为国金证券。

芯微电子是一家专注功率半导体芯片、器件及材料研发、生产和销售的高新技术企业,产品以晶闸管为主,同时涵盖MOSFET、整流二极管和肖特基二极管及上游材料(抛光片、外延片、铜金属化陶瓷片),下游广泛应用于工业控制、消费电子、电力传输等领域。

此次IPO,芯微电子的业绩承诺与上市对赌压力傍身。2021年前三季度MOSFET芯片的盈利能力大幅提升,一定程度上对公司完成2021年净利润要求具有积极作用。

从行业竞争来看,芯微电子的营收规模、市场地位、技术实力也与同行们不在一个量级。

业绩承诺与上市对赌压身

招股书显示,芯微电子前身系黄山电器,而黄山电器又由1990年成立的黄山电器厂改制而来。历经30余年,公司由乡办集体企业变为私营企业。

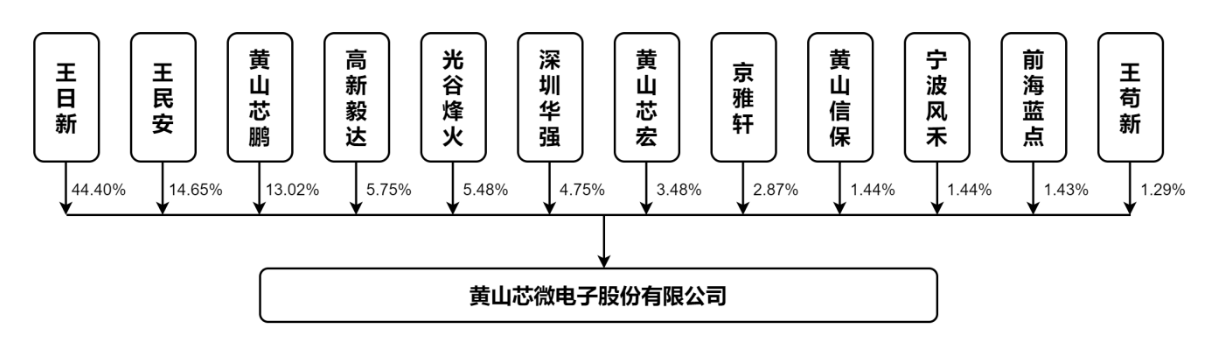

IPO前,公司的控股股东为王日新,实际控制人为王日新、王民安父子,二人合计直接持股59.05%;员工持股平台黄山芯鹏、黄山宏芯合计持股16.5%,此外国有股东黄山信保持股1.44%。

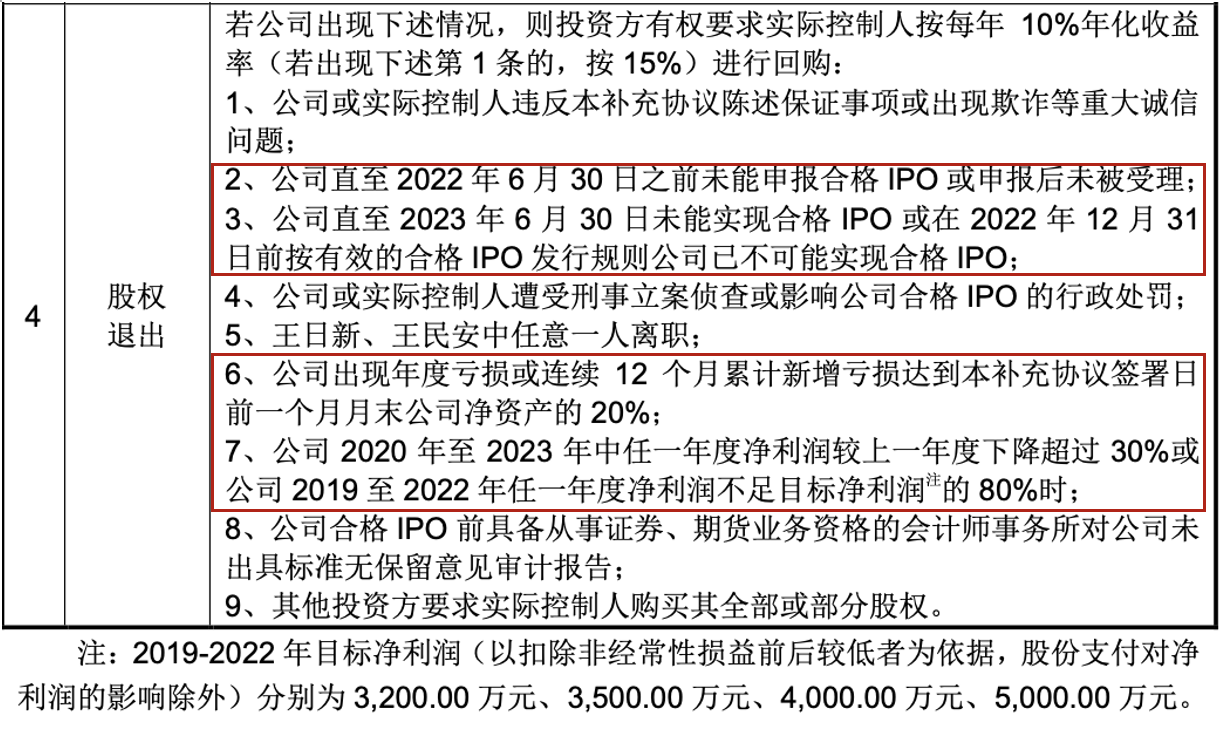

2019年12月23日,高新毅达、黄山信保(SS)、京雅轩、深圳华强、前海蓝点等五名投资者分别与王日新、王民安、黄山电器签订《关于安徽省祁门县黄山电器有限责任公司之增资协议之补充协议》,约定了“投资方权利”条款,包括“优先认购权”、“反稀释权”、“限制出售、优先购买权和优先出售权”、“股权退出”等。

值得注意的是,在“股权退出”条款中,芯微电子的净利润要求与成功上市压力不小。

业绩方面,2018年-2021年前三季度(报告期),芯微电子实现营业收入分别为1.53亿元、1.69亿元、2.29亿元以及2.75亿元,净利润分别为3017.23万元、2931.19万元、4228.62万元以及7917.22万元。其中2021年前三季度的营收占2020年全年的比重为119.88%,净利润超2020年约87%。

界面新闻记者通过梳理2019年、2020年的净利润和扣非后净利润,芯微电子的业绩要求已相应达标。

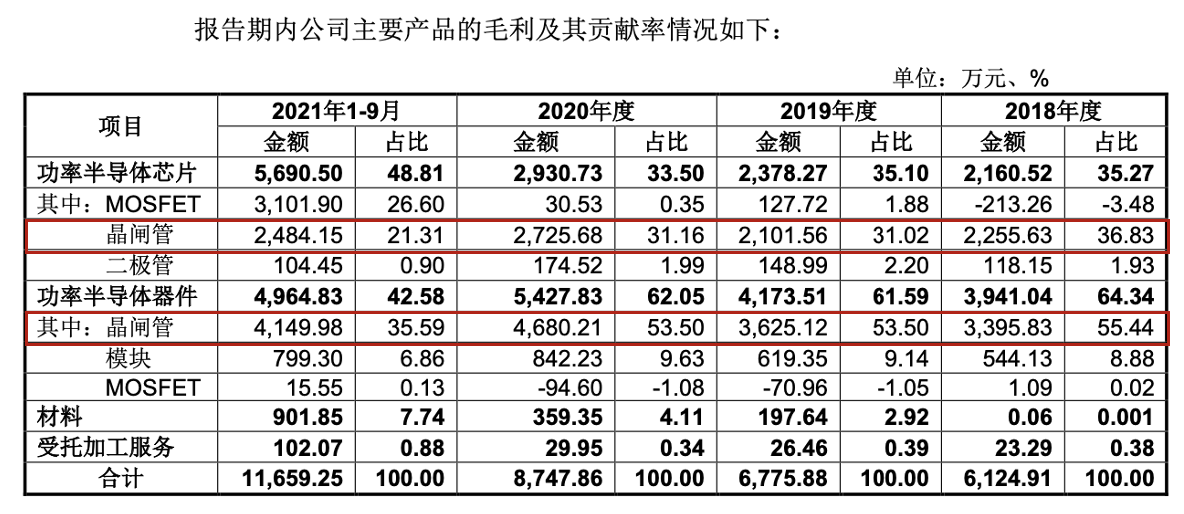

不难发现,报告期内对芯微电子毛利贡献率最高的为晶闸管器件及晶闸管芯片产品,保持稳中有进的趋势;但值得注意的是,2021年上半年MOSFET芯片毛利贡献实现质的飞跃,较2020年的30.53万元激增至3101.9万元,并且超过同期晶闸管芯片的毛利。

界面新闻记者查阅招股书发现,扣除运费、股份支付及存货跌价转销影响,2018年-2020年公司的MOSFET芯片实则亏本运营,其毛利率分别为-9.84%、-23.62%、-15.74%,公司表示原因在于前期投入产线设备等固定投资较大,单位固定成本较高导致整体成本高于售价。

2018年-2020年,MOSFET芯片的销售单价分别为557.43元/片、505.83元/片、506.80元/片,单位成本分别为612.27元/片、625.29元/片、586.55元/片,整体保持单价与成本均降的趋势。

然而,2021年前三季度MOSFET芯片的毛利率激增至40.16%,主要在于价差明显增大。

一方面2021年MOSFET芯片下游需求旺盛而产能不足,市场价格持续攀升,公司的销售单价由2020年的506.8元/片增长至2021年前三季度的777.81元/片,增幅达53.47%;另一方面原材料外延片从外购到全部自产,导致外延片的单位成本从210.83元/片降至170.16元/片,并且加之6英寸MOSFET产线产能利用率由75.75%提高至92.84%。

因此,一定程度来讲,2021年前三季度MOSFET芯片的盈利能力大幅提升,对于芯微电子完成2021年净利润要求具有积极作用。

此外,在前述股东入股前,芯微电子于2019年1月、6月进行现金分红,合计7500万元,彼时股东仅为王日新。

与同行相比不在一个量级

从产业竞争格局来看,全球功率半导体中高端产品生产厂商主要集中在美国、欧洲、日本和韩国,以英飞凌、安森美、意法半导体等为代表的国际领先企业占据了全球功率半导体的主要市场份额,而国产自给率相对较低。

招股书显示,芯微电子选取捷捷微电、扬杰科技、华微电子和立昂微4家公司作为可比公司,然而对比之下,公司与其根本不在一个量级。

从经营指标来看,以2021年前三季度为例,捷捷微电实现营业收入13.46亿元,净利润3.88亿元;扬杰科技实现营业收入32.41 亿元,净利润6.07亿元;华微电子实现营业收入16亿元,净利润0.62亿元;立昂微实现营业收入17.53 亿元,净利润4.18亿元。

界面新闻记者注意到,芯微电子的下游大客户并不“出名”,除第一大客户深圳市美浦森半导体有限公司(简称“美浦森半导体”)外还频繁变动,报告期内公司对前五名客户的销售额占当期营业收入的比例分别为19.41%、16.36%、18.80%及19.86%,向美浦森半导体销售占主营业务收入的比例分别为9.11%、7.86%、8.35%以及7.28%。

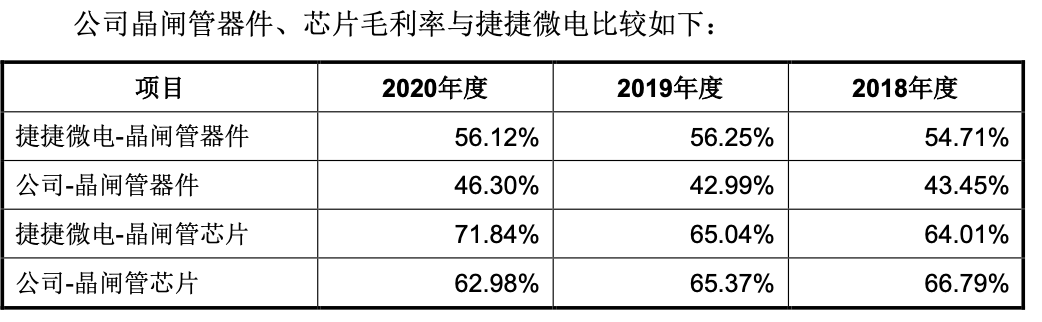

而从毛利率来看,以贡献营收最重的晶闸管器件、芯片为例,2018年-2020年芯微电子的晶闸管器件毛利率均低于捷捷微电,公司表示主要由于产品规格型号、工艺、应用领域、客户群体等不同导致;2018年-2019年芯微电子的晶闸管芯片毛利率与捷捷微电相当,2020年差距明显拉大,公司表示系产品应用领域的不同以及疫情的影响。

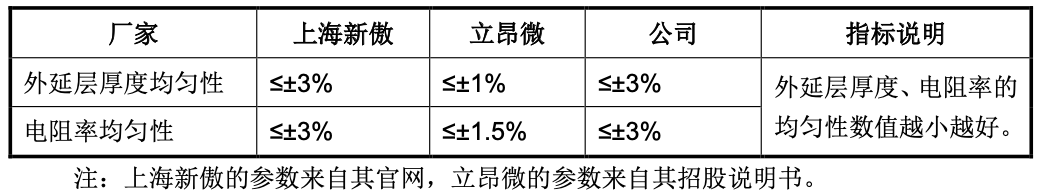

作为功率半导体芯片、器件生产商,自然技术需要“过硬”,但芯微电子也与同行们存在一定差距。

资料显示,芯微电子与立昂微和扬杰科技为国内为数不多提供外延片的功率半导体厂家。目前芯微电子量产了6英寸外延片,立昂微则拥有抛光片-外延片-功率器件晶圆产业链,硅片尺寸以6-8英寸为主,并实现12寸产品投产。相比之下,立昂微各方面均更胜一筹。

而在晶闸管细分领域,芯微电子表示晶闸管的技术和性能指标已经达到了行业同类产品的先进水平,具备与国际同类产品竞争的实力。

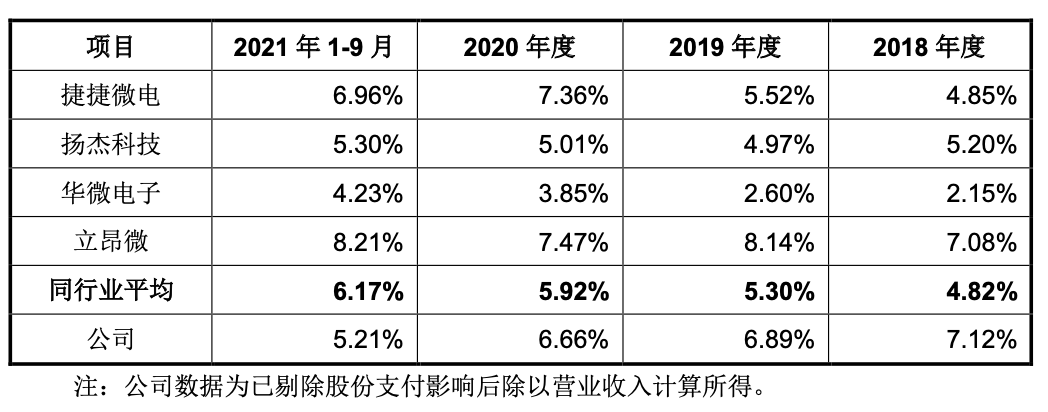

研发投入上,报告期内,芯微电子的研发费用分别为1092.84万元、1558.92万元、1871.89万元和1689.27万元,研发费用率上高于行业平均,但是同行存在营业收入较大拉低研发费用率的情形。

其余研发指标而言,芯微电子也相对落后。截至2021年前三季度,芯微电子的专利共20项,其中发明专利6项;研发人员88人,占比11.10%。

截至2020年末,捷捷微电的专利99项,其中发明专利18项,研发人员208人,占比 16.26%;立昂微的专利62项,其中发明专利32项,研发人员273人,占比16.54%。

但值得注意的是,作为功率半导体高新技术企业,芯微电子的员工学历似乎说不过去,员工的最高学历为本科,仅16人,占比2.02%。

本次IPO中,芯微电子拟募集资金5.5亿元,其中2.35亿元用于功率半导体芯片及器件生产线建设项目,1.69亿元用于硅外延片生产线建设项目,0.66亿元用于研发中心建设项目,剩余0.8亿元补充流动资金。

评论