文|市值榜 何玥阳

编辑|赵元

贝壳终究逃不过房地产的寒冬。

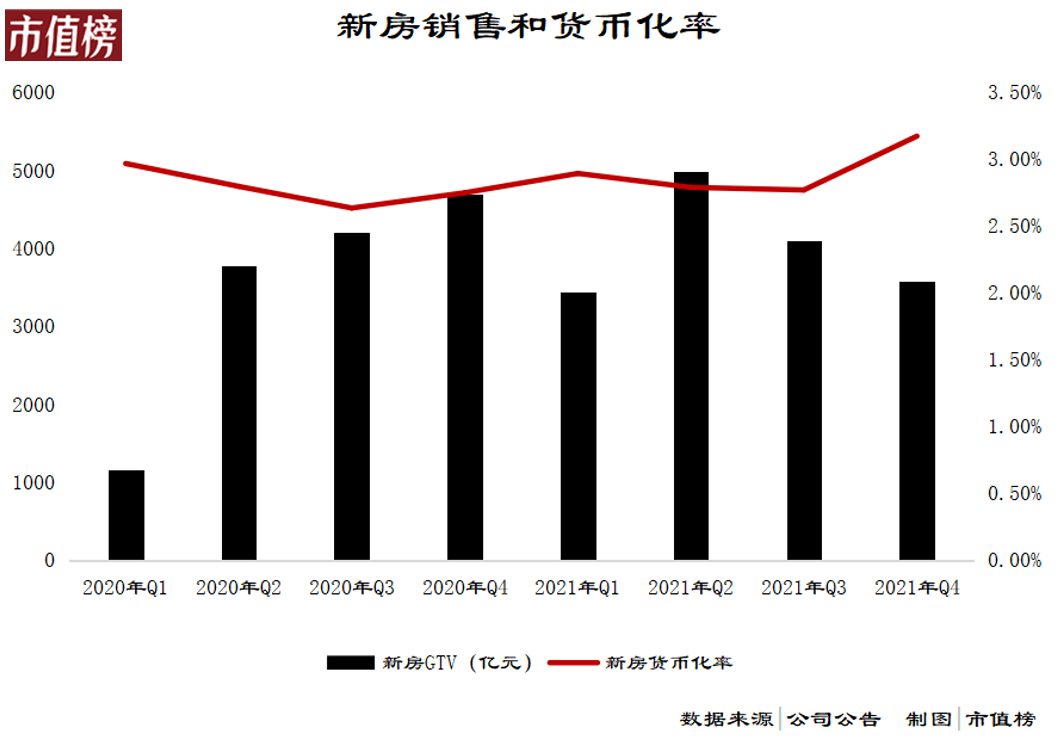

2021年上半年,贝壳收入和净利润分别上涨64.6%和35%,表现出了超强的韧性。第三季度,尽管利润有些狼狈,但贝壳的新房和存量房成交额下滑幅度均低于全国,尤其是新房在平台的总交易额(GTV),只下降了2.5%。

可以说,第三季度,贝壳仍在顽强对抗趋势。

到了2021年第四季度,贝壳终于扛不住了:存量房GTV为3546亿元,同比下降39.4%,接近于全国同期的降速43%;新房GTV为3568亿元,同比下降24%,同期全国口径的降速为20.2%。

与此同时,移动用户端的活跃度,门店及经纪人数量都有不同程度的下滑。

业绩说明会上,贝壳的董事长、CEO彭永东称2021年为贝壳“空前艰难”的一年。贝壳Beike的官方用“凛冬散尽,星河长明”形容这份年报。

在财务水平和经营水平上,贝壳2021年具体处境如何,哪些在变好,又有哪些在变坏?我们深入研究了这份财报,试图厘清这些疑问。

01、贝壳的冰河世纪

我们此前介绍过,贝壳的业务可以总结为“中介的中介”,在贝壳这个平台上,链家是嫡系中介,同时也接入了其他的中介。

贝壳的收入来自三个方面:

和存量房相关的有销售的佣金、其他经纪公司的平台使用费、一些特许使用费和增值服务费;

销售新房向开发商收取的佣金;

包括家装和金融在内的其他业务。

2021年下半年,贝壳几乎没有好消息。5月,创始人左晖离世,7月网传中介费下调,8月杭州成立官方背书的“二手房交易监管服务平台”,10月裁员,三季报三个月亏了17亿元,12月被做空,叠加一系列的调控政策,贝壳跌入冰点,具体到这份财报而言,有以下几个方面。

第一,GTV增速跌入冰点。

2021年贝壳平台总GTV为3.85万亿元,同比增长10.1%,但从第四季度数据来看,GTV同比减少超过30%,其中存量房业务和新房业务的GTV同比降幅分别为39.4%和24%,前者接近全国趋势,后者已经超过全国的跌幅。

也就是说,2021年第四季度,贝壳新房销售的市场份额开始流失。这一点,从其内部的变动也可窥见一二,年报称关联代理商和其他销售渠道完成的新房比例增加,也是毛利率下滑的原因之一。

第二,收入增速跌入三年冰点。

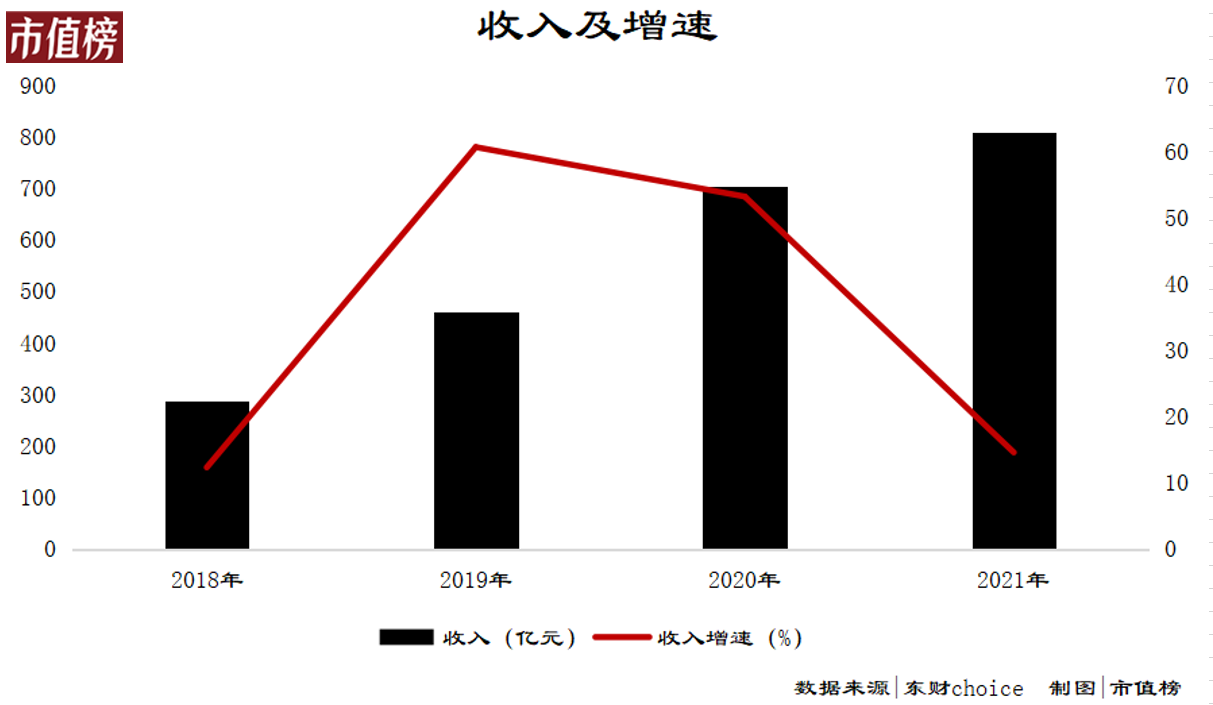

2018年,贝壳刚刚诞生,当年收入增速为12.31%,随后步入高速车道,2019年和2020年分别为60.6%和53.2%。2020年贝壳上市,这个把房产中介和互联网结合起来的平台,市值一度超过万科和保利的总和。

2021年,贝壳全年收入807.5亿元,同比增长14.6%,同样,江山基本是上半年打下来的。

GTV增速10.1%,收入增速14.6%,两个数据的对比,我们可以看出,贝壳在2021年提佣率上升,而这一次提佣很可能是贝壳最后能用出来的招数,具体情况下文再述。

贝壳预计2022年第一季度收入在115—125亿元之间,和去年同期相比,有29.6%到44.4%的降幅。

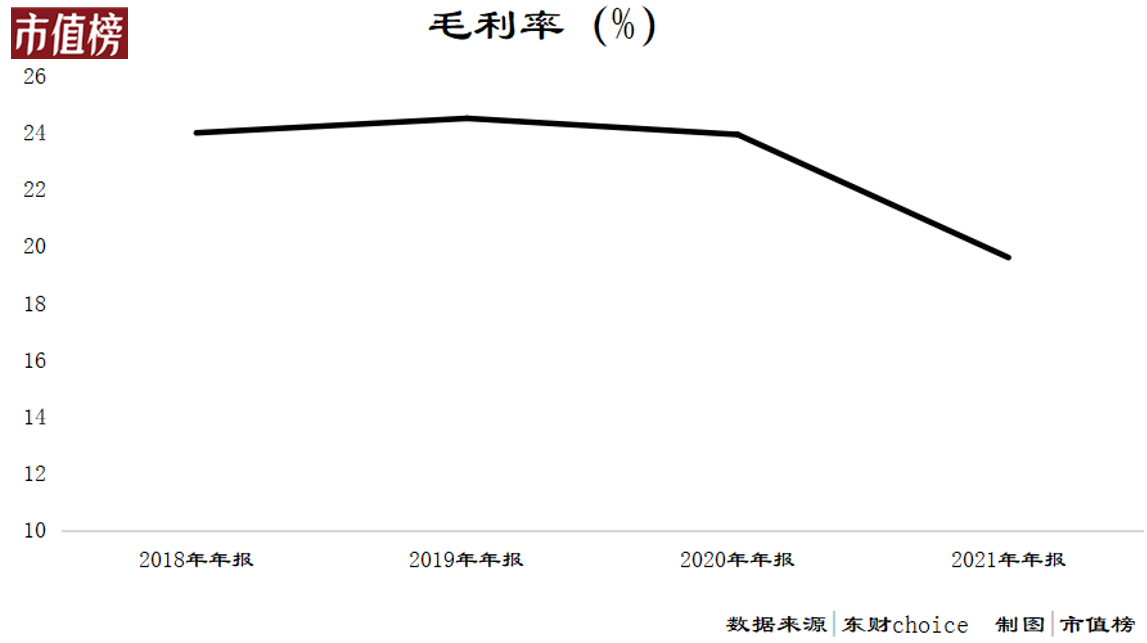

第三,全年毛利率跌破20%。

2021年,贝壳的毛利率为19.6%,和2020年相比,下降了4.3个百分点。其中第三季度和第四季度的毛利率分别15.2%和16.4%。

对此毛利率下降,贝壳找房CFO徐涛称,原因有二:

一是贡献利润率较低的新房交易服务在收入结构中的占比持续提高;

二是链家经纪人的固定人工成本及交易支持人员的人工成本占比上升,导致二手房交易的贡献利润率下降。

如果简单概括的话,就是成本上升。行业不景气时,人均产出,包括人均收入和人均利润都会降低,经纪人的工资和门店的租金维护费用将体现其刚性。

在毛利率下降的影响下,贝壳第四季度亏损9.3亿元,调整后(剔除权激励费用、无形资产摊销、长期的公允价值变动等等方面)为盈利4200万元,即使将这些不利的条项都剔除出去,净利润也下降超过90%。

全年来看,贝壳亏损5.25亿元,同比降低119%。

寒冬之下,贝壳找房的门店数量和经纪人也开始减少:

截至2021年12月31日,门店数量为51038家,同比增长8.7%,但环比下降5.4%;

活跃门店数量超过4.5万家,同比增长4.4%,环比下降8.3%;

联网经纪人45.5万人,同比下降7.8%,活跃经纪人人数超过40.6万人,同比下降8.7%。

02、二手房卖不动了

2021年,贝壳存量房的GTV为2.06万亿,相比2020年的1.94万亿,增幅只有6.09%。从年内看,前两个季度收入在100亿元左右,下半年则在60亿元左右。

与收入趋势不同的是,存量房的货币化率(包括佣金率和收取的平台交易费用率)是前降后升。换句话说,二手房越不好卖,中介收取的费用越高,有点“趁火打劫”的意思。

为什么说提佣是最后的招数?

因为贝壳能干涉但不能凭空制造个人的买卖意愿,所以在盘子大小上无能为,所以,贝壳能做的,一是在交易量上抢别人的市场份额,二是赚钱为上。

前者一般是降佣,后者是提佣。如上文所说,中介制造不了个人买卖的意愿,降佣带来的需求弹性很低,链家又要顾及利润率,提佣会是比降佣抢客源更经济的方式。

2021年,第三季度,在存量房成交额维度上,贝壳平台和全国的降速相差7.3个百分点,到第四季度只差不到4个百分点。

从贝壳存量房成交额的降速越来越靠近全国降速来看,以提佣提振收入这一策略发挥的空间不大了。

那么,存量房的盘子有多大?还有没有增长的空间?

这需要解决两个问题:

第一是,2021年的二手房行情是如何形成的?会持续多久?

2021年以来,多个城市推出了二手房成交指导价,更为关键的是信贷收紧,二手房出现了审核周期长、放款慢的现象,二手房刚需只能延时满足,与新房之间呈现出跷跷板效应。

同时,房产税进程的加快,弱化了房子的金融属性,希望通过房子升值实现资本利得的投机需求减弱。

以上因素共同造成了二手房成交量疲软。

第二是未来的空间有多大?

一个共识是,和房地产行业有关的政策大体上仍会遵循“房住不炒”的基调。等房企的降杠杆、转型完成之后,人们的改善性需求将占据二手房的主导地位。

天风证券显示,截至2020年房地产存量总资产为375万亿元,二手房交易额为7.4万亿元,二手房的流通率为1.97%。根据预测,到2024年,房地产存量总资产为511万亿元,二手房交易额为12万亿元。

贝壳二手房在当前佣金率为1.6%左右,行业内其他中介要低一些,假设整体佣金率为1.2%,市场规模为1440亿元,按照2020年贝壳的市占率26%,能分得的收入额约为374亿元。

由于第三季度和第四季度,二手房业绩拉胯,贝壳全年二手房收入只有319.5亿元,还有一定的增长空间。

03、新房:逆势提佣金

新房的一部分需求来自二手房卖掉后的货币支撑,二手房的流动不足,在一定程度上也影响到了新房的交易情况。

第四季度,贝壳新房交易受重创与大环境不无关系。另外的原因在于,和二手房一样,贝壳的新房交易货币化率在提升,尤其是第四季度,已经达到3.17%。

新房销售,贝壳赚的是房地产开发商的钱。

从2018年以来,房企就告别了以往疯狂加杠杆的日子。2018年的“活下去”,2019年的加速去化,2020年的三道红线,让房企将加紧销售和回款摆到了战略高位。

房企必须依靠门店多、销售人员多的中介。一边是对贝壳这些平台的依赖,另一方面,房企也对贝壳的佣金收取不满,指责后者店大欺客。

“渠道绑架”这个词在地产营销圈大火,房企为了降低成本,试图以自建销售渠道包括线上直播卖房等方式绕开贝壳,部分开发商还采用了全民经纪人的模式。全民经纪人模式下,不管是亲朋还是路人,只要能拉来客户就可以拿到佣金。

这一模式被链家、中原地产、Q房网、乐有家地产等中介联合抵制,开发商和渠道商之间的博弈被推到了高潮。

凭借强大的销售能力,贝壳在与房企的博弈中占了上风,新房货币化率一直上升,从2017年的2.54%一路上扬,到了2021年前三个季度,综合的新房货币化率已经上升至2.81%,第四季度直接突破3%。

结合以往各地对于新房抽佣率的报道和左晖本人曾提到的“新房市场的渠道佣金率在2%~3%,未来不会太高也不会太低。” 3.17%的货币化率已经没有提升空间,也不具备长期的持续性,第四季度新房基本盘没守住已是一个信号。

从二手房和新房的逆势提佣可以看出,在房地产缩量的环境之下,贝壳重视利润胜过规模。

同样体现出贝壳重视质量胜过规模的是,贝壳加紧了回款收入。

业绩报告会上,贝壳表示2021年新房佣金收入465亿元,收款为517亿元。由此,应收账款周转率得到了改善,从2020年的103天,降至2021年的97天。97天和2019年在同一水平上。

这也很容易理解,跟信用不好的人或者夕阳行业的公司做生意,都会要求对方付更多的保证金、给对方更短的账期。

毕竟房企水深火热,贝壳也是吃过苦的。

比如,贝壳2021年第三季度因为包括恒大在内的几家房企存在不付款的风险,而计提了2.5亿元的优化准备金。

再比如,尽管截至2021年年末,贝壳的应收账款规模下降,但信贷损失准备金由2020年底的11.22亿元增加到2021年末的21.51亿元,由此带来了管理费用的增加,进而吞噬了净利润。

在风高浪急的2021年,贝壳选择用利润保全自我。近期,从各地的降低首付比例、限购限贷放松等政策来看,房企和房地产业的困境将得到一定程度的缓解。

但可以确定的是,在房地产行业疾风骤雨之后,水大鱼大的时代过去了,在这根链条上的企业,需要面对如何重塑信心,如何保证现金流稳定,以及如何让自己活下去。

评论