文 | 雪豹财经社 巴安

3月11日,热门中概股普跌,滴滴收跌44%,市值已不足百亿美元(89亿)。多家媒体报道称,滴滴已停止了在中国香港上市的准备工作。

据晚点Latepost 2月份的一篇报道,滴滴开启整体比例约20%的裁员计划,除了国际化和自动驾驶业务,几乎全线业务被波及。

这与滴滴核心业务受到冲击、盈利能力下滑有关。去年7月,滴滴从国内应用商店下架,目前 App仍可使用。2022年1月,滴滴App下架半年后,网约车日订单量从招股书披露的2500万降至2000万,减少了约20%,市场份额从近九成跌至七成。

截至3月11日收盘,滴滴美股股价1.89美元,市值相比最高点缩水约90%。

资本市场是实体业务的一面折射镜:滴滴内有增长见顶之困,外有对手蚕食市场之忧。

在本文中,我将复盘三年来最糟糕的一笔个人投资:滴滴。

一笔损失70%的失败投资

我当时(2021年7月)买入滴滴的逻辑很简单,主要考虑以下两点:

短期而言,最糟糕的结果是退市,而退市大概率要私有化回购。

上市不到6个月,私有化回购价格大概率不低于发行价。

对照发行价14美元,滴滴当时的股价在8~10美元波动,还有40%+的盈利空间。我果断做出决策:买。

但接下来的几个月,事态发展并未如我所愿。

12月3日,滴滴宣布从退市纽交所,同时启动中国香港上市准备工作,未来将“确保滴滴发行的ADS(美股存托凭证),可以转换为另一个国际公认的证券交易所的可自由交易股票”。

这意味:滴滴并不打算私有化。此后,滴滴股价一路下跌到4美元左右。3月11日暴跌44%后,只有不足2美元。多家媒体报道称,滴滴已停止在中国香港上市的准备工作。

滴滴再次教育了我一个基本的道理:短期而言,股价的涨跌无法预测。即便是自认为坚固的逻辑,在预测股价短期涨跌方面,也是软弱无力的。

长期而言,股票价值是由公司持续创造强劲现金流的能力决定的。如果认同这个假设,我们就会发现:长期持有滴滴是一个糟糕的主意。主要有以下两点原因:

1)滴滴的核心业务网约车的盈利能力比较糟糕,且看不到大幅提升的可能性。

2)核心业务不挣钱的同时,滴滴也没能找到其他“现金牛”业务,甚至没有此类迹象。

下文分别展开来讲。

糟糕的盈利能力

第一个观点:滴滴的核心业务网约车盈利能力欠佳,且看不到大幅提升的可能性。

据招股书,2019年和2020年,滴滴中国网约车非通用会计准则的经营利润分别约为38亿元、40亿元,非通用会计准则的经营利润率分别为2.6%和3.0%。

相比之下,盈利能力腰斩的阿里,1H21财年的非通用会计准则经营利润率超过13%;“优等生”腾讯的这一数据则常年保持在30%+。

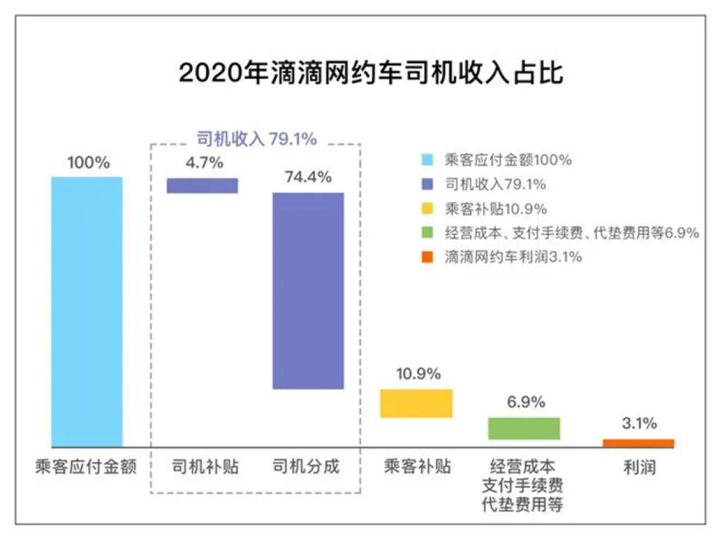

进一步参考滴滴中国网约车业务的官方数据,在乘客支付的金额中,79%是司机的(74%分成+5%补贴),11%是给乘客的补贴,7%是经营成本,留给平台的经营利润只有3%。

那么核心问题来了:未来滴滴的经营利润率能提高吗?我的观点是:大概率不能。

展开之前,需要先明确一个问题:超级平台为什么能攫取高额利润?按照经济学常识,是因为占据市场绝对优势地位给予了它定价权,让它能最大程度攫取产业链条上的利润。

按此逻辑,滴滴通过烧钱建立起网约车市场的绝对优势地位后(市场份额最高达到90%),难道不应该享受高额利润吗?为什么过去没有,未来也不太可能会有呢?

我认为,这主要是由于:滴滴绝对优势的护城河不够深,未来也不太可能进一步挖深,这导致滴滴对上游(司机)、下游(乘客)都不具备足够强的定价权。

乘客端:脆弱的绝对优势

滴滴看起来形成“市场绝对优势地位”的一个重要原因是:参照范围划得太小了。

当我们仅仅把范围划定在“网约车”时,滴滴的市场份额确实达到了“绝对优势”的标准。但如果进一步思考为什么市场绝对优势地位能带来定价权,我们会发现,一个合理的解释是:因为供应商、消费者都没有其他选择,只能接受超级平台的价格。

在自然的出行场景下,如果网约车定价太贵,我们大可以去街上拦出租车作为替代。这意味着,滴滴即便在“网约车”市场占据“绝对优势地位”,也是没有实际定价权的。

因此,合理的参照范围划定标准是:把有直接替代关系的产品或服务包含进来。具体到出行领域,计算滴滴市场份额时,必须把有直接替代关系的“扬招出租车”包含进来,才是有实际参考意义的。

据弗若斯特沙利文数据,在四轮出行市场,按交易额计算,2019年扬招出租车份额为66%,网约车(含网约出租车、顺风车等)为34%。在此基础上,基于以下两项较乐观假设,估算滴滴2021年在四轮出行市场份额:

网约车整体市场占比提升到了40%。

在一线城市,网约车的占有率高于均值,达60%,扬招出租车仅40%。

在上述较乐观假设下,即便滴滴2021年的网约车市场份额能锁定80%(也是乐观假设):

整体而言,滴滴在四轮出行市场的份额为30%+。

在一线城市,滴滴在四轮出行市场的份额约为50%。

这意味着:即便在乐观假设下,滴滴也只是四轮出行市场上具备强实力的其中一方。如果滴滴提高定价,乘客总是可以方便地找到替代品。滴滴距离占据“市场绝对优势地位”、掌握乘客端定价权还很遥远。

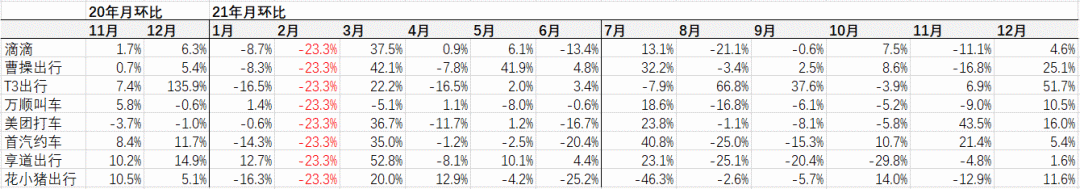

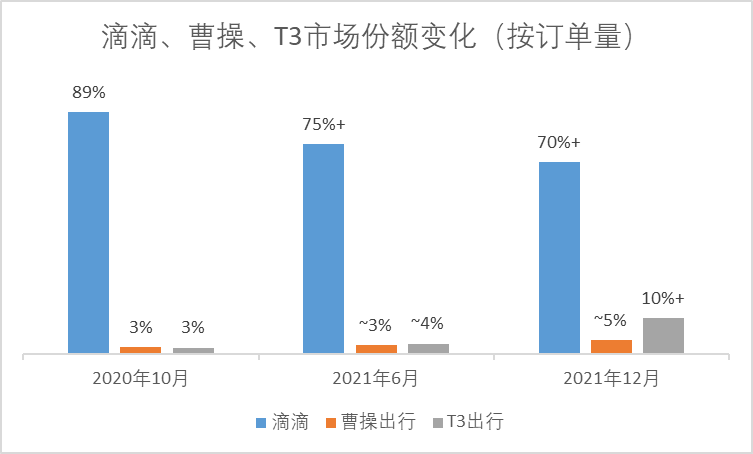

对滴滴而言,更糟糕的情况是:它的网约车市场份额还在持续下滑。据全国网约车监管信息交互平台2020年10月公布的数据,当时网约车全国总订单量为6.3亿,其中滴滴订单量5.62亿,市场份额89%。

此后,全国网约车监管信息交互平台基本每月都会公布网约车全国订单总量及主要网约车平台订单量的环比变化(2月未公布,假设均和整体市场降幅一致)。

按此估算,到2021年12月,滴滴的市场份额已下滑到70%+的水平,相较2020年10月的89%,减少了至少15pt。

滴滴失去的份额落到谁的手里了呢?主要是T3出行。按照上述估算,2021年12月,T3出行的月订单量大概率已超7000万单,达到滴滴体量15%左右的水平。在2020年10年,这一数字还仅是3%。

如果滴滴的App迟迟无法上架,合理的判断是,它丢失市场份额的趋势大概率将持续。通过国金证券报告中提及的以下数据,我们可以大致估算滴滴的“失血速度”:

据Strategy Analytics报告,中国智能机的换机周期为28个月,即每个月约3%的用户换新机。

约60%的滴滴用户通过App端使用网约车服务。

基于上述数据,我们假设:

每个月约3%的滴滴用户换新机(和整体用户的换新机速度基本一致)。

60%使用滴滴App的用户换新机后,约50%通过小程序继续使用滴滴,50%转换其他平台。

这意味着:滴滴将面临每个月1%左右的用户数量“失血”,及这部分用户的订单量损失。滴滴距离占据“市场绝对优势地位”将越滑越远。

司机端:脆弱的绝对优势

在乘客端占据“绝对优势”基本没戏的滴滴,在司机端能否占据“绝对优势地位”?

恐怕也很难。

当然,相较乘客端而言,滴滴对于司机端的绑定更深入一些。主要由于:

更高的沉没成本。乘客换个平台,只需要下载一个别的App,几乎是零成本。司机如果更换平台,前期辛苦积累的服务分、安全分(影响单量、派单顺序等)等,就都没有意义了。

更多订单的吸引。网约车司机选择平台,订单量(和收入密切挂钩)是核心要素。受益于滴滴70%+的网约车市场份额,相较其他平台,滴滴订单量仍有优势。

更有力的“间接管控”。在乘客端,滴滴只能靠吸引(叫车快、价格补贴等),约束力较弱。但在司机端,滴滴可以要求合作公司(一般持有司机的租车押金、每月收取租金等)进行更强约束。

但如果滴滴想要掌握司机端的垄断性话语权,这还远远不够。

网约车市场的战火从未停歇。因此,当司机认为滴滴的管控超过忍耐底线(比如“客服过于偏袒乘客”、“抽成太高”等),或单量少到难以接受时,总是可以方便地找到次优选择。

据全国网约车监管信息交互平台统计,截至2021年12月底,全国网约车平台已有258个,月订单量超过30万的也有17个(含滴滴、花小猪)。

事实上,从到手月收入看,滴滴平台司机的优势并不大。据清华大学的一份调研数据,滴滴平台司机月到手收入均值约8060元,非滴滴平台司机为7560元,差距500元(6%)。相对应的,滴滴平台司机的时间投入也更高,每天工作时长为11.6小时,而非滴滴平台司机为10.8小时。折算为时薪,两者基本一致。

更值得担忧的是,由于决定司机平台选择的核心要素是订单量,随着滴滴订单量下滑和聚合模式崛起,滴滴在司机端的议价权其实是在下降的。以采取聚合模式的高德和美团为例,虽然单个小平台的订单量和滴滴相差甚远,但作为一个整体,乘客的打车速度和司机的接单速度并不慢。据晚点LatePost 2021年9月报道,高德打车日订单已达500万,约为滴滴的1/4。

进一步考虑日趋严格的合规执行要求,及滴滴转板港股的合规底线要求,合理推测是:“合规运力”将成为滴滴平台稀缺资源,具备合规资质的司机议价权会提升。据全国网约车监管信息交互平台统计,在2021年12月,滴滴的接单驾驶员合规率为61.9%。这意味着,约60%的合规司机可能会有更强议价权。

因此,在接下来这段时间(至少在App上架前),对滴滴而言,遑论提升定价话语权,实现司机端运力稳定别下滑,可能已经是一个足够艰难的任务。

最后,总结以上两部分主要观点:

1)滴滴在乘客端、司机端均未形成绝对优势地位,不具备足够强定价权,利润微薄。

2)在乘客端,如果用户持续流失,滴滴将距离“绝对优势地位”越来越远。在司机端,订单量下滑很可能导致司机收入下滑,进而拉低司机数量。

3)在未来可预期时间内,暂时看不到滴滴在乘客端或司机端形成强势定价权的可能性,叠加抽佣上限要求,滴滴网约车业务几乎不太可能大幅提升盈利能力。

找不到新的“现金牛”

滴滴没有找到“现金牛”业务,甚至没有这样的迹象。

国际业务方面,考虑到海外网约车龙头Uber、Lyft仍持续亏损,很难期盼滴滴的海外业务能实现大规模盈利。

新业务方面,盈利能力欠佳。

据财报及其他公开渠道信息,滴滴主要新业务如下,逐个观察:

共享单车:市场份额排名前三(青桔、美团、哈啰),但大概率亏损。参考哈啰出行招股书,哈啰出行2020年营收60.4亿元,经营亏损11.5亿元。

同城货运:还在补贴抢市场阶段,大概率亏损。盈利性参考已成立8年的快狗,2021年1-9月亏损3.9亿元,经营活动现金净流出2.6亿元。

社区团购:橙心优选亏损几百亿元,已大幅战略收缩。

自动驾驶:有数据量优势,但还处于极早期阶段,看不到盈利前景。

造车项目:还在极早期阶段。考虑到造车百亿美元级别的资金消耗,和当前的市场格局,很难相信滴滴有很大的成功可能性。

总结一下:滴滴规模已经做大的新业务,都不赚钱。有希望赚钱的,还在极早期阶段。

在这样的情形下,如何对滴滴进行估值?

考虑到滴滴还未产生稳定的正向经营现金流,自由现金流估值法实际上是不适用的,因为我们无法有一定信心对它未来的现金流进行预估。

唯一可行的估值方式,恐怕只能参考同业的PS等,进行相对估值。但相对估值的缺陷也很明显:只能说明相对同业贵了还是便宜了,对公司自身的价值缺乏判断。

这也是为什么我认为,就目前了解的信息而言,长期持有滴滴是一个糟糕的主意。这个标的的风险太大了,在当前时间点,难以对它的“安全价值”有一个相对合理的判断。

核心业务(中国网约车)盈利能力欠佳且提升基本无望,新业务要么增收不增利,要么还处于极早期阶段,长期持有滴滴基本上就是在参与一场低胜算的赌博。赌的是以下两点:

滴滴在四轮车出行市场的上下游占据实质性的绝对优势地位,大幅提升定价权,提升核心业务盈利能力。

滴滴在当前业务基础上,长出了“现金牛”业务,显著提升整体盈利能力。

在当前时间点看,这两者的胜算都不高。

最后,总结一下教训:多思考长期价值,少猜测短期股价。

评论