文|数科社 柠溪

屡传IPO消息之后,运动健身科技领域中的“独角兽”Keep终于站在了上市门口。

根据港交所文件显示,线上健身平台Keep已于近日递交上市申请。公司招股书的曝光,也让外界真正获得了一次机会,那就是通过经营数据来“看清”这家一直不愠不火的创业公司的“里子”。

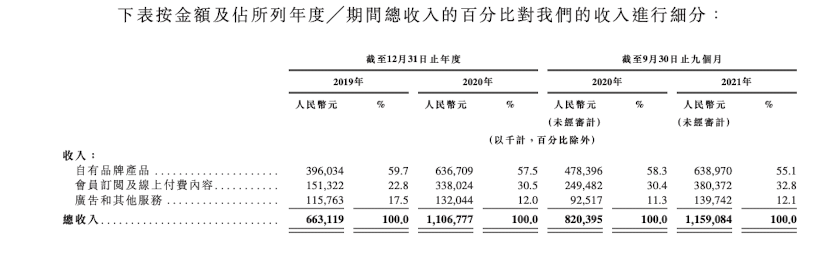

诸如,以内容起家并将其定义为“壁垒”的Keep,过去三年来的会员订阅及线上内容业务的收入占比不过在三成上下,但包含智能健身硬件、服饰及食品等在内的自有品牌的产品收入,去始终稳占公司总收入的55%以上。

再如,根据招股书,2021年前三季度,Keep经调整净亏损为6.96亿元,较去年同期的1554.5万元,亏损额扩大了4377%。尽管Keep对此给出的解释是拉新和留存,然而令人唏嘘的是,“烧钱”如此,市场中也未听到过多Keep的声量。

事实上,Keep冲刺IPO一事传闻已久,去年5月就有媒体曝出,Keep曾计划赴美IPO,筹资5亿美元,但此后不久又传出取消赴美IPO计划。备受瞩目、更备受质疑下,Keep能否踢到临门一脚,还要等时间带来答案。

01 号称“慢公司”,同样是烧钱

根据公开资料,Keep成立于2014年底,这在运动健身大赛道中属于入局较早的“玩家”。

创立初期,Keep定位于内容和工具,并逐渐积累起一定规模的用户。随后,在内容体系化基础上,开始逐步进入到智能硬件、线下空间领域,并提出要打通线上和线下,围绕“吃穿用练”为用户提供一站式运动解决方案。

招股书数据显示,Keep成立至今共获得了9轮融资,投资方包括软银愿景基金、高瓴资本、GGV纪源资本、腾讯、五源资本、BAI资本等。

在这9轮融资中,数额最大的一笔融资当属Keep在2020年12月完成的3.55亿美元F轮融资,这同时也是迄今为止业内最大的一笔融资。F轮融资后,公开报道称其投后估值已达到了20亿美元。

但必须要看到的是,2020年之前的Keep并没有获得太高的市场关注。特别是2019年底,一名公司前员工撰写发布的一篇题为《Keep的困顿与终局》文章走红网络,其中有关Keep业务增长遭遇瓶颈、商业变现逻辑不清以及作者个人给出的一些建议,更是引爆热议。

加之彼时媒体曝出的裁员、业务线解散及一些线下门店关闭等消息,这更让外界对Keep的唱衰不绝于耳。

某种角度上看,突如而至的疫情可以说“救了”Keep。

线下空间的封闭,让人们居家时长不断变长,因此,大量用户不得不选择在家庭场景中解决建设需求,这让Keep的营收获得了爆发式增长:从2019年的6.63亿元增长66.9%至2020年的11.07亿元;2021年前三季度进一步增长至11.59亿元,同比增长41.3%。

与此同时,在2021年Keep的3440万月活跃用户当中,约有74.1%年龄在30岁以下。此外,一线、新一线、二线城市的用户占平台总用户比例多达52.2%。可以看出,Keep的主力用户多是那些来自一、二线城市的健身达人,以及年轻新贵一族。

但即便如此,Keep也未能实现盈利。2019年、2020年,Keep经调整亏损净额分别为3.66亿元、1.06亿元。到了2021年前三季度,或许是出于上市准备等方面的考虑,Keep陡然加大了营销力度来推动流量的拉新和留存。

根据招股书,2021年前三季度,Keep经调整净亏损为6.96亿元,去年同期这一数字尚仅为1554.5万元,亏损额扩大了4377%。对此,官方给出的解释是,“策略性地增加了在流量获取和品牌推广方面的支出,以进一步获取、激活及挽留用户。”

换一个更通俗的表述就是,Keep正通过“烧钱”来获得新增和刺激用户活跃。当然,“烧钱”获客在互联网创业领域绝对是一种屡试不爽的法子,一向号称求稳的Keep同样也尝到了甜头:平均月度订阅会员数量由2020年的190万,增长至2021年的330万,同比大增73.7%。

只不过,Keep以亏损巨幅上升为代价,所换来的成绩并不能称得上优秀。

毕竟,营收从2020年前三季度的8.20亿元上升至2021年前三季度的11.59亿元,增长幅度也不过只有41.3%;以及,自有品牌产品、会员订阅及线上付费内容、广告和其他服务三大收入来源并未有一项出现爆破性增长等等。

02 走入线下:必行or无奈之举?

据了解,过去数年里,Keep一直在想办法推进自身的商业变现能力,这种“心思”在2018年后尤其明显。

当年3月,Keep举办了第一场战略及新品发布会,并宣布Keep启动场景化战略,推出了面向家庭场景的KeepKit和面向城市的线下健身空间Keepland。

从商业逻辑上,这绝对可以说得通:线上的内容建设,由线下空间及智能硬件作为承载,才能建立起一个完成的生态体系。更何况,如苹果、小华、小米这样的国内外科技巨头,同样也在加码运动科技,其背后无不是线上+线下或软件+硬件的体现。

作为线下布局的重要一步,早期的Keepland,所有的门店都是直营店,由Keep自主运营。对于Keep而言,彼时布局线下更多是出于战略层面的考虑:假如单一聚焦于“家庭场景”,会在经营、用户、估值等多个层面自我限定,只有扩宽使用场景,才能讲出更大的“故事”。

令人意想不到的是,疫情对于线下经济的封锁让这个新的尝试“出师未捷身先伤”。根据媒体此前的报道,疫情期间,Keep陆续关闭了位于上海等一线城市中的几家Keepland,这一尚属正常的收缩举动,被外部解读为“线下场景尝试的失误”。

很快,Keep带着对线下的新“理解”卷土重来。不久前,Keep宣布经过半年的成功试水,将与传统健身房合作推出Keep优选健身馆:Keepland目前已有的自营门店将继续运营,但未来,公司会将战略重点放在与传统健身房合作打造更多的Keep优选健身馆上面。

Keep所谓的与传统健身房合作,其实就是派出专业的操课教练团队入驻到线下健身房内,对其团操课室进行运营改造,然后与健身房按照约定比例进行阶梯式分成,从而提高公司的营收。按照既定规划,未来一年,Keep优选健身馆的目标门店数量是100家。

Keep从自营keepland到与传统健身房合作打造优选健身馆,无论是从节流角度、还是从开源角度,想法还是明智的,但在继续铺设线下的过程中,Keep仍要面对这样几个问题——

一来,截至今日,国内疫情仍时不时地大面积反复,线下活动阶的段性受限必然会使线下健身房的经营情况整体受损,更何况进驻其中、目前只做团操业务的Keep了。

二来,传统健身房的团操课大多是在用户预付一定资金后的附加服务,以“赠送”形式体现,因此这种课程并未得到用户们真正的重视,Keep以合作方式希望一方面能够改善健身房坪效,另一方面可以提升自身收入,但目前仅寥寥数家的布局很难在短期内有实质性改进。

三来,Keepland自营店与合作店目前统一定价,都是每节课49元,且实行的是按次付费模式。但坦白讲,运动健身需要用户拥有较高的自律意识,金钱绑定也是维持自律的一个有效方式,这种方式确实降低了人们的健身门槛,但可能也因高估“自律”而弱化人们迈入健身房的可能。

03 强敌环伺,先发优势能否保住?

国内看Keep,国外看Peloton。作为互联网运动健身赛道中的海外平台,已率先上市的Peloton却并未给Keep和其他“玩家”带来什么积极的感知。

在最新的一个财季,Peloton营收增长仅6%,净亏损达4.39亿美元。这家公司崛起于疫情初期,顺便还带火居家健身赛道,但又在全球疫情常态化的环境下一落千丈。

糟糕的业绩让资本市场开始质疑居家健身是“伪命题”,并对其商业模式逐渐失去了耐心,要求董事会解雇公司CEO,并讨论出售公司的可行性。如今这家公司的市值已从历史高点的500亿美金跌至不到100亿,缩水超过八成。

即便如此,Peloton的会员渗透率仍做得比Keep更好,毕竟,“用户”才是互联网创业领域中赖以生存的要素。

Keep的订阅会员从2019年的80万增加到2021年的330万,规模增长4倍以上。会员渗透率也持续上升,由2020年的6.4%增长至2021年的9.5%。Peloton在去年年底拥有277万名联网健身订阅用户,其中付费数字订阅用户为86.2万,会员渗透率远高于Keep。

当然,为了能让自己持续获得市场青睐,Keep也可以对外“设定”自己的高成长性。因为从价值投资范畴来看,成长性是评估一家企业“底色”的关键维度,高成长性的企业一般会拥有更强的市场竞争力而更受投资者追捧。

但需要强调的是,比起那些在坚韧“基本面”上的稳步增长,不少企业说到底可能是“伪成长性”:比如,益于疫情这样的环境影响而获得营收的短期刺激;再如,通过外延并表等财务技巧,将财报“包装”得更加漂亮等等。

内忧之外,外患同样值得关注。

国内方面,于线上,同品类App有FitTime、每日瑜伽等;于线下,Keepland面对一众超级猩猩、乐刻等专注线下门店的对手;在智能硬件上,Fiture、乐刻、咕咚在争夺不说,连科技公司小米、华为也纷纷下场,在与健身企业合作的同时,更传出要推出智能健身硬件产品等方面的消息。

来自于资本市场中的消息,除了已提交招股书的Keep,运动健身赛道的融资热度不断攀升。据第三方监测统计,截至2021年7月,发生在家庭健身、线下健身房和运动消费等领域的融资案例共23起。

国外方面,据彭博社不久前的报道,美国家庭智能划船机豪华品牌Hydrow正在与一家名为Sandbridge X2 Corp.的“壳公司”讨论SPAC上市事宜,据悉,资产合并后的新公司估值有望超过10亿美金。

整体上讲,Keep是否“流血”上市其实并非核心问题,相比于此前已累计的亏损,如何在往后的日子中更好地经营用户,提升用户的APP打开率、付费意愿以及复购意愿,实打实增进企业的商业价值,才是Keep更应该花费精力去思考的。

评论