文|全球财说 王莉

“14块钱的平安银行,要珍惜,以后可能不多见了。”平安银行2021年度业绩会上该行董秘周强的这句话迅速在投资者中传开。

这么说的底气来自于该行相对较好的2021年度业绩,该行一如既往的是A股上市银行中首家发布年报的银行。

截至3月15日该行收盘价13.68元,3月16日又站到14元上方,为14.31元。

个贷占比超6成

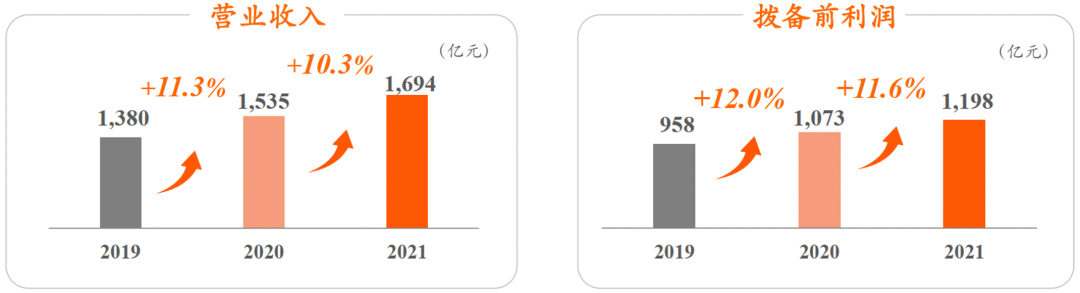

平安银行2021年营业收入和净利润均实现了两位数的增长,2021年度,平安银行实现营业收入1693.83亿元,同比增长10.3%;实现归母净利润363.36亿元,同比增长25.6%。

结合此前发布业绩快报的上市银行看,平安银行净利润增幅目前是最高的。不过进一步分析看,《全球财说》发现几个值得关注的地方。

首先,平安银行净利润增幅实现了大幅增长,2020年该行的净利润增幅仅个位数,不过其营业收入的增幅较上一年略有降低,上年的营业收入增幅为11.3%。拨备前利润增幅2021年也较上一年低。

图片来源:平安银行2021业绩报告PPT

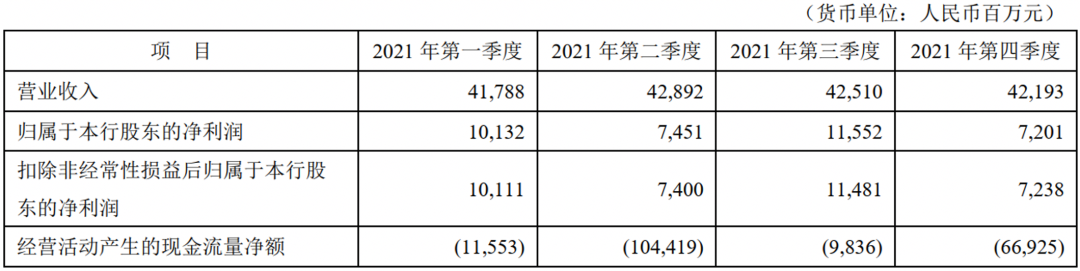

其次,该行营业收入情况在每个季度相对比较均匀,但净利润在各个季度有明显起伏,主要体现为其第二和第四季度的净利润较第一和第三季度低。

图片来源:平安银行2021年年报

2016年10月,平安银行全面启动零售转型,距今刚好是第一个五年收官之际。客观的说,该行背靠平安保险集团,依托于集团的优质零售渠道,该行的确极具“零售基因”,与批发业务相较,该行的零售业务表现也的确不俗。

数据显示,该行零售金融业务资产同比增长18.8%,而批发金融业务的资产总额同比仅增5.2%,虽然从金额上看,零售业务资产总额尚低于批发金融业务,但零售业务收入却是“扛把子”,2021年在营业收入中占比为58%,反观批发金融业务收入占比为36.3%。净利润占比情况体现的更加明显,零售金融业务净利润在净利润中占比为59.2%,批发金融业务净利润占比为20.1%,其他业务因为没有营业支出,因此其他业务产生的净利润占比甚至高过了批发金融,占比为20.7%。

该行手续费及佣金净收入同比增长11.5%,增幅最高的是结算手续费收入,同比增长10.4%,该行称主要是对公结算业务手续费收入增加;而构成手续费及佣金收入的绝对主力当属银行卡手续费收入,其占比最高,2021年同比增长3.1%,增长主要是由信用卡业务带来,该行称:主要因信用卡业务量增长带来回佣及收单手续费收入相应增加。

自2020年新冠肺炎疫情暴发以来,国内贵金属市场波动明显加大,在创造巨大交易机会的同时,也带来了诸多潜在风险。因此,国内各大商业银行自2020年开始,多家银行通过调整风险等级、暂停开仓交易、解约等方式收紧贵金属业务。平安银行也不例外。

该行代理及委托手续费收入同比下降9%,该行称贵金融业务规模的下降是一个方面,“由于代理贵金属业务规模同比较大规模下降,导致本行向客户收取的手续费收入及向代理居间机构支付的手续费及佣金支出均同比降幅较大”,该行表示。

其贵金属业务规模究竟下降了多少呢?答案是超4成以上,下降了43.1%。该行解释的原因为:因资产结构优化及贵金属市场交易策略调整,贵金属资产规模减少。

尽管该行个人贷款占比高,占了6成以上,但存款还是企业存款为主力军,占比超7成,个人存款占比为26%。

在当前让利实体经济、降低企业融资成本的政策背景下,平安银行贷款平均收益率也毫无例外继续下行,2021年,该行发放贷款和垫款平均收益率6.23%,同比2020年下降42个基点。

其中,企业贷款和个人贷款的平均收益率均下行,企业贷款平均收益率4.02%,同比2020年下降26个基点,个人贷款平均收益率7.49%,同比2020年下降71个基点。

对于个贷收益率也下行的原因,该行称,零售业务竞争日趋激烈,其加大对低风险业务和优质客群的信贷投放,加强对普惠、消费等重点领域的政策支持,贯彻金融机构服务实体经济的政策导向,市场变化及结构调整导致个人贷款收益率有所下降。

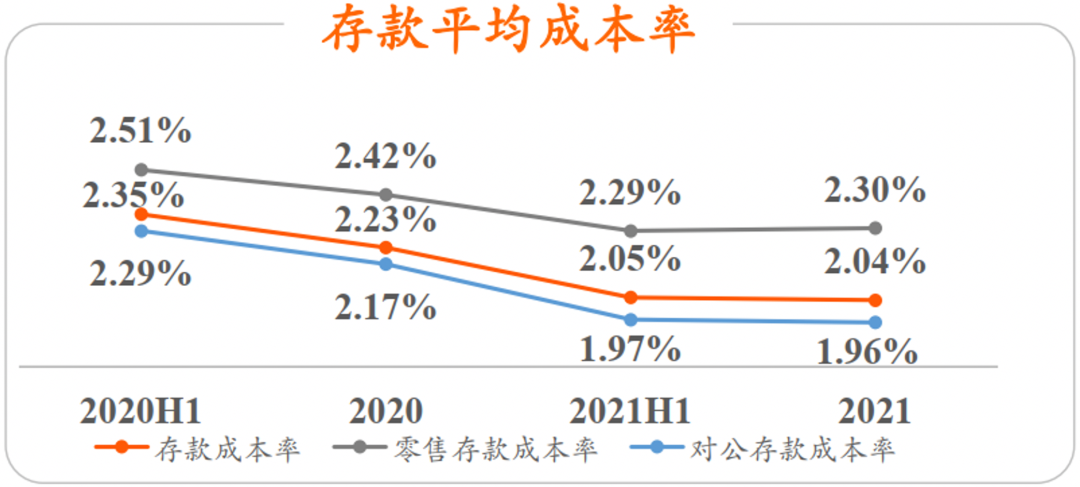

生息资产平均收益率下降,平安银行发力压降负债平均成本率,2021年,其吸收存款平均成本率2.04%,同比2020年下降19个基点。其中企业存款平均成本率1.96%,同比2020年下降21个基点;个人存款平均成本率2.30%,同比2020年下降12个基点。

但总体来看,对平安银行而言个人存款仍相对属于比较难的一个业务,其零售存款平均成本率高于总平均成本率,更高于对公存款成本率,2021年上半年该行零售存款平均成本率较半年前降至2.29%,但到2021年底仍然被略微拉升至2.3%,显然是下半年的零售存款平均成本率又有了提升。

图片来源:平安银行2021业绩报告PPT

努力压降了负债平均成本率,依然阻挡不住净利差和净息差下行的脚步。其净利差和净息差分别同比下降0.04个百分点和0.09个百分点。

企业贷款中,贴现规模增幅巨大,同比增长37.3%,将近4成,其中票据贴现融资客户数11003户,同比增长229.6%;直贴业务发生额6164.75亿元,同比增长37.3%;承兑业务发生额9954.16亿元,同比增长25.7%,均增长明显,贴现目前没有不良产生。

资产质量向好

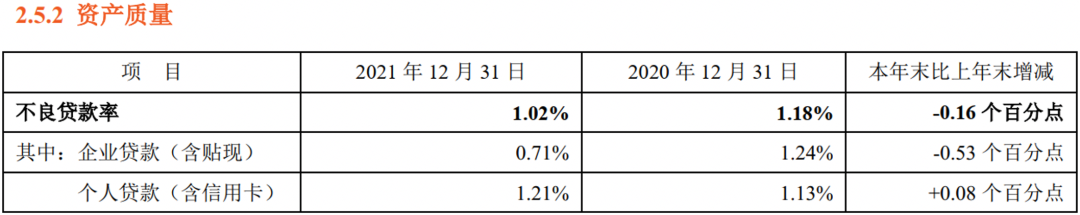

平安银行资产质量进一步改善,其不良实现双降,拨备覆盖率上升。

2021年该行不良贷款余额同比下降0.4%,不良贷款率为1.02%,较上年末下降0.16个百分点。拨备覆盖率288.42%,较年初上升87.02个百分点。其不良贷款率已经连续几年下降。从2018年的1.75%下降至现在的数据。

但还不能掉以轻心,其关注类贷款上升,未来不良增加的风险仍存,次级、可疑贷款也在上升,损失的风险的也在加大。逾期贷款和重组贷款也在下降,从期限看,逾期90天以内的贷款增加,平安银行仍需继续加强风险管控。

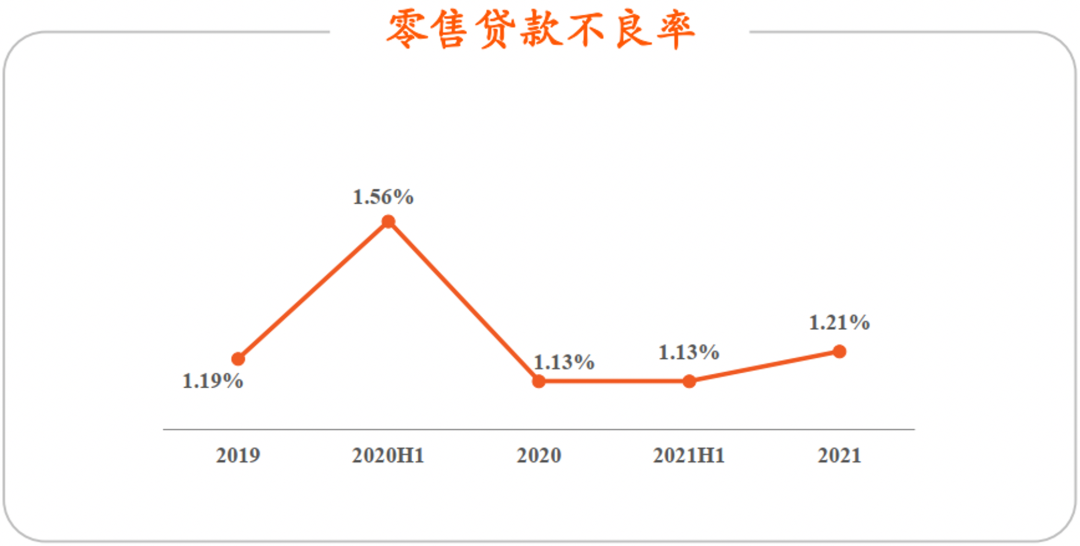

如前所述,个贷占比在平安银行较高,个贷的不良率也在上升,2021年末其个贷不良率为1.21%,较上年末增0.08个百分点,相反,企业贷款的不良率在下降,还不到1%,较上年末下降0.53个百分点。

图片来源:平安银行2021年报

具体来看,导致个贷不良率上升的是房屋按揭及持证抵押贷款、汽车金融贷款和其他,“其他”包括个人经营性贷款、小额消费贷款和其他保证或质押类贷款等。

零售不良率上升或与疫情影响相关。平安银行零售贷款不良率最高的时点是2020年上半年,为1.56%。

图片来源:平安银行2021业绩报告PPT

对公贷款中,房地产依然是该行第一大贷款行业,其不良率较上年末微增。

在3月11日平安银行举办的2021年度业绩发布会上,平安银行副行长郭世邦就解答了关于该行房地产风险的问题。

郭世邦称,平安银行房地产出险业务主要是以宝能为主,目前与宝能已达成司法和解,法院也出具了调解书。而其中金额最大的为54亿元的宝能城项目,马上可进入司法拍卖执行环节,这意味着已完工的住房马上可以上市销售。根据最新的还款计划和处置方案,如果销售顺利的话,2022年预计将形成一个大额的压降。

同时,郭世邦透露,代销和出险业务主要集中在华夏幸福和宝能两家。华夏幸福目前正处于债务重组阶段,该房企的重组由河北省政府主导,目前已经出台了债务方案,据经济观察网报道,在华夏幸福债务重组方案中,通过出售资产筹集现金来偿还债务是重要组成部分,也是华夏幸福恢复造血功能的关键要素,目前出售资产没有实现,致使无法筹集到必要资金。

平安银行表示,后续平安银行还将协助产品管理人做好与债务人债委会的沟通,持续构建跟踪这个方案实施与现金流的回流进展,督促产品管理人在收到债务人垫付的现金后,及时对投资者进行分配,尽最大努力维护投资者的权益。

评论