文|市值观察 蓝色多瑙河

编辑|小市妹

两年半时间,靠着一款车,理想搅动了整个汽车界。

2月份,“理想ONE”当月交付8414辆,同比大增266%,力压蔚来和小鹏其他两家造车新势力。

但资本市场并不买账,自交付消息发布后,理想股价一周之内曾大跌20%。

新车热销与资本遇冷之间截然相反的走势,透视出当下理想怎样的处境?

暴走的“理想ONE”

2015年成立的理想,2019年12月才正式交付第一款量产车“理想ONE”,几乎比蔚来、小鹏整整晚了一年。而有别于市场主流纯电动汽车(BEV),理想一上来就选择了增程式混合动力汽车(EREV)另类路线。

晚于同行的交付与非主流的路线选择,让理想一开始并不被业内看好,但结果却出人预料。

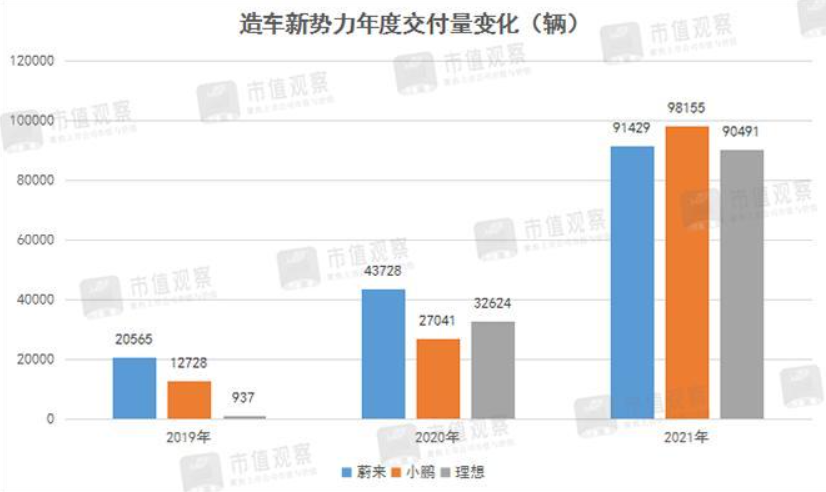

数据显示,2019年“理想ONE”的交付量不足1000辆,同期蔚来与小鹏的累计交付量均已过万。2020年理想开始直追猛赶,年底实现年交付超过3.2万辆车,2021年在此基础上翻了3倍,坐稳造车新势力前三甲。

截至今年2月份,理想累计交付14万辆,尽管不及小鹏汽车超15万辆与蔚来超18万辆。但考虑到蔚来与小鹏有多款量产车贡献销量,理想仅有一款“理想ONE”,可以说“理想ONE”成了最能打的电动车之一。

“理想ONE”在国内中大型SUV领域大放异彩。中汽协数据显示,去年6月-12月,“理想ONE”仅在9月份掉到中大型SUV第二名,其余月份均实现霸榜,其中11月、12月单月销量过万,是排名第二大众途昂的2倍多。

2020年9月,大众中国CEO冯思瀚曾放话“增程是最糟糕的解决方案”,但仅仅一年后,采用增程解决方案的“理想ONE”销量超过了大众旗下所有中大型与冯思瀚有同样想法的汽车圈内人士不在少数,当时理想融资时,很多投资人称只有做纯电动的公司才会给钱。

客观而言,增程式电动汽车确实是一种燃油车向纯电动车过渡的车型,甚至像北京、上海(2023年1月1日执行)这样的大城市并不给其发绿牌。但“理想ONE”依然能成为爆款,这背后有着深层次的原因。

李想在一次采访中曾说:“增程式电动车当下更适应中国市场,相比美国90%的家庭都有安装充电桩的条件,中国80%的家庭连固定停车位都没有。用户既想要电动车的体验,又没有里程焦虑问题,增程是最好的选择。”

但“理想ONE”的成功,除了另辟蹊径的增程路线,还在于选择“家庭用户”这样的细分市场。“当上奶爸后我发现了一件事,这些富裕起来的70后、80后消费者,想换购一辆能容纳6-7人的家庭用车,价格又适合中产阶层的,市面上实在太少,不如自己做。”李想提到。

我们认为,上述两点仅仅是“理想ONE”成功的冰山一角,更多的权重还在于过硬的产品体验及背后持续更迭的组织支撑等。

但不论如何,“理想ONE”的暴走让理想脱离生死边缘,已经实现“从0到1”的跨越。

热销之下的隐患

一家产品型公司在IPO时,其招股书通常会提示:“单一产品/客户/供应商依赖风险”。放在理想这家公司身上,单一产品依赖风险再明显不过,因为公司100%的产品收入都来自“理想ONE”。

这一风险对理想而言具体分体现在两方面,其一,天花板明显;其二,收入波动性大。

天花板方面,最能参考的例子是特斯拉。特斯拉股价之所以能在2020年翻9倍的基础上,2021年接着翻1.3倍,这其中主要的原因是Model Y的量产。

盖世汽车数据显示,Model Y自量产后不负众望,去年国内的终端零售量超过了20万辆,为Model 3国内交付量的73%,俨然为特斯拉在30-40万元左右的SUV区间打开了新的成长空间。

而对理想的第一个担忧就在这里。“理想ONE”在价格梯度上定位在30万元的中大型SUV细分市场上,这一细分市场的容量十分有限。根据过往数据,国内中大型SUV整个市场销量甚至不及一款紧凑型SUV的销量,而30万区间的中大型SUV市场规模要更小。

目前,“理想ONE”的年交付量在9万辆,已经是中大型SUV卖的最好的车型,上升空间还有多大值得存疑。理想也已经在着手新车规划,公司第二代增程车“理想L9”将于4月份北京车展首发,定价在45万-50万。

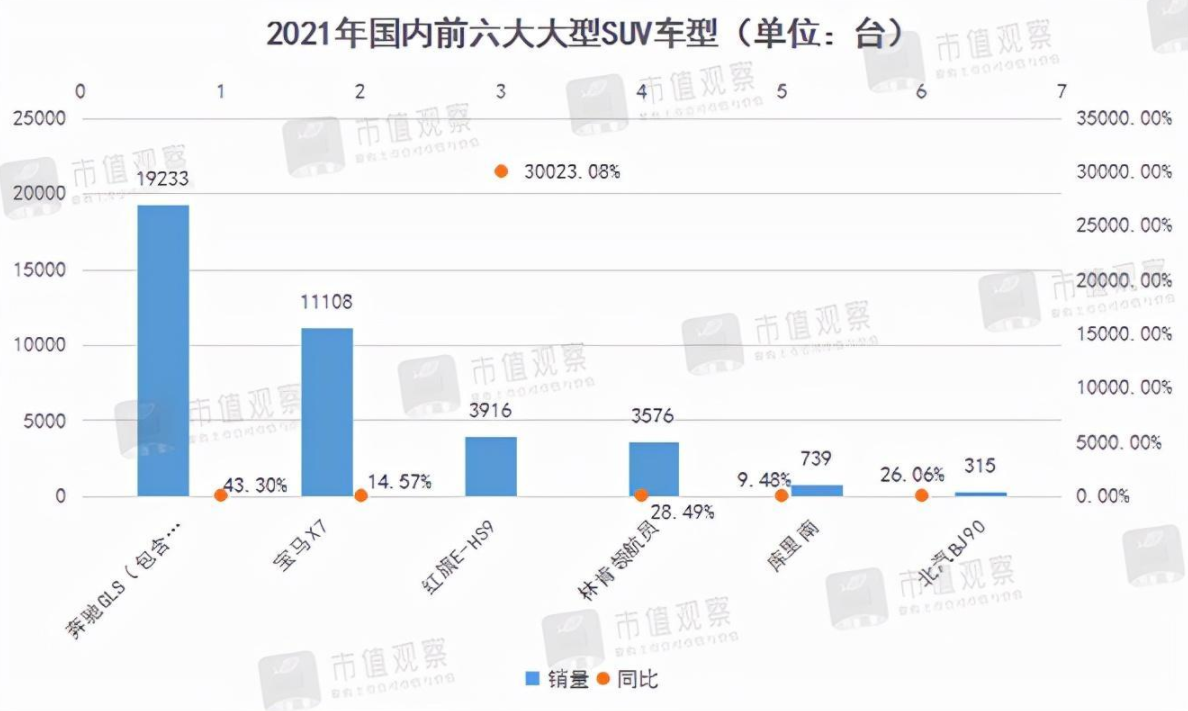

也就是说,“理想L9”的目标是在45万-50万大型SUV细分市场中切一块蛋糕出来,而根据乘用车销量查询数据,2021年国内前6大全尺寸SUV的合计销量不足4万。

这就意味着,全尺寸SUV这个细分市场远远不及中大型SUV的市场容量。当然两款增程电动汽车仅仅是理想“小试牛刀”的工具,在理想的规划中,20万元以上的家用汽车市场才是其最终定义的市场,这包括后续要推出的纯电动SUV.

此前李想在财报会议上透露,20万元以上的家用汽车市场的市场规模,2021年为600万,理想仅占2.5%(14.4/600)的份额。其预计2025年,该市场规模将达1000万辆,理想的目标是,届时要切下其中20%的市场份额,也就是实现累计交付量200万辆。

不得不说计划非常大胆,短短4年时间要实现累计交付量从不到15万到200万辆的跨越,直接意味着每年的交付量都要翻倍。

按照“理想ONE”自去年三季度以来超过1万辆的月均交付量,公司2022年保守会完成12万-15万辆的年度交付量。这就意味着L9上市第一年,要实现对去年前六家全尺寸SUV交付量总和的超越,挑战之大,清晰可见。

而当前,投资者关注的重点是上述这两点,理想今年能否执行到位?

这就不得不提及单一产品依赖的另一风险表现——收入波动大。

在看到“理想ONE”的成功后,多数车企推出相应的增程混动汽车进入市场,包括比亚迪、小康等推出混动中大型SUV参与到家庭用户的争夺中,“理想ONE”能否顶住这波竞争压力?

其次,值得警惕的是上海市将于2023年1月1日起对增程电动车绿牌的取消落地。数据显示,2022年1月,“理想ONE”在上海的上险数占比达5.2%,仅次于杭州与郑州两地。而2021年全年,上海市更是以6293辆终端销量高居各大城市榜首。

参考已在执行此政策的北京情况(2021年销量贡献仅排第8),上海市场的政策变动或将会对“理想ONE”的销量造成不小的影响。

短期看,“理想ONE”面对的竞争环境与政策环境均不乐观,公司至少在今年需要向投资者证明:“理想ONE”继续抗打,以及新款增程车L9成为爆款的潜质。

纯电汽车的继续“缺席”

前文提到,增程车仅仅是一种过渡车型,是对目前电动车不能满足长续航出行的补充。未来在地方政策限制及技术升级的影响下,向纯电动车方向的转型不可逆转。

根据规划,理想在研的Whale和Shark两款纯电平台车型,预计在2023年起,每年至少推出2款纯电动量产车,最终达到“增程+纯电”两条腿走路的产品结构形态。

不过,规划是规划,能不能走量甚至大卖是另一回事。至少从当前节点看,理想在纯电动汽车的布局上已经慢了好几拍。

2021年特斯拉两款走量型电动车Model 3与Model Y在国内已均实现超过20万辆的年销量,小鹏与蔚来年交付量超过9万辆的组合车型也均来自纯电动汽车,理想的这一数字为0。显然,公司在纯电动汽车领域面临的竞争压力要比增程车领域大的多。

理想能否推出媲美“理想ONE”的纯电动车型,将是资本中长期对公司最大的看点之一。

从目前准备看,理想对纯电动车的布局侧重在“电池组-电压平台-充电桩”三部分闭环的打通上。公司在年度业绩交流会上称,新款电动车动力环节将由4K的电池、850V电压平台系统、400KW充电桩和自己运营的充电站组成,为用户打造4C电压平台快充的体验。

此外在用户格外看重的智能驾驶方面,理想去年12月首次将NOA(导航辅助驾驶)和完整的AEB功能(主动安全)应用在“理想ONE”上,成为继特斯拉与小鹏之后的全球第三家具备完整NOA和AEB全栈自研的品牌,弥补了此前该领域的落后。

在产能承接方面,理想现有常州与北京两大工厂,常州工厂主要用来生产增程车,规划产能20万台。北京工厂用于生产纯电动车,目前规划第一期产能10万辆,将于2023年投产。公司未来还规划要在重庆两江建立新的生产基地。

看得出来,从技术储备到产能承接,理想纯电动汽车做好了在2023年交付的准备,这就决定2023年将成为公司的关键之年。也只有站在这个节点,投资者才能看得清理想的新款增程车是否继续抗打,纯电动汽车又是否能撑起第二曲线。

这就不难理解,当前资本并不会因为“理想ONE”的继续暴走,盲目给公司加价,而更看重的是接下来理想能否在更大的市场空间有所作为。

评论