文|子弹财经 行者

编辑|蛋总

快递到底能不能挣钱?

在极兔入局之后,快递行业爆发“价格血拼”的背景下,作为“三通一达”的老大,3月17日中通快递公布了2021年第四季度及全年的财报。

这份财报显示了中通快递盈利的财务现状,这出乎很多媒体意料。毕竟2021年快递行业的关键词就是“血拼”和“降价”,预期亏损的公司比比皆是。

在这种情况下,中通快递实现创世界纪录的年收件223亿,营收和利润也再创新高,确实是取得了不错的成绩。

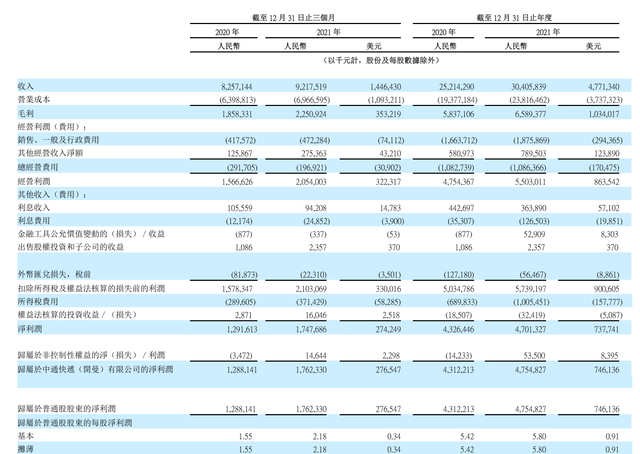

财报数据显示,2021年第四季度,中通快递的营收为92.17亿元,同比增长11.6%;全年中通快递的营收为304.05亿元,同比增长20.6%。

利润方面,2021年第四季度,中通快递的净利润为17.47亿元,同比增长35.5%;2021年全年,中通快递的净利润为47.01亿元,同比增长8.7%。

最新财报显示,中通快递全年包裹量增长约53亿件至223亿件,同比增长31.1%,这也是世界首家收件数量超过200亿件的快递公司。中通快递表示,其2021年市场份额达20.6%,稳居第一。

因此,中通快递集团创始人、董事长兼首席执行官赖梅松表示,“随着业务的标准化和数字化程度提升以及综合物流能力发展,我们有信心以更优的效率承接更多市场增量,并实现比同行更大的盈利占比。”

不过,在业绩一片向好的同时,中通快递还不到高枕无忧的时候。

1、表现不错的业绩

客观来看,中通快递的最新财报称得上一份不错的成绩单。

财报显示,2021年,该公司实现毛利65.89亿元,较去年的58.37亿元增长12.9%。但毛利率有所下降,从2020年的23.1%减少至去年的21.7%,主要是由于竞争导致的单票价格下降被成本效益提升所部分抵销。

其中,中通快递调整后的净利润同比增长7.8%,达49.5亿元,这在“三通一达”中是最高的,也在加盟制物流企业中排行前列。

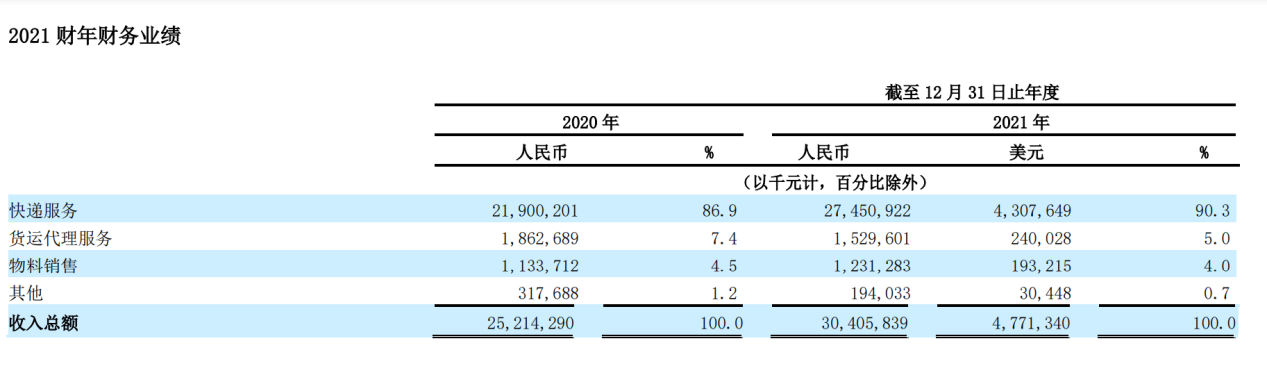

从收入结构来看,中通快递收入中最核心的是快递业务。2021年全年,中通快递核心快递服务收入增长23.7%,该增长是由于包裹量同比增长31.1%以及主要由包裹重量下降及增量补贴所导致的单票价格下降5.7%的综合影响所致。

但另一个“货运代理服务”收入较去年减少17.9%,该减少主要是由于新冠疫情之后跨境电商需求和定价逐渐趋于常态化所致。

目前,中通快递的硬件及网络布局已经完成扩容。截至2021年12月31日,揽件/派件网点数量超过30400个;直接网络合作伙伴数量为5700余名;干线车辆数量约为10900辆,为自有车队;分拣中心间干线运输路线为约3700条;分拣中心的数量为99个,其中88个由公司运营,11个由公司网络合作伙伴运营。

因为这样的硬件和网络建设,在转运成本上,中通快递报告期内的单票分拣成本相比2020年下降1毛,为0.3元。但单票运输成本相比2020年增加了1毛,为0.52元。

对此,该公司解释称,运输成本较去年有所增加的原因,主要由于高运力车辆使用率提升和路由规划优化带来的运营效率改善,被国家推动经济复苏而实行的过路费减免政策(于2020年2月中旬生效并持续至5月初到期)及柴油价格上涨所抵销。

“公司的成本结构保持稳定和高效,管理费用占收入的比重下降0.2个百分点到5.4%。全年资本开支共计93亿元,经营性现金流同比增长45.8%,达到72亿元。我们合理预计2022年的经营性现金流将超过资本开支金额。”中通快递首席财务官颜惠萍表示。

根据财报,2021年,中通快递在基础性建设上的资本性支出继续提高,达93亿元,其中土地和建筑物的支出占比约75%,比去年提高了57.2%。而车辆和自动化设备的资本性支出有所收窄,分别对应6.1亿元和16.0亿元。

正因为这样投入的支撑,基于当前市场条件和运营情况,在财报里中通快递预测2022年的全年包裹量将在263.0-276.4亿件的区间,对应同比增长18%-24%,依然是中国市场第一。

2、单票双减的现实

虽然这份成绩单颇为亮眼,但在某些情况下中通快递仍存在发展的隐忧,尤其是在单票收入和利润上。

毕竟作为快递公司,保证单票收入稳定且利润能不断增长,才是支撑一家快递公司健康长期发展的关键。

在2020年打响的“快递价格战”,尤其是极兔入局之后带来的“疯狂价格战”,中通快递单票收入已经连续7个季度下降。

中通快递2021年的年报显示相应数据变化依然不乐观。

财报数据显示,2021年中通快递服务带来的收入是274.5亿元人民币,而除以全年完成223亿件的收件数量,单票收入是1.23元;2020年快递的收入是219亿,快递收件数是170亿,单票收入1.29元。

根据这样一个简单计算的数字,2021年中通快递的单票收入下降幅度为4.6%,而这个下降比例在全年营收增长20%左右,收件数增长30%以上的数据面前,可以清晰看出中通快递一定存在利用超低价来争抢市场的行为。

而从单票利润的角度来看也是如此。财报显示,2021年中通快递的纯利润是55.03亿元,单票利润是0.247元;2020年中通快递的纯利润是47.54亿,单票利润是0.28元,票利润2021年比2020年下降的幅度是11.79%。

关键的是,中通快递单票的成本其实变化并不大。单票干线运输成本为0.52元,同比增长 0.8%;而单票分拣成本较去年下降 1.1%至0.30元,主要受自动化率提高和规模经济效应改善所带动。在经营费用方面,2021年为10.86亿元,2020年是10.83亿元。

这几个数字放一起可以看出,中通快递单票的成本从2020年到2021年变动幅度应该不会超过2%。

因此,下降的利润绝大部分都是由单票下降的价格带来的。而单票双减数据能看出,虽然中通快递在财报中解释自己是利用技术和规模优势弥补了“价格战”带来的影响,但从数据角度依然能推导2021年“价格战”还是中通快递拓展市场的一个重要手段。

目前,这种以价格战方式带动市场营销增长的逻辑,可能还会存在一段时间。但问题是,这种不惜损耗利润和收入增量带动销售增长的行为,到底对中通快递未来发展有没有好处,会不会有负面影响,这需要整个管理团队深思。

3、与阿里绑定的困局

作为“三通一达”的老大,中通快递业务端绑定了菜鸟,也就是跟阿里系有深度的捆绑。

股份数据显示,阿里在中通快递的持股超过8%,根据之前“三通一达”与菜鸟的合作方式能看出,相应的技术、中台、数据等方面都由阿里的菜鸟承担,而“三通一达”就可以不列支研发费用。

因此,当下中通快递后台的技术绝大多数都来自于菜鸟统一的安排。这本来是降低成本的一个特别好的方式,但另一方面也让中通的业务跟菜鸟,尤其是阿里旗下两大电商平台深度捆绑。

毕竟电商件是物流企业,尤其是快递企业争抢的优质资源,虽然运价每年都在往下调,但庞大且稳定的货源保证了快递企业的基础业务量。

然而,凡事都有利弊两面,快递企业受益于电商平台的稳定货源,但也会受其发展变动所影响。

3月4日,阿里巴巴发布了最新财报,其中关于电商部分清晰地表明2021年阿里电商出现了变化——2021年首次迎来月度同比负增长,11月,线上零售总额同比下滑4.12%。更关键的是,传统电商旺季的Q4,阿里核心业务淘系电商的客户管理(广告及佣金)收入,同比负增长1%。

从这个角度看,虽然具体的销售数量没有披露,但阿里2021年尤其是第四季度的电商业务方面出现销量下降是事实。

而另一个主要电商平台拼多多,其2021年的发展增速也在放缓,尤其是2021年第三季度披露的财报显示,其月活跃用户同比增长了15%,但这一增幅低于第二季度30%的增幅。

在这种情况之下,大部分货源来自于阿里,还有一部分电商件来自于拼多多的中通快递,其2022年运营快递件数的稳定性就受到了外界的怀疑。

毕竟跟顺丰和京东拼命铺网点并希望能以个人件作为收入主流不同,中通依然是以电商件为主要的快递件来源。

虽然这种合作方式在之前推高了中通的股价和发展预期,但随着电商平台日益放缓的增速,中通也遇到了自己增长的瓶颈。

因此,2022年中通想实现自己双增的目标,不光要增加跟电商平台的合作,同时也要想方设法增加供应链管理以及个人件的比例。

但这又会增加中通研发推广和市场的费用,同时增加快递员配送的支出。毕竟电商件收件不用给快递员相应的提成,只有在配送端才会有相应的支出。

那么,2022年中通单票成本上升、收入下降和利润下降是一个能被预料到的事情。在这种情况下,如何保持企业稳定性增长?恐怕还要进行“精耕细作”以及在管理方面提高效益。换言之,中通快递的掌舵者赖梅松需要尽快寻找“第二增长曲线”,在快递业务还有竞争力的同时找到引领稳定发展的通路。

2022年,对于中通管理团队来说,依旧任重道远,虽然最新财报看起来不错,但现在还未到开香槟的时候。

评论