文|DataEye研究院

近来,港股遭遇重挫,游戏股也没能幸免。

一批中腰部的、“次新”的游戏股很大程度被低估。比如,心动公司、祖龙娱乐、青瓷游戏三家近年赴港上市的内地游戏公司,一定程度上代表了游戏行业的新势力。

三者2021年业绩表现如何?为应对行业变化做出了哪些举措?三家游戏新势力PK,谁更胜一筹?

01 财务分析:心动、祖龙增长乏力 ,青瓷营收飙升但同样亏损

1、营收和净利润分析

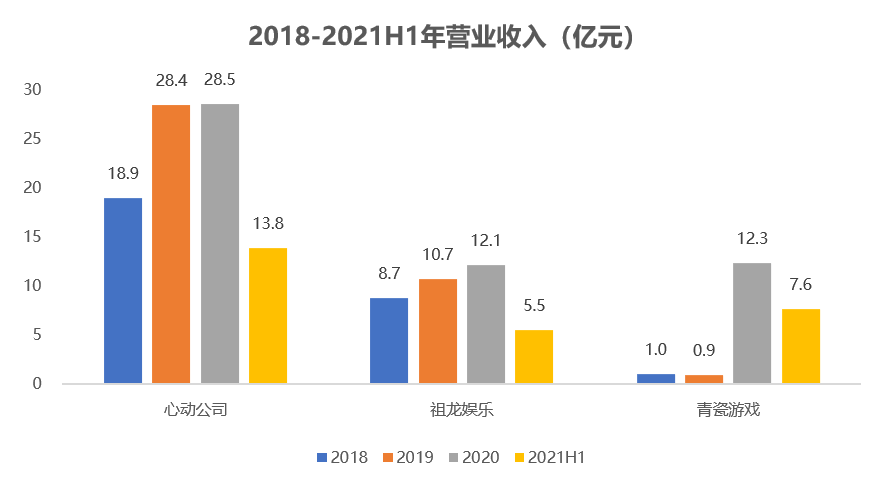

数据来源:wind;DataEye研究院制图

从营业收入来看,心动公司收入体量最大 ,青瓷游戏增速最快,祖龙娱乐最稳定。

心动公司增长出现乏力,过去3年,营收在28亿元上下波动,但始终没有突破30亿元的收入大关。

青瓷游戏凭借爆款产品《最强蜗牛》,2020年营收暴涨12倍达12.3亿元,收入已经和祖龙娱乐不相上下。

2021年上半年,青瓷游戏继续延续高增长势头,而心动公司和祖龙娱乐营收同比负增长,三家公司的收入差距进一步缩小。

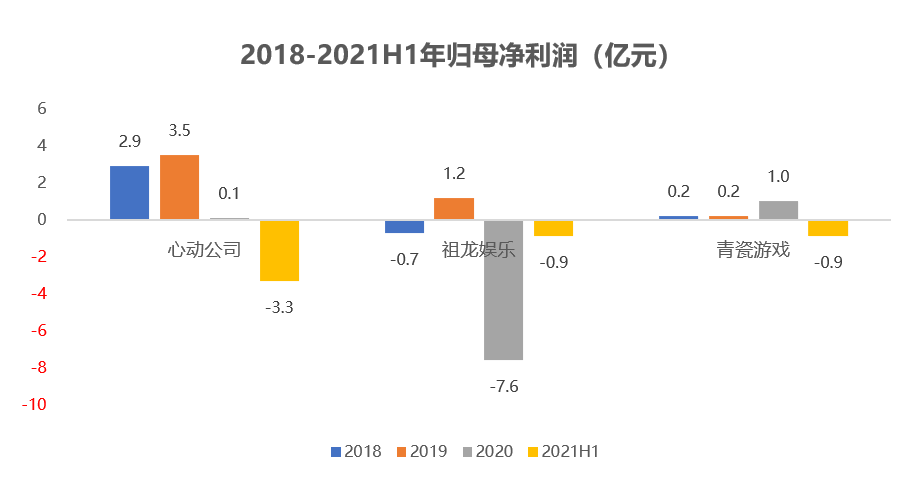

数据来源:wind;DataEye研究院制图

从归母净利润来看,三家公司表现差强人意,2021年上半年均出现了亏损。

除了收入下滑,心动公司和祖龙娱乐两家公司出现亏损的主要原因是研发和销售费用大幅增长。21年上半年,祖龙娱乐两项费用合计占营收比从2020年的58%飙升至91%,心动公司则从45%升至67%。

青瓷游戏由于可转换可赎回优先股公允价值亏损3.38亿元,21年上半年净利润为负数,若剔除这一影响,利润达2.94亿元,祖龙娱乐2020年大额亏损同样源于此。

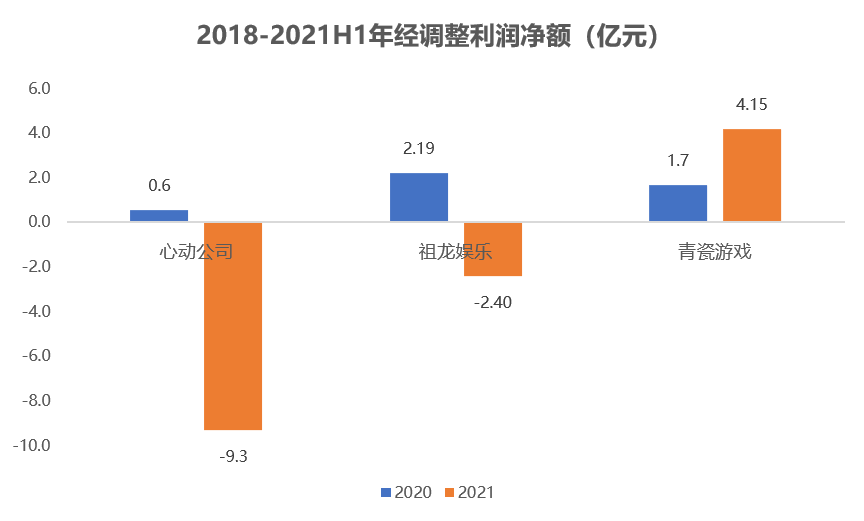

数据来源:wind;DataEye研究院制图

如果比较经调整利润净额,2021年青瓷游戏实现盈利,心动公司和祖龙娱乐依然亏损。其中,心动公司预计净亏损8.7-9.3亿元,祖龙娱乐预计净亏损2.2-2.4亿元。

根据业绩预告,两家公司亏损的原因不外乎两点:收入端,产品青黄不接,老游戏收入下滑、新游上线延期导致收入減少,费用端,研发支出和营销费用大幅增加。

2、增长点分析

国内疫情防控趋严,导致部分城市宅家娱乐时间增加,三家公司老产品在国内或有新增长动力,但具体情况仍需观察。

出海方面,游戏新势力也不甘示弱,祖龙娱乐、心动公司布局相对较早,目前海外营收占比已过半。

祖龙娱乐游戏出海始于2016年,2020年海外收入达 7.9亿元,首次反超国内收入,2021年上半年达2.99亿元,海外收入占比54%,处于同行业较高水平。祖龙娱乐海外收入主要来源于《龙族幻想》、《万王之王》、《鸿图之下》等热门游戏的海外版。

2021年上半年,心动公司来自海外市场的游戏运营收入约5.65亿元,占比达55%。2021年心动公司旗下的《香肠派对》登陆东南亚市场,30天内获得了超过1500万次下载,并进入2021年中国手游东南亚下载榜Top20。

此外,Tap Tap海外用户规模增长迅猛,国际版APP月活 (1320万)已经接近中国版(2870万)的一半,同比增长484%,这一增速远高于中国版(15.6%)。

相比之下,青瓷游戏海外布局稍显落后,目前绝大部分收入来自于中国内地。青瓷游戏计划于2022年第二季度在港澳台推出《提灯与地下城》的当地版本,以及在日本推出《最强蜗牛》。

一句话小结:从财务表现来看,青瓷游戏表现强劲,反观心动公司和祖龙娱乐,近年收入几乎没有增长,加上研发和销售费用激增,故净利润表现不尽如人意。

02 产品分析:同时增强研发实力,SLG、女性向和RPG最受关注

1、21年主推产品回顾

总体而言:三家公司21年上线的自研产品屈指可数,21年主推的依然是老游戏。

祖龙娱乐和青瓷游戏21年在国内均仅上线了1款自研游戏,心动公司旗下的自研游戏21年没有如期上线。

祖龙娱乐:

祖龙娱乐基本保持一年一款自研游戏的发行节奏,19年推出MMORPG手游《龙族幻想》,20年推出SLG手游《鸿图之下》,21年推出MMORPG新游《梦想新大陆》。

从市场反馈来看,祖龙娱乐在走下坡路。根据祖龙娱乐披露的数据,在流水方面,《龙族幻想》首月流水超过6亿,《鸿图之下》首月流水超过1亿,相比之下,21年新游《梦想新大陆》市场表现远不及预期。

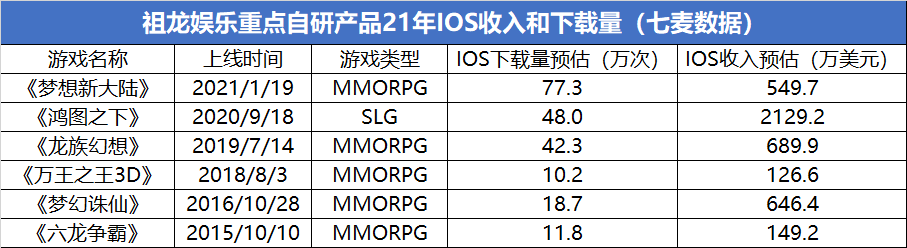

数据来源:七麦数据;DataEye研究院制图

根据七麦数据,《梦想新大陆》21年全年iOS流水预估仅549.7万美元(折合约3489万人民币),远不及20年上线的SLG游戏《鸿图之下》。

同为MMORPG手游,《龙族幻想》、《梦幻诛仙》全球累计流水均超33亿元,《梦想新大陆》目前来看很难超越。

心动公司:

从收入贡献来看,21年上半年心动公司前五大游戏保持不变,依然是《仙境传说M》、《不休的乌拉拉》、《香肠派对》、《明日方舟》、《蓝颜清梦》。受游戏生命周期的影响,上述多款老游戏收入继续呈现下滑趋势。

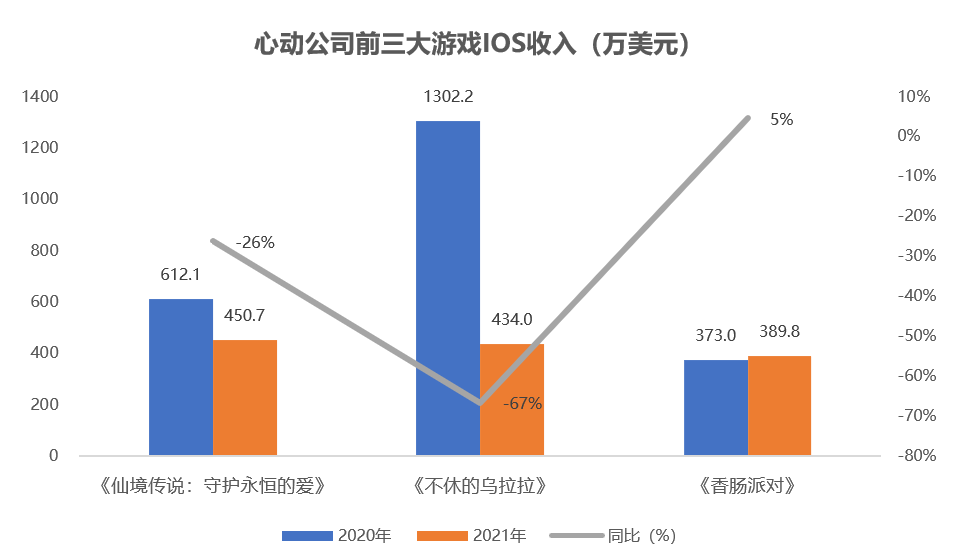

数据来源:七麦数据;DataEye研究院制图

根据七麦数据,心动公司前三大游戏只有《香肠派对》流水表现与20年同期相当,《仙境传说M》、《不休的乌拉拉》iOS流水均出现明显下滑。其中,上线已满五年的《仙境传说M》收入自2020年起就开始出现下滑。

射击游戏《香肠派对》在2020年为心动公司吸引了大量用户,21年度表现依然出色,荣登TapTap年度下载量榜首,全年下载量破千万。

青瓷游戏:

青瓷游戏于21年3月推出Rogue-like RPG游戏《提灯与地下城》,首月流水突破1.85亿元,2021年上半年收入约2.3亿元。总的来说,这款代理游戏表现超出预期,极大地缓解《最强蜗牛》流水下滑的压力。

2、研发费用分析

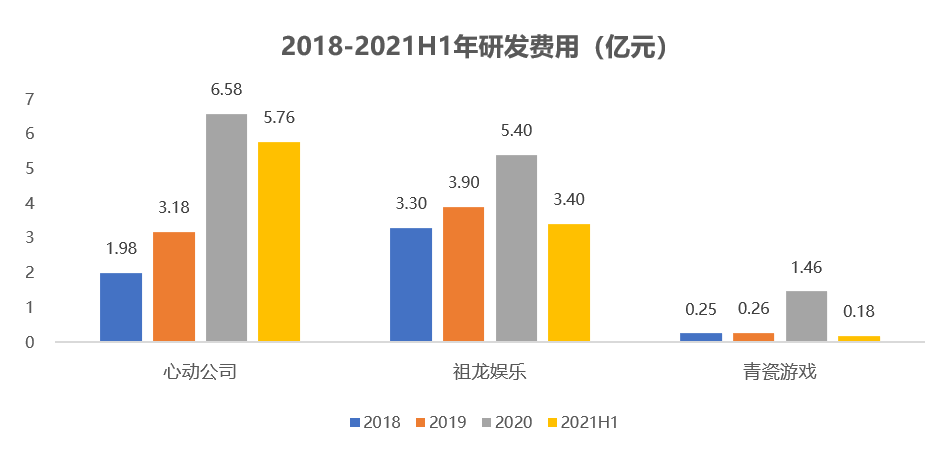

数据来源:wind;DataEye研究院制图

从研发费用来看,心动公司和祖龙娱乐两家公司整体研发投入力度远高于青瓷游戏。

2021年上半年,心动公司和祖龙娱乐继续加大研发投入,青瓷游戏研发投入反而出现了缩减的迹象。

2021年上半年,心动公司研发支出达5.76亿元,同比增长164%,全年研发支出预计12亿元;祖龙娱乐研发支出达3.4亿元,同比增长48%,青瓷游戏研发投入仅1800万元,金额远不及两家同行,并且同比此前大幅下滑。

青瓷游戏研发费用较低也跟游戏品类相关,青瓷游戏聚焦休闲游戏,这类产品研发成本相对较低。

目前心动公司、祖龙娱乐已经组建了超过千人的研发团队,从人员配置来看,两家公司正在跟三七互娱等游戏大厂看齐。

青瓷游戏的人员规模相对精简,截至2021年6月末,全公司只有300人左右,游戏开发团队150人,占公司总人数的50%。

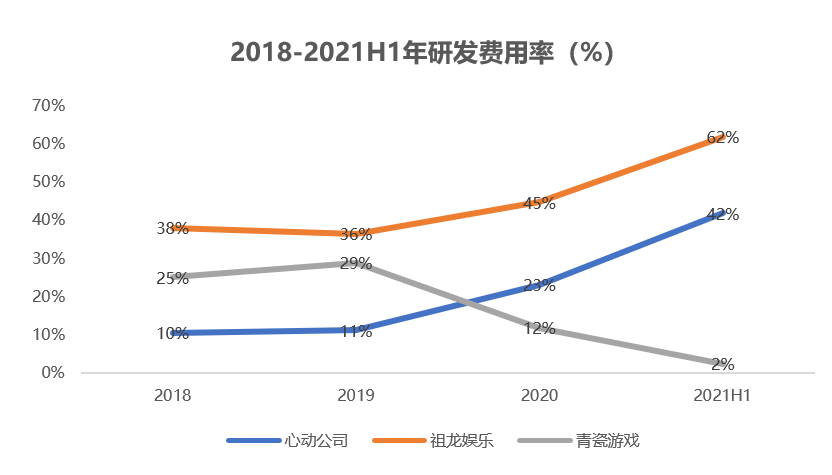

数据来源:wind;DataEye研究院制图

从研发费用率来看,2020年以来心动公司和祖龙娱乐研发费用率持续上升,青瓷游戏则不断下降。

青瓷游戏研发费用率呈现出过山车走势。2018和2019年,由于营收基数较低,青瓷游戏研发费用率超25%,2020年营收暴增,研发费用率减半,到了2021年上半年骤降至个位数,远低于行业均值。

2021年上半年,心动公司研发费用率高达62%,祖龙娱乐达42%,也就是说两家公司分别拿出6成和4成以上的收入用于研发。

值得关注的是,祖龙娱乐原定于21年上线的《诺亚之心》及《代号:Sigmar》没有如期上线,公司决定对两款游戏投入额外的研发时间及资源以进一步提升游戏品质。

如此大手笔的研发投入是否有效?由于心动、祖龙娱乐多款游戏还处于研发阶段,我们暂时还无从得知。

3、游戏储备分析

总体而言:目前三家公司游戏产品储备均比较丰富,从各家的游戏储备来看,SLG、射击、RPG是重点布局的赛道。具体来看:

祖龙娱乐:

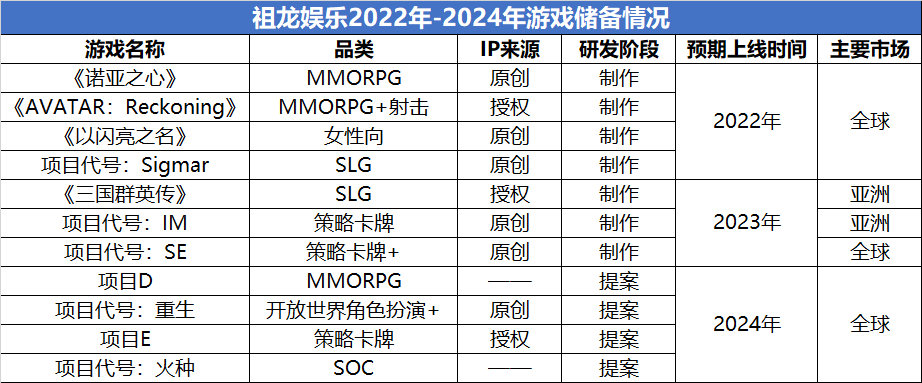

数据来源:公司公告;DataEye研究院制图

祖龙娱乐目前共有11款游戏处于研发中,涵盖了MMORPG、SLG、策略卡牌、女性向、射击、SOC等多个品类。其中,有4款产品将于今年上线,对于祖龙娱乐来说,2022年将迎来产品大年。

从发展战略上,祖龙娱乐已将游戏品类由 MMORPG 单品类拓展至 SLG、女性向、射击、回合制等多品类。

值得关注的是,11款游戏中有9款产品都是全球发行,足以看出祖龙娱乐全球化的野心。

心动公司:

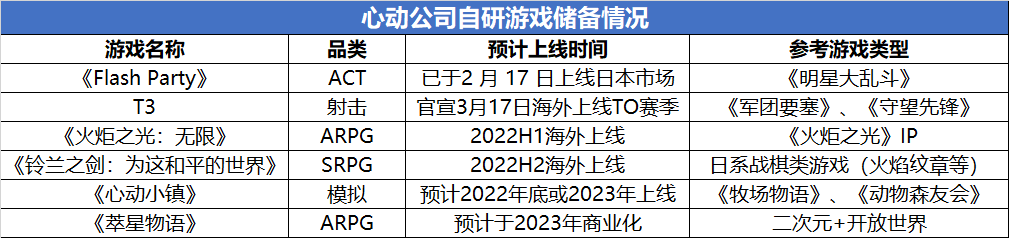

数据来源:公司公告;DataEye研究院制图

根据心动公司披露的游戏储备,自研游戏涵盖射击、ARPG、SRPG、模拟经营等品类。其中,首款自研游戏《Flash Party》已于 2 月17 日上线日本市场,并连续 10天排名日本 iOS 免费榜第一。根据 TapTap 海外版,《Flash Party》下载量超 77 万。

青瓷游戏:

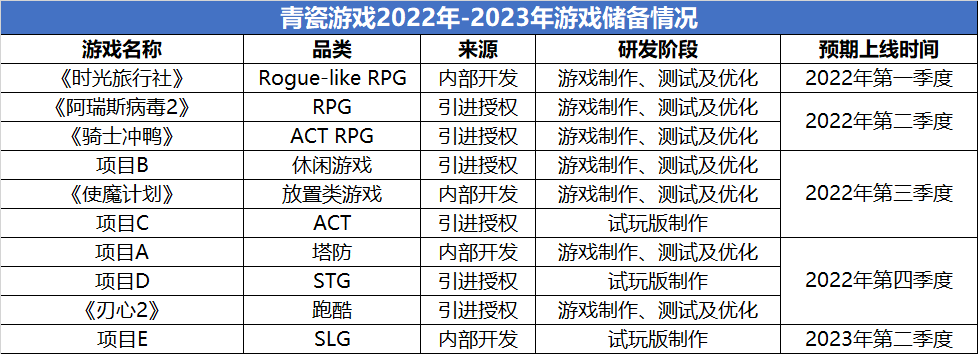

数据来源:公司公告;DataEye研究院制图

研发投入相对较低的青瓷游戏也拥有 10款移动游戏储备,涵盖放置、跑酷、 SLG、 ACT、STG 、ACTRPG等多个品类。青瓷游戏计划于 2022 年推出3款自研游戏,以及6款引进授权的游戏。可以看出,专注于放置和Rogue-like RPG游戏的青瓷也开始试水ACT、SLG(射击)等游戏。

一句话小结:目前三家企业都非常重视研发,从眼下的市场表现来看,青瓷游戏投入产出比最高,心动公司和祖龙娱乐背水一战All In研发,如此高额的投入是否能换来相应的收益,还是未知数。

03 营销分析:整体投放量偏低,集中投放趋势明显

1、销售费用分析

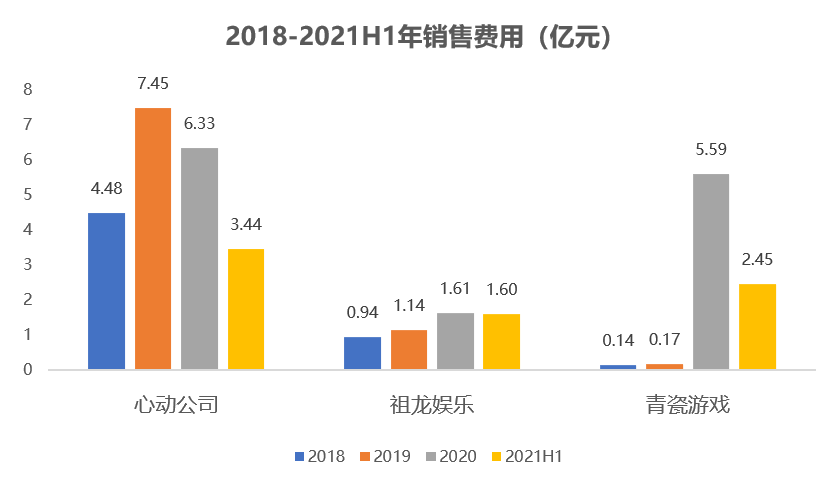

数据来源:wind;DataEye研究院制图

从销售费用来看,心动公司销售费用有所下滑,青瓷游戏异军突起,祖龙娱乐销售费用维持在较低水平,甚至不及同期研发费用的一半。

2020年,青瓷游戏销售费用狂飙30倍至5.59亿元,2021年上半年,销售费用达2.45亿元。青瓷游戏狂飙的销售费用主要花在了买量上。2020年和2021年上半年,青瓷游戏买量费用分别达4.34亿元和1.44亿元,分别占同期销售费用的77.7%和58.8%。

2021年上半年,三家公司的销售费用同比均有所上升,其中,祖龙娱乐21年上半年的销售费用接近20年全年,主要由于旗下游戏《鸿图之下》进军日本和东南亚市场,海外市场用户获取成本较高。

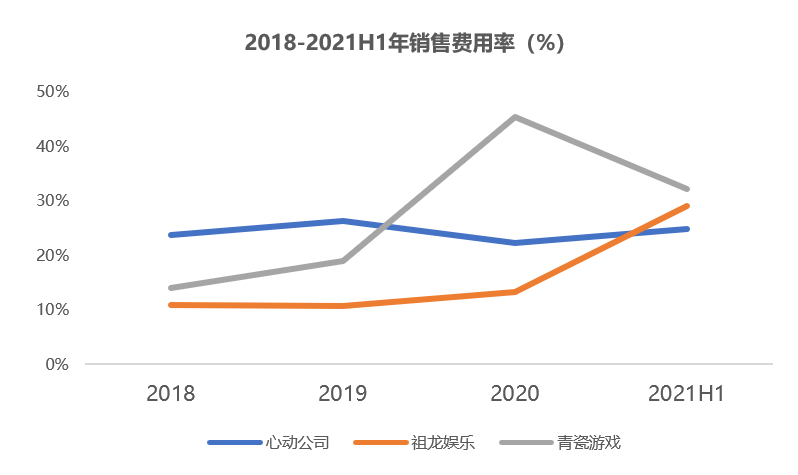

数据来源:wind;DataEye研究院制图

从销售费用率来看,2018-2020年,心动公司销售费用率基本维持 25%左右,祖龙娱乐销售费用率10%出头,青瓷游戏则不断上升。

2021年上半年,三家公司销售费用率差距在缩小,祖龙娱乐销售费用率大幅升至29%,青瓷游戏销售费用率有所下降,但依然高达32%,这一比率远高于其研发费用率。

2、 21年重点产品买量分析

①从投放总量来看:心动加大买量,青瓷买量骤降,祖龙继续押注老游戏

心动公司:

注:此处展现的是主投公司“心动网络股份有限公司”投放素材数

2021年心动公司游戏买量榜TOP10一共投放了约3988组素材,较2020年的2488组大幅上升60%,可见心动公司在21年加大了投放力度,但与游戏大厂相比,整体投放力度相对较低。

21年,心动公司加大了对前五大游戏的投放力度,放置类游戏《不休的乌拉拉》是心动公司21年买量冠军,一共投放了2016组素材(20年645组),占据四成以上的素材总量,射击游戏《香肠派对》以743组投放素材位列第二名。

祖龙娱乐:

由于祖龙娱乐旗下《龙族幻想》、《鸿图之下》、《梦想新大陆》等游戏在中国内地均由腾讯独家发行,故我们看一下腾讯最近两年的投放情况。

《鸿图之下》是腾讯2020年投放素材数最高的游戏,共投放了15334组素材,到了21年,腾讯依然投放了3265组素材。相较之下,21年新游《梦想新大陆》仅投放了802组素材,并没有挤进买量榜Top10。

《鸿图之下》投放量大且持续投放时间长跟游戏属性相关,SLG属于超长线运营的赛道,用户的生命周期长,回收周期较长,天然适合于买量,可以把广告投放发挥到极致。

此外,祖龙娱乐21年在韩国、日本、东南亚等市场推出《鸿图之下》海外版,一共投放了3446组素材。可见祖龙娱乐21年主推游戏非《鸿图之下》21年莫属。

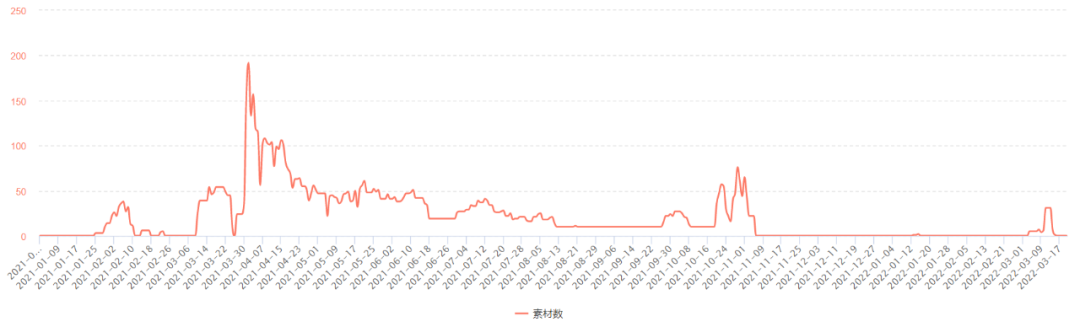

青瓷游戏:

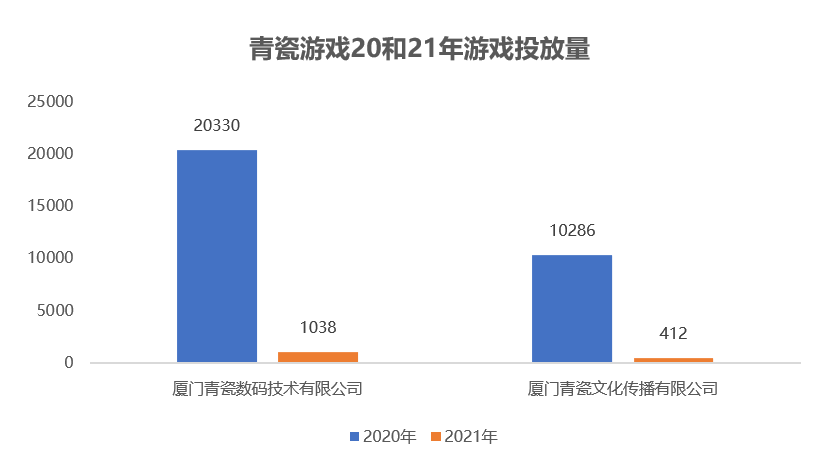

数据来源:DataEye-ADX

注:厦门青瓷数码、厦门青瓷文化均属于青瓷游戏旗下主投公司

根据DataEye-ADX平台显示,青瓷游戏21年投放量较20年骤降,两个主投平台21年仅投放了1450组素材,只相当于20年的1/20。20年青瓷游戏旗下两个主投公司99%以上的投放素材投向了《最强蜗牛》。

②从投放趋势来看:集中投放趋势明显

我们接下来挑选三家公司21年重点买量产品来观察其投放趋势。

总体而言:祖龙娱乐和青瓷游戏旗下重点产品采用集中投放策略,心动公司旗下重点产品投放量虽低,但仍实行持续投放策略。具体来看:

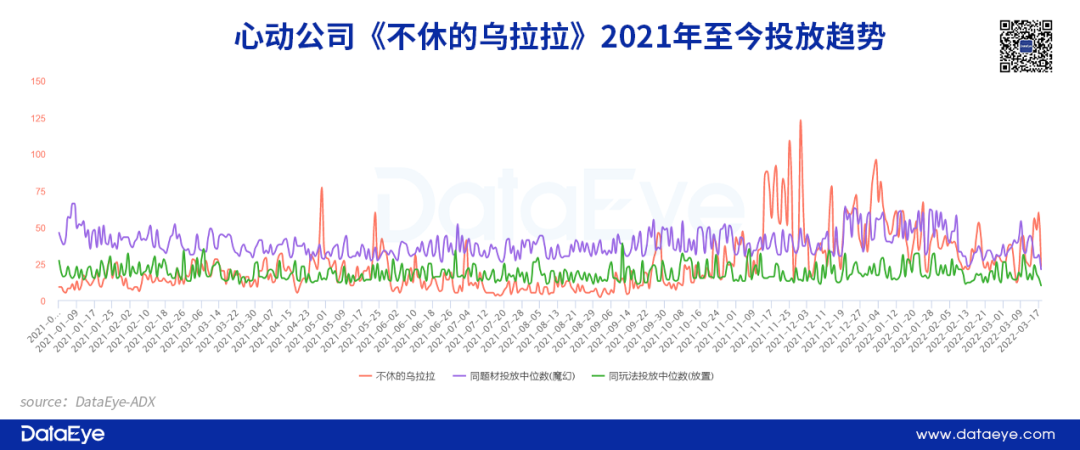

心动公司:

由上图可以看出《不休的乌拉拉》实行持续投放策略,《不休的乌拉拉》上线已经两年多,但仍保持基本投放量。21年下半年,投放力度有所加大,最近30天单日投放素材量维持在50组左右。

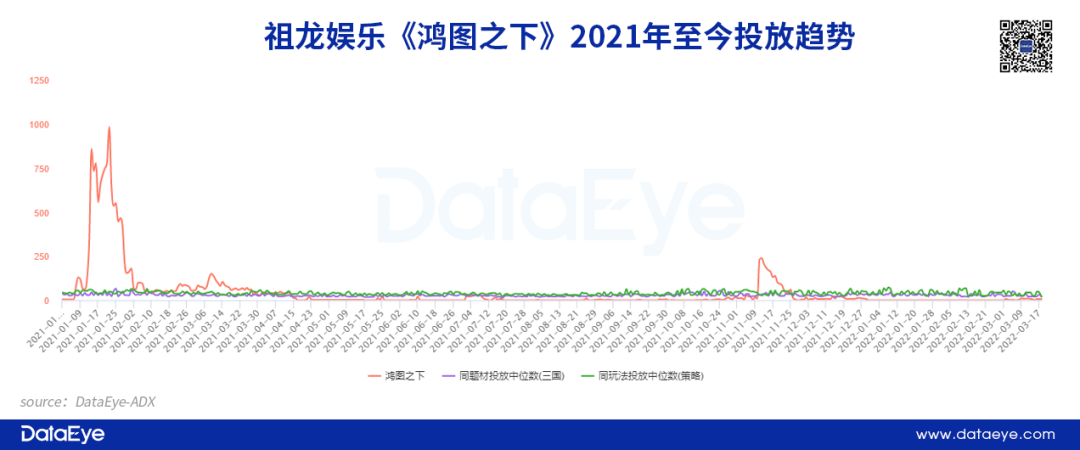

祖龙娱乐:

《鸿图之下》于20年9月上线,21年投放主要集中在春节前,之后投放量大幅下降,仅在11月游戏更新时做了一波广告投放,但力度远不及年初,大部分时间单日投放素材均低于50组。与同题材竞品相比,《鸿图之下》无论是投放总量还是持续投放时间均低于同行。

图:《鸿图之下》韩国版《 : 》2021年至今投放趋势(来源:DataEye-ADX)

图:《鸿图之下》国际服《Epic War:Thrones》2021年至今投放趋势(来源:DataEye-ADX)

与海外版对比,我们发现《鸿图之下》海外版整体投放力度不高,素材投放最高峰仅在300组左右,韩国版《 : 》投放了2298组素材,国际服《Epic War: Thrones》仅投放了1148组素材。由于海外版刚上线,目前正处于黄金期,故投放持续时间长于国内版。

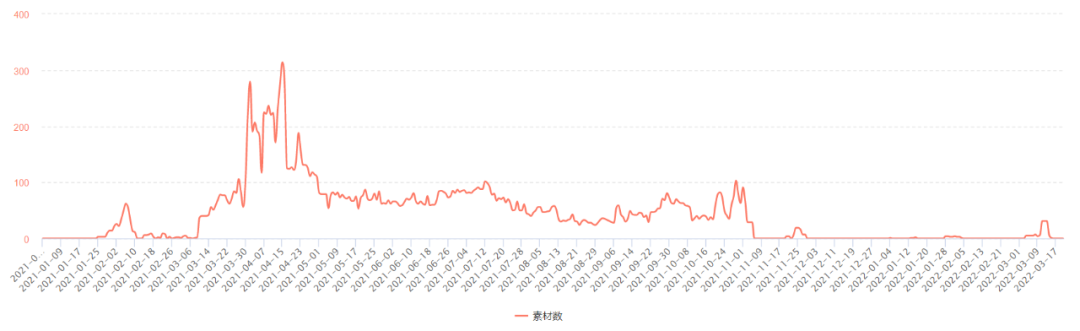

青瓷游戏:

青瓷游戏21年新游《提灯与地下城》整体投放量较低,一共投放了1472组素材,单日最高投放素材数在300组左右,投放力度远不及20年爆款游戏《最强蜗牛》。《提灯与地下城》投放集中在上线当月,此后基本不做投放。

一句话小结:横向对比,三家公司对重点游戏的投放力度远不及大厂,营销不够,实力来凑,这也给游戏厂商产品生产提出了更高要求。

04 总结:游戏新势力PK,谁更胜一筹?

从财务角度来看,青瓷游戏绝对是游戏领域中的一匹黑马。凭借爆款游戏《最强蜗牛》,青瓷游戏跻身“10亿元俱乐部”,迅速缩小了与“前辈”之间的差距。但爆款游戏是否能持续贡献稳健收益,青瓷游戏的增长是否具有可持续性,值得我们持续关注。

反观心动公司和祖龙娱乐,近几年新游反响平平,营收主要依靠老游戏支撑,加上研发和销售费用激增,故业绩止步不前甚至下滑。

产品研发方面,作为游戏中小厂,三家公司除了深耕自己擅长的领域,也在积极寻求突破,试图跳出舒适圈。从游戏类型来看,SLG、射击、RPG是各家重点布局的赛道。目前心动公司和祖龙娱乐背水一战All In研发,如此高额的研发是否能换来相应的收益我们暂时不得而知。

营销发行方面,拥有TapTap的心动公司优势明显,青瓷游戏正在转变运营模式,从股东吉比特代理发行转为自研自发,祖龙娱乐国内大部分游戏均由大股东腾讯独家发行,但也在探索海外独立发行。

广告投放方面,祖龙娱乐显得相对佛系,一直以来买量费用较低,但21年以来也开始弥补这个短板,青瓷游戏近两年在营销费用上“一掷千金”出手阔绰,高额的买量费用也助力青瓷创造了《最强蜗牛》这个爆款。

值得关注的是,三家公司背后都有大佬撑腰。

心动公司股东可谓囊括国内游戏一线大厂:阿里,字节跳动,B站,米哈游,莉莉丝,叠纸网络,IGG,三七互娱,游族网络等;祖龙娱乐背靠完美世界和腾讯,青瓷游戏背后则有吉比特、腾讯、阿里、B站、博裕资本等股东。

三家公司上市时均属于明星公司,然而2021年以来,受版号与监管新政影响,股价均出现大幅下跌,目前祖龙娱乐、青瓷游戏已经跌破发行价,心动公司股价较发行价翻了一倍。

截至目前,三家公司市值已经拉开差距,心动公司市值(117.71亿港元)足足是青瓷游戏(28.76亿)的4倍,是祖龙娱乐(62.59亿)的接近2倍。从资本市场角度来看,很显然心动公司更被投资人看好。

然而,三家公司PK,一时间很难分出胜负,三家公司各有特点。

心动公司拥有独占渠道但产品研发能力较弱,祖龙娱乐产品研发能力较强但弱于发行和营销,青瓷游戏产品结构较为单一,所聚焦的休闲游戏市场空间有限,此外海外布局也略显落后。

评论