文|翠鸟资本

过去一周,市场阴云密布。有一则资本运作的消息,受到市场关注。

市值接近1500亿港元的京东物流拟收购200亿元人民币市值的德邦股份(603056.SH),这或将撬动中国物流行业版图的现有格局。

京东当接盘者参与这场资本重组,将导致德邦股份因收购整合而最终走向私有化退市。

如此“一口吞”的策略,“京东+德邦”的整合策略将遇到哪些不可测的因素?1+1会大于2还是小于2?

价格远低于此前传闻

根据公告,京东物流将以89.76亿元的价格收购德邦66.49%股份。

市场声音认为,收购标的擅长零担快运,有望成为补足“京东物流一体化供应链”能力的重要一环。

值得注意的是,表面上看似互补的资本运作,其实暗藏着很多小细节。

首先,交易作价接近90亿元。翻看之前市场各类传闻,这场收购价格曾“锚定”到170亿元,也传出过130亿元。

这“跌破”百亿的价格,多少都低于市场预期。

当然,上述价格仍然刷新了行业收购纪录:2021年极兔速递曾以68亿元收购百世国内快递业务。虽然从数字上比较,京东属于创纪录,但被收购标的是上市公司,背后涉及大量公众股东利益。

其次,尚有多方未首肯。

进行收购的资本方是宿迁京东卓风企业管理有限公司,系京东物流供应链的全资子公司,京东物流供应链的唯一股东为JD Logistics Holding Limited,京东物流持有JD Logistics Holding Limited的100%股权,背后大老板又是京东集团。

但据德邦股份公告,本次交易需要国家市场监督管理总局反垄断局的批准;此外,尚需经受让方间接控股股东京东物流股东大会以及受让方唯一股东京东物流供应链的审议批准。

在当前反垄断的大背景下,这也使得这场交易仍然充满了变数。

德邦有什么?

公开资料显示,德邦股份提供精准卡航(快时效全覆盖)、精准汽运 (普通时效高性价比)、精准空运(快时效长距离)三类标准化产品;针对单票重量或体积较大 的快运货物,公司为客户提供整车业务服务。还为零担及整车业务客户提供公路快运业 务的多种增值服务。

其中,零担业务是关键。

2010年起,德邦成为中国公路零担业务的龙头。数据显示:截至2021年上半年末,公司拥有143个分拣中心和1.5万辆运输车辆,以及超过3万个服务网点,上述直营陆运零担网络,可以对京东物流形成“补充”。

德邦股份的公司运营实力如何呢?

据最新业绩预告,公司2021年实现归属净利润同比预计减少3.78亿元到4.91亿元,同比减少67%到87%。

公告披露,上述低迷业绩有宏观景气度与油价高位的外部因素,也有加大资源投入,成本、费用阶段性承压的因素。

单从油价而言,目前汽油价格每升已进入9元时代,这个增加的成本对于德邦而言,是不言而喻的。

最为重要的是,自2020 年下半年至2021年上半年公司制定了一系列人才培养方案并落地实施,期间管理费用出现明显上涨。

因此,上述德邦股份内部人员培养将如何延续?

协同效应会出现吗?

我们看看京东物流上市后的首份年报。

就在这份收购公告前,京东物流披露了2021年度业绩:2021年公司实现总收入1046.93亿元,同比增长42.7%;净利润亏损约157亿元,出现同比41.34亿元的亏损,亏损同比扩大278.83%。

还有一组数据:2018年-2020年,京东物流在这四年间累计亏损额超200亿元。

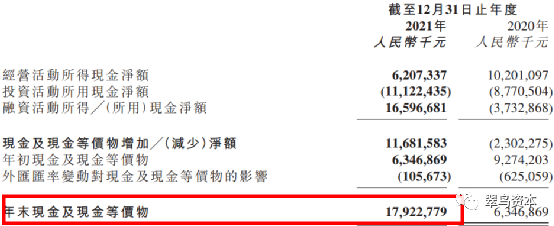

再来看,京东物流的现金流情况。截至2021年12月31日,现金及现金等价物为179.2亿元。

这就不难理解,为何早期市场传出这场收购高达170亿元,传言背后是对京东物流的高预期。

纵观京东物流年报,一个关键词就是“扩张不断”。

来看一组数据:2021年京东物全年资本性开支达到41亿元,同比增长28.13%,其中去年下半年资本性开支25亿元,同比增长38.89%;全年销售费用为30.78亿元。

全年的资本开支,仅离2020年末的现金储备一步之遥。

有卖方机构认为,京东物流通过“互补运作”,将德邦收入囊中,旗下服务将能得到如此优化:1)2B端完善公司快运服务模块;2)2C端完善大件物流履约服务,德邦相对灵活的网络化模式运营资源,有望补齐以仓配一体化为主的京东物流的网络资源短板。

换言之,此举能够让京东物流的仓储资源、空运零担资源,与德邦自身的陆运零担资源形成整合,并出现预期的协同效应。

当然,如果真的出现协同效应,对于双方而言,皆大欢喜,但是对于任何一个并购而言,整合会涉及到经营战略整合、人力资源整合、组织与制度整合、资产债务整合、财务整合以及文化整合,每一项都不简单,如果双方整合不顺利甚至失败,协同效应就不会出现,那就应该是不协调了,那么最终最坏的结果就是,这笔收购可能对京东物流形成巨大的商誉损失,最终德邦将面临被转手的命运。

据21世纪经济报道,德邦董事长崔维星近日在内部发表了一篇题为《这次变化对大家来说是新机遇》的员工信中表示,“这次战略投资后,公司还将继续保持品牌和团队独立运营,我本人也会继续管理公司。大家担心的所谓整合、裁员、合并的事不会发生,希望大家不要听信谣言,也不要传播谣言”。

不可否认,崔维星的确比较乐观,那么,京东物流的美好愿景能实现吗?

※此文为翠鸟资本原创文章,未获授权请勿转载。

评论