文|证券市场红周刊 张景舒

3月22日美股收盘后,阿里巴巴宣布将股份回购规模由150亿美元扩大至250亿美元,有效期2年(截至2024年3月)。这已经是过去三个季度以来,阿里巴巴第二次扩大回购规模。

回顾阿里巴巴(美股)最近走起,其在3月15日,最低下探到73.28美元/股,大幅低于8年前阿里上市首日收盘价93.14美元/股,阿里的股价不仅回到了原点,还打了7.8折。随着3月16日高层喊话,阿里股价虽有回暖,重回百美元,但距离高点319.32美元,仍有很大差距。那当前阿里值得“抄底”吗?笔者认为,当前的阿里具备了投资价值,原因在于当前整个电商行业的资本周期正在反转,机会已经在悲观情绪中应运而生。

阿里巴巴空头核心观点:电商市占率下滑,云业务增速不理想

阿里巴巴和马云,在很多国人心目中占有特殊的地位。因为它是中国几个互联网巨头中惟一一个在本土完全打败来势汹汹的eBay、沃尔玛、亚马逊等强大外资企业。马云有着对移动互联网、电商和云基础设施深邃的洞见,积极向上而乐观的精神,超越大多数企业家的杰出领袖才干。阿里的上市,也造就了很多投资神话。

然而,随着近期阿里股价持续下挫,3月初,著名的阿里巴巴空头吉姆·查诺斯在推特上得意洋洋地转载了一条信息,这条信息的内容是蔡崇信在2015年对查诺斯看空观点的驳斥。“好多年过去了,还记得当年我和他的辩论吗?当时我的目标价是——30美元/股。”

当时阿里巴巴的做多逻辑其实主要有三条:一是主业电商业务占有绝对优势的市占率,通过近乎垄断的力量,不断产生大量的自由现金流;二是公有云业务不断增长,最终实现EBITDA收支平衡,自我造血,成为第二增长曲线;三是大文娱板块和其他业务板块在这两个主支柱的支持下多点开花,如同多个看涨期权,为第三增长曲线提供可能。

从2022年2月24日发布的季报中数据来看,阿里巴巴营收2426亿,比华尔街预期的少了32亿;云服务营收195亿,只增长了20%,远低于一年前的40%增速;扣除大文娱的商誉减值,经营利润同比减少34%,集团自由现金流同比减少26%。

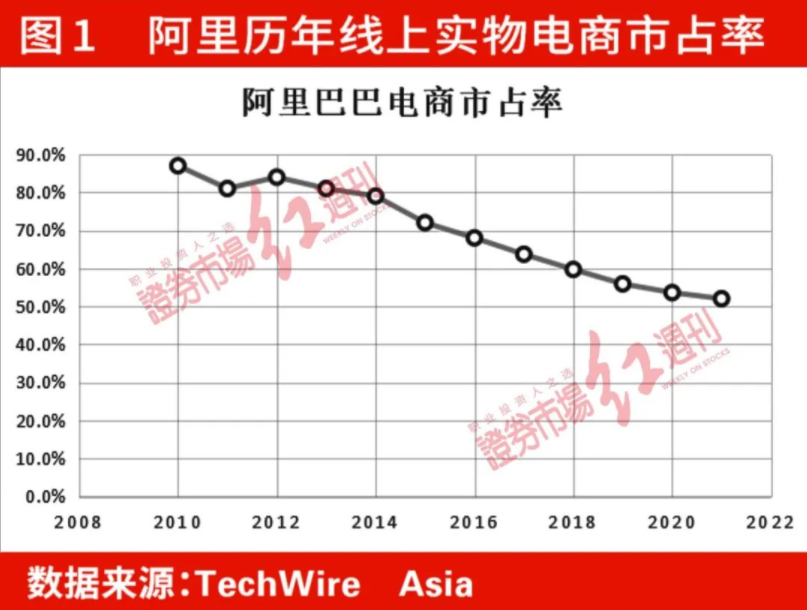

我们不妨对当年的这些逻辑进行拆分,探究一下吉姆·查诺斯为何口出此言。首先,科技投资者最关心的指标是市占率,市占率降低代表竞争力的下降,因此一定会杀估值。从图1市占率角度来看,在2017年还宣称拿着望远镜都看不到对手的阿里,随着拼多多、抖音、快手和美团的崛起,仅5年的时间,到了2022年,阿里的市占率,就会连半壁江山,都稳不住了。相较而言,一直处于行业第二位置的京东,反而在去年整个电商行业增长10%左右的背景下,实现了21%的GMV年化增速。

除了未能保住市占率,阿里也没能保住利润率。从图2可以看到,阿里巴巴的经营利润率自从上市以来不断走低,从2014年的接近50%,降低到2021年的12%。今年,通过商家让利和服务,基础设施和物流体系建设,社区团购(淘菜菜)和低价商品销售(淘特),阿里的经营利润率恐怕还会进一步降低。另一方面,内容电商来势汹汹,抖音电商的GMV从2020年的5000亿增加到了1万亿,快手则从3810亿增加到了6500亿,预计内容电商的GMV到2023年会达到4.9万亿,占到电商市场规模的25%左右。

其次,虽然阿里巴巴第二增长曲线公有云业务已经能够基本实现自我造血,但增速却很不理想。字节跳动自建云导致主要客户流失这个解释显得苍白无力,市场参与者看到的是,国资云的兴起和政策向华为云的倾斜,在切实地侵蚀阿里云成长的蛋糕。

对标来看,2021年谷歌的云业务从130亿美元增加到196亿美元,增速47.7%;微软从483亿增加到600亿,增速24.2%;亚马逊更是在巨大基数453亿美元的基础上增长37.3%,达到622亿。在当前的看空者看来,阿里这么小的规模,这么慢的增速,阿里云未来要如何让投资人兴奋呢?

最后,从第三条逻辑来看,大文娱板块在过去几年并未给投资者带来任何惊喜,相反,今年四季报中遭到大幅商誉减值,第三增长曲线,更是无从谈起。

当然,在科技行业,最重要的生产要素是人,是人才。人才永远是希望通过股权去赚钱,因此在下行周期中的科技公司,会放大人才的流失效应。试问现在还有多少互联网从业者愿意去百度?这就是为什么市占率如此重要。市占率下降的科技公司,很大概率就是价值陷阱;没有新业务供人才成长的土壤,也会导致内卷加重,山头林立,派系斗争,而这些,都是过去几年的阿里在经历的。

因此海外有分析师把阿里巴巴和亚马逊过去8年的市值比经营现金流乘数做了对比,并戏称阿里巴巴的估值乘数压缩是“历史性”的。阿里巴巴核心电商的市盈率,已经降低到了个位数;阿里巴巴过去十二个月的自由现金流收益,高达8%(见图4、图5)。

如图5可见,虽然2022财年受到竞争压力压迫,但比起2014年,还是翻了4倍多。而股价则回到了原点。市场把一切悲观因素都注入了阿里的股价中。阿里巴巴,是否就真的如此一文不值呢?

阿里多头核心逻辑:电商资本周期正在反转,具备投资价值

霍华德·马克斯曾说过:“我们不仅要买好的,还要买得好。”笔者认为现在阿里的潜在回报比风险大。笔者想提供的,是一个资本周期的大逻辑。

市场参与者是否思考过,阿里为什么竞争对手越打越多了呢?因为任何行业,只要盈利能力强,就会吸引竞争对手。何况十年前的电商盈利能力如此强,增速如此快,自然会是资金追逐的对象。而大量的资本追逐,恰好是超额收益的敌人。这与美国页岩油页岩气周期是很类似的。

当时美国希望尽快实现能源独立,因此大量资金追求页岩油和页岩气公司的高速增长,而不在乎盈利能力,结果在2015年之后行业暴跌,并经过2020年疫情期间的行业出清,大量资本退出,反而迎来了盈利的黄金时代。

熟悉产业历史的投资者会发现,行业高速成长时因为资本的追逐恶性竞争,反而会造成大量的资本浪费和无效竞争。随着行业增速减慢,盈利能力下滑,大量资本死在其中,外围资本不敢进来,行业竞争业态和格局边际改善,盈利能力均值回归,企业的日子反而越过越好。企业的宿命,往往是行业的宿命。

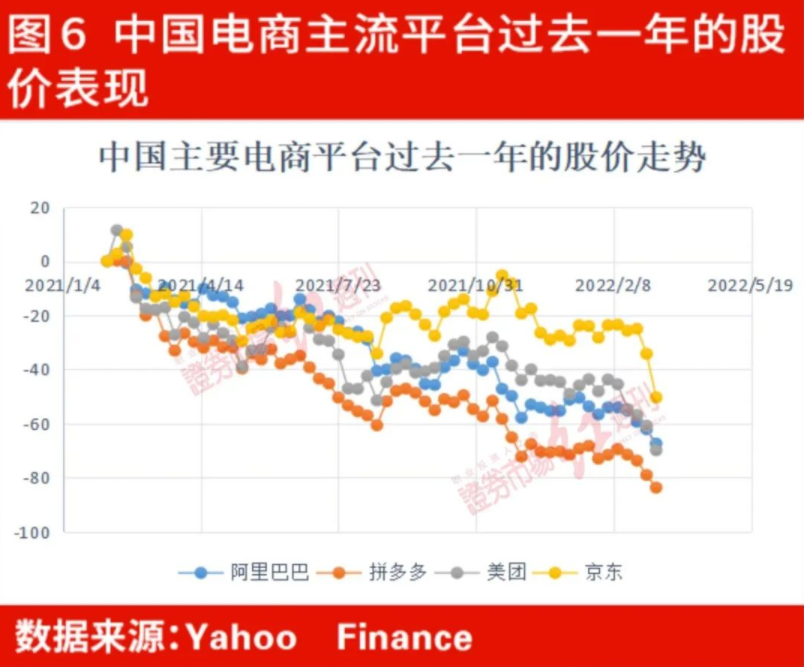

我们可以看到,过去一年,没有哪个电商平台的日子是好过的。京东因为阿里“二选一”垄断的退潮,日子稍微过得好一些,然而股价依然“腰斩”。因此,说科技人才去其他公司“赚股票/赚期权”这个说法可能站不住脚,因为不管去的是哪家公司,财富都是大幅缩水的。

资本,也切实地在退出这个行业。据笔者所知,投出阿里巴巴的软银中国,现在就在转战硬科技和新能源领域,而红杉资本也在一月大举减持了美团的股票。

正如前文所说,资本是超额收益的敌人,而二级市场的低迷必然传导到一级市场,缺少资金支持的企业家们,也就几乎不可能再造拼多多和字节跳动的神话。例如,过去一年资本退出后的社区团购市场一片狼藉。从2021年2月到10月,橙心优选、十荟团、兴盛优选的月活用户(MAU)分别下滑80%、70%和40%,就是资本退潮的最好证据。恶性竞争的减少代表着理性时代的到来,盈利能力与资本充裕度,很多时候是成反比。

贝佐斯说过,一个好的行业背后,一定是一批成功的企业。未来中国电商市场规模仍然将增加,但由于增速减慢,资本进入减少,竞争也会减少。存活下来的企业,日子反而会更加滋润,这一点我们不妨看看白电行业,答案一目了然。

电商仍然是个增量市场,但按照目前的资本流入情况,我判断行业格局将不断改善。在这个行业中浸润厮杀的这批企业家们,将具有极强的全球竞争力,并在出海的过程中寻找更加广阔的天空。

就阿里而言,因篇幅所限,笔者想提出几个主要的看多逻辑:一是公有云行业按照国外的发展历史,绝不是互联网式的赢家通吃。To B的生意,客户希望通过多云和混合云去分散风险。既然是多云共存,那么有先行者优势的阿里至少不会兵败如山倒。公有云具有高黏性,重复现金流的特点,国资云用的底层还是阿里、腾讯和华为。中国的公有云市场,容得下三个玩家。

二是凡事都有正反面。淘特和淘菜菜的上季度损失是低于预期的,月活用户增速也很快。Lazada(阿里收购的东南亚最大跨境电商平台来赞达)去年的增速超过了50%,而土耳其伊斯坦布尔的平台子公司Trendyol也达到了49%,说明阿里海外扩张的速度还是很快的,这个公司没有那么不能打。菜鸟已经不知不觉成为在全球物流能力方面与DHL、UPS和FedEx并肩的“新四大”,季度每天包裹数超过500万个,外部收入达到67%。这些积极的信号,通常会被湮没在悲观的情绪中,但在潜移默化中,会改变公司的基本面。

三是,抖快起量确实惊人,但首先,快手和抖音分别只有16%和30%的GMV是在自己的平台上进行交易的,其他都是通过第三方;其次他们的GMV虽然看上去很高,但我们知道,GMV是包括取消订单金额、拒收订单金额和退货订单金额。由于冲动消费的本质,抖快的退货率高达30%~40%,远高于阿里和京东的15%。冲动消费叠加流量和内容的不可预测性,让商家很难规划生产量,也就不容易实现规模经济。

另外,抖快的核心优势是流量算法人工智能推荐,但一个成功的电商平台离不开商家支持,供应链管理、物流体系搭建、客户服务等等。根据派代网的信息,抖快在这方面做得与阿里京东相比还差得很远。这些都是需要把资产做重的,抖快没有这方面的基因保证他们必然能颠覆阿里和京东。正因如此,截至2021年9月,阿里25岁~44岁的核心用户依然保持90%的客户留存,贡献了其70%的GMV。

综上所述,笔者认为现价的阿里,具有投资价值。当然,笔者个人选择的是押注整个电商行业,因为我相信资本的周期正在反转,机会已经在悲观情绪中应运而生。

评论