文|公司研究室 刀客

3月21日,招商银行(600036.SH,03968.HK)举办2021年度业绩发布会,公司一众高管通过“云”视频与媒体和投资者见面。会上,面对投资者提出的公司经营中存在的一些疑问,招行核心管理层做了坦诚回答,展现了他们对保持全年合理营收和利润增长的信心。

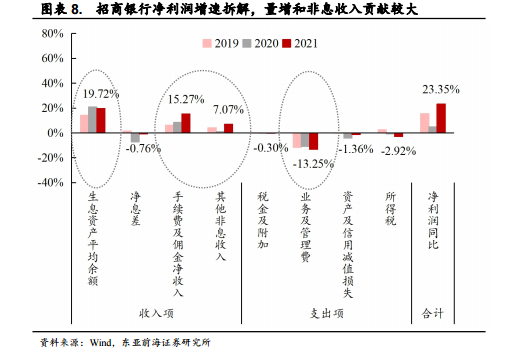

此前,招行发布了2021年度财报,财报显示,截至2021 年12月31日,公司实现营收 3312.53 亿 元,同比增长 14.04%;归母净利润 1199.22 亿元,同比增长 23.20%;全年净息差2.48%;非利息净收入占比营收 38.44%,同比上行 2.14%。

01 净利润迈入千亿俱乐部,存款成本率1.41%碾压国有大行

客观地说,2021年招行向投资者交出了一份不错的成绩单。这份成绩单亮点不少,公司研究室认为,最能体现这家国内富有创新精神的股份行年度业绩的主要有两点。

一是年度净利润达到1199亿元,同比增长23.30%,增速创五年来新高。关键是其当年总资产规模仅9.2万亿元,不到10万亿元。这表明,招行以国内银行第二阵营的资产规模,赚到了第一阵营的千亿量级利润,正式迈入银行业千亿利润俱乐部。

二是招行的平均存款成本率已低至逆天的1.41%,比国有大行还要低。具体而言,这一指标超过了工行的1.67%、中国银行的1.66%、农业银行的1.71%、建设银行的1.73%、交通银行的2.29%。苏宁金融研究院认为,这反映了招行持续数年、企业数字化和数字金融双雄并举,抓铁留痕、达到极致的负债成本管理战略已经明显生效,实现了历史性的突破。

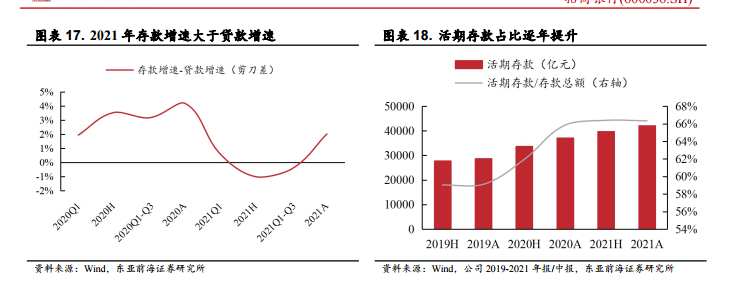

年报显示,2021年招行客户活期存款贡献最大增长。客户存款余额5.9万亿元,比2020年末增加7047亿元,主要是低成本核心存款增长拉动。核心存款日均余额5万亿,较上年增加18.35%。活期存款日均余额3.7万亿元,较上年增长18.92%。

招行客户存款增长四个类别中,公司客户活期存款增长最多,增长4300亿元左右,其次是零售客户活期存款增长2000亿元左右,但公司客户定期存款、零售客户定期存款规模都下降了100亿元左右。公司客户中,机构客户存款日均余额高达9675.70亿元,同比2020年增加532亿元。这一年,招行通过参与信息平台建设的方式切入多家国家部委,获得总对总级别金融业务合作资格的突破。

02房地产业贷款下降900亿,但贷款不良率上升1.11%

2021年的整体运营中,招行也有一些槽点,其中就包括房地产业的风险敞口。

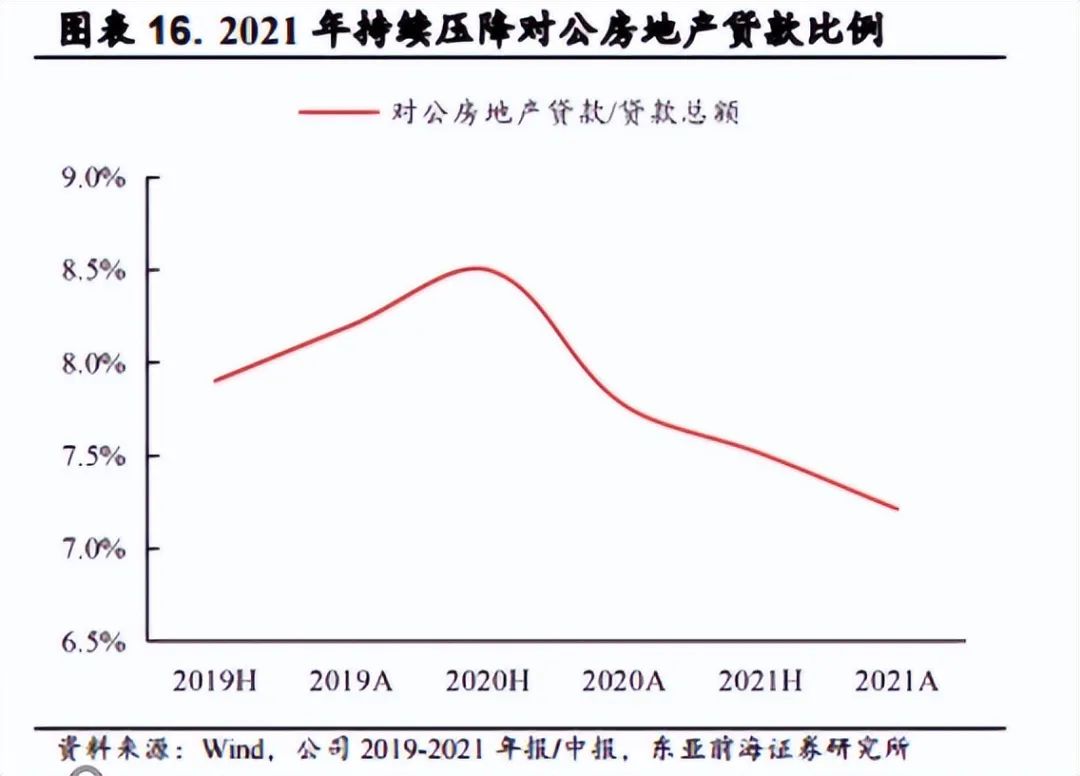

年报显示,截至2021年末,虽然涉房类贷款压缩900亿元,但受个别发展前景差的中小企业、高负债房地产企业风险暴露影响,招行房地产业贷款不良率由0.3%上升至1.41%,不良贷款余额由11.9亿元升至56.55亿元

业绩发布会上,对于市场关注的涉房类贷款,招行管理层做了坦诚回应。招行副行长兼首席风险官朱江涛说,公司房地产业贷款不良率上升,这与去年房地产行业整体性的风险上升趋势是一致的,“房地产对公业务的风险,目前仍然处于风险上升、释放阶段,整个行业的不良率还会进一步上升。”至于整个行业何时见顶,需要密切关注一手、二手房销售情况的变化。

据朱江涛披露,按照年报口径,招行涉房业务总余额约为9200亿元,较当年年初下降约900亿元。理财与代销产品涉房资产方面,招行与房地产相关的理财业务资产余额约1008亿元,占理财总规模不足6%,违约率在0.2%左右。

对于外部的风险形势,朱江涛判断,风险整体是上升的,因此会加大对重点风险领域的管控力度,比如房地产领域、部分区域的政府类业务等。他表示,招行今年也会和趋势保持一致,但会将不良率控制在可接受区间之内。

03 大财富管理收入超500亿,在营收中占比达15.74%

年报显示,招行2021年3313亿营收里,非利息净收入1273.34亿元,同比增长20.75%,占营业收入比重38.44%,同比提升2.14个百分点。其中,中间业务收入944.47亿元,同比增长18.82%。

银河证券认为,2021年招行大财富管理体系建设成效持续释放。具体而言,2021年,公司财富管理手续费及佣金收入358.41亿元,同比增长29%;资产管理手续费及佣金收入108.56亿元,同比增长57.52%;托管业务佣金收入54.33亿元,同比增长27.75%。以上述三项业务为核心的大财富管理收入521.3亿元,在营收中占比达15.74%。

此外,截至2021年末,零售管理客户AUM突破10万亿,托管规模接近20万亿,资产管理规模突破4万亿,开放平台吸引87家资管机构进驻,引入8家友行理财子公司优质产品。其他非息收入维持高增。

在大财富管理价值循环链带动下,2021年,招行代销基金、保险和理财收入同比分别高增 36.20%、42.80%和 53.69%,只有代理信托收入受监管影响同比微降。显然,这一年飞轮效应明显。

不过,对这份大财富管理成绩单,招行行长田惠宇表示“有点儿担心”。业绩发布会上,他直言,招行与真正的财富管理机构相比还有很远距离:一是中国市场财富管理产品丰富度不够;二是财富管理收入结构中,去年超过1/3来自基金,今年一季度基金代销形势不好,就全年来说,估计会比较困难;三是从自身能力看,招行还是一个销售机构,优势主要体现在渠道上,而不是体现在投研和资产配置上,如果这些能力上不去,就不敢拍着胸脯说“招行是很牛的财富管理机构”。

04 招银理财不少产品近期破净,成为很牛的财富管理机构的路还长

目前,银行理财业务整改任务基本完成。数据显示,截至2021年年底,净值型理财产品余额26.96万亿元,占比92.97%。不过,令人意外的是,进入2022年后,刚刚初步完成净值化全面转型的银行理财,就要面对大面积回撤的挑战。

招商银行也没能例外,其旗下理财子公司招银理财部分产品跌破净值。

对此,一位业内人士称,银行理财产品背后的资产,其实也就是一些标准债,最近债市都在跌,银行产品现在净值化了,亏损就给用户看到了。这样会导致一些心思重的客户,以后都不愿意再买银行理财了。不过,只要债券不发生大规模违约,亏损不太可能超过5%。

业绩发布会上,招商银行常务副行长王良也做了回应:部分理财产品跌破净值,这与今年资本市场大幅下调直接相关,同时还与去年银行创新理财产品有关系。比如,固收+类产品加配了权益类资产,随着市场下调,产品净值也跟着下跌,甚至出现跌破净资产。他说,2018年资管新规实施以来,银行理财开始净值化转型,资产价格出现波动,产品净值也会波动,这是一种趋势,也是常态。未来,招行将加强权益市场投研能力建设,进一步加强固收类产品投放,满足银行客户低风险偏好需求。

无论如何,就像田惠宇“担心”的那样,招商银行要想成为很牛的财富管理机构,显然还有很长一段路要走。

评论