文|面包财经

中通快递近日发布2021年度财务业绩公告,虽然营收与归母净利润增长,但截至2021年末公司现金及现金等价物余额较上年末减少近45亿元。

在行业价格战的背景下,各快递公司进入“烧钱”模式。2021年中通快递资本开支达93亿元,其他主要快递公司也在最近两年进行了大额募资并大幅增加资本开支力度。

随着价格战的深入,快递行业单票收入在最近两年呈现显著的下降趋势,给整个行业的盈利能力带来压力。中通快递作为参与价格战的主要公司,2021年单票收入在行业中处于垫底位置。从财报数据分析,中通的意图在于通过价格战迅速提升市场份额。

但是,由于主要快递公司均已经完成上市,并且借助资本市场再融资募集资金以支撑包括价格战在内的行业竞争。

同时,快递行业格局也正在发生新的变化。京东收购德邦、极兔收购百世,中国快递行业之战的下半场或已悄然开启。

在这一背景下,快递公司依靠价格战的烧钱模式是否能够获夯实护城河,赢得稳定的业绩增长面临诸多变数。

年报AB面:营收利润增长,现金储备持续下降

财报显示,2021年中通快递实现营业收入304.06亿元,同比增长20.6%;净利润47.01亿元,同比增长8.7%。其中第四季度收入为92.18亿元,同比增11.6%;净利润为17.48亿元,同比增35.3%。

在营收与利润有所增长的同时,中通快递的资金储备却大幅下滑。截至2021年末,公司现金及现金等价物余额为97.21亿元,较2020年末的142.13亿元减少31.6%。

图1:2020Q3至2021Q4中通快递业绩、现金及现金等价物

资本开支是导致中通快递现金快速消耗的主要原因。2021年,中通快递的资本开支达93.28亿元,其中用于购买厂房、设备和车辆的开支为83.61亿元,同比增加15.53%。在大额资本开支的影响下,2021年公司投资活动产生的现金净流出87.57亿元。而同期公司经营活动产生的现金流量净额仅72.2亿元。

现金锐降,负债不减,中通快递的短期偿债能力出现下滑。公司流动比率由2020年末的2.39倍,下滑至2021年末的1.44倍。

中通快递的现金流出仍有加速的可能性。3月21日公司发布现金股息公告,将于4月22日派发特别股息每股(存托凭证)0.25美元。换算成人民币,公司合计派发现金约12.8亿元。这意味派息之后,公司的现金储备有可能进一步减少。

根据公开数据,包括公司实控人赖梅松、阿里巴巴等在内的主要股东,直接或间接持有中通快递余约48%的股份。这意味着,12.8亿的分红中,有6亿元左右将分配给主要股东。

单票收入行业垫底,价格战损人难利己

最近几年,随着极兔速递等新企业加入战团,国内快递行业打破此前的相对平稳局面,掀起多轮价格战,实施“以价换量”策略。

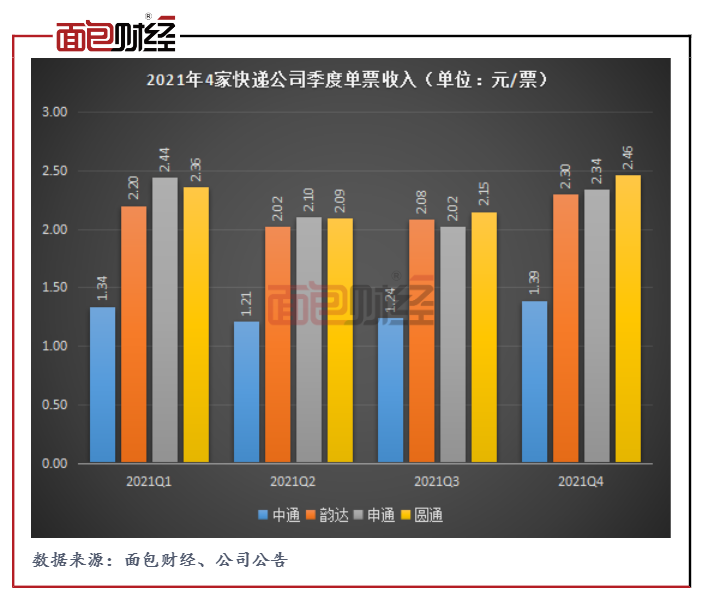

中通快递单票收入在行业中垫底。2021年,中通快递单票收入约1.3元/票。相比之下,同期圆通速递单票收入2.27元/票;韵达股份单票收入2.15元/票;申通快递单票收入2.22元/票;顺丰控股单票收入16.12元/票。

图2:2021年4家快递公司季度单票收入

或许是价格的原因,2021年中通快递实现包裹量同比增长31.1%,达223亿件,包裹量市场份额上升至20.6%。

2021年快递行业业绩整体下滑。顺丰控股预计归母净利润同比下滑40%至43%;德邦股份预计归母净利润同比下滑67%至87%;申通快递预计归母净利润亏损8.4亿元至9.5亿元。

中通快递业绩却“逆势”增长。2021年公司营业收入同比增长20.6%;净利润同比增长8.7%。

行业格局生变,“烧钱”模式能否持续?

经营性净现金流不足以支撑当前巨额的资本开支,中通快递的重要资金来源是通过资本市场募资补血。

2016年,中通快递赴纽交所上市融资约14亿美元。2020年9月,公司实现赴港二次上市募资约98亿港元。

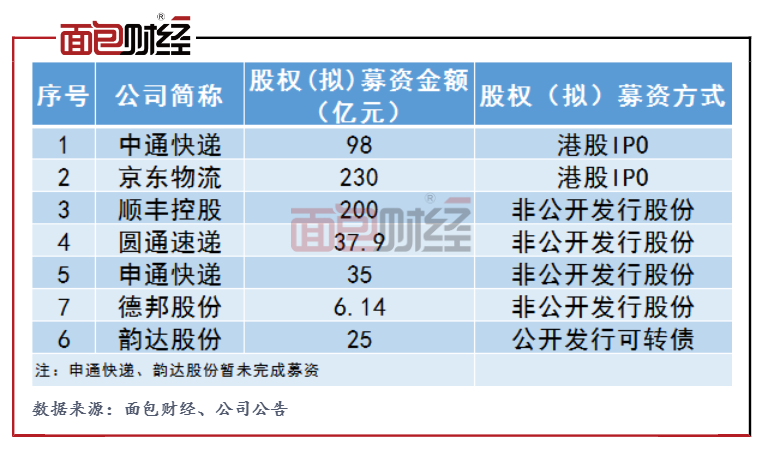

近一年多来,在行业价格战背景下,快递企业纷纷加速融资,希望不被市场抛弃。行业陷入“烧钱”模式。

2021年,顺丰控股在10月通过非公开发行股份募集资金200亿元;圆通速递11月份通过非公开发行股份募集资金近37.9亿元;申通快递拟非公开发行股份募资35亿元;韵达股份拟公开发行可转债募集资金不超过25亿元;德邦股份在3月通过非公开发行股份募资6.14亿元。

图3:2020年下半年至今快递行业股权募资情况

中通快递包裹量市场份额升至行业第一,业绩“逆势”增长,行业龙头格局已定?恐为时尚早。京东收购德邦,极兔收购百世快递牵手亚马逊,行业格局正在发生新的变化。

2022年2月底,德邦物流发布因重大事项停牌的公告。在停牌数日后,揭开了谜底。京东物流将以总对价 89.76 亿元收购德邦物流 66.50%的股份,德邦物流正式易主京东。或许预示着中国快递行业在价格战之后,新的红海悄然开启。

值得一提的是,德邦物流在去年非公开发行6674万股新股,由韵达股份全额认购,成为德邦物流的第二大股东。

此外,2021年初极兔速递以68亿元收购百世快递。中国快递行业之战的下半场,可能不再是2016年的争先上市融资,也不是2021年“一损俱损”的价格竞争,而是“鲸吞”并购整合后的寡头之战。

对于中通而言,比价格战更重要的可能是要关注其现金流情况。

评论