文|野马财经 缪凌云

2021年,称得上新能源汽车行业不折不扣的“大年”,产业链上几乎每个环节的公司都赚得盆满钵满。

动辄几倍,甚至几十倍的业绩增幅,对看好该赛道的投资者来说,无疑是一针强心剂。不过,大家同样关心的另一个问题是:如此景象,能一直持续下去吗?

2021:积淀、爆发、收获

2021年,新能源汽车产业到底有多赚钱?

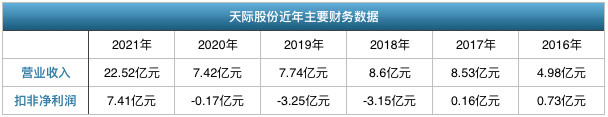

从扣非净利润来看,锂矿巨头赣锋锂业(002460.SZ),同比增长约6倍;正极材料龙头当升科技(300073.SZ),增幅超过两倍;锂电设备公司先导智能(300450.SZ)和负极材料公司中科电气(300035.SZ),基本实现翻番;“动力电池之王”宁德时代(300750.SZ),预增两倍左右;六氟磷酸锂新秀天际股份(002759.SZ),增长幅度为44倍,若以归母净利润计算,这一数字更是达到了惊人的70倍。

数据来源:上市公司财报

另外两家六氟磷酸锂主要企业天赐材料(002709.SZ)、多氟多(002407.SZ),扣非净利润亦分别同比增长310.55%、860.32%。

满屏飘红的业绩背后,是新能源汽车市场的爆发。

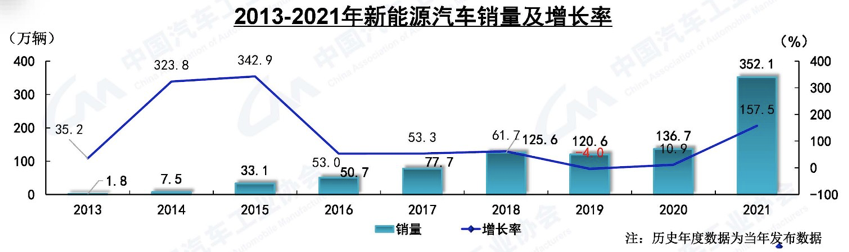

根据汽车工业协会数据,2021年,我国新能源汽车产销量分别为354.5万辆、352.1万辆,同比分别增长159.5%、157.5%;其中出口31万辆,同比增长304.6%。

上图来自中国汽车工业协会

可以清楚地看到,我国新能源汽车市场,虽然基本处于向上发展的状态,但每年增速一直相对平缓,甚至在2019年疫情元年,出现了小幅下滑,直至2021年突然出现了大幅增长。要知道,过去8年销量总和不过553.7万辆,这还是在补贴处于高峰期的情况下。

为什么会出现此种状况?

首先,离不开长期以来的市场培育。

2009年,《节能与新能源汽车示范推广财政补助资金管理暂行办法》(计“十城千辆”计划)横空出世,从彼时算起,国家投入真金白银进行直接补贴,已达十三年之久,这期间虽有风波坎坷,但消费者及企业对于新能源汽车的认知,都有了极大的提高。

其次,各个环节,特别是动力电池及整车制造环节的技术突破与产业整合。

从时间线来看,我国新能源汽车产业链上游企业诞生普遍较早,而随着技术层层积淀后,下游发展土壤逐步肥沃,参与企业开始变多。

如天齐锂业前身可以追溯到1992年,赣锋锂业诞生于1996年;当升科技钴酸锂研发课题组组建于1999年,同年多氟多成立,2000年天赐材料问世;到了动力电池环节,国轩高科成立于2006年,宁德时代2011年成立,亿纬锂能2014年切入动力电池;而到了整车企业,特别是一众“造车新势力”,基本是2014年之后陆续出现,且包括2003年便已成立的特斯拉在内,直至近年上游电池续航与稳定性达到一定水平后,才逐步被消费者所认可。

再者,“碳中和、碳达峰”明确目标的助推。

在全球气候问题日益受到重视的大背景下,2020年9月,中国明确提出2030年“碳达峰”与2060年“碳中和”的目标;次年7月,全国碳市场正式开市;10月,《关于完整准确全面贯彻新发展理念做好碳达峰碳中和工作的意见》……2021年,“双碳”理念可以说日益深入人心,相关政策亦快速落地。

最后,石油价格倒逼。

2021年,北海布伦特原油价格从50美元/桶,一路攀升至80美元/桶左右,国内成品油25次价格调整中,15次调涨,92号汽油直接从5元时代进入7元时代,相比之下,新能源汽车能够节约不少成本。特别是在中远距离公共交通(高铁动车网)不断完善的情况下,油车的续航优势被进一步削弱。

19倍溢价收购买“豆”五年终得“瓜”

新能源汽车东风骤起,或许会让人想到雷军的“风口论”,但他后来对这一观点的解释却鲜有人注意——“我是为了说明创业成功的本质是找到风口,顺势而为”。

找到风口,并坚持到风吹起来,无疑是一件很不容易的事情。

天际股份的“遭遇”就颇有意思。

其原本是一家从事陶瓷烹饪、电热水壶等小家电研发、生产销售的公司,虽然算不上行业龙头,但胜在业绩稳定,2013、2014及2015年,营业收入分别为3.7亿元、4亿元、4.12亿元;扣非净利润分别为0.55亿元、0.57亿元、0.59亿元。

直至2016年,天际股份做出了一个重大的决定——以27亿元对价,通过发行股份加支付现金的方式,收购六氟磷酸锂生产商江苏新泰材料科技股份有限公司(下称“新泰材料”)。

公告发出后,公司股价出现9个一字涨停,但也引来了交易所的问询,以及一些投资者的疑惑。

一方面,截至2016年一季度末,新泰材料净资产不过1.42亿元,交易溢价高达19倍,并形成了25.57亿元的商誉;另一方面,收购完成的同时,还伴随着一份《业绩承诺补偿协议》(俗称“对赌协议”)的签订,要求新泰材料2016年至2018年三年合计扣非净利润不低于6.75亿元,否则需进行补偿,商誉也自然要进行相应减值。

2016年一季度,新泰材料盈利0.65亿元,不过其2015年扣非净利润仅为0.17亿元,2014年则亏损0.11亿元,三年6.75亿元的业绩对赌,并不是一个容易实现的目标。

实际情况也验证了如此担忧不无道理。

就像前文所述,从2009年开始,我国对于新能源汽车的发展开始了重点扶持。2012年,《节能与新能源汽车产业发展规划》问世;2014年,《关于加强新能源汽车推广应用的指导意见》发布;2015年,《国家重点研发计划新能源汽车重点专项实施方案》出台......

且在2009年至2015年,六年时间,仅中央财政新能源补贴资金总额合计就超过300亿元。

多重政策利好下,市场各方参与热情高涨。经历数年建设,2016年、2017年正好迎来六氟磷酸锂产能的第一波高峰期。

与此同时,2016年,新能源汽车骗补问题开始爆发,2016年初,财政部对90家主要新能源汽车生产企业进行了专项检查,涉嫌骗补和违规谋补的车辆总数高达76374辆,涉及补贴金额92.707亿元,其中不乏多家知名企业,一时间,行业震动。

产能扩张叠加需求放缓,六氟磷酸锂的价格迅速走低,2016年,新泰材料毛利率高达77.69%,2017年迅速下降至55.11%,2018年再度跌为24.89%,同比直接腰斩。

上图截自天际股份公告

受此影响,新泰材料业绩也大幅走低,除了2016年超额完成之外,2017年、2018年均没有达到预定目标,2018年更是只完成了三分之一不到,最终,新泰材料三年扣非净利润合计5.14亿元,完成率仅76.26%。

屋漏偏逢连夜雨,2019年,新冠疫情爆发,整个汽车行业都遭受重创,新泰材料并不能独善其身,经营依旧没有起色。

数据来源:上市公司年报

更加重要的是,高价收购新泰材料时带来的商誉,需要同步进行减值,进一步拖累了天际股份。2018年至2020年,其扣非净利润一直处于亏损状态,股价自2016年的9连板后,便从39.38元/股的高峰,一路震荡下跌,最低时仅剩6.06元/股。

直到2021年,伴随着行业的复苏,天际股份一举翻身,全年实现营业收入22.52亿元,同比增长203.24%;扣非净利润7.41亿元,同比增长4402.81%;归属净利润7.45亿元,同比增长7011.34%。其中六氟磷酸锂贡献了18.34亿元营收,毛利率重回62.26%。公司股价也不断攀高,年中一度涨至54.8元/股的阶段性高点。

回顾天际股份对于新泰材料的收购历程,或许很多它的投资者心中,都会默默出现张家辉那句经典台词,“五年,你知道这五年我怎么过的吗?”

产能竞速硝烟再起轮回还是新生?

天际股份的故事,也是同行的经历。

数据来源:上市公司年报

作为行业的大哥与二哥,天赐材料、多氟多近年的净利润基本呈现与天际股份类似,左低右高加深V的“对勾”形。

无独有偶,2021年业绩爆发后,三家公司同时选择了迅速加码,大幅扩充产能。

截至去年年底,天赐材料六氟磷酸锂产能约为3.2万吨(折固),稳坐行业第一把交椅,多氟多为2万吨,位列行业第二,它们也是产能过万的唯二两家企业;天际股份以8160吨设计产能位列第三,实际生产9417吨。

在此基础上,2022年底,多氟多预计新建成3.5万吨产能,天际股份新建成1万吨,并有3万吨产能在筹建中,天赐材料也在深交所互动易平台表示,年中技改项目投产后,约增加折固3万吨产能。

除此之外,延安必康(002411.SZ)、永太科技(002326.SZ)、深圳新星(603978.SH)等行业企业均有产能大幅扩建的计划。

受产能快速增加影响,六氟磷酸锂的市场价格亦有所回落,根据同花顺iFinD数据,从2020年11月开始,六氟磷酸锂市场价格从9.5万元/吨左右一度上涨至今年初的59万元/吨上下,不过目前,已经回落至51万元/吨左右。

“市场需求快速上涨——企业集中扩产能——产品价格下跌”,这一幕,似乎与2016年、2017年的情形颇为相似,但仔细分析,有着诸多不同之处。

以行业维度观察,在补贴已经大幅退坡的情况下,2021年新能源汽车市场的火热,更多来自于消费者的真实需求。特别是进入2022年后,油价继续攀升,甚至进入“9元时代”,继续支撑着新能源汽车的购买热情,根据汽车工业协会数据,1至2月,我国新能源汽车销量76.5万辆,同比增长154.7%。

另据中金公司相关研报显示,2025年全球电解液需求量预计将达到261.6万吨,年均增长速度约为46.47%。作为锂电池电解液的重要原料,六氟磷酸锂的需求会同步上升。

对具体公司来说,在扩充产能的同时,可以采取与下游企业签订长期供销协议的方式,降低产能过剩的风险。

例如2020年8月3日,天际股份和江苏国泰签订长期采购协议,约定江苏国泰2021年至2025年从天际股份处的采购量约在2020年的基础上(2500吨)复合增长率不少于20%;2021年7月,天际股份与比亚迪协议约定,2021年7月至2022年12月,前者向比亚迪供应不少于3500吨六氟磷酸锂;2023 年供应3600至7800吨。

仅以此两项协议,天际股份的新增产能便可消化不少。

当然,居安思危,在天际股份年报中,有这样一句耐人寻味的话:2021年度,公司六氟磷酸锂3种主要原材料价格大幅上涨,但得益于六氟磷酸锂产品市场销售价格上涨,消化了主要原材料涨价的不利影响。

简单来说,上游涨价,下游买单。

而整个新能源汽车产业链都因涨价赚得盆满钵满时,最终多花钱的,还是消费者。

仅2022年3月以来,除了蔚来汽车,特斯拉、比亚迪、奇瑞、威马、欧拉等几乎所有主流新能源汽车品牌的众多车型,均出现了涨价,涨幅数千至数万元不等。

一边是不断攀升的油价,一边又是持续涨价的新能源汽车,让夹在中间的消费者的选择,面临着较大的不确定性,并且,多地反复的疫情,又是否会像2019年一样一定程度上抑制购车需求,也是必须考虑的因素。

就在2022年3月18日,工信部组织召开了动力电池上游材料涨价问题座谈会。今天(3月26日)召开的中国电动汽车百人会论坛上,该问题亦成为关注的重点。

如果是你的话,目前的状况是会选择买燃油车还是新能源汽车,抑或继续观望一段时间?欢迎在文末留言讨论。

评论