文 | 独角金融 郭佳佳

编辑 | 付影

“转移风险,为未来的生活做准备”,很多险企在推广产品时将其作为宣传语吸引消费者。不过,近年保险行业乱象不断,消费者不仅买到的产品不符合自身需求,同时一些保险也成了坑人保险。

近日,据自媒体“洞见财经”报道,2016年,招商银行西安分行客户马丽在该行购买理财产品时,被销售人员欺骗购买了保险产品,加上客户自称每年的收益减少三分之二、本金不能随时提取,导致客户投诉及举报。无独有偶,就在不久前,《新民晚报》一篇《800多万元买下29只太平洋保险!上海爷叔掏空积蓄,贷款370万元》,同样因保险销售人员的诱导销售,最终导致客户“背债”数百万。

不可否认,1992年引入内地保险市场的保险代理人营销模式,为保险业带来了繁荣。但不容忽视的是,从业者素质良莠不齐,销售产品时多数时候以佣金高的产品为主,销售误导频发,为保险行业乱象丛生埋下伏笔。

如何破局,迫在眉睫。

1、300万元理财变保险,招行西安分行回应

据“洞见财经”报道,马丽称,2016年,她购买的理财产品怀疑被客户经理欺骗购买了太平洋人寿保险产品,该产品每年保费60万元,期限5年共300万元,每年可获得收益15万元,并被告知理财资金随时可以取出。此后因每年仅获得5万左右的收益、本金提取时间发生变化,导致被马丽投诉、举报。

马丽在视频中表示,这款产品后来收益变成5万元左右,并且如果取出本金,需要其8岁的儿子70岁后才可拿回本金。马丽向该行反映情况,均未得到回复。

据马女士本人所言,保险合同上并非全由她本人签署,马女士的个人信息、投保人、被保险人、身故受益者等保险事项,均由客户经理填写,有不少信息存在错误,比如职业收入等。

就消费者举报事件,招行西安分行工作人员向“洞见财经”表示,马女士所描述的情况和实际是不符的,客户(对于产品的情况)是清楚的。“近年来她一直在领取分红。并且期间有过一次姓名的变更,变更的时候需要本人提出申请,递交书面材料,并由本人签字。”该工作人员还表示,“保险类理财产品回访信息有相应记录。”

那么究竟谁在说谎?另据“深蓝财经”报道,早在本次马女士录制视频举报之前,2021年10月,就有文章爆料此事。

该文章写道,马女士在银保监会调解无果后,又找了人民银行调解委员会商议,结果是太平洋保险公司承诺赔偿马女士10万元。但马女士对此结果并不满意,后经人民银行调解委员二次协调。马女士称,太平洋保险公司侯总正式确认可以退还本金。然而在同年9月,太平洋保险公司却变卦了,他们称“金额太大,没有这么多钱,支付不了。”

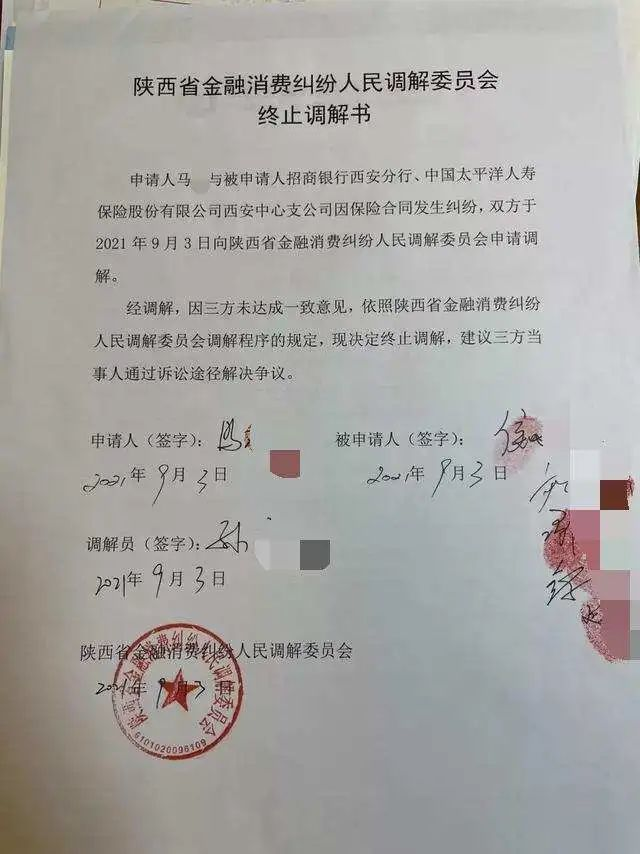

2021年9月3日,在陕西省金融消费纠纷人民调解委员会的调解下,马女士、招行西安分行、太平洋人寿保险西安中心支公司仍然未达成一致意见,决定终止调解。

图片来源:深蓝财经

对此,上海财经大学法学院副教授沈小军表示:“从描述上看,马女士购买的大致是万能险中的某个具体产品。万能险,是一种兼具保障和投资功能的一种新型人寿保险。投保人在缴纳基础保险费用后,剩余资金将被转入投资账户。万能险的投资功能体现在,投保人将投资账户内的资金全权交给保险公司理财,保险公司承诺一个最低收益,类似银行定期储蓄存款。”

“消费者自己可能在期待上有理解偏差,保险本来就不是高利贷,一般不会有过高的收益。甚至,投资型的保险产品还有损失本金的风险。沈小军进一步补充道,“万能险也是一种人寿保险,从理论上说,都可以提前解除合同,退还现金价值和投资账户的本金和收益,只不过退还的不一定就是交纳的本金,可能多些,也可能少些。如果保险产品销售过程中确有欺诈现象,消费者还可以根据《民法典》相关规定撤销合同,此时可以退还本金,并可以请求利息损失。”

2、保险乱象迷人眼

过去几年,银行“理财变保险”、“存款变保单”的事件屡见不鲜。

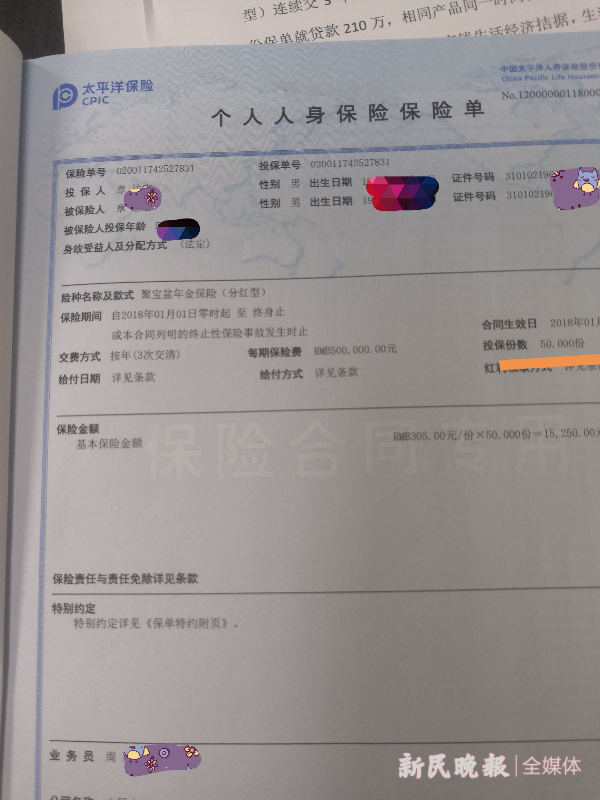

3·15期间,《新民晚报》一篇《800多万元买下29只太平洋保险!上海爷叔掏空积蓄,贷款370万元》引起热议。文章称,9年多里,章先生买下29种太平洋人寿保险产品,总计支付保费800多万元,其中贷款370万元。甚至为了买保险“背债”数百万元。

图片来源:新民晚报

据章先生反映,保险公司业务员诱导贷款,导致自己背上了370万巨债。“3年交150万,5年后能拿200多万”“购买这份保险,以后能免费入住太保养老社区”……在这些话术的诱导下,章先生瞒着妻子不停买买买。

如今,家中积蓄用光。夫妻俩每年退休金仅有11万元,但370万元的“负债”每年利息却超20万元。“债务”如滚雪球般压向退休的章先生夫妇。

据《新民晚报》报道,除了有诱导贷款,太平洋寿险涉事业务员周某梅还涉嫌伪造“被保险人”签名、虚构投保人与被保人父子关系等。比如有2份保单显示,章先生与曹某某是父子关系。但实际上出生于2002年的曹某某其实是章先生妻子曹女士的侄子。

在当事人投诉后,太平洋寿险上海分公司申请银保监会介入调查。就在几天前,该事件有了进一步进展。

太平洋保险表示,公司在尊重事实的基础上,充分考虑客户保障需求、财务状况及后续缴费能力等情况,决定对章先生名下的部分保单予以退保,并为章先生夫妇调整保障规划,其余保单继续持有。对此,章先生及其家人表示认可。

事实上,不只是寿险,财险行业也存在欺瞒客户的情况。

一个月前,《上海证券报》报道,节前收到知情人提供的举报材料称,招商银行信用卡中心与太平财险上海分公司合作的“百宝箱”业务存在诸多猫腻,包括涉嫌侵犯消费者相关权益、涉嫌虚构中介业务套取手续费等。

历时一个多月的调查,《上海证券报》发现披着“首月免费”外衣的这一信用卡增值服务,背后暗藏陷阱。虽然首月免费,但其实在这两项服务生效后的次月,订购此服务的招商银行信用卡客户就会每月被自动扣费。

此外,虽然首次下单成功时以及首月收费前都有短信提醒,但后续每期扣费时却不再有短信提示,仅在每期信用卡账单中对当期收费进行告知。如果不仔细看每期的招商银行信用卡账单,则很可能因为“不知情”而被持续扣款下去。

随后,监管部门介入调查。上海银保监局表示:招商银行信用卡中心在客户每期扣费告知上不够明确……未能保证客户的充分知情权。对此,我局已经责令招商银行信用卡中心进行整改,优化告知流程和内容。”

据专注于保险行业的律师刘炳瑞指出,“保险产品为客户提供保障服务,但是为何卖的产品都这么强调收益率,跟银行其他理财产品做比较?保险公司对保险代理人接二连三欺骗投保人事件,是真的管不了还是有着默许和纵容?这些问题存在的背后,是行业的经营模式、经营理念存在问题。”

3、佣金高,是险企最好的营销方式吗?

近年来,销售人员将销售保单的佣金高低作为核心出发点,导致保险乱象频发。因此,保险行业更多是人为性带来的诸多问题,而不是保险产品欺骗了消费者。

“乱象”亟待“大治”。

刘炳瑞律师称,“保险代理人铤而走险,更重要的原因是因为佣金高。假设客户首年保费交100万,保险代理人和他的团队,成功卖给客户这张保单所获得的佣金和利益,高达几十万、甚至超过100万。”

据刘炳瑞说,“保险代理人销售一份保单,第一年客户交保费之后,代理人的佣金比如直接佣金40%、各种奖金加起来50%,一共90%就都拿到了。后续客户第二年、第三年交保费后,保险代理人基本没有佣金可以拿,顶多是象征性的给个2%~3%这种。羊毛出在羊身上, 这么高的佣金,最后保险公司都会通过产品定价,转移给了消费者。”

面对保险代理人销售过程中的乱象,监管层面也在严厉打击此类乱象的发生。2020年,银保监会发布《普通型人身保险精算规定》,其中就限制了附加费用率。附加费用率就是保险公司经营保险业务的各种费用,其中包含佣金。

目前“代理人模式”存在的问题更大,所耗费的时间成本也最高。刘炳瑞称,独立代理人可以解决这一问题,但是保险公司反对的声音特别大,尤其是侵犯了现有大营销团队的利益,所以大的保险公司也不太愿意推行,监管部门也没有强制性要求,而只是推广。

保险销售市场乱象丛生,消费者又应该如和挑选合适自己的产品,刘炳瑞律师阐述了以下建议。

一是要有合理的理财观念,冷静分析保险产品的理财属性。很多保险产品看起来很稳定、而且收益很高,但是高收益一般持有期较长。

二是,购买产品时,客户应认真看保险合同条款、利益演示表等材料,尤其是关注其中的风险提示,其实很多产品是不保证收益的。

三是,尽量选择靠谱的业务员,保险产品其实非常复杂,底层资产包括理财、医疗、资产传承等,所以要选择综合能力强的保险代理人。

乱花渐欲迷人眼,扬汤止沸,不如釜底抽薪,除了提高保险行业从业人员准入门槛外,完善保险代理人制度,是否要增加从业者的违法违规成本呢?对此你有什么看法,欢迎留言讨论。

评论