文|有数DataVision 李康平

编辑|张泽一

湖北省有一个不那么广为人知的身份:中国造纸业未来的宇宙中心。

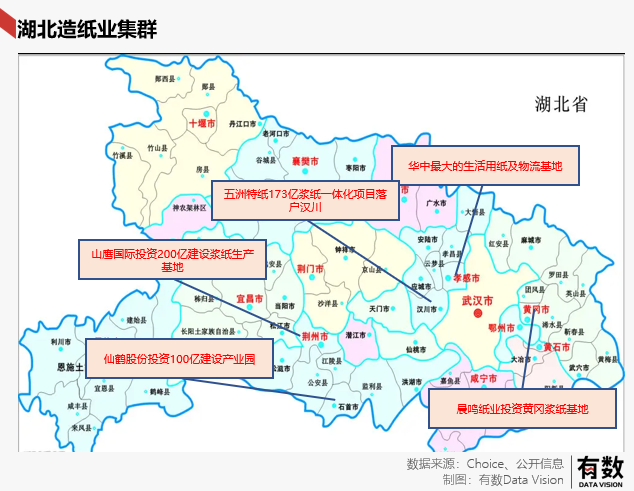

以武汉为中心,北边的孝感有“心相印”、“维达”、“清风”、“洁柔”等生活纸品,西边的荆州有玖龙纸业(国内造纸量第一的企业)、仙鹤纸业等工业用纸大户的投资,东边的黄冈则专注办公用纸,黄冈市政府办公室的打印纸,基本上被晨鸣纸业承包了。

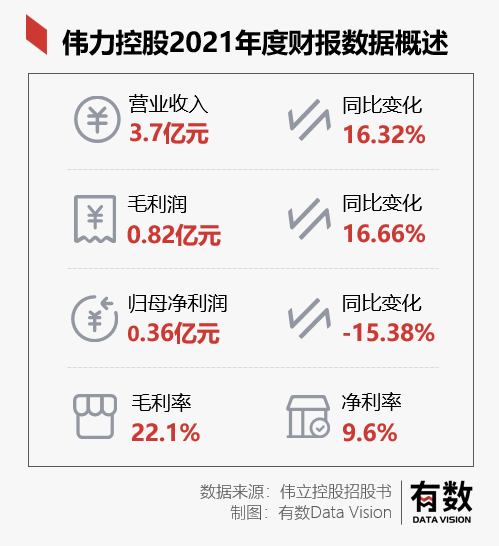

而本文的主角——伟立控股就坐落在东边的黄冈市。就伟立控股的招股书来看,2019-2021年的营收分别是3.13亿,3.18亿以及3.7亿,三年增速最低1.6%,最高16%,从未出现大幅波动,9.6%的净利率也足以笑傲造纸业。

为何?坐在了烟草总公司的大腿上。

通过解读招股书,我们回答三个问题:

1,为什么湖北成为了中国造纸业的中心?

2,伟立到底活成了什么样?

3,现在的纸业是个什么格局?

01 造纸业进军湖北

明明全国到处都是木头,而造纸业却偏爱湖北?

其实,曾经的造纸业主要分布在东部沿海地区,造纸量最多的是广东省,其次山东与江苏,最后是浙江省,这四个省份造纸量2020年占据了中国总造纸量的59.7%[3],也诞生了一系列造纸巨头,比如山东晨鸣,浙江五洲特纸,广东中顺洁柔,江苏玖龙,都是国内数一数二的造纸大王。

为什么原来在这些地方?很简单,过去的制造业最大的烦恼就是运输问题,沿海自然运输方便。但这一切,都被“碳中和”改变了。

造纸是典型的三高企业,与环保政策天然抵触。上世纪90年代,山东省还有1000余家造纸厂,在环保政策的重拳下,现在只剩300余家。剩下的企业要么走科技路线,比如拥有170项专利的泉林纸业;要么被从国外进口原材料,比如进口国外木浆的晨鸣纸业,更多的企业,选择往中西部投资。

但不是随便什么地方都能容得下一个造纸企业,造纸企业落地需要满足三个条件:水多,料足,运输广。这三个条件,湖北基本上都满足。

首先是水多,作为南水北调的源头湖北,湖北自然是不缺水的,还有三峡大坝这种能调节水资源的重器,为造纸业提供了生命之源。

其次是料足,湖北省内有大量的滩涂地,而这种地址刚好适合种植造纸所需要的芦苇,而且种植的芦苇出浆率也高,非常适合造纸。

最后是运输,湖北本身作为九省通衢之地,铁路运输、水路运输异常发达,物流成本也不高。

于是,造纸业迁移的第一站自然就是湖北,五洲特纸,玖龙,晨鸣纸业,仙鹤股份,中顺洁柔纷纷开始在湖北布局。

自2017年开始,湖北省的造纸业发展速度就高于国家平均水平,三年时间,省内纸及纸板产量基本上实现了翻倍,正在成为中西部造纸业的一块重地。

至此,无论是山东的晨鸣纸业还是浙江的五洲特纸,无论是生活用纸巨头恒安,还是主攻烟草用纸的仙鹤,在湖北都找到了自己的一席之地,而本次的主角伟立控股也在这个地区:湖北省黄冈市红安县,同时也是全市第二家上市的企业(已交表)。

02 稳定,稳定,还是稳定

湖北目前造纸企业林立,竞争激烈,内卷到死。但伟立控股凭借自己的核心竞争力搭上了一艘“航空母舰”——烟草总公司。

伟立控股的主业是造纸,但这不是普通的纸,招股书中直说,公司产品基本上只供给卷烟厂。本土兄弟黄鹤楼自然是大客户,云南,河南等卷烟重地同样客户云集,估计就是红塔山,玉溪,黄金叶等品牌的部分产品。

具体而言,伟立做的一是转印纸、二是框架纸、三是复合纸,听起来可能不太明白,但通过手上的香烟盒子我们应该就能了解。

首先是框架纸,顾名思义,制作烟盒框架使用的纸。一张A4纸往往是“站不起来”的,但烟盒却能“站起来”。而且老烟枪应该都知道,这盒子质感也很好,就因为烟盒以框架纸作为盒子的骨架,框架纸相比普通的纸往往更加有支撑力,可以撑起烟盒的形状,框架纸可以理解为烟盒适用的一类特殊卡纸。

香烟的内包装,也需要用特殊的纸张,转移纸用来做卷烟纸,复合纸用来做烟盒内的保护纸,既美观又有防伪效果。就像印钞需要专用钞票纸一样,这两类纸就是香烟包装的专用纸之一。(公众号不能放香烟插图,老烟枪懂的都懂)

本身生产工艺复杂,加上这些加工费对大甲方中国烟草公司来说,基本可以算“小钱”,所以无论是毛利率还是净利率相比于传统造纸业来说高一点,这钱赚的太舒服,普通纸的生意也就没兴趣再做了。

所以伟立控股与烟草高度绑定,如果用一个字来描述伟立控股的经营情况,和烟草行业一样,一个字:稳。

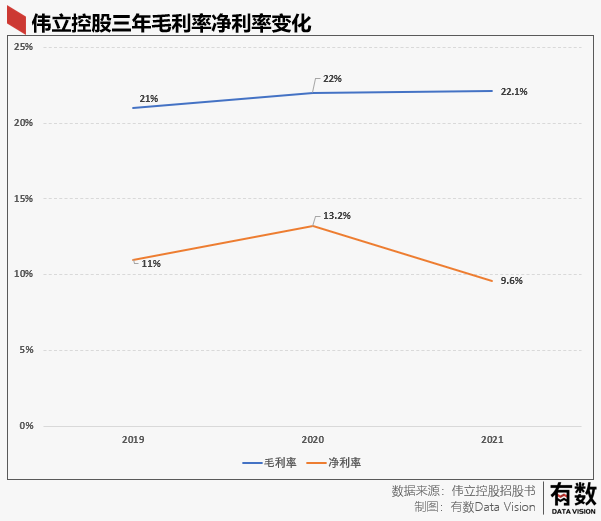

比如公司近三年的营收:3.13亿,3.18亿以及3.7亿。以及同样稳定的毛利率:21%,22%,22.1%,以及稍显不那么稳定的净利率:11%,13.2%,9.6%。

所以综合下来,伟立控股的业绩,基本就是在一个区域内反复横跳,2019-2021年分别为3429.7万、4217.1万、3568.7万,不仅基数小,而且增长比率也不高。论性感程度,离海天酱油都有十万八千里,更别说浓眉大眼的新能源了。

怪不得股东中只有自然人,而没有机构投资者,毕竟他们心中只有万亿蓝海。但要是和同属制造业的表兄弟相比,伟立的盈利能力,那绝对是鹤立鸡群。

03 纸业三分法

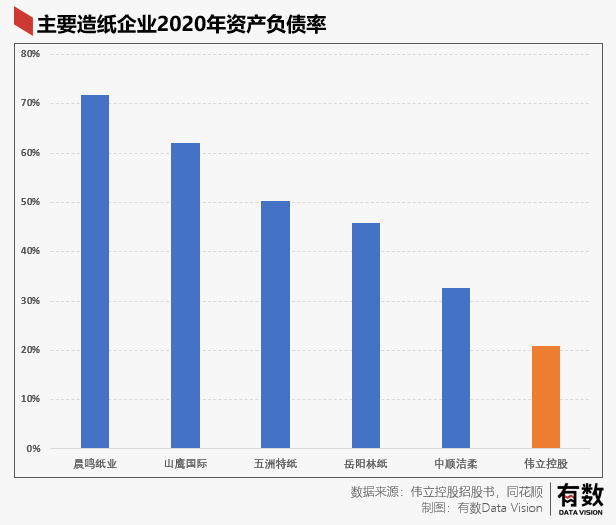

前面讲了,造纸业算是三高行业,高耗能,高污染,高资产负债率,而且利润率低,又是劳动密集型企业。但造纸行业中也有不少明星公司,如同伟立控股一样,靠着独门技艺或者绑定其他行业在这个行业跑出了自己的节奏。

目前纸业跑出了三种格局:1.传统纸互相卷到死;2.功能纸绑定周期性下游;3.闷声发大财。

传统造纸业企业的内卷,源自于A4纸等一系列纸技术门槛不高,受累于“造纸三高”,还得去和同行内卷。这类公司资产特点是高资产负债率,纸茅晨鸣纸业资产负债率达到70%以上,平移到房地产,毫无悬念踩进“三条红线”。

而且从偿债能力来看,传统造纸行业无论是流动比率还是速动比率均小于一,短期内面临着不小的偿债压力,毕竟重资产行业可以理解(这两个比例都是以一为分界线来衡量稳定性)。

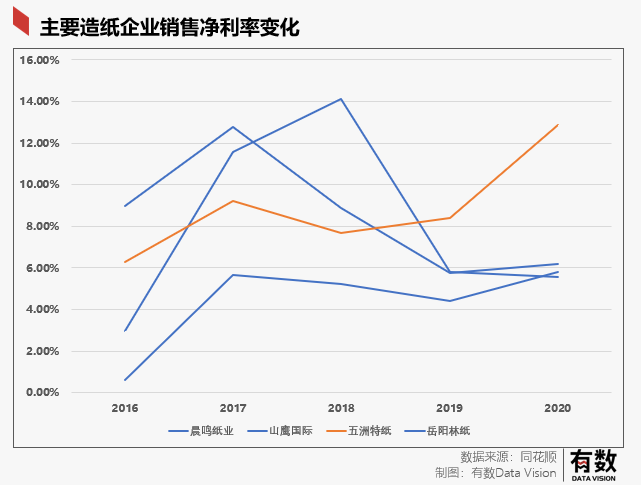

而从净利率变化角度来看,无论是晨鸣纸业,还是岳阳林纸,其净利率与毛利率均在一个区间内变化,并且近几年无显著增长,其中晨鸣纸业的销售毛利率还在持续下滑,同样的情况,也出现在山鹰国际等一系列传统造纸业企业中。

其原因在于,造纸所用原材料树浆价格逐步抬高,2021年1月份,一吨进口纸浆还是500美元左右,到了2021年11月,纸浆价格就攀升至650美元一顿,上涨了30%[4]。同时,造纸业同质化严重,并没有形成自己的核心技术,所以行业内内卷严重,相互压价。

2020年开始涨价了。

另一种则是功能纸,比如绑定了高景气行业的五洲特纸,典型的就是食品的特种纸,比如喝奶茶用的纸杯,打包饭菜用的餐盒等等。

不但工艺复杂一些,由于涉及食品行业,食品客户需要考察3-5年才会选择供应商,一旦达成合作就是长期稳定的关系,更是竞争的核心壁垒。

如果再踏中一个高景气度行业,比如外卖或咖啡,那说不好就要“周期变成长”了。以五洲特纸为例,2016年毛利率仅为19.02%,2020年毛利率就成功提升到23.13%,而净利率由6.3%增加到12.85%,在一众造纸企业中走出了独立行情。

最后,则是有一条超粗大腿的伟立控股。资产负债率仅为10%,流动比率和速动比率均超过1这个临界点,经营安全边际远高于一般造纸企业,稳定在9.6%的净利率也是让同行羡煞不已。有了烟草这个背景,什么周期性、宏观因素,都得通通靠边站。

怪不得985硕士都要去卷烟厂。

参考资料

[1]伟立控股招股书

[2]岳阳林纸,晨鸣纸业,山鹰国际,恒安国际,五洲特纸,中顺洁柔历年财报

[3] 中国造纸工业2020年度报告 中国造纸协会

[4]如何从成本&供需视角看本轮造纸行情修复?国金证券研究所

[5]湖北3个造纸工业大市:荆州大项目多,孝感起步早,黄冈另辟蹊径 腾讯新闻

评论