记者 |

3月28日,中信证券发布2021年年度报告,报告显示,公司2021年实现营业收入765.24亿元,同比增长40.71%;归属于母公司所有者的净利润231亿元,同比增长55.01%。

2021年是资管新规过渡期的最后一年,这一年中信证券资管业务发展如何?

业绩发布会上,中信证券总经理杨明辉称,公司资产管理业务围绕“立足机构、做大零售”的发展战略,过去这些年大力发展了社保、基本养老、企业年金、职业年金等养老业务,积极推动主动管理业务转型,推进大集合公募化改造,不断丰富“固收+”及权益等多资产模式,同时积极布局和发展跨境产品。

据中信证券财务负责人史本介绍,公司2021年完成大集合公募化改造产品数量16只,产品市值共457亿元,位于市场第一,有接近3000亿元可投权益资管规模。

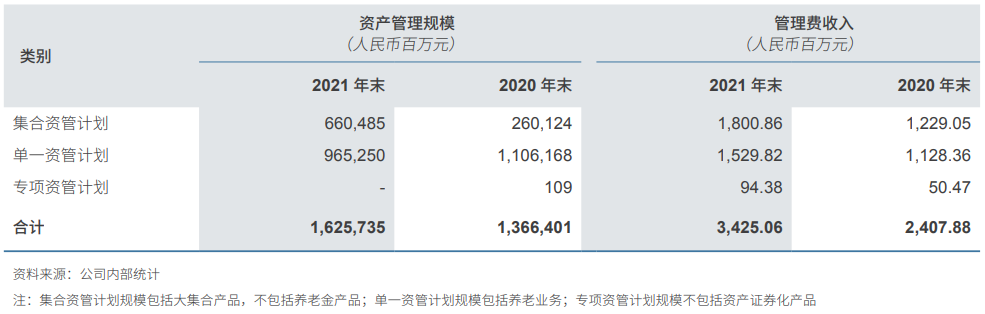

报告显示,截至报告期末,中信证券资产管理规模合计16257.35亿元,同比增长18.98%,包括集合资产管理计划、单一资产管理计划,规模分别为6604.85 亿元、9652.50亿元。资管新规下公司私募资产管理业务(不包括养老业务、公募大集合产品以及资产证券化产品)市场份额约15.87%,排名行业第一。

资管规模增长,管理费收入也同步增长。2021年券商资管业务实现管理费收入34.25亿元,同比增长42.24%。其中,集合资管计划是赚取管理费的最主要渠道,共18亿元,同比增长46.52%。

展望2022年,中信证券表示,公司资产管理业务将持续坚持“立足机构、做大零售”的客户开发战略,坚持以客户为中心的管理机制,持续提升客户开发能力和综合金融服务水平。注重主动管理、长期限净值型、“固收+”及权益等多资产模式。着力推进投研团队专业化建设和精细化管理。持续做大做强养老业务,夯实机构业务领先地位,围绕客户需求创新业务模式,持续大力发展定制 FOF 等业务,进一步做大零售客群,注重互联网渠道客户引流。注重协同及境外业务布局,做好资管子公司设立筹备工作。持续推进资产管理业务数字化建设,确保资管新一代业务平台按计划完成。

事实上,在券商们纷纷成立资管子公司的潮流之下,2021年2月,中信证券也宣布,公司将出资不超过30 亿元设立全资子公司中信证券资产管理有限公司(暂定名),从事证券资产管理业务、公开募集证券投资基金管理业务以及监管机构核准的其他业务。

待资管子公司成立后,将由其承继中信证券的证券资产管理业务,公募牌照还需等待放宽“一参一控”限制的政策正式出台。

杨明辉也表示:“新成立的资产管理公司与原有的资产管理业务相比,主要变化是监管相关政策落地后,我们将积极申请公募基金管理资格,这对完善养老产品体系、大集合产品未来的发展,甚至于设立第三支柱产品都是非常有利的。”

与此同时,中信证券还披露了持股62.2%的公募基金公司华夏基金的业务数据。

报告显示,截至报告期末,华夏基金本部管理资产规模16616.07亿元。其中,公募基金管理规模10383.75亿元 ;机构及国际业务资产管理规模人民币6232.32亿元。

业绩方面,华夏基金总资产162.95亿元,净资产112.87亿元 ;2021年,实现营业收入80.15亿元,利润总额32.30亿元,净利润23.12亿元;员工1083人。

至于将成立的券商资管子公司和华夏基金的定位差别,杨明辉说:“他们的发展态势各具特色。华夏基金目前服务个人客户超1.5亿户,在零售业务方面非常有优势。中信证券资管主要是机构客户和高净值客户,目前超50万户,在机构业务及高净值方面有优势。”

评论