文丨鞭牛士 顾砚

3月15日,珠江媒体联合《消费者报道》杂志公布了“2021年度十大不推荐产品”,国产美妆“玛丽黛佳”、“毛戈平”等上榜。其中,毛戈平滋润无痕粉膏的综合评分为6.3分,不推荐理由为“检出重金属铬含量相对较高”。

16日凌晨,毛戈平官方微博发表声明回应称,样本的来源无从考证,公司所有产品均相关标准,符合国家《化妆品安全技术规范》。

近年来,国货美妆受到年轻消费者青睐,在短暂爆发、攫取一部分用户心智后,问题也开始出现。

除了质量安全问题,部分“平替”概念的国产化妆品,到了必须蜕变的时刻。

“华而不实”的财报

近期,华熙生物发布2021年财报,营收数据大幅增长:全年营收49.48亿元,同比增长87.9%。

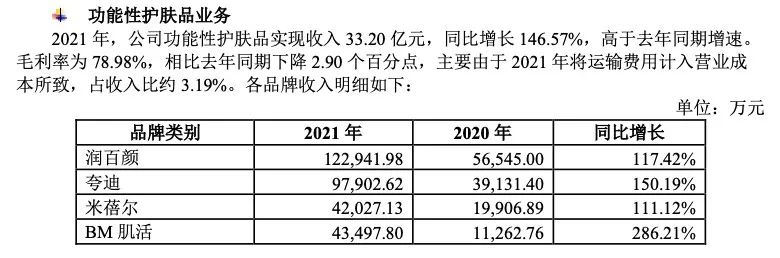

其中,功能性护肤品增长迅速。2021年华熙生物功能性护肤品实现收入 33.20 亿元,同比增长 146.57%,占总营收比例从51.13%提升至67%。

但营收快速增长的同时,华熙生物的净利润率却不断缩减。根据其财报显示,从2018年至今,华熙生物净利率分别为33.56%、31%、24.50%和15.67%。

高昂的营销费用是华熙生物只增营收不增利润的主要原因。

2021年,华熙生物营销费用甚至高达24.36亿元,占比49.24%。也就是说,公司近一半收入都用在营销上。

根据通联数据显示,2018-2021年,华熙生物的营销支出分别为2.84亿、5.21亿、10.99亿、24.36亿元,占同期营收比例不断扩大。这个数据甚至也超过薇诺娜母公司贝泰妮、珀莱雅等化妆品公司。

事实上,营销费用过高不是华熙生物自己面临的问题,而是国货美妆的共同困境,比如完美日记去年一年就花掉40亿营销费用,占营收比例高达68.60%。

目前,华熙生物市值仅剩560亿元,距离2021年峰值1473亿元,已蒸发近千亿元。

华熙生物也在谋求新的出路,董事长赵燕曾多次在公开场合表示对功能性食品领域的看好,在最新财报中华熙生物也表示“2021年是公司功能性食品业务的发展元年”。

3月20日,凤凰网《风暴眼》报道了一款名为“黑零GABA氨基丁酸”的睡前软糖,疑似“智商税”。在宣传中,该款睡前软糖号称可以治疗失眠,效果堪比褪黑素。

在其产品信息中,配料表排在前几位的是水、西番莲汁、浓缩苹果汁、赤藓糖醇、木糖醇等,γ-氨基丁酸(即GABA)、透明质酸钠等核心成分含量在配料表中排位靠后。

据了解,“黑零”是化妆品公司华熙生物于2021年跨界食品领域,推出的功能性食品终端品牌,旗下所有产品均采用华熙生物自主研发生产的透明质酸原料。

此前,华熙生物还推出过声称可以减肥塑身的“黑零白芸豆压片糖果”、去年3月推出玻尿酸饮用水“水肌泉”,但销量似乎并不理想。

国货美妆之困

不只是华熙生物,目前,国货美妆集体遇到了转型危机。

据艾瑞咨询发布的《2021年中国本土美妆行业研究报告》,2020年,中国本土美妆市场规模达1576亿元。2023年,中国本土美妆市场规模预计约2527亿元,2021-2023年复合增速预计将达16.6%。

仅在2021年,我国美妆行业有132起融资事件发生,融资总额达到了150亿元。

“国货性价比更高,效果也不错,护肤品现在只买国货了。”国货消费者茜茜向鞭牛士表示。

1月28日,colorkey母公司美尚股份正式宣布完成总额4亿元人民币的B轮融资;3月8日,主推草本卸妆油的逐本完成5000万美元B轮融资;3月25日,主打敏感肌护理的国货品牌“薇诺娜”母公司贝泰妮在深交所敲钟,股价开盘即上涨272%,总市值近700亿元。

中国的美妆行业已然形成了数千亿规模的产业链,并从中诞生了华熙生物、薇诺娜、完美日记、花西子、花知晓、colorkey等一众新国货品牌。

“会用国货,不管国内外,便宜好用才是王道。”国货消费者姜戈向鞭牛士表示,并表示自己是通过社交软件被种草,之后开始使用国货的。

“小红书种草+知乎背书+抖快带货+天猫承接流量”,这是美妆等新消费品牌惯用的投留“公式”。据青山资本观点,2022年,新品牌们面临的是流量红利见顶、内卷与红海,以及一群清醒的消费者。

这意味着,“好看的设计、精美的包装、好听的话术,已不再是消费者购买决策的关键因素”。

消费者张一则向鞭牛士表示其从不用国货,“感觉没什么功效,都是营销而已”。而像张一一样的消费者还有很多。

国货美妆品牌,在经历爆发期之后,开始进入增长瓶颈。面临很多问题:

第一,国货美妆研发费用低,创新不足。和华熙生物相似,国货美妆多以营销为主,与高额营销费用形成对比的,是不相匹配的研发费用。

根据完美日记2021年度财报显示,其营销费用为40.06亿元,占营收的70%左右,而在研发投入上尽管已经增长113.5%,超1.42亿元,仍只占营收的2%左右。而相比之下,2020年,欧莱雅研发费用近12亿美元、全球研发人员数在4千人左右。

再比如御家汇,2020年上半年它的广告营销费用达到5.95亿元,研发费用却仅有1773万元。

不止完美日记、御家汇,国货美妆行业一直存在“重营销,轻研发”的短板,好的产品才是国货真正的“护城河”。

第二,国货美妆自建供应链少,品控相对较差。

国产美妆为了在竞争中更有价格优势,一般不会单独建立供应链,而会选择用代加工、ODM(贴牌生产)做产品,而选择代加工就意味着很难对产品品质进行严苛把控。

去年双十一大促期间,花知晓就深陷代加工品控问题。大量消费者反映马戏团腮红01号色存在“色不对版”的情况。虽然花知晓随即召回错版腮红,但该事件也暴露出了花知晓存在的严重品控问题。

另一方面,选择代工厂的门槛非常低,百雀羚、完美日记的代工厂科丝美诗去年宣布,每种彩妆单品500个就能起订。

大热的花西子也没有自己的工厂,也就是说,流水线上的花西子,和其他产品相比并无差异,任何品牌都有可能成为下一个“花西子”。

第三,国货美妆向高端转型困难。

根据CBNData消费大数据显示,一二线城市国货消费占6.3%,三四线城市占23.85%,增速分别为22.43%和45.79%。

无论是完美日记,还是colorkey、into you,国货美妆走的都是“平价”甚至“低价”路线,处于下沉市场。

国货美妆品牌们试图撕掉低价标签,开启品牌高端化进程。但品质跟不上,没人愿意为高价国货买单。

国货美妆谋求转型

国货美妆正在谋求转型。

2019年,花知晓、ZEESEA滋色、VENUSMARBLE等国货美妆品牌均抓住机遇上线海外。

2020年中国妆在日本火热,美妆博主的视频中开始出现中国美妆产品。

在2020年双11期间,面向海外用户的“天猫海外”平台上国货美妆成交额增长超10倍,完美日记、zeesea、colorkey等国货美妆均在东南亚市场受到欢迎。

2021年3月,花西子在日本亚马逊上线,其“同心锁”口红在日售价折合人民币约371元,上线第一天就进入日本亚马逊口红销量前三。

2022年1月,美国顶流美妆博主“J”姐(Jeffree Star)在自己开年的首支美妆视频中推荐了国货彩妆品牌花西子,一度将花西子海外官网流量拉到了黑五大促水平。

在海外市场的认可,让这些国货美妆品牌摘掉“劣质”、“低价”的标签,在国内再次拉动销量增长。

除此之外,国货美妆也在积极寻找其他出路。

完美日记坚持多品牌战略,去年,完美日记母公司逸仙电商收购法国科兰黎与EVELOM两大高端护肤品牌。目前,逸仙电商旗下已经拥有了包括完美日记、小奥汀、EVE LOM以及皮可熊等多个品牌。

此外,完美日记还加大了对线下渠道的拓展,截止2021年11月,完美日记已拥有280家线下门店。

去年6月,花西子推出同名虚拟代言人,东方美人的韵味,让花西子在消费者心目中的形象更加直观和饱满。

去年双十一自然堂联手天猫推出“超强元宇宙”玩法,不仅推出了NFT藏品,并由国内首位超现实虚拟人物AYAYI作为天猫超级品牌数字助力人。

此前,欧莱雅也推出了虚拟代言人“欧爷”、“M姐”;SK-II曾邀请日本虚拟网红Imma加盟广告大片。

但品牌也开始意识到,好的产品本身才是吸引消费者的秘密武器。“扎实做好产品和服务创新,给新消费者提供更好的消费体验,这是永远有需求有市场的。”青山资本认为。

“不做大牌平替。”华熙生物夸迪品牌的总经理毕然曾表示,“一味的低价路线只会把产品越做越low,让消费者对国货更加没有信任。”

3月4日,花西子发布了其“东方美妆研发”五年规划,并表示未来5年,品牌将投入10亿元布局产品创新、基础研究等。

在这场求生存的转型中,有哪些国货美妆可以成功突围?让我们拭目以待。

评论