文|全球财说 丁一

不得不说,在新冠疫情全球蔓延的两年多时间中,得益于检测、疫苗产品销售、制药中间体等,多家上市公司业绩大增。

这便包括在A股、港股两地上市的疫苗企业康希诺,凭借新冠疫苗等收入增加,扭亏为盈成功在科创板实现摘U。

成名于埃博拉疫苗,又凭借新冠疫苗实现首度扭亏

3月28日晚间,康希诺发布了2021年年报,全年实现营业收入43亿元,同比增长171倍;归属净利润为19.14亿元,上年度为亏损3.97亿元;扣非净利润为17.97亿元,上年度为亏损5.11亿元。

值得注意的是,这是康希诺成立以来首度扭亏实现盈利。2018年-2020年,其归属净利润分别为-1.38亿元、-1.57亿元、-3.97亿元。

康希诺称,营利双增主要系随着重组新型冠状病毒疫苗(5型腺病毒载体)获得境内外多个国家的附条件上市批准及紧急使用授权,该产品的商业化对公司的营业总收入及相关各项利润指标产生积极影响。

资料显示,康希诺2009年1月于天津成立,2019年3月成功在港股上市,2020年8月登陆了A股科创板。

在新冠疫苗之前,其研发的产品中,埃博拉病毒疫苗则是头号招牌,也是康希诺得以成名立足之本。

由于埃博拉病毒的强致死性,自从2014年它在西非大面积爆发后,各国均把防治此类病毒疾病上升到国家安全战略层次,康希诺就是在这个过程中脱颖而出,且备受资本青睐。

2017年10月,国家食品药品监督管理总局(CFDA)批准了康希诺的重组埃博拉病毒疫苗新药注册申请,这是全球第三个,亚洲第一支进入人体临床的埃博拉疫苗。

随后,康希诺名声鹊起,虽然商业化进程缓慢、业绩常年亏损,但仍在资本的推动下接连登陆港股、A股。

此次为业绩立下“汗马功劳”的重组新型冠状病毒疫苗即克威莎,于2021年2月25日获得国家药品监督管理局附条件批准注册申请,成为第四款国内获批上市的国产新冠疫苗,也是首家获批的腺病毒载体新冠疫苗。

值得注意的是,康希诺的新冠疫苗曾是全球首个进入临床研究阶段的产品,但在临床阶段却被国药集团及科兴生物灭活疫苗赶超,未能第一时间获批上市,让康希诺错过了国内大部分市场。

不过,2022年2月,克威莎已经获批在国内用于序贯加强免疫接种,加强针或可短期内刺激需求及业绩增长,但是大众对于腺病毒载体疫苗了解有限,能否长期助力业绩增长还不能确定。

综上诸多原因,2021年康希诺的收入来源主要来自于境外。

年报显示,2021年康希诺实现境外销售额30.57亿元,同比增长480倍,占总营收比例高达71.1%;实现境内销售额12.43亿元。

虽然康希诺的境外毛利率下降17.12个百分点,但是仍高于境内58.57%的毛利率,达到74.43%。

或是源于加速打开新冠疫苗市场,康希诺投入的销售费用同比上涨538.92%至1.06亿元,销售人员开支占比近65%。

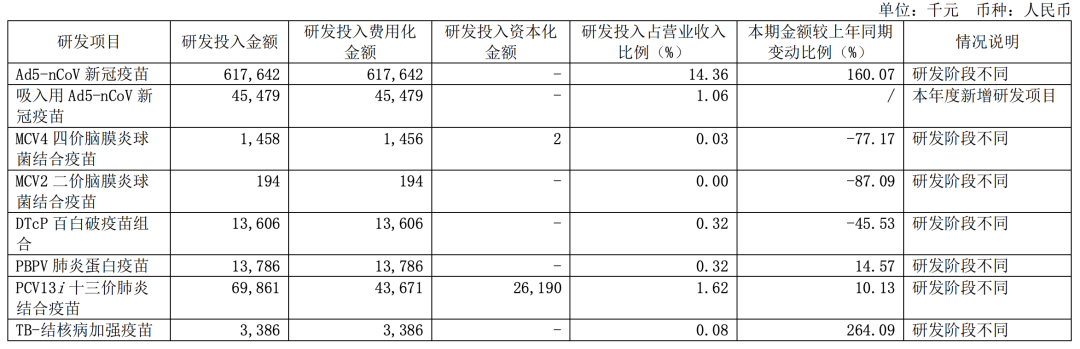

不过,康希诺的研发投入也在不断增加,同比增长111.14%至9.05亿元;费用化支出为8.79亿元,同比增长105.08%。

其中,在新冠疫苗和吸入式新冠疫苗的研发投入分别为6.18亿元和4548万元,合计占总研发的73.26%。

图片来源:康希诺2021年年报

主要管线疫苗竞争激烈,瑞银下调目标价格

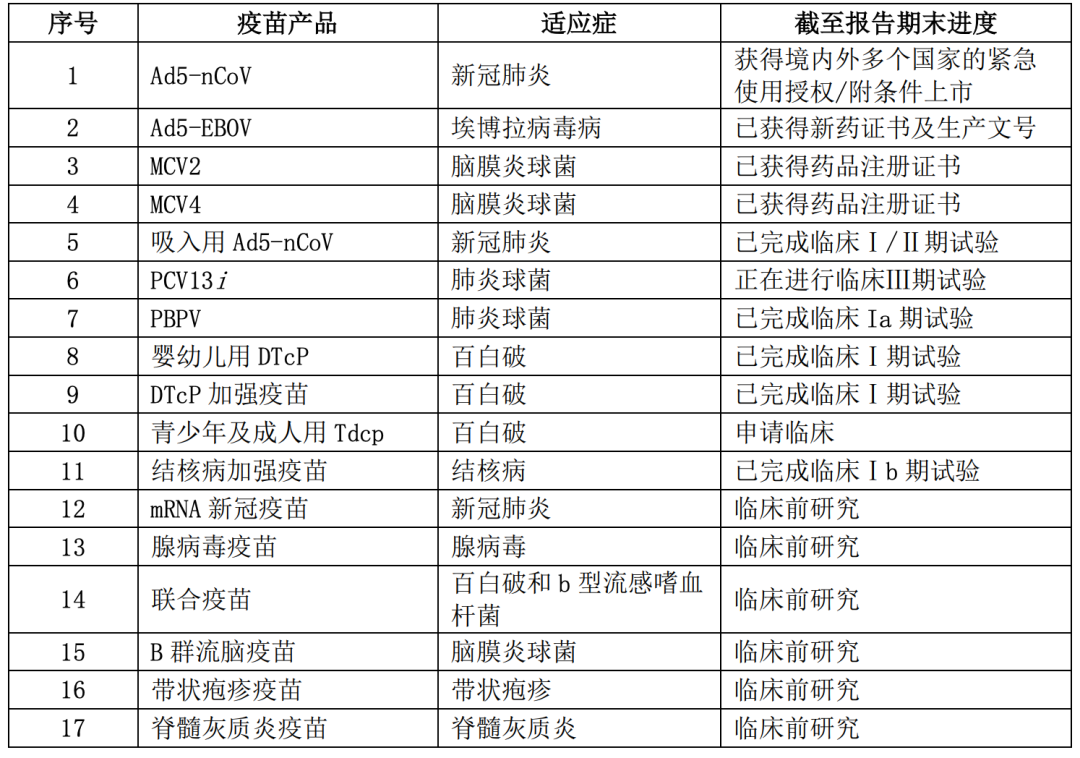

目前,康希诺产品管线还包括脑膜炎、肺炎、百白破、结核病、带状疱疹等12个适应症的17种疫苗产品。

图片来源:康希诺2021年年报

在国内市场除重组新型冠状病毒疫苗外,还有两款针对脑膜炎适应症的疫苗通过审批上市,分别为二价脑膜炎球菌多糖结合疫苗MCV2、四价脑膜炎结合疫苗MCV4。

由于MCV4于2021年年末才刚刚获批上市,所以对业绩影响较小,12.43亿元境内收入主要以新冠疫苗及MCV2贡献为主。

《全球财说》通过查阅康希诺在研项目情况发现,若想挖掘新的业绩增长点,吸入用新冠疫苗或成关键。

康希诺介绍称,该产品是以病毒载体技术为基础,并结合公司研发的通过呼吸道黏膜免疫接种技术进一步开发,采用雾化吸入的给药方式将疫苗雾化成微小颗粒,通过口腔吸入的方式进入呼吸道和肺部,可以激发黏膜免疫反应,而这种免疫方式是通过肌肉注射所不能带来的,在呼吸道黏膜组织提供了额外保护。

目前,吸入用新冠疫苗已经完成临床I/II期试验。此外DTcP百白破疫苗已完成临床I期试验、PBPV肺炎蛋白疫苗已完成临床Ia期试验、PCV13i十三价肺炎结合疫苗已完成临床III期试验、TB-结核病加强疫苗已完成临床Ib期试验。

虽然业绩猛增,但业内人士却依旧不慎看好。此前2月28日,瑞银曾发布研报表示,虽然维持“买入”评级,但仍将康希诺生物目标价从361港元下调至216港元,主要是由于其新冠疫苗业务的可见度较低。

但由于多个产品已处于临床阶段,瑞银表示仍对其针对脑膜炎、DTP和肺炎的创新疫苗的产品管道持乐观态度。

不过,包括已上市产品MCV2在内,康希诺主要管线疫苗竞争激烈。

其中,MCV2便有智飞生物、沃森生物、罗益生物的同类产品已上市,而13价肺炎球菌多糖结合疫苗,除原研药企辉瑞外,沃森生物、康泰生物已经获批。

股权激励未达营收目标,二级市场一度跌破发行价

可惜的是,虽然康希诺实现扭亏的,但是2021年营收目标却没有达到预期。

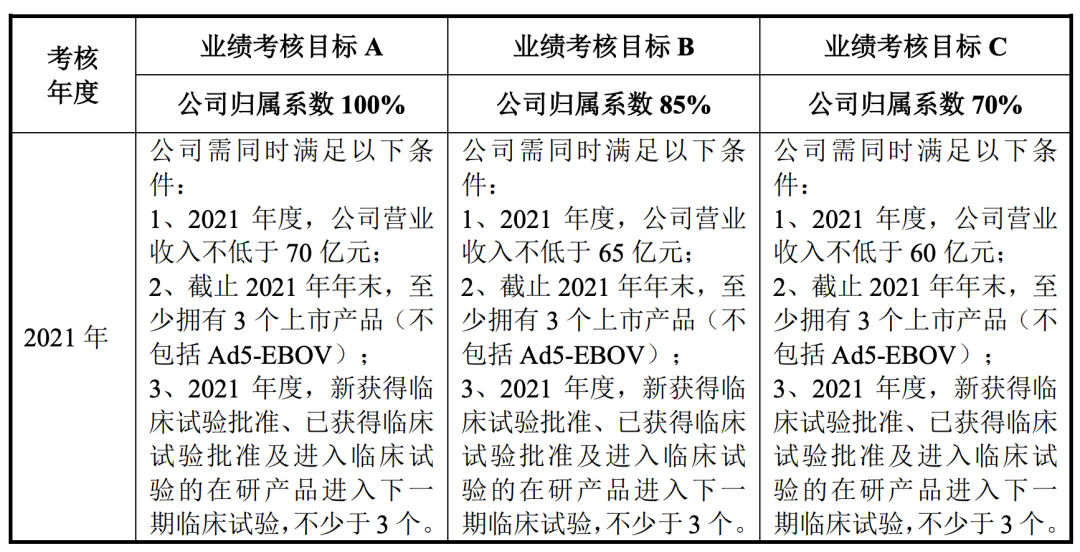

2021年9月,康希诺曾发布《2021年限制性股票激励计划》相关公告,公告中显示触发该激励计划的最低考核指标之一为“公司于2021年的营收不低于60亿元”。

图片来源:康希诺公告

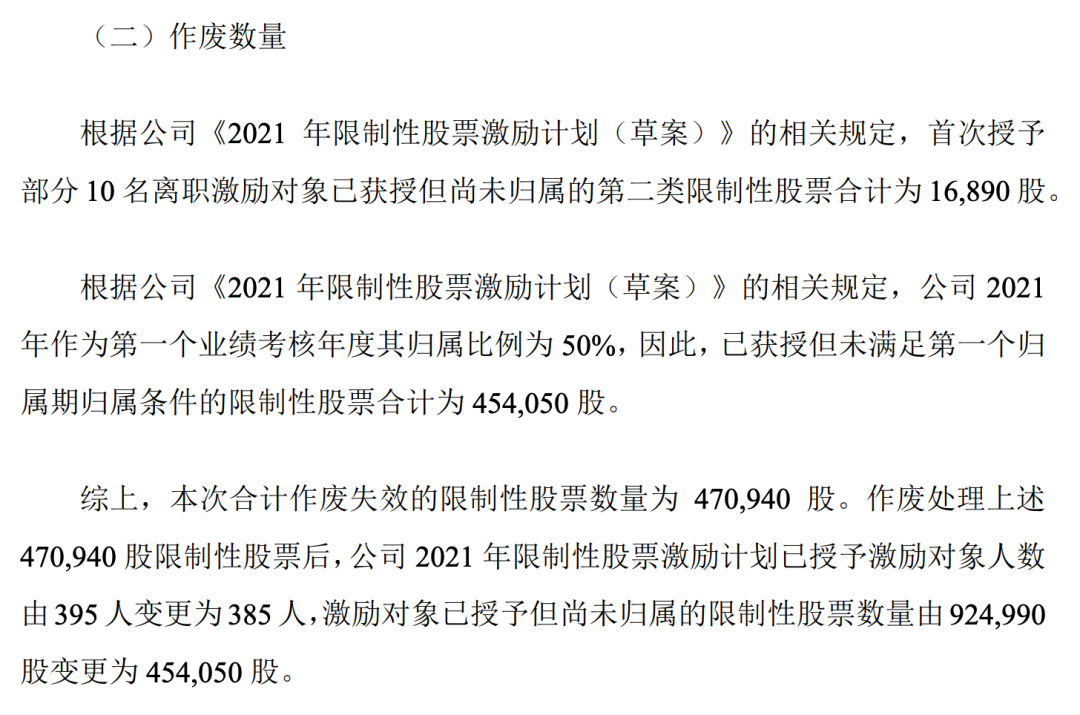

年报发布当日,康希诺同步发布了《关于作废部分已授予但尚未归属的限制性股票的公告》,公告称因业绩不达标,康希诺将作废用于员工激励的45.41万股限制性股票。

图片来源:康希诺公告

不过值得注意的是,虽然股权激励“泡汤”了,当时康希诺却给出了较为丰厚的分红方案。

拟向全体股东每10股派发现金红利8元(含税),合计拟派发现金红利约1.98亿元(含税)。

遗憾的是,虽然高分红且业绩扭亏,但是康希诺在二级市场的表现依旧难以令人满意。

截至3月29日,康希诺A股报收244.40元/股,年内跌幅达18.44%,较2021年6月时的高点798元/股更是下跌超7成。

彼时2020年8月13日,康希诺以209.73元/股的发行价格登陆科创板,但是至2022年3月9日盘中却一度跌破发行价格,创下202.12元/股的历史最低价。

并且于2013年便开始投资康希诺的礼来亚洲基金开启了“清仓式”减持,在A股、H股同时进行。

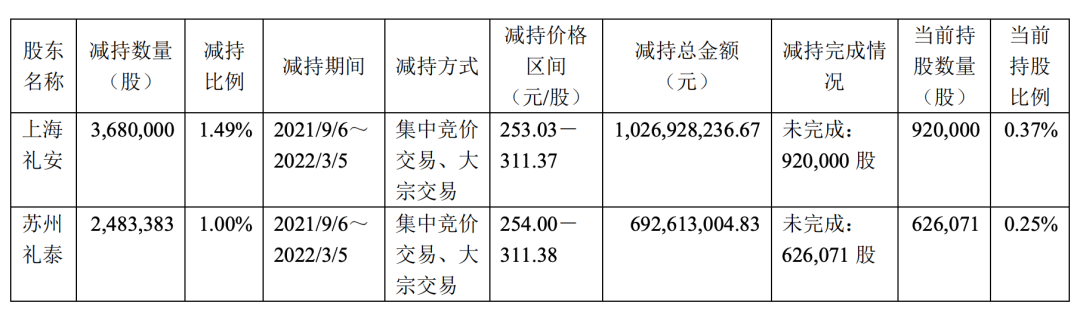

公告显示,2021年9月6日至2022年3月5日期间,礼来亚洲基金的A股投资主体上海礼安、苏州礼泰合计减持616.34 万股,占该公司总股本的2.49%,减持价格区间约在253元/股至311元/股,合计套现17.2亿元。

图片来源:康希诺公告

与此同时,礼来亚洲基金在H股持续通过集中竞价交易、大宗交易的方式减持康希诺股份,不断减持后礼来亚洲基金持有康希诺股份下降至4.44%。

是资本不看好急于退出?原因不得而知。但后疫情时代且竞争日趋激烈的当下,康希诺如何发展仍需持续关注。

评论