文|DataEye研究院

在2022年第一季度结束、第二季度开启之际,资本市场的低迷似乎仍在继续。

其中,游戏股已成白菜价!尽管有公司稳健增长,甚至有的业绩翻倍。

回看谷底,这轮下跌的核心原因是什么?到底该如何定性?

经过一小轮回调后,港股游戏股表现如何了?当前估值是否与最新业绩相符?我们能从这轮下跌中学到什么?

DataEye研究院今天选取了20家港股游戏股,以客观指标全面对比现状、总结共性、分析原因。

本文脉络:

一、估值:港股游戏股跌到头了吗?

二、业绩:谁2021年表现亮眼?

三、分析:这轮下跌的核心原因是什么?

四、总结

一、估值:港股游戏股跌到头了吗?

先来看看20家游戏股最新估值,分三个梯队来看。

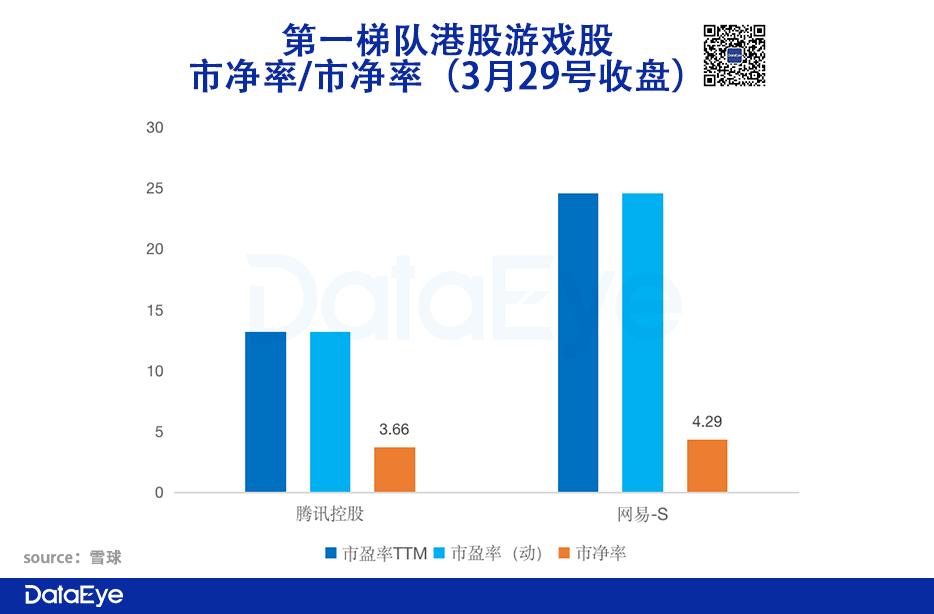

第一梯队

第二梯队

数据源:雪球(阿里影业市盈率TMM超2000,大幅拉升坐标,因此未标注,无市盈率企业即亏损)

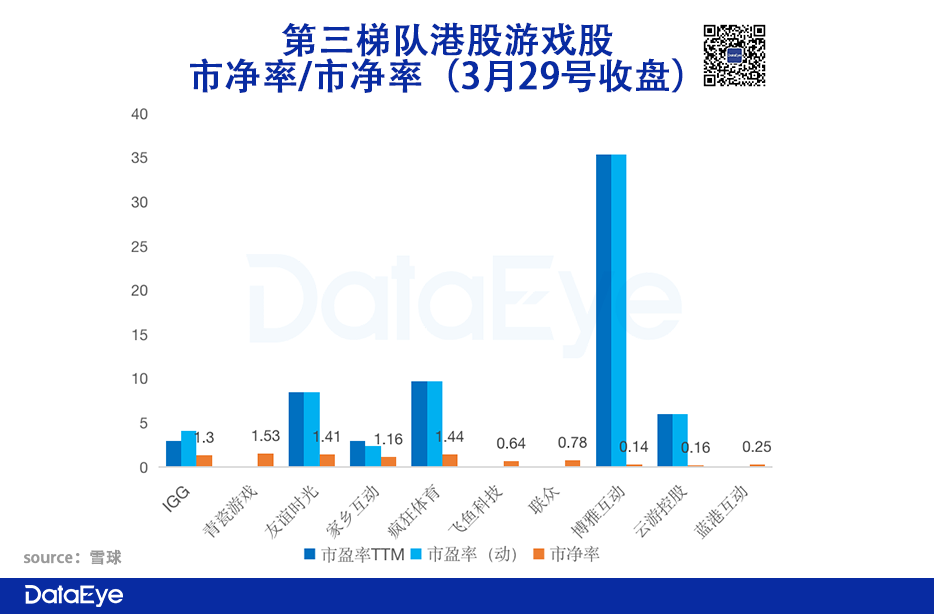

第三梯队

数据源:雪球,无市盈率企业即亏损

由于不少港股游戏股仍在亏损,没有市盈率,我们主要以市净率作为估值指标。市净率是每股股价与每股净资产的比率。市净率低意味着投资风险小,万一上市公司倒闭,清偿的时候可以收回更多成本。一般来说,市净率较低的股票,投资价值较高。市净率一般在3-10之间比较合理。

简单来说,市净率就是:投资者花多少钱,能买到公司价值1块钱的净资产?

20家港股游戏股的市净率普遍低于3,中位数只有1.23,均值1.55,甚至连腾讯也仅3.66,最高的网易也才4.29。要知道游戏股的净资产本就比实体企业值钱——如此看来,整个港股游戏股仍属白菜价,投资者平均花1块多,就能买到了游戏公司价值1块钱的净资产,这个价位完全没考虑净资产未来会增值。

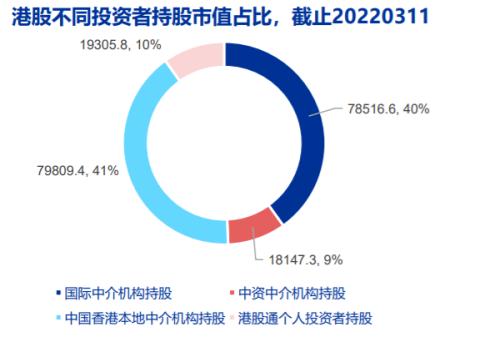

这说明,港股市场投资者(外资占比较高)整体不看好中国游戏业。

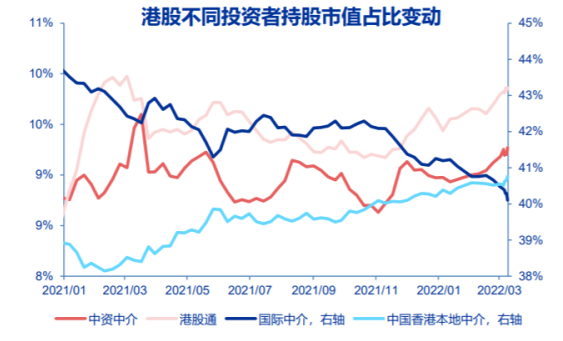

2021年以来,四类资金持股市值的相对强弱小幅变化。国际中介占比逐渐下滑,中国香港本地中介占比稳步提升,中资中介和港股通同样占比提升,且二者行为更加类似。(数据源:申万宏源)

但结合市盈率情况,也能看出他们对个别“有亮点”的公司仍有一点信心,即使其中一些公司仍在亏损。这里所谓的“有亮点”包括以下至少一项:

业务复合多元,比如腾讯、哔哩哔哩、金山软件

过往业绩较好较稳定,比如网易、中手游、网龙

有爆款大单品,比如心动

时间拉长,2011年以来,恒生指数市净率呈现“总体下跌,波幅较大”的情况,而截至3月中旬处于底部——港股进入历史性底部阶段。

何时才会出现较大反弹?从历史上来看,2015-2016跌了近1年,2019-2020同样跌了近1年,2021年以来也已跌了近1年,3月恒指市净率已接近2020年(当时中美贸易摩擦)最低水平——这次跌得太透彻。

当然,历史不一定会重演,当前港股的形势更加复杂。

小结:目前,港股游戏股市净率仍较低,即使近来经历了一轮股价回升,仍堪称白菜价。但港股投资者(主要是外资)对个别“有亮点”的公司仍有一点信心,即使这其中一些公司仍在亏损——港股可以接受亏损,但不能接受平庸。

二、业绩:谁2021年表现亮眼?

20家港股游戏股中,已发布2021财报/业绩预告的有12家,由于不少公司只发布了业绩预告,因此本文主要以净利润指标衡量,且主要分析头部。

还是分三个梯队来看:

(一)第一梯队:稳健增长

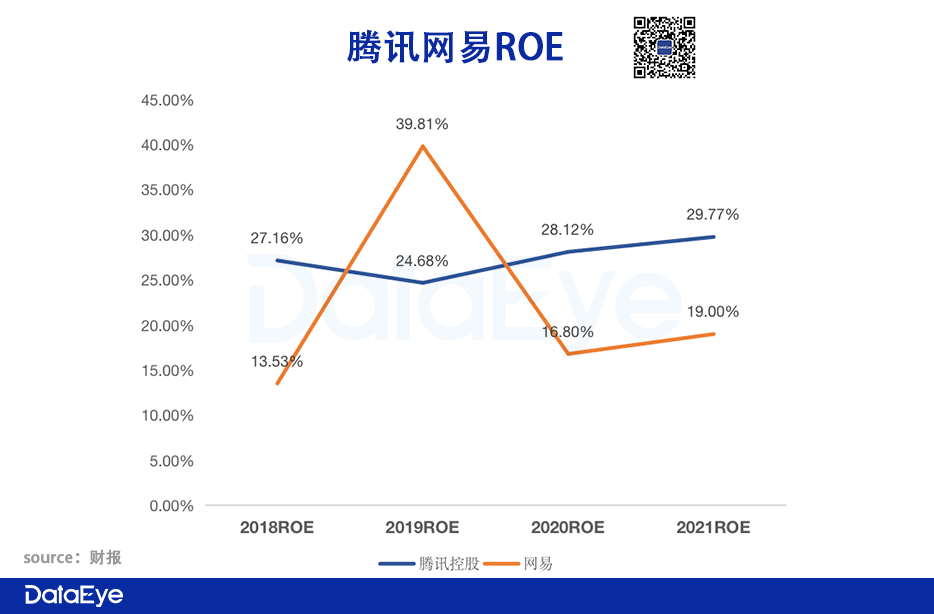

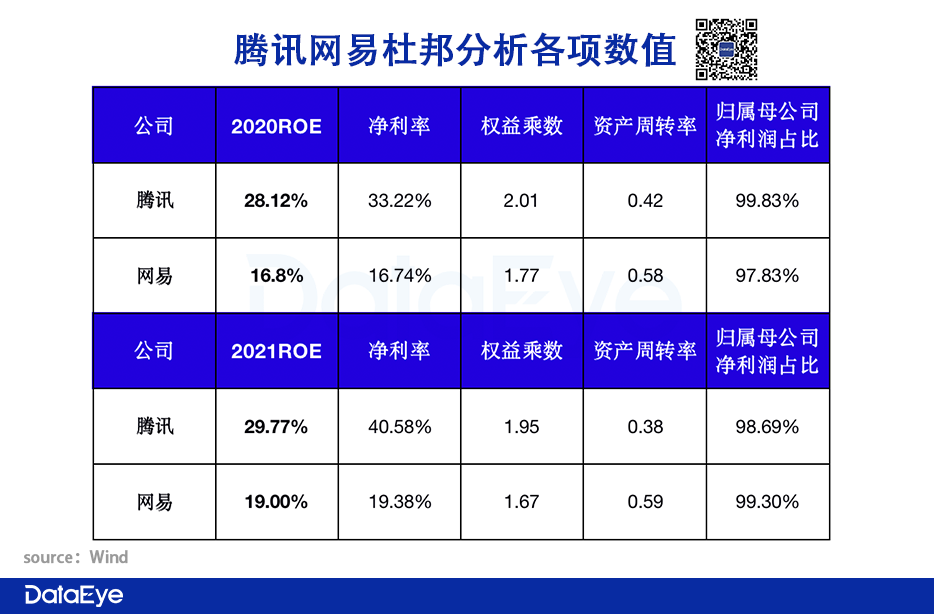

ROE(净资产收益率)主要反映股东权益的收益水平。ROE越高,说明投资该股带来的收益越高,公司这台“赚钱机器”就运转更高效。

表格中,ROE约是后面四项数据的乘积。(基于杜邦分析法;数据源:Wind)

腾讯、网易近两年的ROE几乎是两条平行线,差距一直存在。

腾讯2021年ROE高达29.77%,同比增长近2个百分点,这主要因为净利率飙升了7个点,而净利率的背后则是出售京东股票的获利——作为“投资公司”的腾讯非常暴利。然而,腾讯规模臃肿,总资产周转率只有0.38,低于2020年的0.42,大幅低于网易的0.59——机器每运转一次就赚到了对手两倍的钱,但机器运作低效。

网易2021年ROE为19%,同比增长超过2个百分点,成长性略高于腾讯。并且网易2021增长实打实地依靠游戏,即《哈利波特:魔法觉醒》和端游《永劫无间》。然而受到研发费用、销售费用的影响,网易净利率只有腾讯一半——机器运转快但耗费较高,赚钱能力一般但稳定。

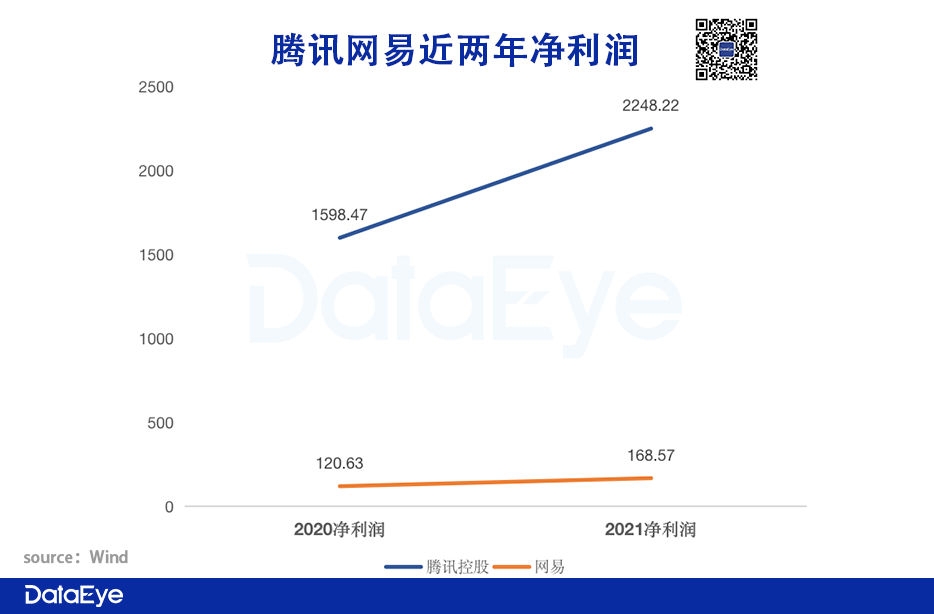

单位:亿元人民币(数据源:Wind)

具体到净利润,腾讯、网易虽然业务多元,但净利润的主要来源依旧是游戏业务。2021年,两家整体净利润都稳中有升,腾讯涨幅更大。然而,在非国际财务报告准则下,腾讯净利润(此处不算京东分红)只同比仅增长1%。特别是在国内,腾讯告别了高增长时代,长期而言很可能会变成一支低增长、高利润率、高分红的价值股,随着2B相关业务占比超过增值服务(含游戏),或许在国内应该将腾讯视为“公共基础设施公司”,而非游戏公司。

具体到游戏业务,腾讯2021年本土市场全年游戏收入1288亿元,同比增长6%。国际市场全年游戏收入455亿元,同比增长31%。网易2021年在线游戏服务收入(含国内外)达628亿元,同比增长约15%(网易没单独披露海外)。目前,双巨头在海外游戏的增长,仍是最大的期待点,也是净利润的助燃剂。

再具体到游戏产品,腾讯国内增长依靠《王者荣耀》、《使命召唤手游》及《天涯明月刀手游》,而海外增长靠《PUBG Mobile》、《Valorant》、《荒野乱斗》及《部落冲突》。主要增长点的海外市场,除了《PUBG Mobile》外都是投资收购而来的游戏——腾讯国内靠“端改手”,海外靠投资收购。反观网易,2021年海外靠新游《永劫无间》带动增长,2022则在海外推《哈利波特》《黎明杀机》——网易海外收入的“含研量”较高,更扎实。

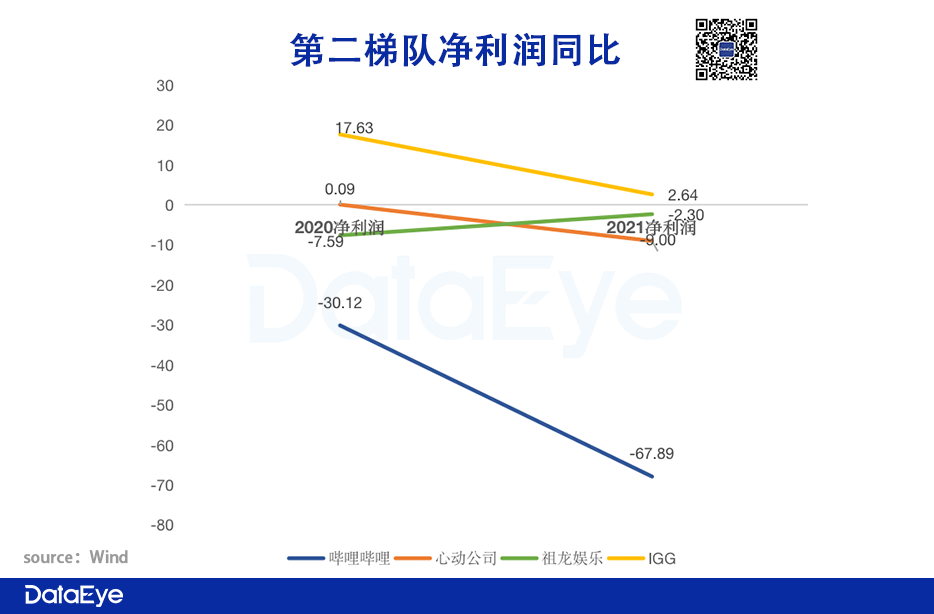

(二)第二梯队:大多下滑

单位:亿元人民币,财务预告的业绩,取区间均值(数据源:Wind、业绩预告)

已发最新财报/预告的B站、心动、祖龙、IGG,仅祖龙娱乐亏损缩窄,其它三家净利润都出现不同程度的下滑,其中B站亏损幅度扩大。至于业绩变动主要原因,根据财报的描述汇集成了下表。(IGG可归为第三梯队也可归为第二梯队)

同比改善的标注为↑

表中可以看出,第二梯队业绩下滑的共同原因,在于研发费用、销售费用的提升。研发费用提升更为普遍,比如心动2021亏损8.7亿至9.3亿元,主要原因在于研发开支较2020大幅增加约5.5亿至6亿元——这批游戏公司正在补研发短板,增肌过冬。

补研发短板的背后,一方面是《原神》《一念逍遥》《幻塔》《文明与征服》异军突起,长周期、高研发、拼爆款的策略屡屡奏效;另一方面,游戏版号变得异常珍贵,必定不能多次“出牌”。我们一再强调的“精品化走向极致成为单品化”的趋势,未来很有可能在第二梯队上演——四家在持续战略聚焦,花费巨资以求做出自家的《原神》。

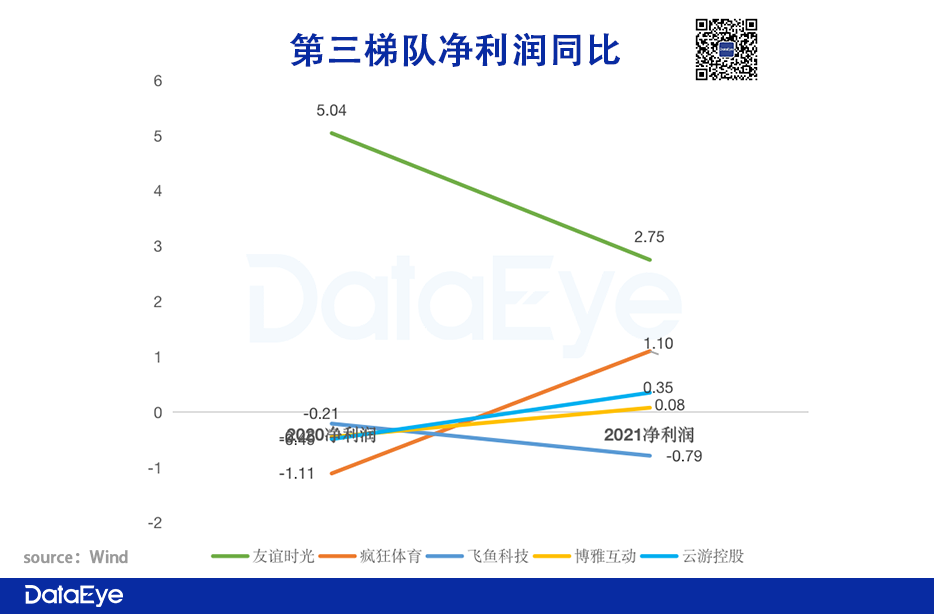

(三)第三梯队:出现分化

单位:亿元人民币,财务预告的业绩取区间均值(数据源:Wind、业绩预告)

已发最新财报/预告的六家公司,净利润同比变化出现分化:青瓷游戏、疯狂体育、云游控股、博雅互动业绩改善。其中青瓷游戏经调净利润同比增长1.5倍(由于该股主要看经调净利润口径,因此不在图中)。友谊时光业绩、飞鱼科技则业绩下滑。业绩变动主要原因,根据财报的描述同样汇集成了下表。

同比改善的标注为↑

表中可以看出,第三梯队中,业绩改善的公司大多因为游戏业务的增长,同时调整了其它业务。而业绩下滑的则原因多样,比如飞鱼科技投入了更多资源用于新游优化,同时出现商誉减值亏损;再如友谊时光游戏产品“青黄不接”,加大了研发人才福利上的投入,同时增加了以股份为基础的薪酬开支——增长的原因如出一辙,下滑的原因五花八门。

与第二梯队“补研发、压未来”的思路不同,第三梯队拼的是现有产品如何最大化带来业绩。比如经调净利润增长1.5倍的青瓷,增长的原因就在于《最强蜗牛》以及《提灯与地下城》的稳定增长;而业绩不佳的友谊时光则调整了《浮生为卿歌》等老产品的运营战略,试图延长生命周期,稳定流水。

小结:2021财报/预告显示,港股游戏股呈现出“第一梯队稳健增长、第二梯队大多下滑,第三梯队出现分化”的情况:第一梯队,腾讯资本运作优势支撑业绩,但在国内正成为“公共基础设施公司”,而网易增长平稳更具质量;第二梯队,大多提升研发费用,增肌过冬,单品爆款可期;第三梯队业绩改善的主要依靠游戏,而业绩下滑的原因多样。2021净利润表现上,腾讯、网易、青瓷、疯狂体育净利润表现较好,增速较高。

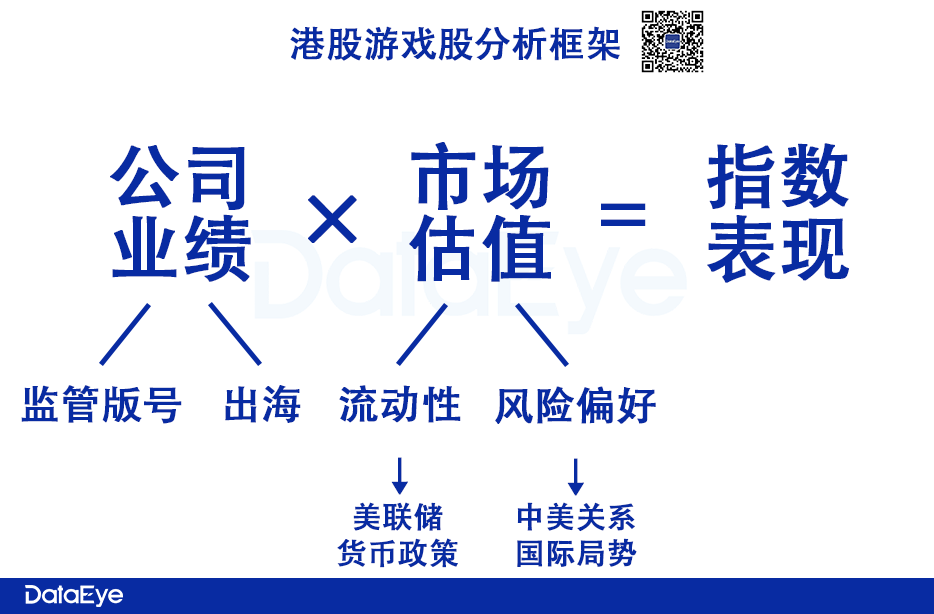

三、分析:这轮下跌的核心原因是什么?

DataEye研究院认为,影响港股游戏股主要有两大核心问题:公司业绩、市场估值。

具体分析框架如下。

长期以来,港股估值普遍低于A股,主要因为港股存在着流行性、风险偏好两大因素。或者说,面临着因外部因素带来的更高风险,这是香港金融的“联系汇率”导致的,即港币与美元挂钩——高风险导致国际资本对此低估值,这是基本特征,非常合理。

基于这一底层逻辑,我们进一步按照上图框架分析港股游戏股。

(一)公司业绩:版号或可期,头部有优势

1、监管版号。

自去年7月开始,游戏版号暂缓发放,至今已连续8个月未发放游戏版号,根据GameLoo的梳理,在2021年7个月份过审的755个产品中,已上线65款,未上线71款(其它情况未知)。

目前版号虽仍不明朗,但中宣部出版局负责人近来再次表示,出版局将指导出版单位贴近未成年人等读者受众,推出一批少儿图书、期刊文章,以及“主旋律鲜明、正能量充沛的高品质网络游戏”。另一意味深长的信息是:游戏工委今年2月表示“2022不发新游戏版号”消息不实!

2、新增长点——出海

当前,中国手游出海仍处于发展的初级阶段,正在从头部、中腰部公司出海,走向“行业全面出海”的阶段,出海正“扩容”。在这样的趋势下,海外市场一方面不断被开拓,但另一方面同样竞争激烈,而很大程度上的竞争,都来自国内厂商之间——换了个市场,可周围还是这群“卷王”。

2021年,TOP100的国产移动游戏流水出现大幅度增长,《原神》《Project Makeover》和《Puzzles &Survival》等2020年“次新游”在2021年表现亮眼,在欧美出现大幅高于非国产游戏的增长(伽马数据)——意味着出海头部化趋势明显。

出海,能否扛起游戏股业绩增长大旗?至少对研发能力较强的头部公司,至少在欧美市场,答案是确定的。

(二)市场估值:总体承压

目前全球美元流动性仍偏松,受缩表影响未来宽松格局将面临调整。港股的流动性一直备受各方讨论。具体而言,这轮大跌主要影响估值的两大因素:

1、美联储加息影响。

3月16日,美联储会后宣布,将政策利率联邦基金利率的目标区间上调25个基点。这是美联储自2018年12月以来首次加息,本次会后,美联储预告了这次行动将开启今年的多次加息进程,并暗示最快今年5月的下次会议就开始缩减负债表的规模(缩表)。

2、国际局势、中美关系

美国证监会(SEC)发布的“预除名”中概股名单,是这轮中概股、港股大跌的导火索。其背后仍是中美关系。

(三)市场迎来“定心丸”,多个因素已边际改善。

总体看下来,以上“两大层面四大因素”,目前都是“总体承压,但边际向好”。如果没有例外,边际向好的趋势将延续。特别是国务院金融稳定发展委员会召开专题会议,对中概股、香港金融市场都释放了“定海神针”级别的信号,包括不久前“金融稳定保障基金9月底前完成筹集工作”的消息传出,都有利于改善风险偏好。

而此前,两会将2022年的经济增速目标定在5.5%左右,内地逐步出台的稳增长政策有利于港股在二季度上涨,稳增长政策将提供政策和基本面的支撑。加之,国内监管层对游戏业表态,都为公司业绩带来支撑。

辩证地看,这轮情绪驱动、恐慌过头的抛售,反而有助市场快速消化各种不确定性。一轮大跌之后,港股游戏股估值确实已接近历史底部,有望持续企稳回升。更别提还有“元宇宙”概念加持。

小结:这轮港股游戏股大跌的本质原因,是流动性和风险偏好层面的影响,导致短期剧烈下跌,跌得如此透彻甚至能“反映一次经济危机了”。

四、总结

港股整体估值一直不高,特别是“中小票”流动性表现平平,体现出其特有的定位、风险,以及微妙的国际局势。

DataEye研究院认为:回顾这轮港股大跌,本质原因是以外资为首的、以情绪驱动的短期剧烈波动。归根结底,这反映出港股甚至中概股投资者,低估了中国对稳定金融市场的决心和能力,高估了全球金融危机的可能性。

具体到目前的港股游戏股,分不同的指标/情况来看:

·估值:经过一轮估值修复后,市净率仍处于0-4的较低水平,中位数仅1.23。反映出外资整体不看好游戏行业,但对个别“有亮点”的公司仍有一点信心,即使这其中一些公司仍在亏损——港股可以接受亏损,但不能接受平庸。

·业绩:2021年业绩呈现出“第一梯队稳健增长、第二梯队大多下滑,第三梯队出现分化”的情况。其中第二梯队业绩下滑的共同原因,在于研发费用的的提升——这批游戏公司正在补研发短板,增肌过冬。而第三梯队之所以出现分化,业绩改善的主要依靠游戏,而业绩下滑的原因多样。

当下,港股游戏股正处于历史性的低估阶段,总体承压,但边际向好。

游戏出海、高研发搏单品的策略自救,乃至版号都可期。同时,中国对于稳定金融市场、处理中美关系的决心和能力也值得相信。

谁无暴风劲雨时,守得云开见月明。

进入第二季度,相信港股游戏股即将迎来新契机。

评论