记者 |

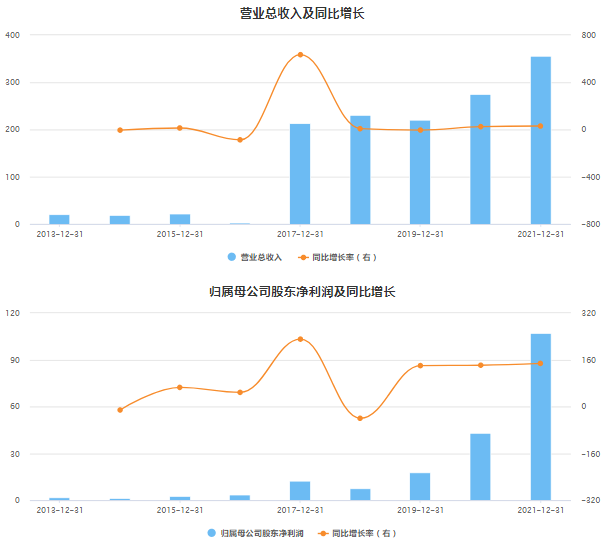

3月30日, A股“芯片一哥” 中芯国际(688981.SH,00981.HK)发布2021年年度报告,去年公司实现营业收入356.31亿元,比上年同期增加29.7%;实现归属于上市公司股东的净利润107.33亿元,同比增长147.7%;同期扣除非经常性损益后的归母净利润为53.25亿元,同比上涨213.8%。

去年产能满载,晶圆价大涨带动史上最好业绩

这是该公司有公开财务数据以来的最好业绩。中芯国际坦言,这主要是因为本年销售晶圆的数量增加、平均售价上升和产品组合变动。销售晶圆的数量由上年(2020年)569.9万片约当8英寸晶圆增加18.4%至本年(2021年)674.7万片约当8英寸晶圆;平均售价(销售晶圆收入除以总销售晶圆数量)由上年4210元增加至4763元。

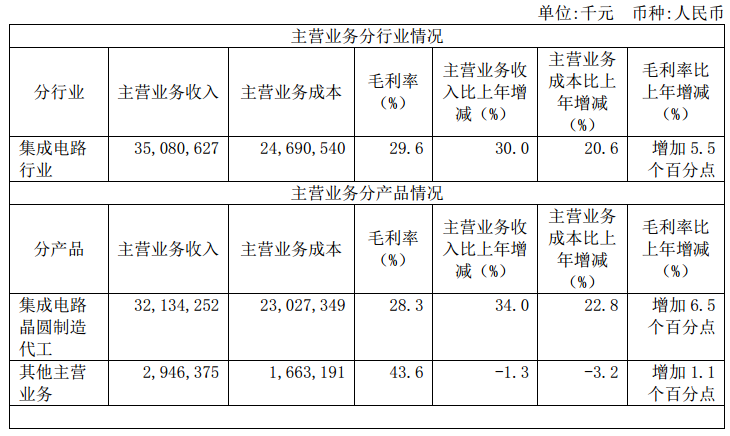

随着产品价格增长,中芯国际于2021年主营业务毛利率回涨至29.6%,较上年增加5.5个百分点。就整体来看,2017年至2021年,该公司整体毛利率分别是24.76%、23.02%、20.83%、23.78%、29.30%。同时,该公司去年的投入资本回报率也创2017年以来新高,2017年至2021年分别是3.99%、1.23%、2.68%、4.14%、7.33%。

作为明星集成电路晶圆代工企业,中芯国际主要提供0.35微米到14纳米不同技术节点的晶圆代工与技术服务。根据ICInsights公布的2021年纯晶圆代工行业全球市场销售额排名,中芯国际位居全球第四位,在中国大陆企业中排名第一。

整体来看,中芯国际2021年实现主营业务收入350.81亿元,同比增加30%;其中,晶圆代工业务营收为321.34亿元,同比增长34%。分地区看,该公司于中国内地及中国香港业务收入占主营业务收入的64%;北美洲业务收入占主营业务收入的22.3%;欧洲及亚洲业务收入占主营业务收入的13.7%。

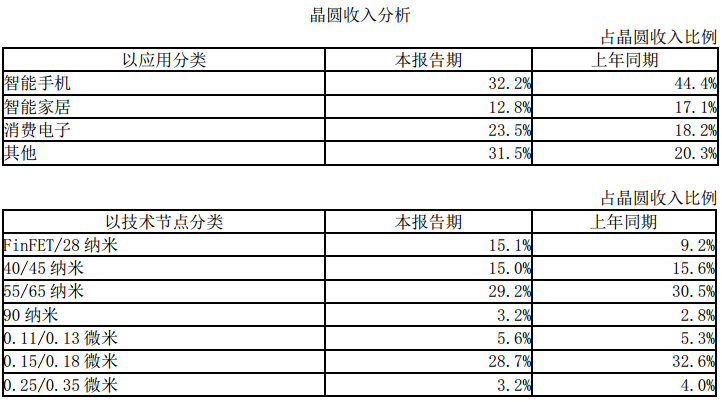

在应用领域方面,2021年,中芯国际来自智能手机类应用收入占晶圆代工业务营收的32.2%;消费电子类应用收入占晶圆代工业务营收的23.5%;智能家居类应用收入占晶圆代工业务营收的12.8%;其他应用类收入占晶圆代工业务营收的31.5%。

在技术节点方面,去年,该公司来自90纳米及以下制程的晶圆代工业务营收的比例为62.5%。其中,55/65纳米技术的收入贡献比例为29.2%,40/45纳米技术的收入贡献比例为15.0%,FinFET/28纳米的收入贡献比例为15.1%。2021年,中芯国际旗下55纳米BCD平台进入产品导入,55纳米及40纳米高压显示驱动平台进入风险量产,0.15微米高压显示驱动进入批量生产。

中芯国际直言,晶圆代工市场竞争激烈,公司与行业龙头相比技术差距较大,目前市场占有率不高。回顾2021年经营情况,该公司董事长高永岗在股东信中坦言,公司2021全年保持产能利用率满载。

急扩产能,2022资本开支将超320亿

展望2022年,高永岗称,“2022年依然是挑战与机遇并存。行业整体产能供不应求,但部分应用领域需求趋缓,产能全线紧缺逐步转入结构性紧缺。紧跟产业发展趋势,动态平衡存量和增量需求,弥补产业链结构性缺口,是公司今年的重要任务”。

这一背景下,中芯国际近来加速扩产能。据悉,该公司2021年的资本开支大部分用于成熟工艺的扩产,小部分用于先进工艺、北京新合资项目土建及其它。该公司表示,展望2022年,基于外部环境相对稳定的前提下,公司预计全年营业收入增速会好于代工行业平均值,毛利率高于公司2021年水平;为了持续推进已有老厂扩建及三个新厂项目,2022年依然是投入高峰期,资本开支预计约320.5亿元(超过公司最近一期经审计净资产的10%)。

2022年初,中芯国际的上海临港新厂破土动工,北京和深圳两个项目稳步推进,预计今年底前投入生产。在2022年,该公司计划产能的增量将会多于2021年。“当前,设备交付周期进一步拉长,我们在新增产能的达产时间上可能会出现一定的推后,但我们会与供应商保持紧密合作,努力按既定目标交付产能。”今年2月,该公司接受机构调查时称,2022年等效8英寸产能增长预计在13万片到15万片之间,其中12寸增长会远远超过去年。

鉴于此,中芯国际宣布,其2021年度拟不进行利润分配的预案,并称“考虑了公司现阶段的经营状况、资本支出需求、未来发展等因素”。

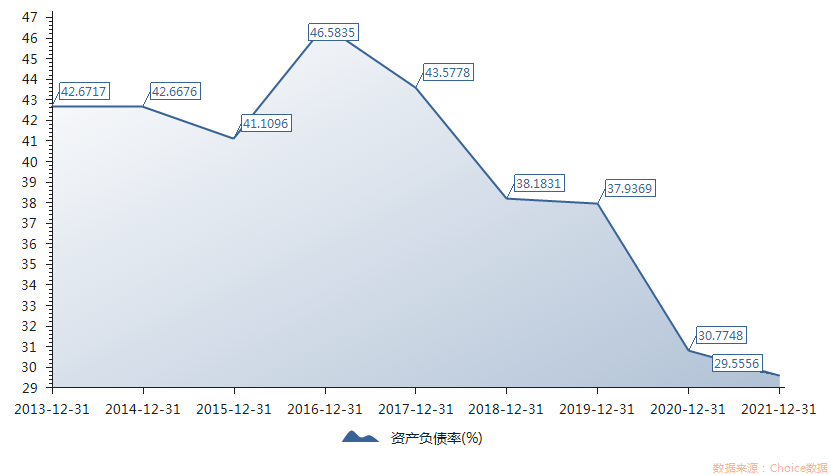

就整体来看,中芯国际的资金情况不算紧张。2021年,该公司资产负债率为29.56%,这是其有公开财务数据以来的最低值。2017年至2020年,中芯国际的资产负债率分别是43.58%、38.18%、37.94%、30.77%。

另据年报,截至2021年年底,该公司有息债务金额为432.29亿元,主要是由有担保或有抵押银行借款100.22亿元、无担保及无抵押银行借款264.71亿元、租赁负债及应付债券构成,其中一年内到期的债务金额是72.86亿元。同期,中芯国际拥有货币资金798.75亿元。

3月8日,中芯国际披露,经初步测算,2022年1至2月其实现营业收入12.23亿美元左右,同比增长59.1%;实现归母净利润3.09亿美元左右,同比增长94.9%。

评论