文|品牌数读 徐雯菁

编辑|杨绚然

紧锣密鼓的渠道扩张计划和尚未扭亏为盈的业绩压力,使奈雪的茶(下文简称为“奈雪”)被迫在夹缝中生存。

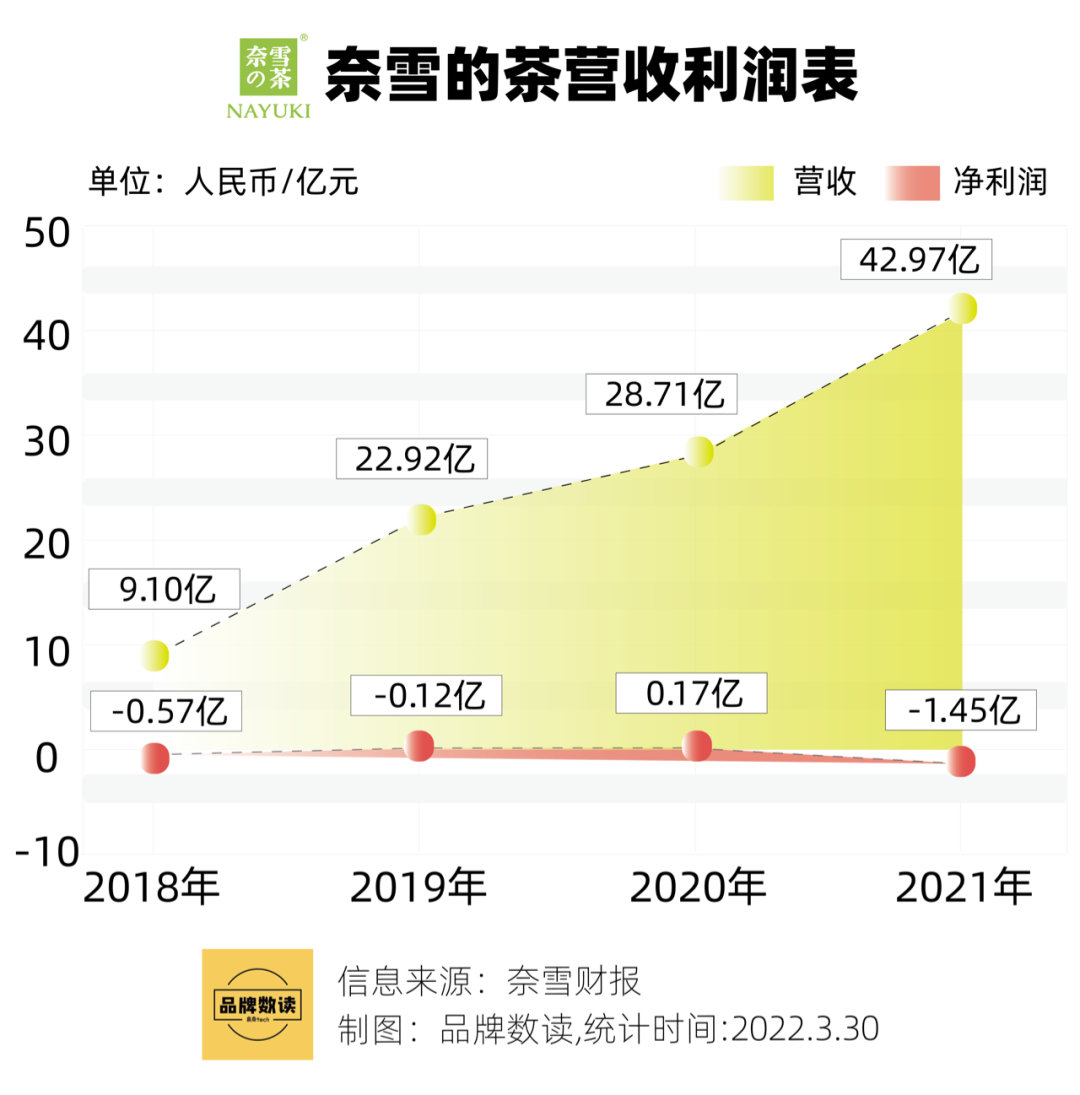

据最新发布的财报显示,2021全年,奈雪集团营业收入同比上涨40.5%至42.97亿元,全年净亏损达1.45亿元,亏幅约为2018至2020三年净亏损总额的三倍。

然而,无论是漂亮的营收增幅,还是进一步扩大的亏损额度,都离不开奈雪自身的加密策略。随着PRO店型逐步替代标准大店、产品线延展与降价等一系列措施的落实,奈雪曾经“第三空间”的品牌理念正在逐渐消逝。

1奈雪PRO店加速奔跑

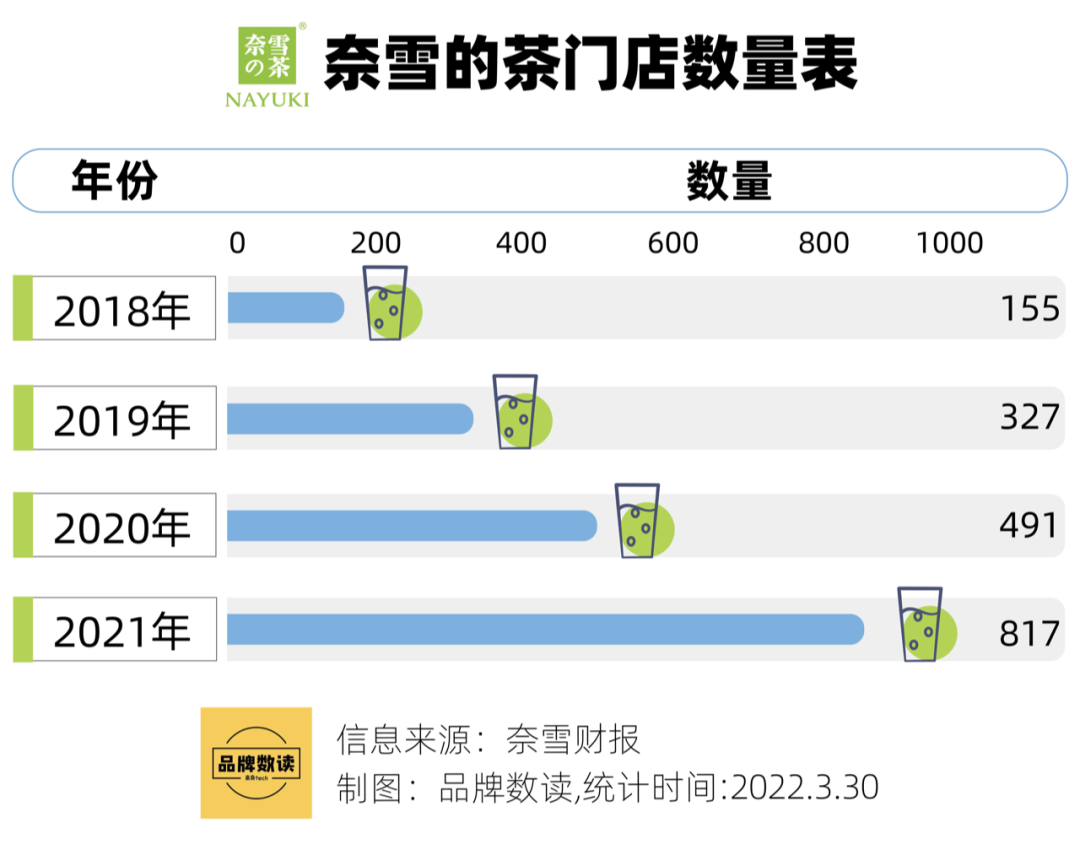

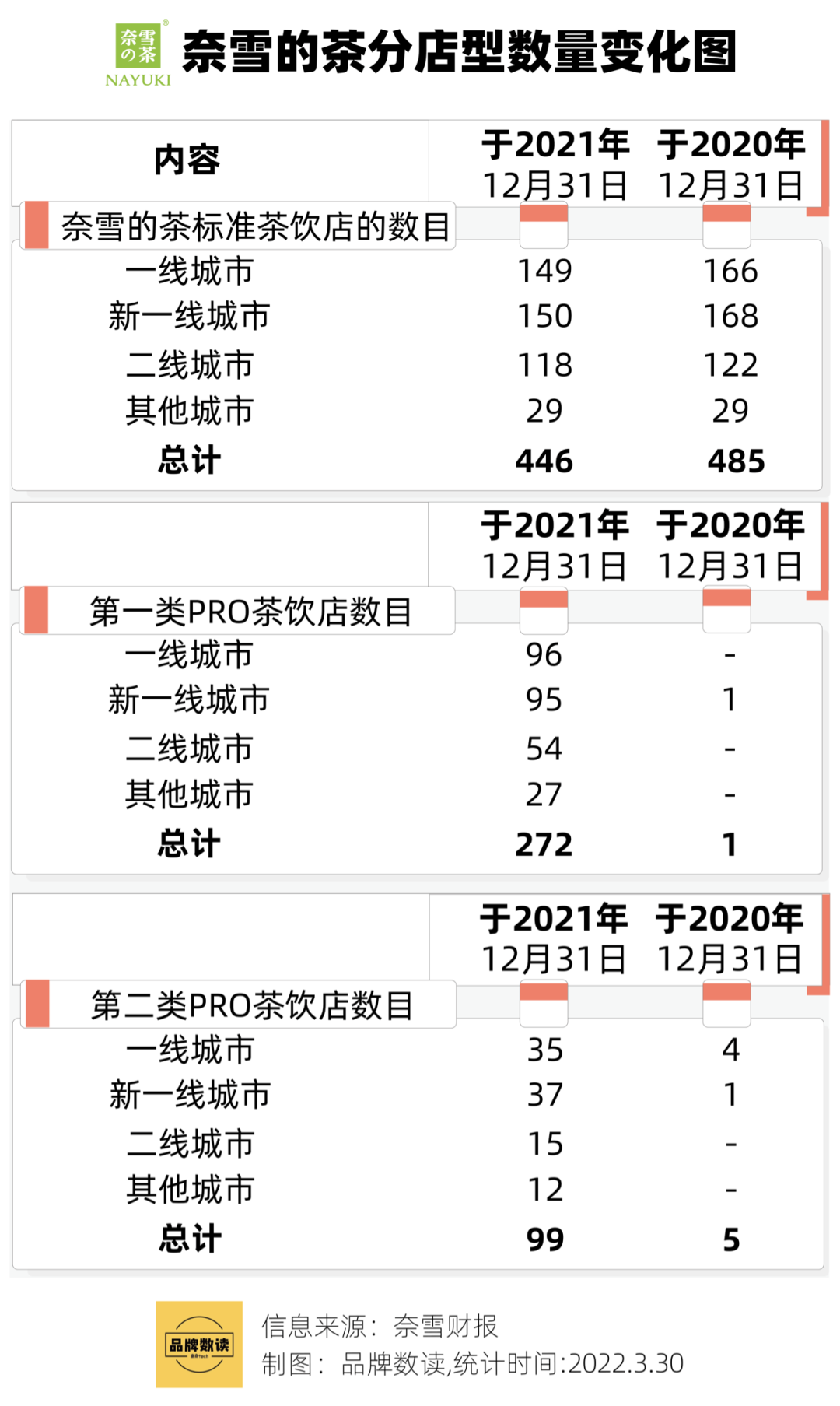

开店,或者说开PRO店,成为了奈雪2021年最核心的关键词。财报显示,奈雪门店数在去年一年同比暴增67%至817家,净增门店数326家,其中PRO型门店净增365家,标准店减少39家。

而集团此前在招股书披露的开店计划是在2021年与2022年主要于一线城市和新一线城市分别开设约300及350家门店,PRO店在计划中仅占70%。由此可见,奈雪在2021年开始将主战场向PRO型门店转移。

相较于标准店200-350平米的门店面积,奈雪PRO店的门店面积仅为60-120平米,在削除了现制烘焙产品线的的基础上,更小的店型也意味着更低的租金成本及人力成本和更高的门店效率,而这也与购物中心、写字楼、社区等多渠道适配。

从数据来看,奈雪标准店分布于一线、新一线及二线城市的数量出现了小幅缩减,可以预见,在不久的将来,标准的大店不再成为奈雪的主流店型。

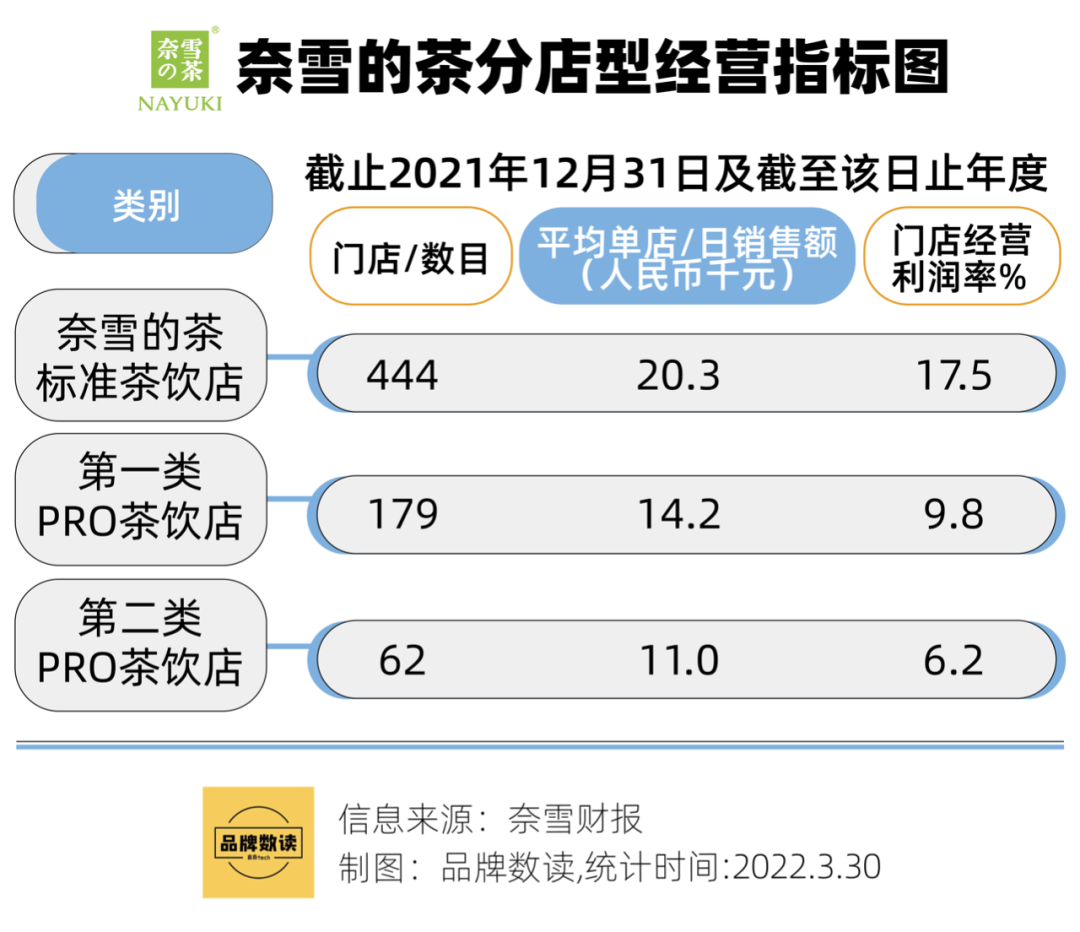

2021年,奈雪的门店经营利润率同比上涨2.3%至14.5%。不过,在标准店17.5%的门店经营利润率面前,PRO店皆未超过10%的门店经营利润率也让人忍不住为其捏了把汗。

对此,财报的解释称由于PRO店快速扩张的时间点处于2021下半年,例如疫情反复等外界环境的快速变化则对PRO店的影响更为明显。

根据东吴证券研究测算,奈雪标准店的经营利润率为24.5%,选址于购物中心的一类PRO店和选址于社区、写字楼等其他位置的二类PRO店的经营利润率分别为25.6%和26.5%,奈雪目前的数据与之相比远远不够。

但在奈雪看来,当门店密度达到合理水平之前,相对稀疏的门店布局难以培养用户的消费习惯,这也导致单店的日销售额持续走低,而在持续扩张的过程中,新开门店对于人员的需求也会对经营利润率造成一定的压力。

不过,即使新店的营收表现尚未到达预期却仍然无法阻止奈雪进一步的“加密”策略。财报表示,2022年奈雪仍将按照计划完成350家的新开店量。

奈雪的现状更像是在高速扩张时不得不承接必要的亏损,但PRO店对集团营收是否具备切实的效益仍需要一段时间才能够验证。

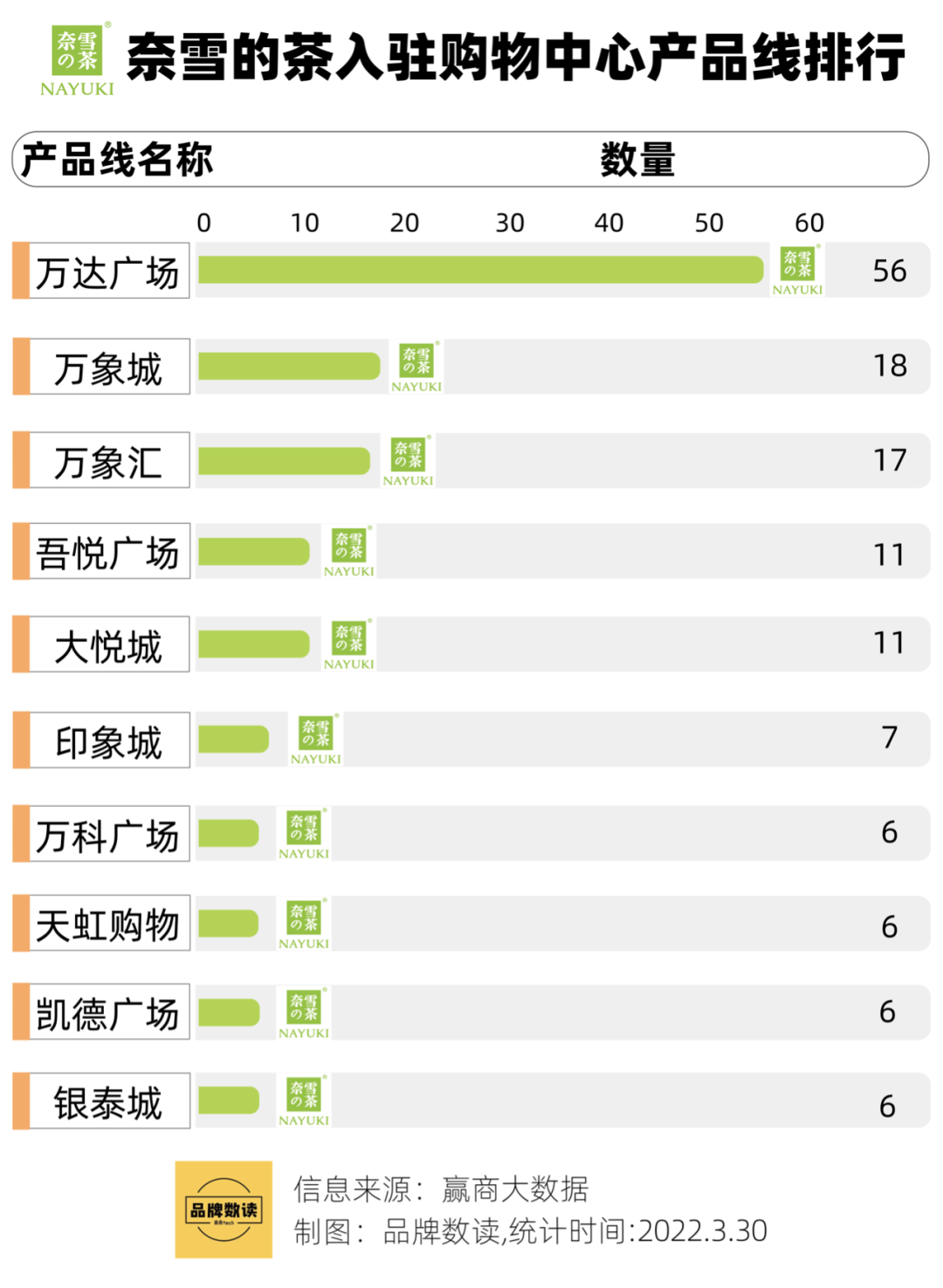

根据赢商大数据显示,在24城5万方的项目中,奈雪与万达、华润、新城等商业地产的合作最为紧密,而与购物中心的深度合作也有利于奈雪稳健地完成渠道扩张目标,并在优质点位上更具话语权。

中国食品产业分析师朱丹蓬向品牌数读(ID:winlive2019)分析道,“奈雪的亏损是必然的,品牌从模式、门店、食品安全等都面临着很大的挑战。随着2021年品牌在体系、流程以及战略方面的不断调整,奈雪在2022年的亏损面会进一步收窄并有所复苏。不过,2022年深圳和上海的疫情较为严重,这对于头部企业的影响会比较大。”

2产品“开源”策略

如果说打磨PRO店是奈雪为了完成开拓指标时最具性价比的一种“节流”方式,那么从产品端的延展和降价则成为了集团最为突出的“开源”打法。

去年以来,奈雪跳脱出原有“茶+欧包”的产品组合,加入全新的咖啡以及新中式烘焙产品线,可谓是尽全力把餐饮的风口纳入麾下。与此同时,奈雪还上新了如牛轧糖、气泡水、薯条、粽子等一系列零售产品。

当PRO店不再试图营造现制欧包的烘焙氛围,门店内就需要更多的零售产品加以补充,以此来满足用户选品时的丰富度。

而零售产品的上新效益也在数据上得以体现。财报显示,此前名不见经传的零售产品成为了2021全年增速最快的产品线,增幅高达153%,而在集团内的营收占比也从2.2%跃至3.9%。与之相对的则是现制茶饮和烘焙产品仅为37%与40.9%的营收增幅。

产品之余,降价也成为了奈雪被迫使出的引流杀手锏。在喜茶宣布降价之后,今年1月,奈雪也推出了9至19元的超值系列,通过减料的方式把价格带拉回至30元以内。

对于此次调价,奈雪对外回应称,是品牌深入洞察消费者需求,并基于自身强大的供应链能力、数字化能力和品质控制能力,希望在更宽的价格带中为消费者提供更轻松、丰富的选择。

成熟的供应链给予了奈雪自降身价的底气,但更多的因素或许来自消费者的习惯变化和激烈的外部竞争。

今年年初,经历了30%裁员风波的喜茶宣布降价,价格带下探至9元;乐乐茶也推出了8至19元的产品系列。奈雪在财报中提到,2021下半年,集团感受到了消费者把手中的“钱袋子”握得更紧,在出行与消费决策时更为谨慎。

这样的感受也在高价格带的新中式茶饮品牌间潜移默化地传递着。降价无疑能够让奈雪覆盖更多元的消费群体并扩充营收增幅,但当竞品步伐一致选择向下调整价格带,奈雪和竞品们再次回到了相同的起跑线,新茶饮的价格战也使得奈雪在品类中的价格优势微乎其微。

3“消逝”的第三空间

而无论是价格的下降还是门店的调整,都在表明一个事实,在曾经的理想面前,奈雪选择了向现实低头。

在创始人彭心最初的规划中,奈雪本应该是“一家大空间、有体验、能够让人坐下来喝杯茶的地方”,在“一杯好茶,一口软欧包”的产品之余,彭心曾提到,“奈雪同样将空间视为自己的产品”。

然而,尽管在空间设计上做足了功夫,但限于茶饮的休闲属性,以及选址策略,奈雪仍旧很难对某个明确的目标群体形成精准打击,这也导致了其门店环境更为嘈杂,冲动性消费比例更高,店内的空间使用率更低。

反观星巴克的“第三空间”,在咖啡自带休闲+商务的天然属性之下,星巴克的目标消费者更精准聚焦在商务人士和白领用户,这些人群对于咖啡和办公需求也具备强复购和高粘性。与此同时,为了更好地打造以商务办公和会话为核心的功能场景,星巴克也持续加入如供电插座、免费WIFI等对商务办公人士友好的门店细节。

某茶饮品牌创始人曾认为,奈雪在大店模式上所踩的坑是所有茶饮品牌的前车之鉴,但也有业内餐饮人士唏嘘地表示,奈雪逐步放弃茶饮+烘焙的标准店是一种妥协。

从聚焦标准大店转型至对PRO店的加码可以被视作对奈雪第三空间定位的蚕食,而产品降价策略则进一步意味着奈雪将难以贩售自己的空间价值。东吴证券曾在《新式茶饮行业研究报告》中指出,同样标准店的年坪效,喜茶是10-15万元,乐乐茶是15-18万元,蜜雪冰城是5-6.7万元,而奈雪仅为4-5万元,这也将让奈雪面临着更为严酷的坪效考验。

在盘古智库高级研究员江瀚看来,“未来奈雪的机会点还是亟需找到属于自己拥有用户强粘性的赛道,第三空间是星巴克玩了很多年的东西,奈雪在这个方面并没有比星巴克更强”。

当第三空间的标签逐步褪去,奈雪亟需找到一个真正令人印象深刻的品牌定位。

评论