文|互联网怪盗团

近年来,很多人期望国内互联网巨头能够通过企业互联网,也就是“To B服务”,打开新的成长空间。公有云服务,包括IaaS(基础设施即服务)、PaaS(平台即服务)、SaaS(软件即服务),被视为企业互联网的骨干业务,也就是下一个兵家必争之地。在海外已经存在许多成功先例,例如亚马逊的AWS成为了世界上最大的公有云,也成为该公司最大的利润来源;谷歌的GCP虽然起步较晚,但是正在迎头赶上,已经成为世界第三大公有云。

通过消费互联网业务产生现金流,然后投资于需要规模效应的企业互联网业务,最终形成良性循环(甚至可以像亚马逊一样进军芯片等“硬科技”领域),似乎是一种可行的道路。国内互联网公司很乐意去抄这个作业,资本市场也希望它们去抄这个作业。

因此,腾讯在2018年进行组织架构调整,将以腾讯云为核心的企业服务视为转型的主攻方向;百度在2019年大幅提高了“智能云”业务的优先级;字节跳动也成立了自己的公有云业务。这一方面的领跑者自然是阿里巴巴,阿里云不仅是国内最大的公有云,也是全世界排名前三或前五的公有云(取决于你相信哪家咨询公司的统计)。

进入2022年,有一件事情是确定的:去年是消费互联网非常惨淡的一年,而今年不会比去年好太多。在这种情况下,投资者和互联网公司自身对云服务的期望值继续提升——如果互联网行业还能找到“第二增长曲线”,那么最合适的候选人无疑是云服务,其中既包括基础设施,也包括应用解决方案。

问题在于,上述愿景实在过于乐观了。坦白说,在阅读了三大电信运营商的最新一期财报之后,我没有任何理由相信,像阿里、腾讯、百度这样的互联网平台有可能在国内的公有云市场竞争中获胜。我甚至认为,它们现在的市场份额已经见顶了,未来几年有下降的风险。

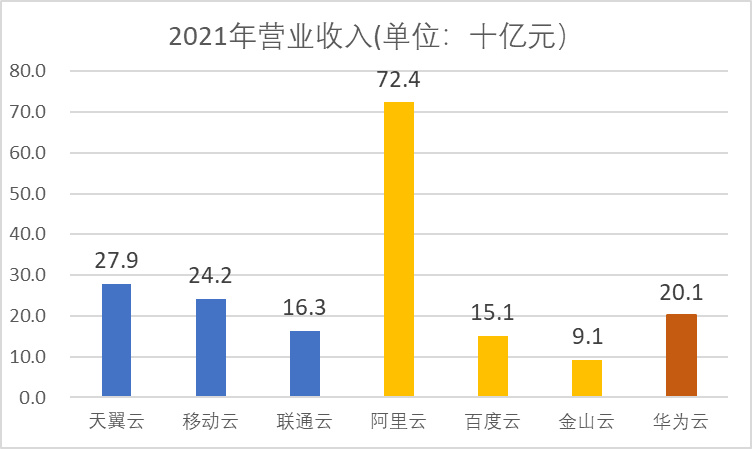

让我们审视一下各大公有云服务商2021年的财务数字吧:

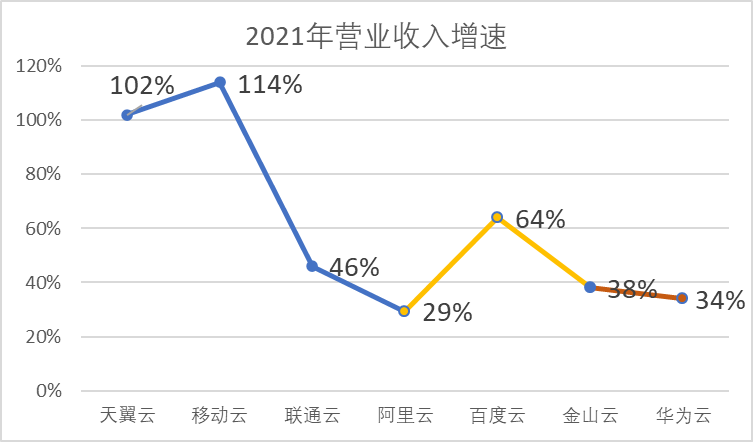

天翼云(中国电信)的营业收入为279亿元,同比增长102%;

移动云(中国移动)的营业收入为242亿元,同比增长114%;

联通云(中国联通)的营业收入为163亿元,同比增长46%;

阿里云的营业收入为724亿元,同比增长29%(请注意,阿里的财年与日历年不一致,此处选取的是2021日历年的数据);

百度智能云板块的营业收入为151亿元,同比增长64%;

金山云的营业收入为91亿元,同比增长38%

华为云的营业收入为201亿元,同比增长34%;

腾讯云没有公布收入,但是一般认为其市场份额相当于阿里云的一半到三分之一,因此全年营收可能在300亿元左右。

三大电信运营商的云服务收入之和(684亿元)已经非常接近阿里云的水平;天翼云的收入很可能已经与腾讯云拉平。考虑到天翼云和移动云的增长非常迅猛,那么我们可以合理地估计:2022年全年,三大运营商的云服务收入之和将超过阿里云,甚至可能超过阿里云和腾讯云之和;天翼云的收入可能超过腾讯云,从而成为国内第二大云服务厂商。

需要注意的是,各家公司对“云服务”的定义不同,不可能做到严格对比。例如,各家的云服务收入都包括一定的个人业务(例如网盘),而且各家的比例都不太一样。不过,对于任何一家大型服务商而言,云服务的主要收入来源都是企业级客户。以中国移动为例,2021年的“行业云”收入为192亿元,约占“移动云”整体收入的80%。随着企业数字化进程的推进,企业级客户贡献的收入比例只会越来越高。

如果我们仔细阅读过去两三年互联网巨头的财报,就会发现它们的云服务收入增速一直在放缓,来自电信运营商的竞争可能是一个重要原因。这或许可以解释,为何在互联网中概股普遍大跌的情况下,中国移动和中国电信的港股股价都大幅上涨;中国联通的云服务规模最小、增速最慢,股价表现果然也最差。

有人会提出,作为大型国企,电信运营商在效率和灵活性上很难与互联网公司竞争,何况云计算又是一项既重技术、又重服务的业务。难道它们不应该聚焦于IDC(数据中心)托管之类的“重资产”业务,把那些高技术含量的业务留给互联网公司吗?过去多年,它们好像一直就是在这样干。

然而,现在情况不同了。中国电信和中国移动都明确提出了在行业解决方案层面的野心,都要做成IaaS+PaaS+SaaS的垂直整合。尤其是在政务,以及金融、医疗、交通、能源等关系到国计民生的重要行业,它们的市场份额提升速度很快。关于这一点,只要翻阅一下近期各地政府和大型企业的云计算招标记录,我们就应该意识到——现在是运营商的市场份额看涨,阿里、腾讯的看跌,而不是相反。

当然,电信运营商确实面临着灵活性不足的问题。就拿人力资源来说,运营商的招聘和裁员都不如互联网公司那么自由,在企业云服务方面的反应可能会比较慢。其实要解决这个问题也不难——由电信运营商担任总包商,把一些需要快速反应和客服的业务分包给互联网公司即可。在软件行业,这种模式已经屡见不鲜,有无数的外包服务商愿意给大型厂商打下手。

对于阿里、腾讯、字节跳动这种体量的巨头而言,显然不需要(看不上)给运营商做外包赚钱的模式;这种模式更适合较小的互联网公司及软件公司。那么,互联网巨头应该如何打破这种尴尬的局面呢?难道它们会希望跟运营商来一场真刀真枪、刺刀见红的竞争,通过价格战或服务战打败运营商,在此过程中烧掉几百个亿?不用说,这是不现实的,这个选择从一开始就错了。

正确的选择,可能是放弃或淡出IaaS+PaaS层,转而到SaaS层去寻找机会。互联网巨头服务企业客户的支点,应该转向具体的软件工具。例如,阿里有钉钉,腾讯有企业微信,字节跳动有飞书——这些都是为企业提供附加服务的出发点。这样做的想象空间会比以前小,但性价比要比以前更高,也更安全。

如果你仍然看好中国的企业服务(To B互联网)市场,也完全没有必要悲伤。你还是有机会从中投资获利,只是你的投资对象或许应该从互联网公司改为电信运营商。如果你改变主意,不再看好这个市场了,那另当别论。

评论