文|苏宁金融研究院

在2022年开年的第一个季度,资本市场对于投资者而言可以说是极其的不友好。主要指数从开年至今都经历了较大的跌幅。上证指数最大跌幅超15%,虽然在3月16日金融委会议之后有所反弹,但跌幅仍近10%。沪深300指数最大跌幅近20%,反弹后目前仍跌13%。

回顾整个一季度,新冠疫情不确定性叠加地缘政治风险等不确定性,给市场造成了非常大的扰动和影响,市场在恐慌中一度出现了非理性的暴跌,基金投资者“损失惨重”,相关话题也多次冲上热搜。然而,即便是这样极端的行情下,仍有一批基金表现出了极强的抗跌性。

以权益类基金为分析对象,通过对一季度基金净值涨跌幅的比较,可以发现有很多基金在资本市场表现不佳时,表现出了较强的抗跌性。本文通过分析这些基金超额业绩基金的来源,找到其业绩归因,并进行分类,分析其未来继续投资或持有的价值。

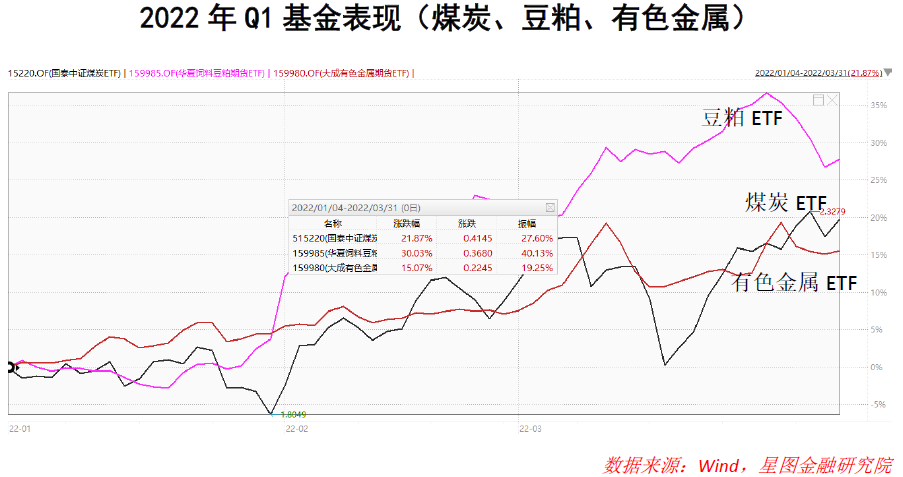

具体来看,第一类是大宗商品类的基金,也是市场中收益表现最好的基金。例如跟踪黄金、原油等商品基金,在避险和能源供给不足的预期下,一季度表现极佳,一季度平均涨幅均超过5%。其他如跟踪豆粕、煤炭、有色金属等商品的基金,表现则更加突出,涨幅均超过15%。

这些商品类基金一季度大涨的主要原因在于市场对于经济“滞胀”的担忧,以及避险情绪发酵。从未来行情的可持续角度来看,随着两会对经济稳增长的定调,以及地缘政治风险的缓释,这类商品型基金的高涨行情大概率不可持续。同时,这类基金主要受到突发性的因素,以及国际政治、经济环境的影响,与基金经理本身的投研能力并无关系,因此也并非本文重点关注的内容。

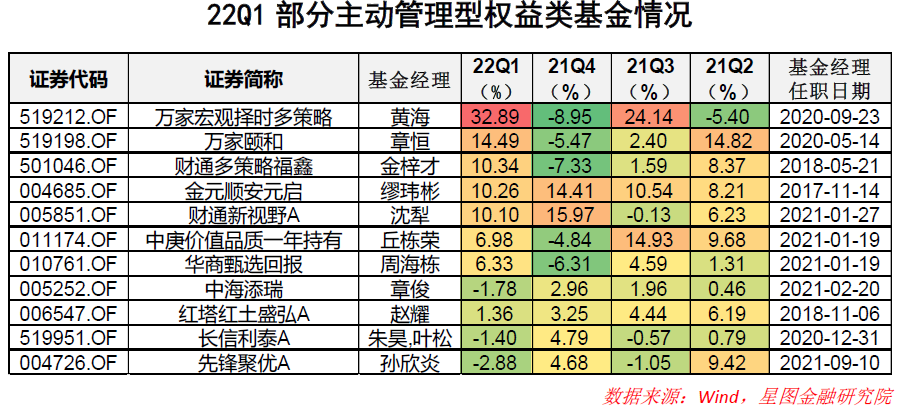

在剔除这些主要受宏观因子影响的基金之外,可以得到一个经过初步筛选的结果。再进一步将其中的被动管理型基金、主题类基金剔除后,可以得到一季度表现较好的主动管理型基金的情况,筛选一季度涨跌幅在-5%以上的主动管理型的权益类基金共有2081只,为了更好地分析这些权益基金业绩的来源,以下将挑选部分进行举例说明。

在此基础上,我们加上基金经理的任职时间,以及最近三个季度业绩表现,通过衡量中期一年左右时间的业绩,以更加方便进行对比。

第一类是以万家基金黄海、章恒以及华商基金周海栋、中海基金章俊等基金经理为代表的,持仓抗跌性较强,在最近一个季度重仓了煤炭、地产等个股。其中黄海和章恒重仓了地产和能源,如金地集团、保利发展、晋控煤业等都是其重仓股。相对而言,黄海持仓中地产占比更高,章恒持仓中能源占比更高。

周海栋管理华商甄选回报基金的重仓股偏向于各类中小盘工业周期股。章俊则重仓了银行、地产和钢铁。从这些持仓股的表现来看,由于一季度两会中对于经济稳增长的强调,以及房地产调控的边际放松,银行、地产等表现强势。同时,俄乌冲突的突发因素导致大宗商品暴涨,各类传统的周期股在这一轮下跌行情中相对的强势。

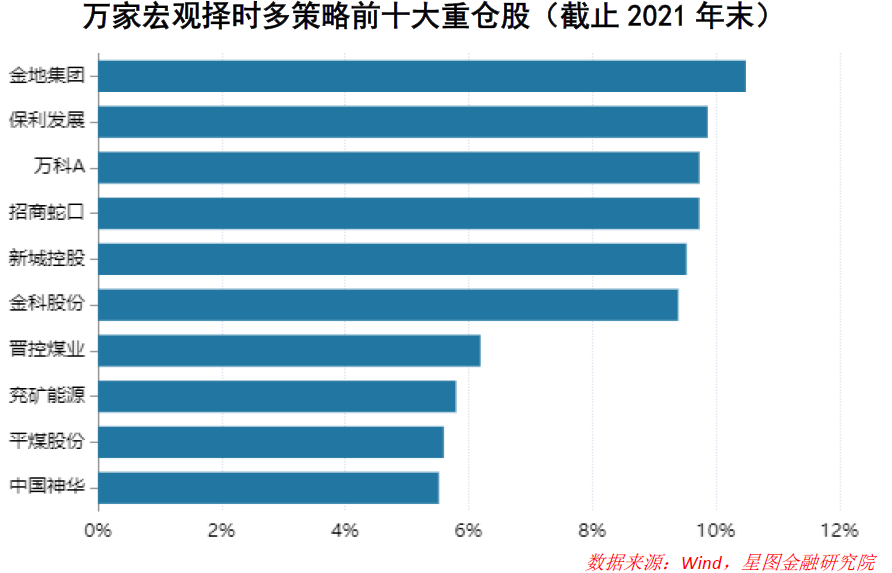

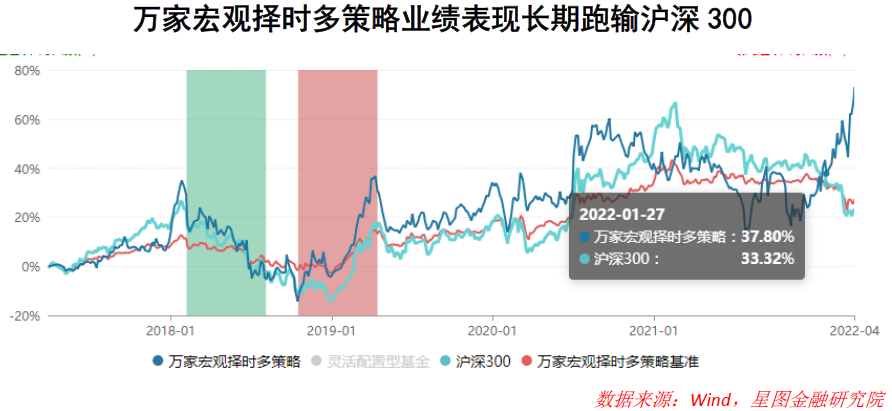

而从这几位基金经理的长期表现看,除周海栋外的其它几位基金经理长期业绩表现一般。一季度的持仓也并非是因为针对市场变化而进行的调仓布局。例如上图中展示的万家宏观择时多策略基金,其风格一直是大盘价值,其中重仓的房地产股票很多持有已经超过了一年甚至更久。该只基金业绩也长期跑输沪深300指数,直到本轮指数的大跌,与房地产调控的放松后,基金的收益也才超过沪深300指数的表现。其他的基金经理或任职基金时间较短,或担任基金经理时间较短,业绩和投资理念都未经市场的检验,相对而言不确定性更高。

而其中提到“除外”的周海栋,从其管理的基金来看,历史业绩表现非常优秀。从其历史风格及投资理念的阐述来看,周海栋具有典型的灵活配置型的风格,持仓会跟随市场风格做适当的调仓,这种优点在某些行业或市场风格轮动时,有较大的优势。但是,必须要注意的是,这种风格漂移的基金经理,相比风格固定而言,既是超额业绩的来源,但也可能是风险的来源。特别是基金经理不可能做到每次都能完全准确的预判到风格的转换,预判错误时自然会产生额外的亏损。对于投资者而言,也不能仅仅依靠基金经理几次准确的预判,就设想其未来依然能够一直准确。进而以此预设未来的投资收益和波动。

第二类风格的基金经理则是主要依靠对冲实现了基金的稳健,保证了净值不大幅度下跌。典型的基金经理包括富国基金的方旻、华泰柏瑞的田汉卿、中邮基金的王喆、南方基金的李佳亮等。这些基金经理都管理了对冲基金,其持仓在看多买入股票时,同样会通过买入大致同等数量的股指期货空单,实现风险的对冲。在2022年一季度的这次大跌中,虽然股票仓位亏损较大,但同样的,持有的空单股指期货却大赚,通过一定程度上的偏离,这些基金甚至实现了逆势上涨,典型如田汉卿管理的华泰柏瑞量化对冲基金。

不过如果从长期来看,这类基金的表现会更加偏向于固收或固收+基金的表现。从上图中该基金长期及今年一季度的表现也可以看出,其波动要比权益类基金小得多,且这种对冲策略也是固收+基金中常见的一种。但相比于一般的纯债基金或固收+基金,这种策略非常考验基金经理对于“偏离”的选择,一旦判断失误,固收+极容易变成固收-。

很多的对冲策略基金虽然能够实现风险的对冲,降低基金的波动率,不使基金净值大涨大跌,但在收益率方面,与一般的纯债基金相比,并没有显著的优势,甚至很多时候还会跑输纯债类基金。在市场行情回暖时,收益与固收+策略的基金相比更是远远不如。因此总体而言,追求高风险高收益,固收+或权益类基金会表现更加优秀,而如果追求低风险、稳健风格,纯债基金的表现则会更好。这类对冲策略的基金处在两者之间,看似是一种平衡,但实则极其考验基金经理对于偏离的选择,对于一般投资者而言,很难搞清楚其中的策略。

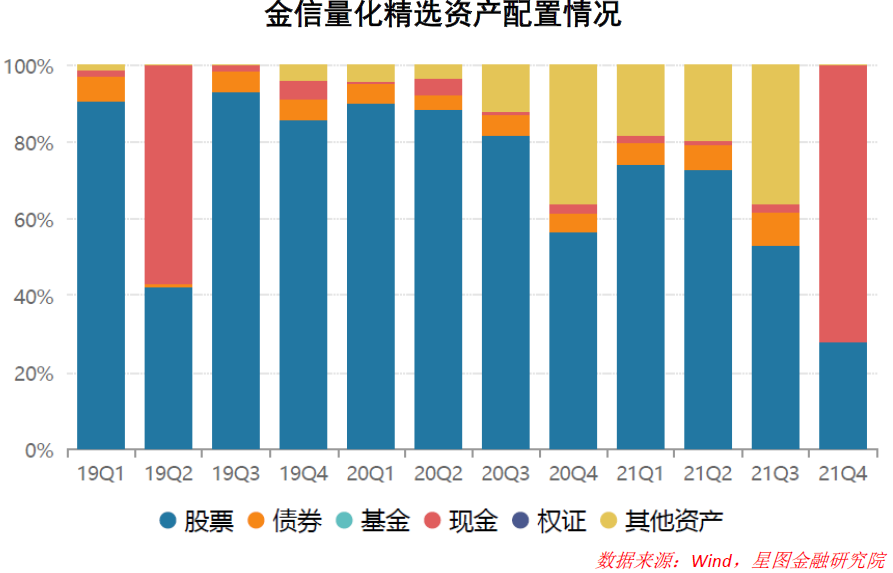

第三类则是我认为非常值得关注的一种,通过降低权益仓位,调整股债的仓位分布,或降低权益增加现金。代表性的基金经理有金信基金的周谧、先锋基金的孙欣炎等。他们在管理的基金中都在去年的四季度有相似的操作,即大幅度降低股票的仓位,持有现金或增持债券。以周谧管理的金信量化精选为例,从中可以看出,从2021年第三季度到第四季度,股票仓位从50%多下降到了不到30%,并持有了大量的现金,低仓位能够很好地降低净值的波动,同时也有利于大跌之后重新提高权益资产的仓位。

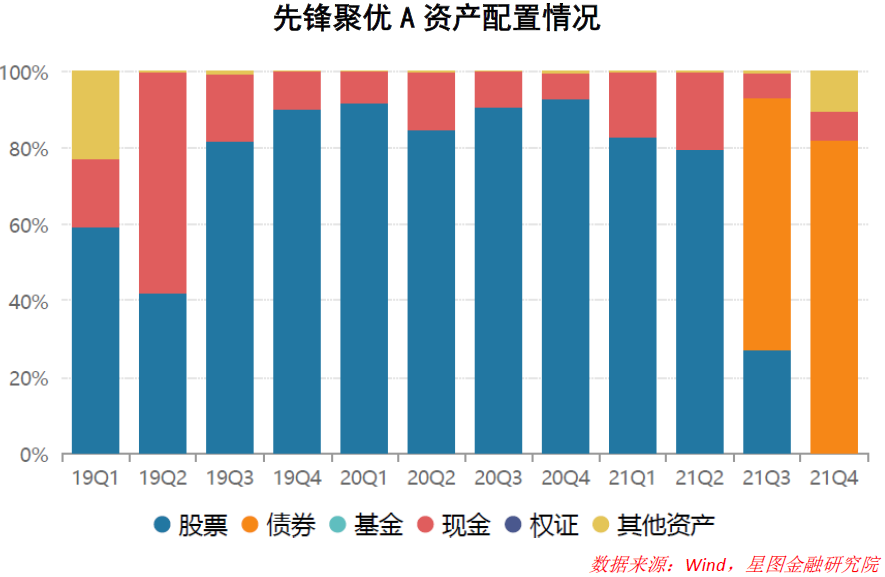

同样的,孙欣炎管理的先锋聚优A也有类似的操作。该只基金在2021年9月份由孙欣炎开始担任基金经理,随后股票仓位从二季度的80%到2021年末的归零。同时增配了近80%仓位的债券。且主要为国债,可以说操作十分大胆且果断。

但遗憾的是,这两位基金经理在以上两只基金的任职时间都较短,且历史业绩也并不出色。同时,特别需要注意的是,这种对股债仓位择时的操作,一方面是规避的风险,但如果判断失误,同样无法实现净值的增长,跑输大盘指数。而对于市场而言,不可能有人永远判断正确,这一点在这些类似的基金中都有所表现,从其近期净值表现看,部分基金在近期有非常明显的加仓。我们很难判断这种操作的对错,但从净值表现来看,在近期市场下跌时,这些基金也同样不可避免的跌幅扩大。

同时,还需要注意的是,这类基金多是灵活配置型基金,管理费率也差异较大,当其按照偏股型基金收取费率,却持有的全部是债券时,也不可避免的受到基金持有人的质疑。且上述几只基金都规模较小,很多这类基金规模也都低于一亿,基金面临清盘的风险也更大。一般来说,都不是投资时的首选。

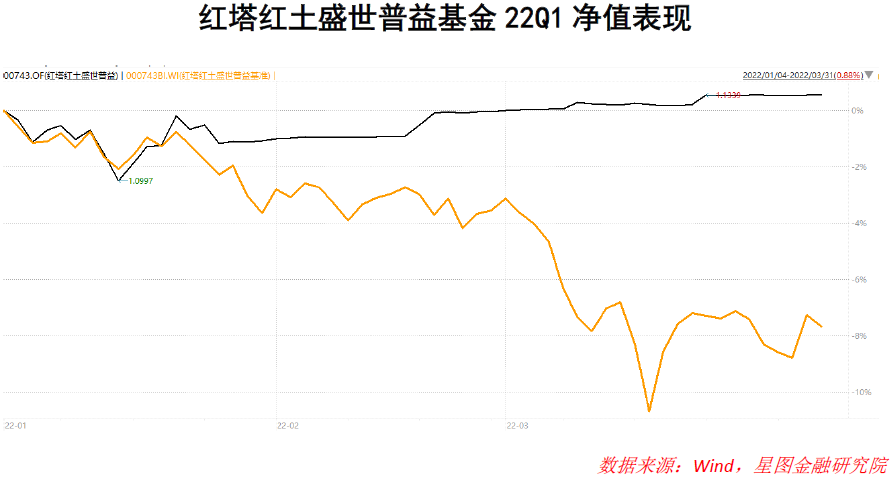

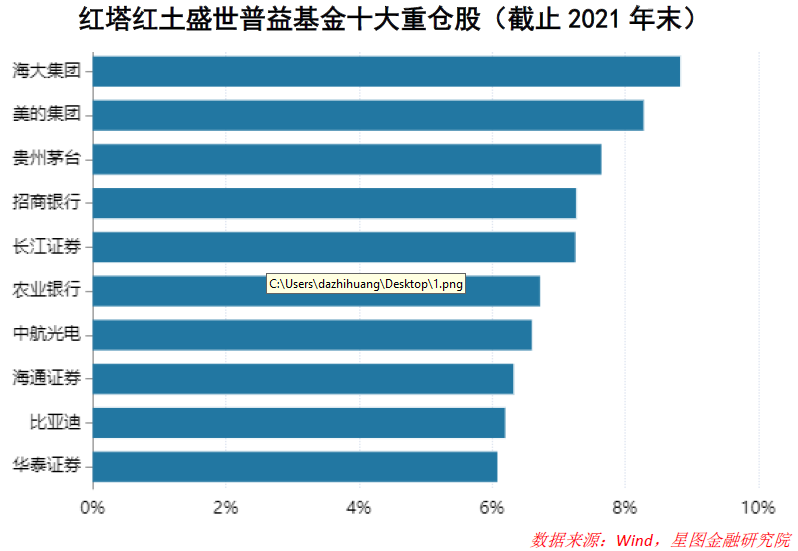

最后一类一季度表现较好的基金则比较复杂。从其公布的2021年末持仓来看,净值应该与市场同步大跌,但净值实际表现却较好。因此,这些基金大概率是在2022年一季度对持仓进行了大幅度的调整,因此表现迥异。以吴秋松管理的红塔红土盛世普益(000743.OF)为例,今年一季度实现了0.88%的正收益,表现大幅度优于其基准指数。

但从其 2021年年末公布的持仓看,主要重仓股均在今年一季度跌幅较大,且该基金在1月25日之后,净值波动极小,净值曲线也是略微上涨。因此除了大幅度地对股票进行了减仓外,可能还存在增加债券或其他操作。具体情况需要等其一季度持仓报告公布后,或许会有更详细的解答。而对于尚未明确情况的基金,同样需要报以谨慎加仓的态度。

最后,需要提醒的是,无论是在牛市还是熊市期间,总会有个别的板块与市场走势相反,也会有业绩表现突出或者在暴跌期间非常抗跌的基金登上热搜,基金经理也会受到广大基民的关注。但正如我们一贯强调的,并不是每个在阶段表现出色的基金都值得买入。基金经理是依靠什么取得超额业绩的?是赌博式的压赛道还是一以贯之的投资理念?

这个基金经理这段时间表现不错的主要原因是什么,未来还能不能继续保持、持续向好,才是我们关注的重点。基金业绩突出、登上热搜、基金大卖、业绩暴跌……,业绩排行榜上的基金不断的一遍又一遍经历这样的事情,千万不要仅仅根据某一个季度、某一年的收益排行榜就盲目买入,否则将极易踩到坑里。

评论