文|迈点

截止2022年4月6日,翘首以盼的物业2021年年报季进入尾声,53家头部物企公布业绩(含未经审核业绩),4家停牌延期(恒大物业、彩生活、荣万家、奥园健康),2家4月中下旬发布(特发服务、南都物业)。

受地产主业增速下滑的内部因素和疫情经济环境的外部因素等多重影响,2021年的上市物企看起来似乎格外难。蓝光嘉宝服务退市,中梁百悦智佳、中南服务、禹洲物业、富力物业、阳光智博服务等物企IPO折戟和选择变卖...迈点研究院梳理了最新的2021年物业企业年报系列榜单,从市值、营收、规模等3个维度来进行研究,试图还原一个喜忧参半、内忧外患的市场,为2022年以及未来登陆资本市场的物企提供一盏明灯。

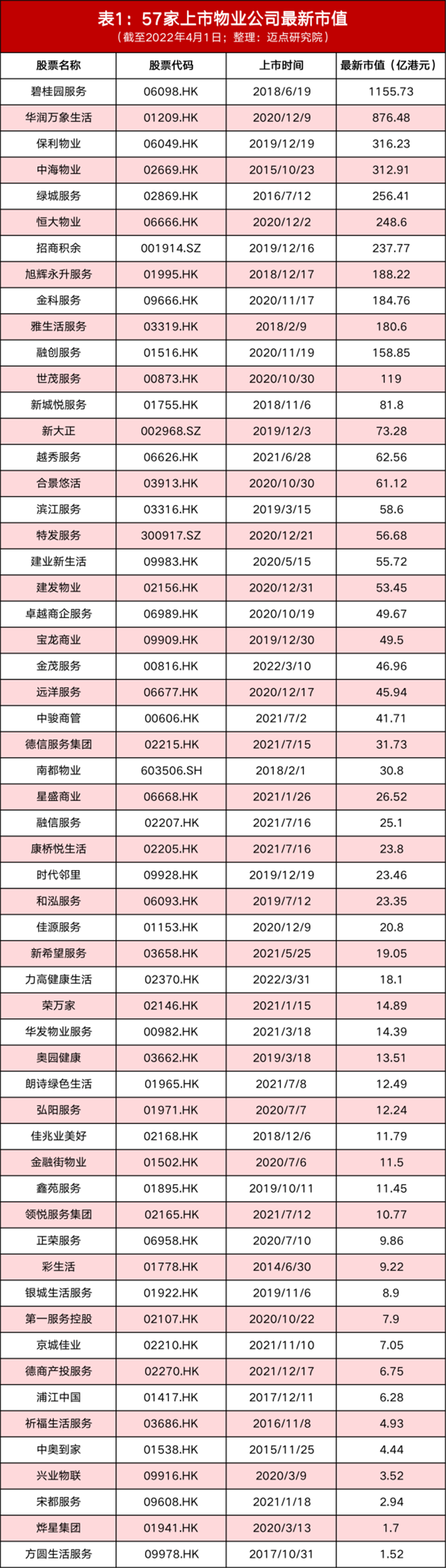

物企市值持续下滑,碧桂园服务“扛起大旗”

从最新统计的57家上市物企市值来看,物业上市股整体处于持续下滑态势,2000亿港元市值神话已不复存在,整体市值缩水超过一半。

千亿市值中,“榜一大哥”碧桂园服务仍以超1000亿港元市值领先,商管一哥华润万象生活市值超过800亿港元,昔日的“榜眼”恒大物业直接停牌、市值仅剩200多亿港元。随着近期万物云和龙湖智创生活先后启动上市,第一梯队的竞争未来或将更加激烈。

百亿市值仅剩10家且都低于500亿港元,相比上年同期减少3家。其中,保利物业、中海物业、绿城服务、招商积余等“国家队”位列第二梯队,旭辉永升服务、金科服务、融创服务等“民间系”市值下滑明显。绿城服务继续巩固住宅优势,向生活服务领域转型;招商积余服务业态多元,且有母公司业务资源稳定输血。

五十亿市值来看,新城悦服务、新大正、越秀服务、合景悠活、滨江服务、特发服务、建业新生活、建发物业等保持基本水准,无论是多业态布局还是市场化水平都有显著提升,位居第三梯队。

十亿市值公司达到24家,同比上年同期增加8家;十亿市值以下公司为13家,同比上年增加7家。也就是说,尽管过去一年上市的物企较多,但其市值多在十亿市值阶段上下徘徊,属于第四或者第五梯队。

因此,大部分在业务上与母公司房企关联的物企,只能在中小市场耕耘。这也就意味着,资金不给力、拓展不激进、营收缓慢增、输血常态化还将持续。

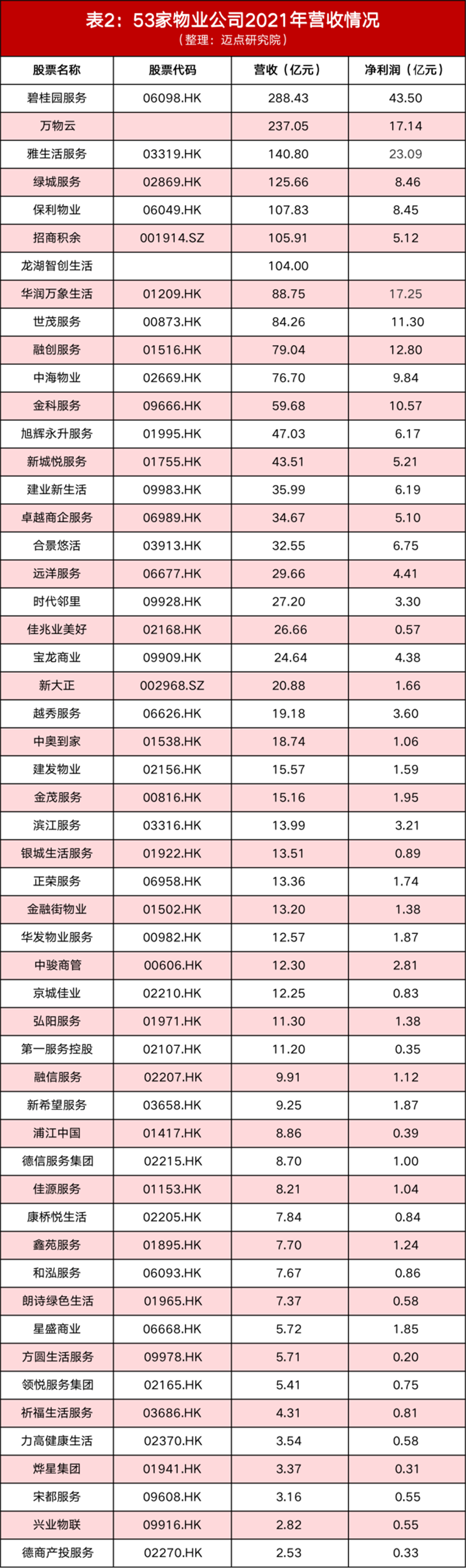

几家欢喜几家愁,保利物业和招商积余跻身营收“百亿俱乐部”

2021年,在行业“规模为王”的扩张大背景下,53家物企业绩增长明显,累计营收总额达到2115.31亿元,平均每家物企实现营收39.91亿元。

从百亿物企来看,2021年,共有7家物企营收突破100亿元,分别是碧桂园服务、万物云、雅生活服务、绿城服务、保利物业、招商积余和龙湖智创生活。其中,碧桂园服务以288.43亿元总营收遥遥领先,同比增长84.33%。碧桂园服务增长主要来源于物业管理板块业务的持续盈利以及大量收并购动作带来的收益。

5家物企营收规模超过50亿元,分别为华润万象生活、世茂服务、融创服务、中海物业、金科服务。其中,金科服务成长迅猛,2021年实现营收59.68亿元,同比增幅达到77%;物业管理服务贡献收入约28.67亿元,同比增加41.6%。

物企在20-50亿元营收之间的分布最为均衡,旭辉永升服务和新城悦服务营收超过40亿,随后是建业新生活、卓越商企服务、合景悠活营收超过30亿元,远洋服务、时代邻里、佳兆业美好、宝龙商业、新大正营收超过20亿元。其中,合景悠活表现最为突出,营收同比增长114.6%、增速位列第一。这得益于合景悠活业务结构的优化,2021年住宅物业由上年同期的70.02%降至59.49%,非住宅物业贡献比提升至40.51%。

然而,在头部物企表现亮眼、腰部奋起直追的同时,尾部物企更是不容忽视。事实上,头部企业的快速增长进一步拉大了物企之间的差距。

有31家上市物企2021年营收低于20亿元,其中18家低于10亿元。不过,尾部企业的增速也不容小觑,如方圆生活服务先后收购长沙市霁阳红物业51%股权、广东益康物业60%股权。其中,盈利能力最强的住宅物业代表是滨江服务,2021年利润率达到22.94%;商办物业代表则是星盛商业,年利润率最高达到32.34%。

在头部企业营收频频破百亿的同时,尾部企业需要抓住城镇化进程的机遇,在发展主营业务的同时,拓展多元化业务、提高盈利水平,方能赢得资本市场的垂青。

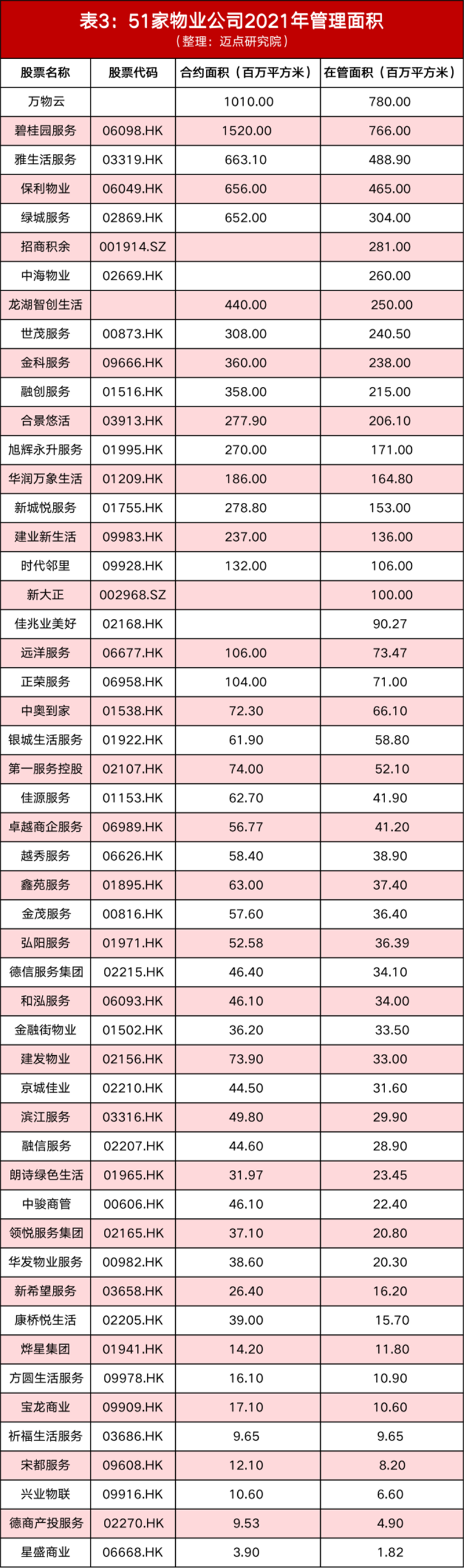

发展才是硬道理,物企力争管理规模上亿㎡

最后,我们来看一下物企公司2021年的管理规模表现。根据已经披露的51物企公司数据,在管规模超过1亿㎡的物企有18家,占比超过3成。由此可见,在“大鱼吃大鱼”的市场影响下,物管赛道2021年竞争更加白热化。

具体来看,碧桂园服务和万物云合约面积均突破10亿㎡,在管面积则超过7亿㎡,位列第一梯队。其中,2021年碧桂园服务花费超过200亿元进行大规模收并购动作,累计合约面积也达到15.2亿㎡,是万物云的1.5倍之多。

雅生活服务、保利物业在管面积超过4亿㎡,绿城服务超过3亿㎡,三者位列第二梯队。其中,保利物业和绿城服务均属于稳健型物企,在收并购方面表现较为保守,更注重内生外拓,在外拓项目上考虑更多的是业态、区域等互补。

招商积余、中海物业、龙湖智创生活、世茂服务、金科服务、融创服务、合景悠活在管规模超2亿㎡,位列第三梯队。第三梯队的物企平均增速超过100%,其中合景悠活增速395.40%、位居榜首。另外,龙湖智创生活因为涵盖大量优质商办物业资源,引起了资本市场的新一轮关注。可以说,这批物企野心勃勃,最具开拓力。

旭辉永升服务、华润万象生活、新城悦服务、建业新生活、时代邻里、新大正在管面积均超过1亿㎡,位列第四梯队。其中旭辉永升服务增速最高,达到68.30%,主要是依托地产母公司、市场外拓、对外合作、战略收购等;而新大正作为独立的第三方物管公司,在地产开发下滑的情况下逆势扩张,“走出成渝、全国布局”,基本实现全国化经营布局。

其余33家均未达到1亿㎡的规模,形成了长尾效应,上市物企的分化正在日益加大。其中,佳兆业美好、远洋服务、正荣服务、中奥到家和银城生活服务有望在2022年进入亿㎡战队。2021年,正荣服务坚持深耕优势区域,进一步提升项目管理密度,显著提升在管规模72%至7098万㎡。

2021年,不同背景、不同规模的物企选择各不相同,或激进或保守。然而,“发展才是硬道理”,立足于核心业务和核心区域,开展多元业布局,优化业务结构,为未来发展蓄力,将是未来物企公司规模拓展的重点。

总结

自2014年彩生活引领物业企业上市起,2015-2019年的物业上市公司分别是2家、2家、2家、6家、10家,2020年达到顶峰18家,2021年减少到14家,2022年至今仅2家。这似乎意味着,历经7年疯狂的物业资本路,在2021年下半年开始戛然而止。2022年,物业板块整体回调、下降已成定势。

但是,仍有部分物企承受住了市场压力,在过去一年的营收利润和管理规模上表现亮眼。有人说,2021可能是过去10年最难的一年,却也可能是未来10年最好的一年。的确,这个世界唯一不变的就是变化。2022年已经过去了三分之一,今年的物企表现如何,让我们一起拥抱变化、期待未来。

评论