文|全球财说 宋涵

2021年,中国太保(601601. SH,02601. HK)恰逢成立30周年,在这一年复杂经济环境形势下,其有喜也有忧。

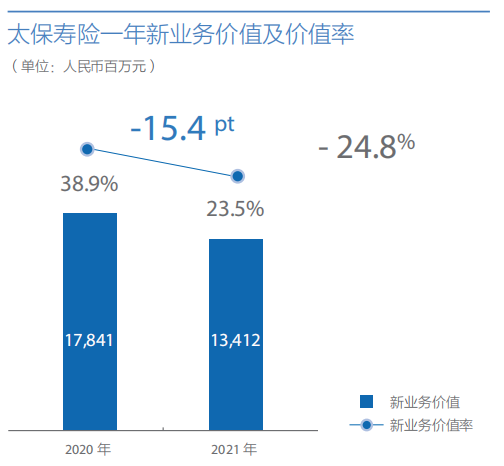

2021年公司净利增速领跑A股其他上市险企,太保寿险新单保费逆势大增,不过受制于新单结构回调,新业务价值增长持续承压,同比下滑15.4个百分点,且营业利润同比亦在下降。

太保产险非车险业务发力保费提升较快,主力车险业务受综改“余震”等因素影响恢复缓慢,保费继续走低。

投资端业绩表现相对稳健,资产规模较2020年同比增长6.8%。不过其资产净值增长率、总投资收益率和净投资收益率均有小幅下滑。

投资者对比较关注的分红预告也略显失望,尽管公司总体净利上升,且在当前行业股价走势不振的前提下,较之2020年,中国太保还是降低了分红,公司称乃因为偿二代二期和公司战略的双重因素压力下的选择。

寿险新业务价值下滑

3月28日,中国太保发布2021年度报告。

公司实现归母净利增长268.34亿元,同比增长9.2%。营业收入4406.43亿元,同比增长4.4%。其中,2021年实现保险业务收入3667.82亿元,同比增长1.3%。

报告期,源于有效保费和投资收益的增加,以及汇兑损失减少带动公司营收增长,叠加所得税同比减少18.22%的综合因素影响,使得公司归母净利实现较大增长。

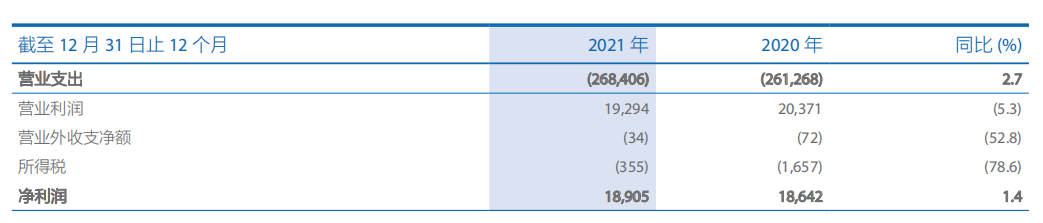

分业务来看,太保寿险实现归母净利189.05亿元,同比增长1.4%;实现保险业务收入2116.85亿元,同比减少0.1%。

值得注意的是,太保寿险是在营业利润同比减少5.3%的影响下,实现了归母净利的艰难增长。

太保寿险利润情况

图片来源:中国太保2021年报

报告期内太保寿险由于退保金大增54.8%,导致营业支出增速大于营收增速,直接影响营业利润下降。受益于免税收入增长和利润总额减少,在所得税费下降近8成作用下,才使得净利润实现了微增。

数据显示,2021年太保寿险退保率为1.7%,较2020年同期增长0.5个百分点。

公司代理人渠道贡献保费占比近9成达1886.29亿元,不过较2020年同期保费下降3.2%。新保业务下降0.2%,续期业务下降3.7%。

公司月均保险代理人52.5万人,较2020年同期74.9万人,下降了29.9%。保险营销员月均举绩率同比下滑5.7个百分点。

代理人数量下滑直接导致2021年公司个人寿险客户保单继续率下滑。数据显示,13个月保单继续率下滑5.4个百分点;25个月保单继续率下滑6.4个百分点。

报告期,银保渠道保费增长强劲,同比大增223.5%达74.57亿元。其中,新保业务表现出色,保费同比大增331.3%至66.68亿元。

从产品端来看,保费收入主要来自传统型保险和分红型保险。传统型保险业务收入1070.62亿元,同比增长11.7%;不过,受费率市场化影响,叠加利率下行因素,分红型保险业务收入同比大降10.9%至867.37亿元。

2021年公司寿险保费排名前五的产品,均来自分红险和传统险,且有四款来自代理人渠道。

太保寿险新业务价值增长持续承压,2021年实现一年期新业务价值134.12亿元,同比减少24.8%;太保寿险新业务价值率23.5%,同比下滑15.4个百分点。

图片来源:中国太保2021年报

太保产险保险业务收入1526.43亿元,同比增长3.3%;实现归母净利63.52亿元,同比大增21.9%。

报告期内,太保产险有效保费增长带动营收增长,手续费和佣金支出以及业务管理费下降,使得总体营收增速大于营业支出增速,从而实现归母净利大增。

太保产险以车险业务为主,保费占比达6成。报告期,公司实现车险业务收入917.99亿元,同比减少4%。

非车险业务下健康险、责任险、农业险、保证险同时发力,保费实现较快增长,较2020年同期上升16.9%至608.44亿元。

中国太保投资端表现较为稳健。公司资产净值增长率为5.4%,同比小幅下滑2个百分点。其中,公司总投资收益率5.7%,下滑0.2个百分点;净投资收益率4.5%,同比下滑0.2个百分点。

多家证券机构表示,中国太保寿险业务新单逆势大增,得益于公司重启价值银保策略。不过新单业务结构回调明显,新业务价值继续承压。产险业务方面表现为,车险保费增长下滑,非车险占比提升。投资端受市场波动和利率下行影响,投资小幅承压。

偿付能力承压致分红同比降低

一般到了上市公司年报密集披露季,市场关注度除了停留在公司本身业绩表现上,分红也是备受关注的一大焦点。

随着A股五大上市险企年报纷纷出炉,各家分红预案也引起了投资者的讨论。

从行业成绩来看,A股上市五大险企中,中国太保以9.2%的净利增速领跑,业绩表现亮眼。

不过公司2021年度的分红派息方案却引起了投资者非议。

3月28日,中国太保发布2021年度利润分配方案,公司2021年度利润分配以经审计的母公司财务报表数为基准,拟根据总股本约96.2亿股,按每股人民币1.0元(含税)进行年度现金股利分配,共计分配人民币约96.2亿元。

2021年全年现金分红总额占本年度归属于母公司股东净利润的比例为35.9%。

对比2020年中国太保分红水平达50.9%,分别按每股1.2元年度股利和每股0.1元30周年特别股利进行现金分配的分红方案,2021年公司分红水平有明显降低。

横向对比,中国平安在2021年度大幅计提减值,净利下滑近3成的情况下,仍旧提高分红,给出提振市场信心的分红方案,投资者对于中国太保在业绩小幅增长,股价走低的情况下,对其降低分红的行为表示不解。

4月7日,中国太保A股报收23.2元,年内跌幅14.45%。

中国太保首席财务官兼总精算师张远瀚在业绩发布会上表示,鉴于偿二代二期监管实施对集团下各保险子公司偿付能力充足率有较大影响,公司对2021年分红水平进行了调整。

那么“偿二代二期”较之此前规则有了哪些新变化呢?

第一,严格资本认定标准。长期寿险保单未来盈余不再全部计入核心资本,使用资本报酬率进行资本分级,同时要求“计入核心资本的保单未来盈余不超过核心资本的 35%”。完善资产认可标准,不得通过任何方式套取保险资金,用于购买资本工具。

第二,提升最低资本风险计量要求。增加了市场风险和信用风险的穿透计量,利率风险的计量范围扩大至所有利率敏感型资产,新增集中度风险计量。校准各风险因子、增加重疾恶化趋势风险等。

第三,完善偿付能力风险管理要求与评估。优化风险综合评级标准。新增资本规划监管要求,增强资本管理前瞻性。扩展偿付能力信息公开披露要求,继续提升信息透明度。

第四,完善保险集团监管标准,进一步加强集团监管力度。新增保险集团特有风险的最低资本计量。

新规除了对分红有一定影响,更是直接影响了公司的偿付能力。

报告期,中国太保除了产险业务在偿付能力方面较2020年有所提升外,中国太保集团和太保寿险偿付能力均有所下滑。

具体表现为集团公司综合偿付能力充足率同比下滑22个百分点至266%;核心偿付能力同比下滑22个百分点至260%。

太保寿险综合偿付能力和核心偿付能力表现一致均为218%,同比下滑24个百分点。

评论