文|侃科技 袁喜乐

在上市这件事上,蕉下明显是有备而来。

最初,蕉下是由香港减字控股创建于2012年的伞具品牌,2013年,马龙和林泽成立蕉下控股有限公司,同年推出第一款防晒产品双层小黑伞。2016年,蕉下在上海开设首家品牌直营门店,2017年逐步将防晒产品从伞具拓展到袖套、帽子、防晒服、口罩等其它品类。2021年,蕉下进一步将品类扩展至帆布鞋、马丁靴、保暖服装与配饰等其他非防晒户外产品市场。

从遮阳伞到防晒用具再到传统服饰、配饰,蕉下品类扩张的每一步几乎都伴随着营收再上一个台阶,而讲给资本市场的故事也就顺理成章,从「爆款法则」演变为「赢者通吃」。

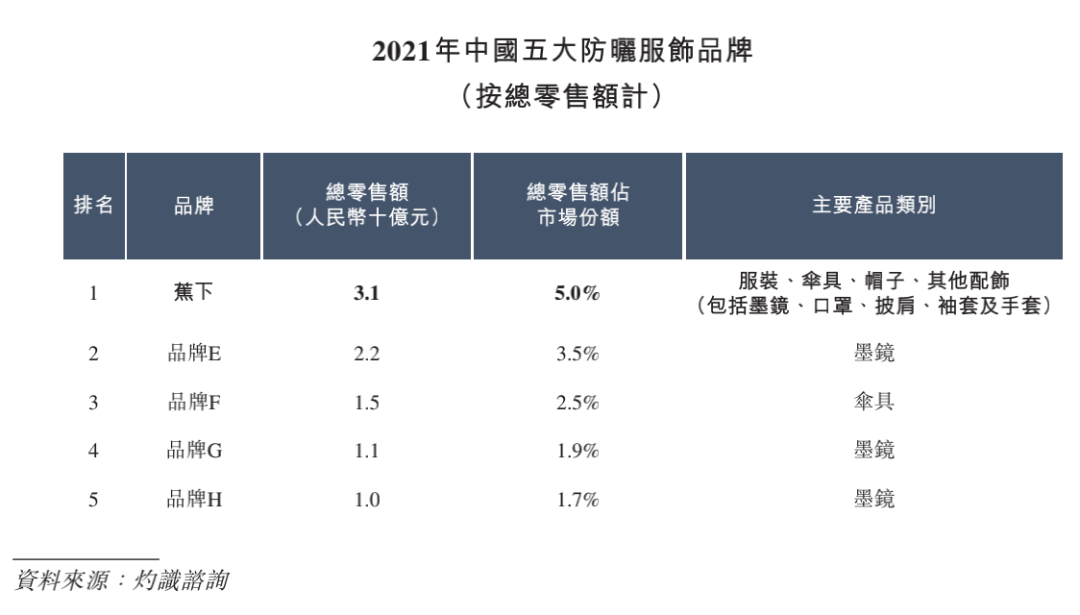

根据灼识咨询报告,按2021年总零售额计算,蕉下是中国第一大防晒服饰品牌。同时,在全年零售额超10亿元的中国鞋服行业新兴品牌中,按零售额计算蕉下位居第一,且2021年零售额增速最快。

01 市场洞察:做利基市场的第一

如果你不能成为某个品类中的第一,那就在你可以成为第一的地方建立一个新品类。

lululemon完全掌握了这一品类法则,它涉足运动服装的竞争红海,但从其中选择了一个狭窄的领域,瞄准瑜伽行业,开创了秋裤外穿的新风潮。

选择从城市防晒人群入手的蕉下,抓住了女性客群对出行防晒的刚需,以独特的爆款方法论,向下打败零散的不成品牌力的淘宝货,向上力压哥伦比亚、北面、Jack Wolfskin等纯户外品牌把销量做大。

例如在遮阳伞这个品类,蕉下沿袭了日本WPC的品牌理念,后者创建于1995年,打破了「雨伞只是用来挡雨」这一传统观念。

蕉下成功把遮阳伞的价格提升到近200元,是同类天堂伞价格的四倍,这与lululemon把瑜伽裤卖到均价1000元是同样的道理。

在单个产品成功出圈后迅速推进更多品类,也是lululemon的拿手好戏。

近几年lululemon在瑜伽服外,还拓展了运动T恤、运动夹克外套、运动卫衣/套头衫等。在确定防晒这个用户群体后,蕉下很快就把品类从伞具扩展到服装、鞋履和配饰领域。

根据招股书披露,在2019年-2021年期间,蕉下共有22款精选单品各自曾取得年销售额超3000万元,其中包括2017年或之前推出的三款防晒精选单品,即双层小黑伞、口袋系列伞以及胶囊系列伞;

另外19款精选单品则于2019年至2021年推出,其中五款精选单品于2021年推出,即昼望系列墨镜、随身系列扁伞、街旅系列厚底帆布鞋、畅型系列打底裤以及丘郊系列轻型马丁靴。

在距离人民群众最近的「衣食住行」市场,除了房地产,想要做到尽可能多的覆盖,核心是找到「大众消费的最大公约数」。譬如销量碾压特斯拉的五菱mini、拥有5783家门店的杨国福麻辣烫。

蕉下鸟枪换炮的里程碑事件,就是把消费降级这件事当做消费升级去做,类似于名创优品把十元店开成百元店的做法。

仅从防晒服来说,蕉下在淘宝货和传统户外品牌、运动品牌中间构建了一个市场。百元以下的淘宝货过于零散,价格虽然亲民但几乎没有品牌感和设计,运动品牌和传统户外品牌的防晒服价格居高,有品牌有设计但又远离大众消费。

蕉下防晒服的价格区间定在109元-349元之间,其中销量最好的是189元。其它品类的定价也大都基于这一逻辑,分为低中高档,入门款负责引流,高档专注品牌,中档充当销量主力。

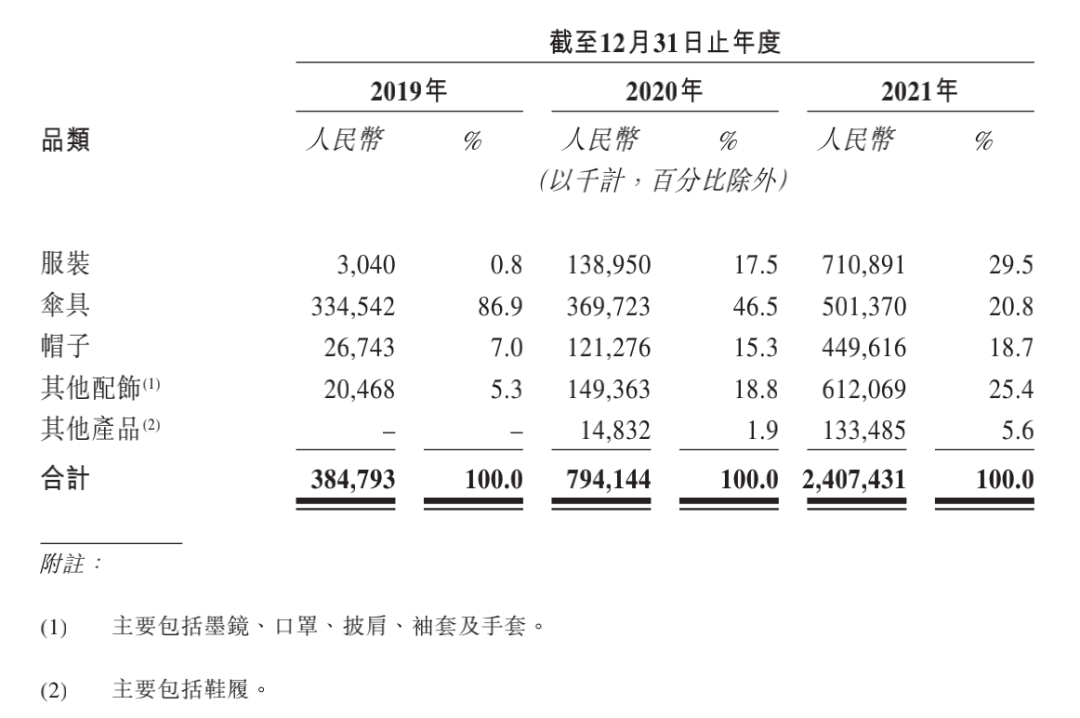

从伞具向更多品类扩充的转折发生在2017年,产品结构的调整不仅增加了营收,也促使蕉下整体毛利率上升。

财务数据上,伞具在2019年至2021年的收入占比分别为86.9%、46.5%和20.8%;相较之下,同期服装的收入占比分别为0.8%、17.5%和29.5%,现已成为蕉下营收贡献最大的品类,而以鞋履为主的其他产品收入占比亦在2021年提升至5.6%。

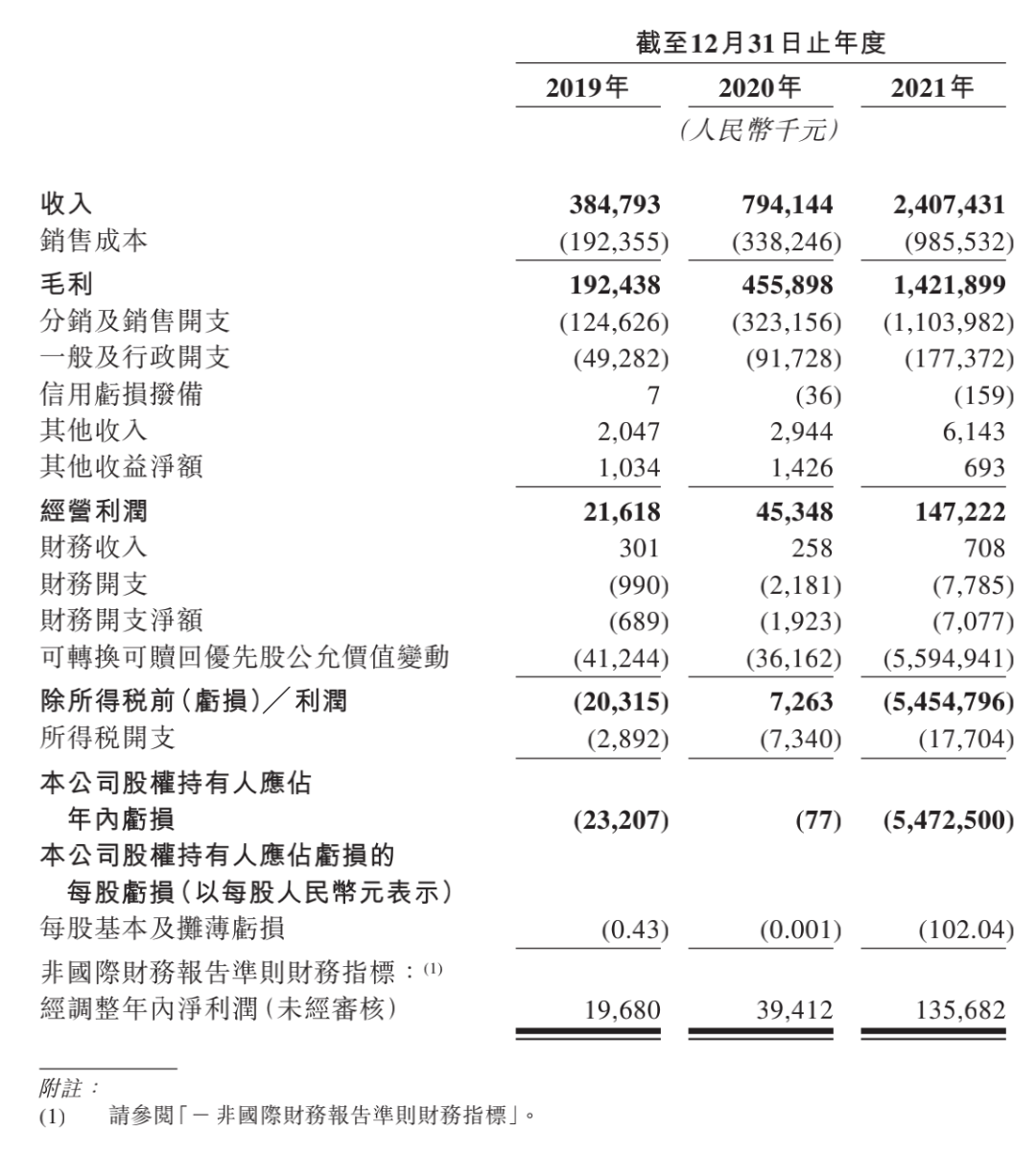

毛利率上,过去三年蕉下毛利润分别为1.9亿元、4.6亿元和14.2亿元,毛利率分别为50.0%、57.4%和59.1%。

可以看到,毛利率的上升与蕉下品类营收占比几乎是一致的。其招股书也显示,蕉下的防晒帽、防晒配饰品类,毛利率都超过了60%。

02 钱都花在了KOL身上

功能性需求的满足是产品进入市场的基本要求,而真正的品牌塑造始于情感连接和社交互动。对于绝大多数非必需品而言,品牌个性才是人们购买的直接原因。

困难的是,情感、个性、承诺和愿景是无形的,很多公司只是凭空提取了几个漂亮的形容词放在宣传册上。

如何将品牌价值落地?可以像耐克、阿迪达斯一样,通过广告营销讲述品牌故事,通过明星代言传递价值。不过,在当前流量成本普涨的情况下,这显然花费高昂。

还可以像lululemon一样,通过千余位分散在世界各地的形象大使和基于社区模式的渗透化营销,精准定位周边的潜在消费者,这就使得它的营销成本仅占收入的2%。

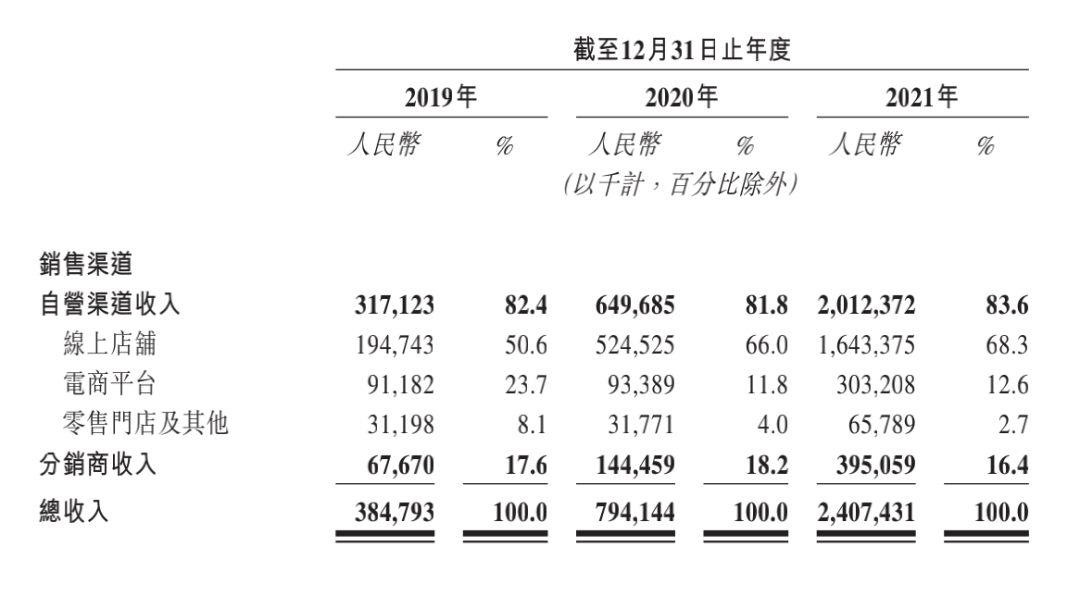

而蕉下作为一个线上品牌(线下门店只有66家),无法像lululemon一样打造门店社区,于是它把目光对准了社交平台,通过KOL实现品牌曝光和带货。

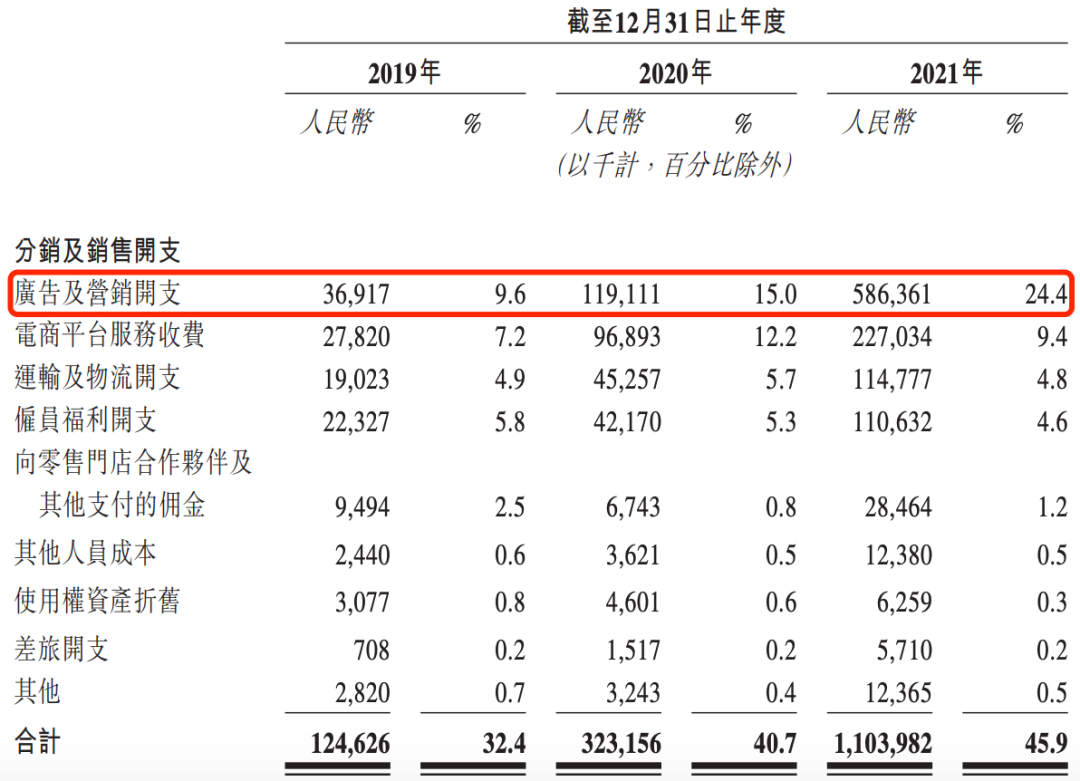

根据招股书,蕉下的广告及营销开支过去三年分别为3700万、1.2亿和5.9亿,2021年更是占到全年收入的四分之一。

蕉下将大部分营销费用都用在了小红书、抖音、微博等社交平台的种草上,招股书亦显示,仅2021年,蕉下就与超过600个KOL合作,合计为品牌带来了45亿浏览量。

KOL之外,蕉下也是李佳琦、罗永浩等大主播直播间的常客。据胖球数据,李佳琦去年曾在一个月内为蕉下带货三次,上货产品达7种,销售额约2880万。同一个月内,蕉下还在淘宝直播共合作主播63人,换来了1.17亿的销售额。

这种模式与lululemon的社群模式异曲同工,反映在财务指标上,是蕉下线上DTC渠道贡献了大部分收入。根据招股书,2019年-2021年,蕉下线上店铺和电商平台产生的收入分别为2.86亿元、6.18亿元和19.47亿元。

而同期通过零售门店及其他(主要包括向拥有成熟零售网络的大客户销售)产生的收入则只有0.31亿元、0.32亿元和0.66亿元。

03 光环下的暗潮

在招股书中,蕉下晒出了一组看起来漂亮的数据,近三年的营收和净利润都保持了较高增长。

2019年-2021年,蕉下的营收分别为3.8亿元、7.9亿元和24.1亿元,年复合增长率为150.1%。同期,如果扣除可转换可赎回优先股的公允价值变动,蕉下经调整净利润分别为1968万元、3941万元及1.4亿元,年复合增长率为162.6%,盈利能力持续提高。

但在所创下的增长神话面前,蕉下也并非完美,在产品、社群、研发和市场等方面仍旧有提升的空间。

在发现利基市场之后,谈论产品质量几乎是多余的,因为这始终是任何公司前进的先决条件。而新公司制造的突破性产品被行业巨头吞并或压垮的故事由来已久,保持持续的创新能力尤为重要。

招股书提到,蕉下的自有核心技术如Airloop面料、原纱防晒技术及全向推拉蜂巢技术。其中,2020年年初推出的采用Airloop面料的冰薄系列披肩防晒服的销售额于2021年达到2.764亿元。

蕉下在招股书中也提到,目前公司拥有123项专利,正在申请72项专利。但在能查询到的专利信息中心,蕉下的专利大多为外观设计,其中有关纺织、服饰的第一个发明专利,公布日期为2021年3月30日,更早时候的发明专利则围绕伞具、智能牙刷等产品。

而在高额的营销和销货成本之下,蕉下的研发成本也不乐观。2019年、2020年及2021年,蕉下的研发开支约1990万,3590万及7160万,分别占总收入的5.3%、4.6%、3.0%。

微薄的研发支出无法支撑蕉下的野心。其在招股书中指出,防晒只是自己探索城市户外生活方式的起点,未来重点是鞋服市场和城市户外市场,并将自己定位为城市户外品牌。

但在重营销轻研发的思路下,蕉下想要成长为一个专业品牌可能还有很长一段路要走。

首先在产品结构上不能出现单品依赖症。蕉下极其依赖「爆款」打法,招股书显示,2019年、2020年,其前30款热销精选单品产生的收入分别占总收入的99.8%和88.6%,到2021年这一数字降低到74.1%,说明蕉下在品类拓展和寻找新的增长曲线上下了功夫。

其次,高企的营销费用将拖累财务数据。虽然蕉下与lululemon都采用DTC模式,但后者有一半的营收由线下门店贡献,以及通过门店建立的社群营销也为其降低了营销费用。

而据招股书显示,蕉下并没有在线下门店上投入太多,虽然截止2021年12月21日蕉下共有66家门店,但其中有31家为合作零售店,门店的坪效和价值还有待挖掘。

04 尾声

总体来说,蕉下与lululemon有着雷同的成长路径。

以某个单品在一个细小市场撕开一道口子,并迅速占领消费者心智打造品牌。lululemon借助瑜伽裤打入运动鞋服市场,蕉下则通过遮阳伞和防晒服打开城市户外市场。

截至目前,蕉下还没有选择明星代言的方式做营销,仍以KOL为主。DTC也基本围绕线上,从长远来看,DTC不仅仅是去除零售中间商,而是「与消费者实现文化价值共创」。

从这一点了来看,线下门店能为蕉下带来更多收益和价值,但按照目前的策略,蕉下并没有打算像lululemon做自营门店,而是走合作+自营的形式,或许是顾虑重资产的巨大投入,以及没有想好门店的经营模式。

根据灼识咨询的报告,2021年中国已成为全球最大的鞋服市场,零售额为3万亿元,并预期到2026年进一步增至4.2万亿元。其中,休闲和运动鞋服的市场规模分别为1.1万亿元和2900亿元,预计2021年至2026年将分别按9.3%和10.7%的复合年增长率增长,远超同期整个行业6.8%的增长率。

蕉下如果想成为lululemon,在增长空间巨大的户外鞋服市场占据更多的市场份额,IPO还只是一个开始,未来的路还有很长,至少该想想如何拓展更多的男性客群。

参考资料:

[1] 2021年净收入再涨42%,lululemon的光环与阴影 品牌数读

[2] lululemon瑜伽帝国:高溢价文化品牌的成长之路 雨果网

[3] 凭瑜伽裤破圈的Lululemon,核心竞争力并非面料科技 元气资本

评论