记者 |

珠光材料龙头坤彩科技(603826.SH)首条钛白粉产线刚刚投产,就通过拟定增继续加码钛白粉业务。

4月12日,坤彩科技宣布20万吨/年二氧化钛(即钛白粉)项目投产,4月13日即宣布拟募资38.50亿元用于新建60万吨/年的二氧化钛项目。

坤彩科技证券事务部负责人向界面新闻表示,20万吨钛白粉项目仍需经历产能爬坡阶段,尚不能评估钛白粉业务对公司业绩影响如何。

主业方面,公司珠光材料2021年被两头挤兑,陷入增收不增利的困局,钛白粉无疑是新的利润增长点。

二级市场方面,近期坤彩科技股价触及74.20元/股,为上市以来新高,随后有所回调。

加速入局钛白粉行业

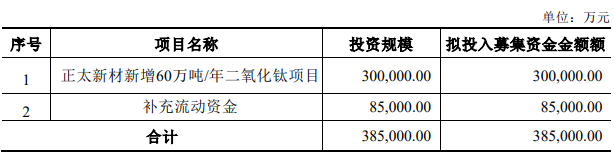

4月13日晚坤彩科技公告称,拟定增募资不超过38.50亿元,其中30.00亿元用于全资子公司正太新材料科技有限公司(下称正太新材了)新增60万吨/年的二氧化钛(即钛白粉)项目,8.50亿元用于补充流动资金。

定增预案显示,该项目建设周期为24个月,达产后投资内部收益率为68.28%,投资回收期为3.74年。

值得注意的是,坤彩科技首条钛白粉产线刚刚投产。4月12日公司公告称,正太新材料年产20万吨萃取法工艺技术生产的氯化钛白及氧化铁项目,经过两年多的建设期,经过多次调试各项指标均已达到投产要求,并已在近日投入正式生产。

坤彩科技生产钛白粉的技术是公司自主研发的全球首套工艺,公司称可满足国内高端钛白粉需求。

钛白粉的生产方法有硫酸法、氯化法、盐酸萃取法等多种。其中硫酸法存在质量不高、售价低、环境污染严重等特点,已被列入《产业结构调整指导目录》限制类项目;氯化法生产的产品纯度高,且生产过程中污染较少。

目前我国钛白粉行业仍以硫酸法钛白粉产能为主,高端产能供应不足成为目前我国钛白粉行业发展的格局,每年需要从国外进口高品质钛白粉满足国内中高端需求。

坤彩科技上述两个项目均采用盐酸法生产钛白粉。公司表示,盐酸萃取法技术是公司历经10多年研发突破取得,采用盐酸萃取法制备钛白粉质量媲美国际氯化法钛白粉,可满足下游客户的需求以及实现进口替代。

从销售端来看,坤彩科技销售钛白粉存在两个优势:一是近期钛白粉价格处于高位;二是钛白粉与公司主要产品珠光粉同为无机颜料,销售渠道与客户群体存在重合。

iFind数据显示,自2020年下半年以来钛白粉价格持续上涨,近期仍处于高位,最新价格为2.11万元/吨。钛白粉涨价自然利好坤彩科技,公司也表示该项目的投产对公司的经营业绩预计将会产生重大影响。

客户方面,坤彩科技与国内外众多下游经销商建立了合作关系,钛白粉、氧化铁与珠光材料同属于无机颜料,可以利用珠光材料成熟的销售渠道与公司共享现有的客户群体,实现协同效应。

不过坤彩科技也提示风险称,钛白粉制造首套工艺有它的特殊性,有待时间的验证;钛白粉的市场价格也会因需求而发生较大波动。

该证券事务部人士也表示,目前公司还没有进行钛白粉的销售,最终定价也没出来,对公司业绩的具体影响需要量产后才能够评估。

投建项目导致现金流紧张

坤彩科技计划将此次募集的8.50亿元用于补充流动资金,自然是为了缓解现金流。

在定增预案中坤彩科技表示,目前公司主要采取间接融资方式筹集资金,导致负债率逐年增高。贷款增加也让公司利息支出增加,年报显示因利息支出导致公司当期利润减少922万元。

坤彩科技的钱主要用于投建20万吨钛白粉项目。截至2021年末,公司长期借款同比增长158%至5.66亿元,主要原因为项目投资等;一年内到期的非流动负债增长386%至1.57亿元。

从整体情况来看,2021年末坤彩科技负债合计11.96亿元,同比增长4.98亿元。尽管公司资产负债率为41.02%,仍处于较低水平,但已连续多年增长。

值得一提的是,坤彩科技在定增预案中表示,2019年-2021年公司未实施现金分红主要原因为:将资金投入二氧化钛项目。年报也显示,当前公司正处于加速发展的关键时期,在综合考量行业状况、发展机遇等因素,2021年不进行分红。

未来坤彩科技可能还需要过一段“紧日子”。该证券事务部人士表示,目前20万吨钛白粉项目刚刚投产,需要一个产能爬坡的过程。至于何时能够量产,目前给不出具体的时间。

主要产品毛利率创新低

坤彩科技是珠光材料的“隐形冠军”。但由于过度依赖单一产品,叠加原材料和运费涨价、汇率变动等因素,公司陷入增收不增利的困境。

2021年坤彩科技实现营业收入8.93亿元,同比增长19.10%;实现归属于上市公司股东的净利润1.44亿元,同比下降8.47%。

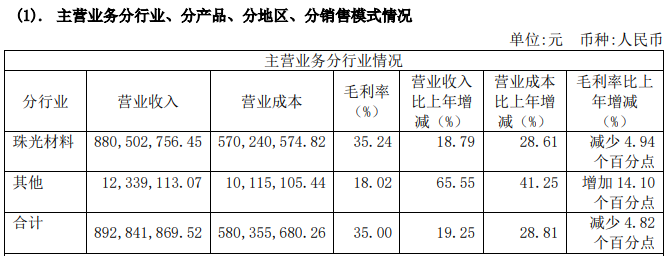

坤彩科技主要产品为珠光材料,主要用于工业、汽车、化妆品等领域,这也是公司最主要产品。2021年公司珠光材料实现营业收入8.81亿元,超过当期总营收的98%。

该证券事务部人士表示,对于目前珠光材料的市场占有率并没有官方的数据,但公司珠光材料在国际市场的占有率在20%-25%左右。

2021年坤彩科技珠光材料被两头挤兑:销售端单位珠光材料价格下降,生产端成本上涨。年报显示,公司全年珠光材料销量同比增长30.31%,但创造的营业收入同比增长18.79%,说明产品存在降价现象;同时营业成本增长28.61%,超过营业收入增幅。

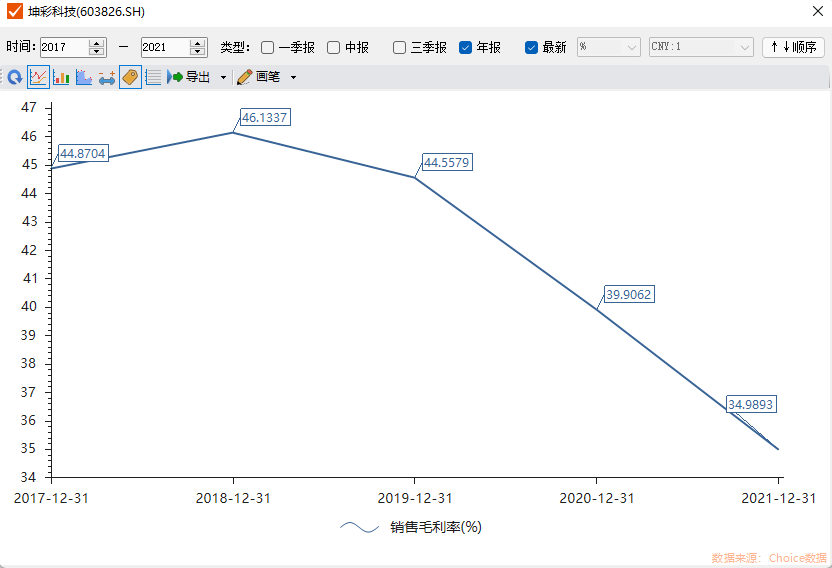

在上述背景下,2021年坤彩科技珠光材料的毛利率为35.24%,相较于去年同期减少4.94个百分点。事实上自2017年上市以后,公司整体毛利率屡创新低。

2021年还有多种因素削减了坤彩科技的利润。期内人民币升值导致公司汇兑损失1855万元,运费上涨导致公司利润减少1414万元,研发投入增长导致公司利润减少934万元。

钛白粉业务无疑将是坤彩科技新的增长点,但成色几何仍有待时间检验。

评论