文|天下美商 守仁

近日,四环医药发布年报:2021年公司营业收入约为32.91亿元(单位:人民币),同比增长33.6%;毛利约为24.49亿元,同比增长27.9%。其中,医美业务营收及分部净利润分别为约3.99亿元及约2.49亿元,同比分别增长1383.3%及971.1%。

天下美商记者了解到,近4亿的医美业务营收中,可以说近乎都是一款叫乐提葆的肉毒素为其贡献的。

乐提葆成四环医药新增长引擎

4月8日,从四环医药联合HUGEL举办的乐提葆一周年庆暨新品元宇宙发布会上得知,乐提葆100U在中国上市的第一年就取得了10%市场占有率,并声称,乐提葆于2021年2月正式销售,在国内的机构覆盖量已经超过2400家,销售总量超过37万瓶,销售额约4.5亿元。

四环医药能取得这样的成绩,并不意外。

据Frost&Sullivan和财通证券研究所调研显示,目前肉毒素的国内市场渗透率不足1%,相较于海外成熟市场仍有极大增长空间;根据美商研究院的统计数据,2019年中国肉毒素注射项目总诊疗量为336万例,渗透率仅为0.24%;ISAPS数据显示,2019年美国肉毒素项目诊疗量约769.8万例,渗透率为4.3%。

肉毒素市场规模预测

2019年国内肉毒素市场份额是6亿美元,渗透率约为2%,每年超过20%的速度在增长;对比海外市场渗透率,2025年国内的肉毒素市场份额可能达到18亿美元(约为117亿人民币)。

据医美查显示,在2020年之前,衡力和保妥适是国内市场上为数不多的两款持证肉毒素产品,两品牌在市场定位分属于中低端和高端产品。在2019年国内正规肉毒素市场中,以销量来看,衡力和保妥适分别占比74%和26%;以金额来看,衡力和保妥适分别占比44%和56%。

而两年前,肉毒双雄的局面被打破,吉适和四环医药的乐提葆分别获批上市。至此,国内持证肉毒素产品从两个扩展至四个。

与国内市场上其他肉毒毒素产品相比,乐提葆终端定价为3000-5000元,打造适用于中小部位的轻奢产品,有着明显的差异化产品定位。

所以,从短期看,价格梯队差异化和肉毒素刚性审批周期的保护,形成了四环医药医美业务带来的暴增营收格局,使医美业务成为公司新的第二增长曲线,占总收入比重超过10%。

与康桥资本“被迫”和解

但鲜为人知的是,乐提葆也只是四环医药和韩国生物医药公司Hugel签的代理产品,是代理产品,就有代理期限截止的那一天,一切充满着不确定,而半路杀出的程咬金康桥资本更为这层不确定增加了变数。

Hugel成立于2001年,公司拥有多款全球领先的医美产品和技术,韩国市场占有率第一。其肉毒素业务拥有超过40%的市场占有率,并在全球超过35个国家和地区获得了市场准入。2021年5月份,韩国生物医药公司Hugel的控股股东贝恩资本放出要出售其拥有的Hugel控制权的消息。

面对Hugel出售公司控制权的消息,四环医药兴致高昂,当年7月在公告中透露,拟考虑收购Hugel股权,当日收盘价为2.750港元/股。

没想到最后被以深度合作为由,对自己开展了全面深入尽职调查的康桥资本截胡。

仅在Hugel发布出售控制权后的3个月,康桥资本主导的联合财团便宣布以1.7万亿韩元(约合人民币94.3亿元)完成对Hugel的46.9%股权收购。当月,四环医药发布Hugel已经与其他财团签订协议相关公告时,当日收盘价为2.140港元/股。9月28日,四环医药表示,旗下医美业务主体渼颜空间以侵犯商业秘密为由起诉康桥资本,收盘价已跌至1.460港元/股。

从意向合作伙伴变成竞聘者,最后还竞聘成功,成为自己的大甲方,也难怪四环医药要跳脚起诉,最让四环医药跳脚的是,康桥资本的收购价格比自己开的价格要低。

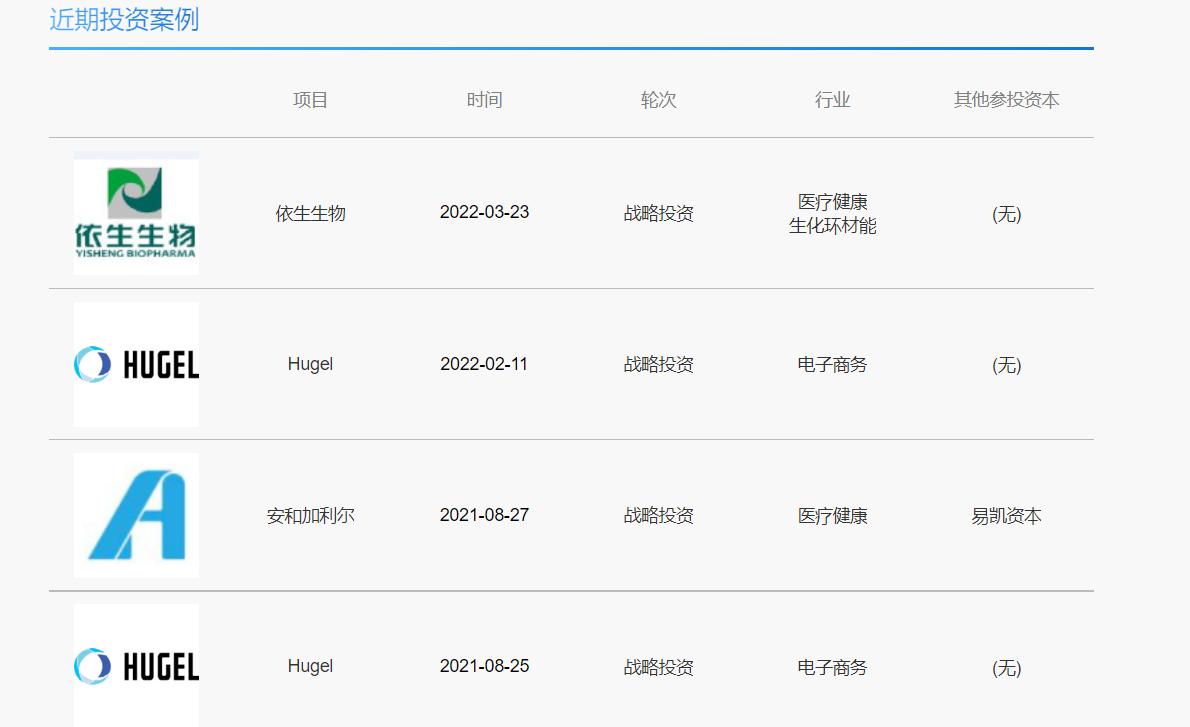

康桥资本近期投资案例

据了解,康桥资本(C-Bridge Capital)成立于2014年,专注在高增长的中国医疗健康领域投资,投资领域覆盖中国医药和生物科技、医疗器械和医疗服务等大健康领域。

从近些年在国内的投资案例看,实力不容小觑。可见,这样一家私募基金想在国内找一家代替四环医药代理乐提葆业务,并非难事。

这也可以从侧面解释,从起诉到和解,四环医药为什么只用了半年不到的时间。

肉毒市场竞争白日化

对外界而言,四环医药成立的21年里,大部分时间就是买买买:2003-2006 年间分别收购北京四环和成立海南心脑血管研究院;2007年公司于新加坡上市,此后分别收购深圳四环、轩竹生物;2012 年,又收购本溪恒康、控股长春翔通。

这种商业思维模式也应用到了医美业务上,买不成就先当个中间商赚点差价。但医美市场光靠“买”和代理模式显然走不远。

从肉毒素项目现有储备和审批进度来看,预计国内2025-2030年陆续将有多款肉毒素上市,竞争者数量增加且市场定位部分取向同质性。

目前肉毒素市场的分析

天下美商了解到,目前在研的肉毒素至少有5家,其中商业化进展最快的是德国Merz/精鼎医药的Xeomin,预计2022年上市;Xeomin海外售价与保妥适接近均为高端产品。此外,韩国的绿毒(Nabota)和爱美客的橙毒(Hutox)定位均较为低端,后者预计2023-2024年获批。

这一切让四环医药“警觉”起来,最新消息得知,四环医药在医美业务已升级“自研+代理”模式,旗下的渼颜空间设立了美国及国内两个研发平台,并通过美国洛杉矶渼颜实验室,转化海外拥有较高壁垒的医美新型技术,并在国内产业化落地,其自营团队约有 60 余人,团队成员大多来自艾尔建和辉瑞等国际医药医美公司。

竞品接踵而来,代理权随时可替,都只是时间问题。

四环医药做好准备了吗?

评论