文|面包财经

近日,锂电电解液龙头公司天赐材料发布2022年一季报,其营收和归母净利润均同比增加超2倍和4倍。

在锂电电解液板块中,行业领先公司多氟多、天赐材料和新宙邦已发布2021年年报。受益于下游锂电池市场需求大幅增长,三家原材料公司的业绩均显著增长。

报告期间,上述公司电池电解液或电解质产品所属的大类业务价格上扬带动毛利率上升,成为公司营利双增的主要贡献点。其中,多氟多六氟磷酸锂及新型电解质产品所属的新材料产品的当期毛利率超过50%,同比提高超20个百分点。

2021年,天赐材料和多氟多完成定增分别募资约16.41亿元和11.41亿元,且三家公司均抛出计划拟通过兼并收购或引入新投资者的形式扩大经营和资本规模。

受益于市场行情向好,电解液龙头企业业绩高增

锂离子电池电解液为锂离子电池关键原材料,锂离子电池在新能源汽车、消费电子产品和储能领域均有广泛应用,天赐材料和新宙邦均主营电解液业务。而多氟多主营的六氟磷酸锂及新型电解质为电解液的关键原料。

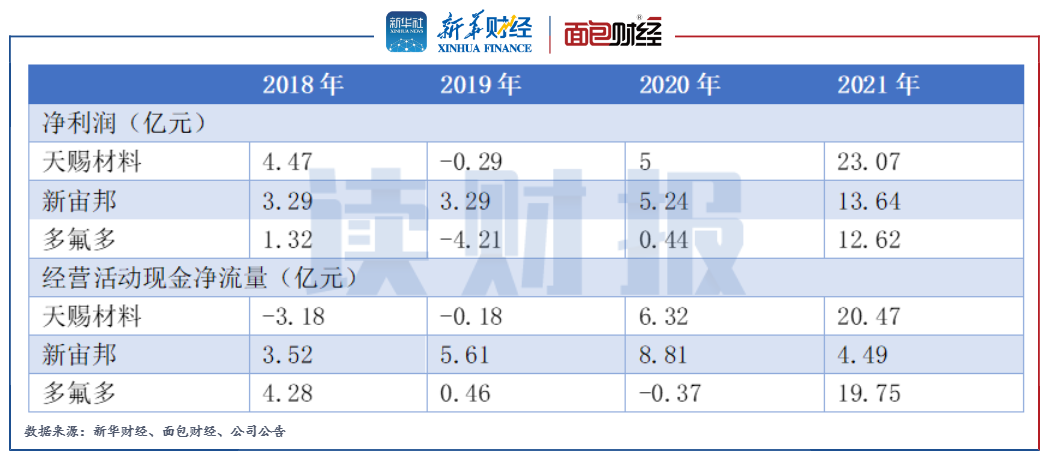

图1:天赐材料、新宙邦、多氟多经营数据对比

2021年,从业绩同比增速来看,主营电解液产品的天赐材料和新宙邦的营收均同比翻番,而其归母净利润的增速均高于同期营收。截至最新收盘,市值超过800亿元的天赐材料在公司体量上明显占优,业绩增速也超过新宙邦。而主营电解质材料的多氟多的营收同比增长超八成,归母净利润同比激增超20倍。

报告期间,三家公司电解液(或电解质)所属大类业务的毛利率均明显上涨。其中多氟多新材料产品的毛利率超过50%,同比增加超20个百分点。

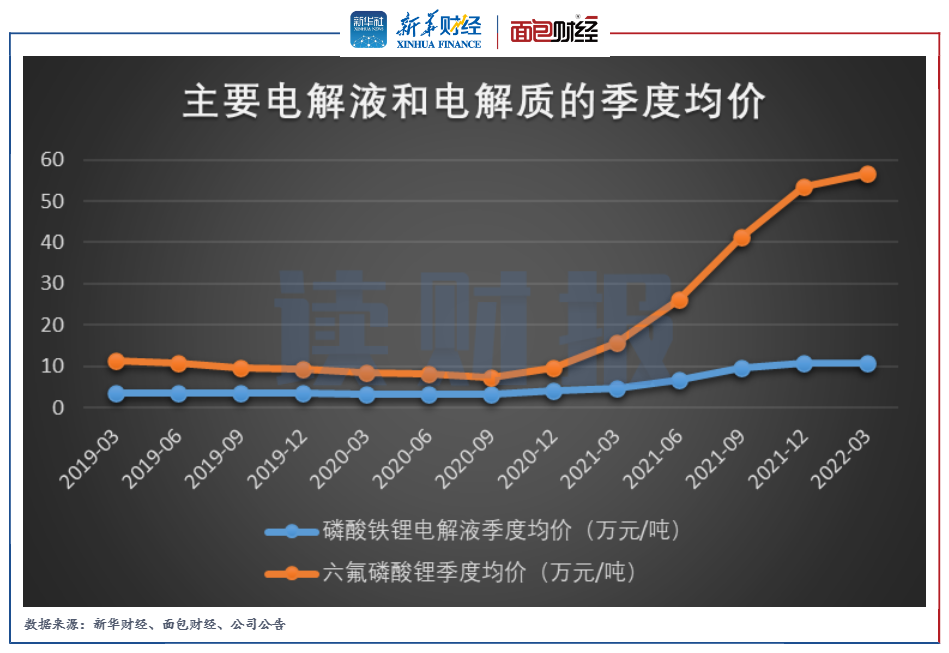

2021年,主要受下游新能源汽车市场需求大幅增加影响,锂电池的需求量提高拉动其重要原材料电解液和电解质的需求量攀升,从而拉高上述两种原材料的市场价格。因此天赐材料和新宙邦主营的磷酸铁锂电解液,以及多氟多主营的六氟磷酸锂为主的电解质材料的市价均有所上涨。

图2:主要电解液和电解质的季度均价

新宙邦净利润含金量下滑,多氟多经营净现金流扭负为正

2021年,新宙邦和天赐材料的净利润含金量分别为0.29倍和0.89倍,均较上年有所下降而新宙邦的下降程度更明显。多氟多的净利润含金量为1.56倍,明显走强,当期经营活动产生现金净流量19.75亿元,扭负为正。

图3:天赐材料、新宙邦、多氟多净利润和经营活动现金净流量

对电解液公司天赐材料和新宙邦而言,报告期间,公司经营活动现金净流量低于净利润的主要原因为经营性应收项目的增加。2021年年末,新宙邦的应收票据、应收账款和应收款项融资的账面金额分别为6.13亿元、18.93亿元和15.51亿元,同比分别增加约52倍、九成和2倍,增长显著。此外,当年,新宙邦销售商品、提供劳务收到的现金为45.73亿元,占当期营收的比例超六成,该比例较上年下降约30个百分点。

2021年,多氟多的经营活动现金净流量由负转正,净利润含金量明显改善,主要系该公司当期经营性应付项目显著增加12.48亿元。

多氟多、天赐材料完成定增,并购和增资扩容计划频现

2021年,随着锂电池板块站上热门赛道,相关业内上市公司纷纷通过定增、可转债等方式自市场融资。

报告期间,多氟多和天赐材料完成定增,募资金额分别为11.41亿元和16.41亿元,主要投资于扩产项目和补流。此外,当前多氟多、天赐材料和新宙邦均提出了发行可转债或股票募集资金的预案。

图4:天赐材料、新宙邦、多氟多募资情况

观察发现,2021年,多氟多定增募资的投向尚未涉及电解质的扩产项目,但公司已发布的定增预案的募投项目为电解质锂盐的扩产项目。天赐材料已实施的定增和正在筹备中的公开发行可转债预案的投向均涉及电解质基础材料的扩产。此外,新宙邦已提出定向发行可转债的计划拟投向锂电池材料相关扩产项目。

根据各公司2021年年报,在锂离子电池材料方面,新宙邦和天赐材料均有较大规模的在建产能。其中,新宙邦的在建产能接近现有产能,天赐材料的在建产能超过现有产能的6倍。

图5:新宙邦、天赐材料电解液相关大类产品的当前和在建产能

除此之外,2021年12月,天际股份提出定增预案,拟投资建设江苏泰瑞联腾材料科技有限公司3万吨六氟磷酸锂(主要电解质材料)、6,000吨高纯氟化锂等新型电解质锂盐及一体化配套项目。11月,石大胜华公告拟投资建设30万吨/年电解液项目。

结合上述公司的多个在建和筹建的电解质和电解液相关材料的扩产项目,未来行业内公司或将面临产能过剩的风险。

值得关注的是,2021年,上述电解液或电解质行业公司抛出多个兼并收购或引入新投资者的计划,未来公司的经营和资本规模或将进一步扩张。

2021年4月,新宙邦公告称拟引入LG新能源共同对波兰新宙邦增资,波兰新宙邦的锂离子电池电解液扩产项目正在建设中。7月,多氟多称其控股子公司中宁硅业将引入新的战略投资者并新增注册资本4500万元。12月,天赐材料提出拟购买江苏中润氟化学科技有限公司全部资产以及其持有的浙江天硕氟硅新材料科技有限公司23.7037%股权。

评论