文|节点财经 七公

4月11日晚间,休闲零食行业“优等生”洽洽食品(002557.SZ)发布财报。

数据显示,2021年,洽洽食品实现营业总收入59.85 亿元,同比增长13.15%,归属于上市公司股东的净利润9.29亿元,同比增长15.35%。

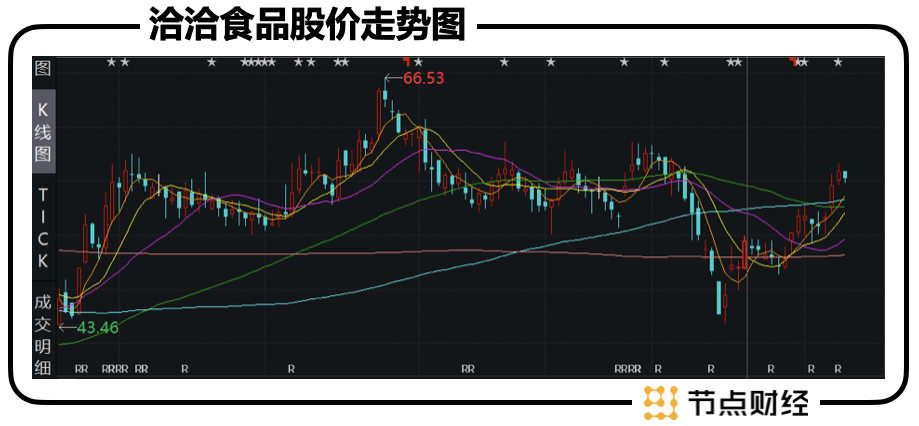

对于该份双增长的财报,资本市场统一“唱红脸”,多家券商给予“买入”或“推荐”评级。4月8日-12日,洽洽食品股价连续三个交易日收红,累计上涨9.32%。

而从机构持仓情况来看,截至2022年3月末,共有495家机构持有洽洽食品4.12亿股,占比81%,较上期提高16%,确实是“心头爱”。

不过,站在投资的角度,重要的还是未来的确定性,比如成长性、景气度、估值匹配等。

我们看到,在整体乐观的背景下,洽洽食品的葵花子基本盘缓步慢行,想象空间已不大,坚果第二引擎竞争压力太大,百亿销售额目标任重道远。

01 瓜子一哥,越“嗑”越慢?

说起洽洽食品,大家首先想到的一定是洽洽瓜子。在消费者心中,洽洽瓜子和洽洽食品是画等号的。这样的认知投射到业绩上,瓜子堪称洽洽食品营收的“肱股之臣”。

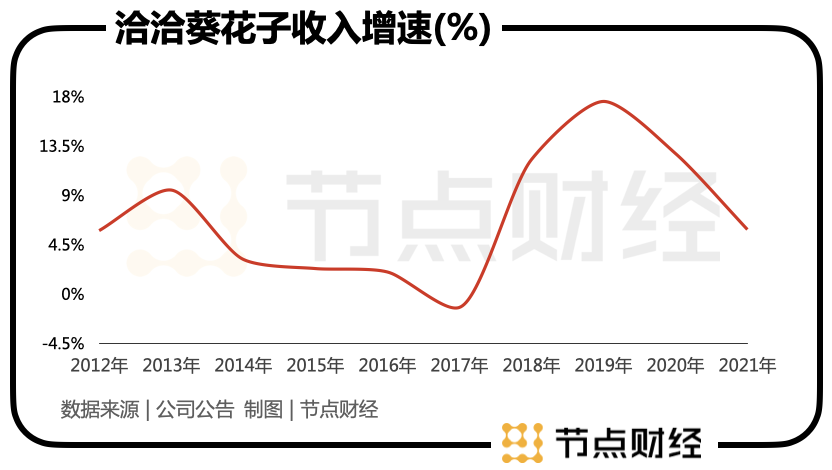

财报显示,2008年-2016年,洽洽葵花子类产品收入占比一直稳定在70%以上,2017年-2019年占比有所下降,但也接近7成,2020年占比又恢复到70.43%。

2021年,洽洽葵花子收入39.43亿元,同比增长5.86%,增速较2020年的12.8%明显放缓,营收占比则下降至65.89%,为近十三年最低。

把时钟往前回拨,除了2019年和2020年,洽洽葵花子收入几乎都为个位数增长,甚至不乏负增长。

而2019年和2020年双位数增长,是有特殊原因的。

2018年7月,洽洽食品对香瓜子、原香瓜子、小而香西瓜子等八个品类的产品进行出厂价格调整,提价幅度6%~14.5%不等,业绩在2019年兑现。

2020年,突如其来的疫情困住所有人的行程,休闲零食沾上“抗疫”属性,成为家里蹲的必选,这让洽洽食品当年的瓜子收入大涨。

那年的资本市场亦非常应景,争相抢滩 “懒人经济”、“宅经济”概念股,比如安琪酵母、克明食品、美团等,洽洽食品也当仁不让地走出长虹气势,半年多时间股价翻倍。

2021年,随着疫情红利消散,成本压力持续上行,洽洽食品又把苗头对准价格,宣布自2021年10月22日开始,对其葵花子系列产品以及南瓜子、小而香西瓜子产品等各品类提价8%-18%不等。

换句话说,去年瓜子收入增加,主要是由提价贡献的。财报可见,2021年第四季度,洽洽食品营收和归属净利润分别为21.03亿元、3.34亿元,远远高于2020年同期的16.38亿元和2.75亿元;全年葵花子毛利率34.13%,较上年增加0.78%。

值得一提的是,8%-18%的价格上浮之于5.86%的收入增长,即大幅提价对应小幅创收,洽洽瓜子的销量大概率是萎缩的。

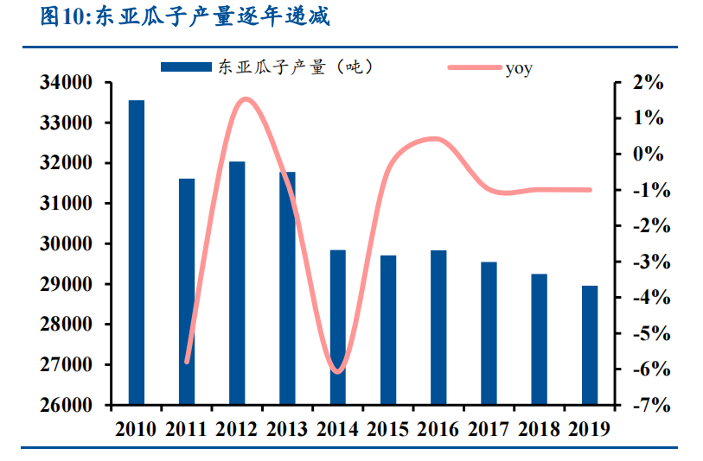

放大来看,洽洽食品的问题,实际上只是如今瓜子行业的一个缩影。

据民生证券研报,2015年-2018年,国内瓜子需求量呈现出下降趋势,2019年瓜子市场需求量回升至12779.8吨,但还不及2015年总需求量(13183.7吨),较2016年相比也仅增长3.02%,说明国人对瓜子的消费已经没早些年热烈。

图源:民生证券研报

按照时间推演,2022年仍然是洽洽食品提价策略兑现的一年,瓜子收入还有上扬的内力,持续性却有限。

理论上讲,作为龙头,有品牌力和产品力加持,具备提价基础。但节点财经认为,国内大多数的客群,对于瓜子价格较为敏感,且同类产品有太多地区畅销品牌与作坊,提价是把“双刃剑”。

站在长期视角上,在物质条件越来越丰富的当下,提价改变不了洽洽食品“螺蛳壳里做道场”尴尬,重要的还是找到第二条盈利曲线。

02 坚果业务能否谱写新篇章?

如前文所述,洽洽食品的业务管线并不丰富,相比三只松鼠、盐津铺子、良品铺子较为均衡地分布于坚果、烘焙、肉制品、果干等零食,其仍然由传统产品占据主导地位。

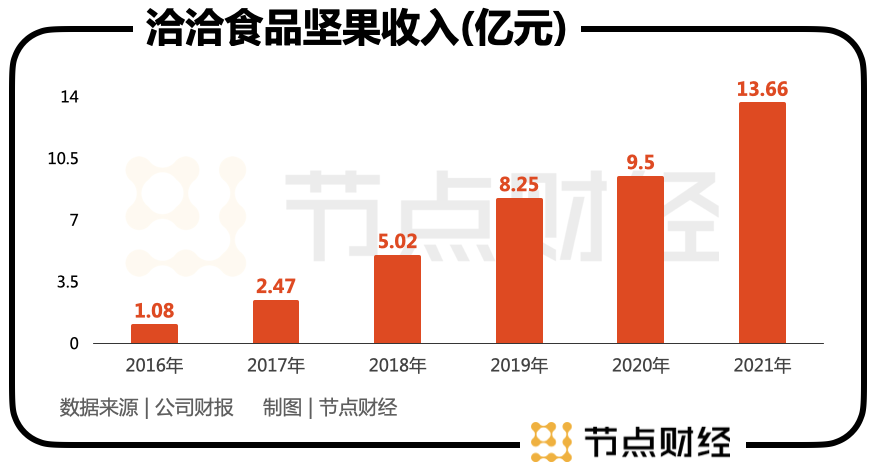

故而,自2016年起,洽洽食品启动“坚果+”战略,试图在景气度更高的细分领域的斩获机会。

中金的研究报告显示,坚果炒货市场空间广阔,2020年零售额为1,415亿元,2015-2020年CAGR达8.2 %。据Frost &Sullivan预测,2020-2025年坚果炒货复合增速将达9%,至2025年零售总规模约2173亿元。

渗透率方面,2019年我国人均坚果日消费量10.3g(城镇/农村人均消费量分别为11.7/8.5g),只有美国成熟市场的1/2。

这意味着,发力朝气蓬勃的坚果赛道,或许能消弭瓜子的“暮霭沉沉”。

目前,洽洽坚果系列拥有洽洽小黄袋每日坚果、洽洽小蓝袋益生菌每日坚果、每日坚果燕麦片等。

2018年-2020年,公司坚果类收入从5.02亿元增长至9.5亿元,年复合增长率37.6%,遥遥领先于同期营收复合增速为12.3%,营收占比从11.97%提升至17.96%。

2021年,洽洽食品坚果收入13.66亿元,同比增长43.82%,营收占比从17.96%扩大到22.83%。

就直观数据而言,洽洽坚果涨势强劲,第二成长曲线逐步清晰化,问题在于体量太小,仍难以出任业绩担当,且置身于新老竞品层出不穷的白热化大战,规模上处于被动局面。

2021年底,谈及坚果品类,洽洽食品曾公开表示:“目前坚果品类的竞争仍较激烈,公司坚果的市场规模还不是很大,每日坚果的品牌首位效应不够突出。”

粗略一览,现如今的坚果行业即可谓百花齐放,也可以说是鱼龙混杂。除了三只松鼠、百草味、良品铺子、来伊份等休闲零食企业,徐福记、喜茶、瑞幸、中粮等沾亲带故的消费品企业都是“局中人”。

“货比三家”看,2020年三只松鼠坚果收入已达48.48亿元,2021年良品铺子坚果收入为16.09亿元,安信证券研报显示百草味坚果收入早在2018年上半年就接近13亿元,洽洽坚果收入落后的有点多。

其次,入局较晚的洽洽食品其实已经错失坚果赛道的第一波红利。

2014-2017年间,在资本助推下,三只松鼠、百草味、良品铺子借力电商爆发,积极拥抱流量切割市场份额,并在消费者心中大范围、高频次布道、“种草”,实际上给后进入者制造了不少“路障”。

再者,坚果市场同质化则是洽洽食品面临的又一道难题。比如洽洽最拿手的小黄袋,2021年销售额近10亿元的大单品,类似的小包装混合坚果产品,三只松鼠、百草味、良品铺子都在做。

03 “优等生”如何解百亿销售额“难题”?

2021年4月,洽洽食品在投资者关系活动中称,2023年的战略目标是达到含税销售额100亿元,其中葵花子约60亿元,坚果约30亿元,其他休闲食品约10亿元。

具体到坚果业务,洽洽食品希望在未来2-3年,做到细分品类绝对第一。

以2021年营收为基准,洽洽食品距离前述目标还有约40亿元的差距。

至于这个目标怎么完成,线上渠道和国际市场,或是两个突破方向。

财报显示,截至2021年末,洽洽食品共有1000多个经销商,来自线下渠道收入为54.15亿元,占比90.5%;线上渠道包括天猫、京东等电商平台,共录得收入5.7亿元,占比仅9.52%。

由此不难理解,线上还存在很大的提升空间。洽洽食品亦坦言,公司电商回归主航道后,通过营销创新,抖音、直播等新渠道不断突破。

但从落地效果看,2021年洽洽食品线上收入占比不升反降,略微低于2020年的9.7%,压力和动力都很足。

国际市场,截至2021年末,洽洽食品拥有海外经销商50多个,创造收入5.18亿元,同比增长10.16%,占比8.66%。

相比国内市场“不断抽打自己的陀螺式死循环”,国际市场仍有“蓝海”生机。

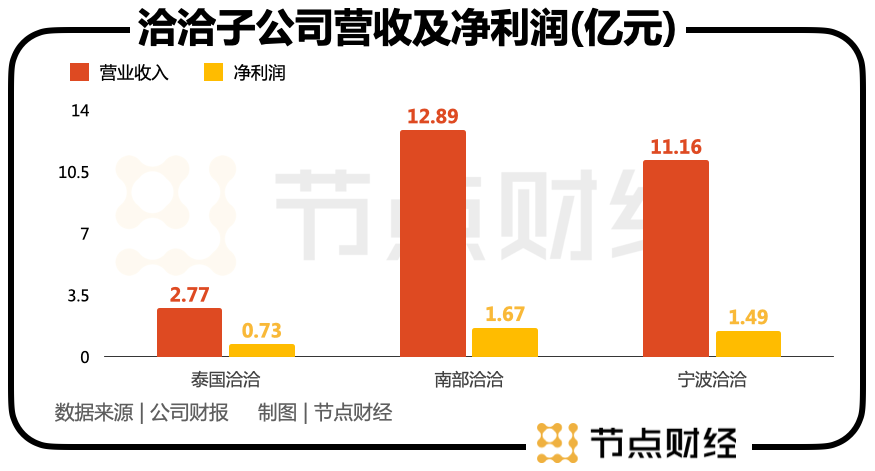

以洽洽食品的泰国工厂为例,2021年泰国洽洽营收2.27亿元,净利润0.73亿元,净利率达26%,远高于公司整体净利率15.53%;而南部洽洽和宁波洽洽的净利润率均为13%左右,盈利能力大打折扣。

需要指出的是,无论是线上渠道还是海外市场,其本质逻辑都是以空间和时间换业绩,现阶段最多是乐观期待。

然而,也有一些观点认为,想在两年内跃进百亿俱乐部,洽洽食品很难通过自身努力达成,收并购不失为一条捷径。

节点财经注意到,3月28日,南京星洽私募投资基金合伙企业成立,背后的大佬正是洽洽食品和复星集团等六家机构,主要涉及对消费及科技领域的股权投资项目。

此外,2021年,由洽洽食品持股35%,设立湖南书带草私募股权投资合伙企业,并在今年2月参与了书亦烧仙草新式茶饮B轮融资。

看得出来,公司有意以私募身份,拓展更多产品品项,覆盖更大的空白市场。

线上渠道+海外市场+收并购,这一次“优等生”洽洽食品能否完美“交卷”?相信时间会给出答案。

评论