文|港股解码 云知风起

编辑|lele

4月13日,康泰生物(300601.SZ)接连发布了2021年度业绩快报和2022年第一季度业绩预告。

数据显示,在2021年,该公司的营收和归母净利润再度延续了近些年的增长趋势,且增速相较于2019年、2020年明显回暖。而在2022年第一季度,康泰生物则预计归母净利润同比大增8.9倍-10.9倍。

不过,虽然业绩表现不俗,但该公司的股价(以下均指前复权)在高开5.54%的情况下,截至收盘最终反而下跌了1.2%。而如果从2020年8月4日的上市高点算起,其股价已经累跌超过64%。

21年业绩延续增势,22年一季度盈利同比暴增

康泰生物上市于2017年2月,主营业务为人用疫苗的研发、生产和销售。目前该公司已上市产品包括乙肝疫苗、Hib疫苗、麻风二联苗、PPSV23(23价肺炎多糖疫苗)、13价肺炎结合疫苗、百白破三联疫苗和新冠灭活疫苗等。

业绩快报显示,2021年,康泰生物实现营业总收入36.87亿元,同比增长63.07%;实现归母净利润12.84亿元,同比增长89.06%;实现扣非归母净利润12.11亿元,同比增长95.23%。

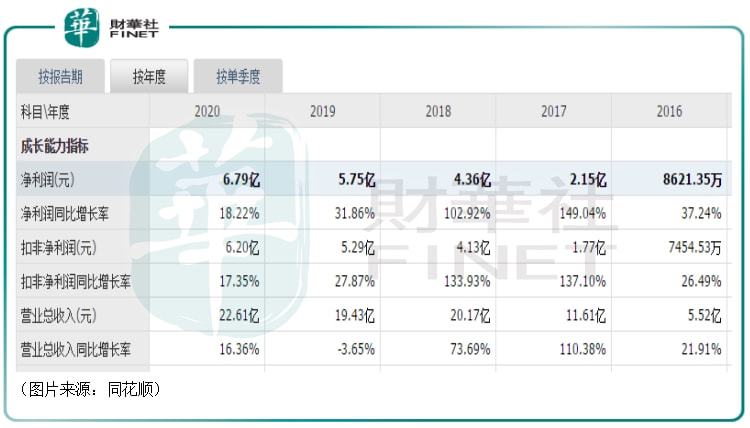

结合往年的业绩来看,该公司2021年的营收和归母净利润延续了增势,同时增速相较于2019年、2020年有所回升。

康泰生物在公告中表示,公司重视研发投入与技术合作,以市场为导向,持续加强产品研发力度及国际间合作,面对重大疾病防控需求,反应迅速,有序推进新产品上市和销售,持续优化营销网络布局,强化市场推广工作,推动公司产品销量稳步提升,致使公司利润规模实现增长。

据悉,该公司旗下的新冠疫苗于2021年6月开始上市销售,这或许就是2021年业绩表现优异的原因所在。

而根据业绩预告,2022年一季度,康泰生物预计实现归母净利润2.5亿元-3亿元,同比增长893.93%-1092.72%;实现扣非归母净利润2.24亿元-2.74亿元,同比增长2483.83%-3060.38%。

中泰证券研究人员认为该公司预告的一季度业绩超出了预期。

康泰生物同时在业绩预告中称,2022年一季度公司主要产品四联苗销售收入较上年同期增长约231.35%,乙肝疫苗销售收入较上年同期增长约33.24%;此外,较上年同期相比,公司新增销售产品13价肺炎球菌多糖结合疫苗,致使公司净利润较去年同期实现较大幅度增长。

二股东持续减持VS北向资金频频加仓

值得注意的是,虽然2021年及2022年一季度的业绩表现不错,但是康泰生物的二股东袁莉萍(也是公司实控人杜伟民的前妻)却在持续减持所持有的股份。

据悉,在2020年5月,康泰生物董事长及实控人杜伟民与袁莉萍正式办理了离婚手续。5月29日,杜伟民因解除婚姻关系对财产进行分割,将名下1.61亿股(占公司总股本23.99%)康泰生物的股权直接过户到女方名下,而袁莉萍通过这次离婚补偿,成为康泰生物的第二大股东,同时,杜伟民持股数量减少至1.83亿股(占公司总股本27.27%)。

以彼时的股价粗略计算,袁莉萍所获得的离婚费高达约235亿元,号称"A股市场有史以来离婚案中的最高分手费",轰动一时。当然了,235亿元的天价离婚费只是个噱头,随着康泰生物股价的下跌,袁莉萍获得的股份其实也在大幅贬值。

不过,自2020年第四季度开始,袁莉萍就在频频减持套现,2021年则是其减持的高峰期。

而与之相反的则是素有"聪明钱"之称的北向资金。同花顺数据显示,虽然北向资金也偶尔有减仓的动作,但总体上其持有康泰生物股份的数量是大幅增加的,其中2021年一季度末的持仓为1964.53万股,而到了2021年三季度末增仓到了2864.88万股。

总的来看,虽然北向资金的频频加仓对股价有着积极影响,但其股价毕竟在上市初的3年半时间内涨幅巨大,本身也有一定的调整需求,再加上袁莉萍作为实控人的前妻及现在的二股东,她的密集减持或许还是在一定程度上对股价的持续下跌起到了一些作用。

康泰生物还值得期待吗?

而股价的持续下跌也导致一些投资者对康泰生物的发展前景存在疑惑。

从已上市的疫苗产品来看,其中60μg乙肝疫苗产品和百白破-Hib四联苗为康泰生物独家产品,相关适应症发病率高,在国内有较大的潜在市场规模。

以核心产品四联苗为例,经查询,康泰的四联苗于2012年7月获批上市,2013年正式上市销售,此后开始快速放量,2018年其四联苗的年销量跃升至420万支左右,销售额达到11.6亿元,2019年的批签发数据为477.29万支,2020年的批签发数据为556.33万支,同比增长16.56%。

不过,受新冠疫苗接种资源挤占影响,四联苗、23价肺炎疫苗2021年销量有所下降。中泰证券研报则显示,由于22年防疫政策的变化以及公司渠道改革,常规品种四联苗、乙肝疫苗等开始恢复销售,分别同比增长231.35%、33.24%。

而从长期来看,核心产品四联苗的市场空间依然值得期待,主要有以下几方面的原因:

一是对Hib疫苗的多联替代空间大。由于多联苗有减少接种次数,减少防腐剂与佐剂的剂量等优势,疫苗多联多价化正成为行业发展趋势之一。

数据显示,Hib疫苗的批签发占比持续下滑,2019年已下降至35%,2020-2021年,由于智飞生物AC-Hib三联苗处于停产状态,Hib单苗批签发量有所回升。不过,随着联苗推广,Hib单苗的占比有望进一步下降。

二是五联苗国内供给有限,而且康泰生物的五联苗也有望接力上市。

三是多联苗研发壁垒较高,竞争不激烈,国内在研多联苗的研发进度多处于早期。

此外,康泰生物还作为国内第二家企业上市了全球疫苗之王——13价肺炎结合疫苗(PCV13)。

在中国,PCV13用于2岁以下新生儿肺炎防控,2020年沃森生物的PCV13上市后,批签发产值迅速增加至71亿元,是国内产值最高的疫苗产品。

德邦证券预计康泰生物的PCV13将在2022年明确放量,预计2025年收入将超过45亿元,是一款超级大单品。

而截至2021年上半年,康泰生物拥有在研项目30余项,其中进入注册程序的在研项目有10多项,其中人二倍体狂犬疫苗预计2022-2023年获批,销售峰值或达24亿元;冻干水痘预计2022-2023年获批。

综合而言,康泰生物作为疫苗这条黄金赛道内的一员,且多款产品在手,其前景是值得期待的。另外,伴随着股价的持续下跌以及业绩的高速增长,该公司的估值也已经回落了不少。

评论