文|阿尔法工场

还在考虑茅台(600519.SH)提价问题?从当下茅台发展看,这个“痼疾”已经“没有意义”,或者说,并不是那么的重要了。

这个结论必定会引发诸多质疑。毕竟茅台指导零售价差,仍然居高不下,已成为各种暗箱操作,甚至腐败的温床。

而就在此前刚刚闭幕的两会,全国政协委员、月星集团董事局主席丁佐宏,用重税打击“高价酒”背后资本无序扩张的建议,言犹在耳。

更为关键的,让本该属于上市公司的利润白白流失。不仅是股东的损失,更是巨额国有资产的损失。

但“不重要”,是相对于提价难对业绩的影响。对此茅台早已寻找了替代方案,只是被大多数人低估了。

是的,就是茅台直销渠道。i茅台APP的重磅推出,上百万人抢购,一瓶难求。

整体0.4%左右的中签率,又将这一战略推向了高潮。本文将重点剖析其背后的运作逻辑。

01 直销占比快速提升

众所周知,提价问题是茅台业绩增长第一大“拦路虎”。

其影响因素十分复杂,茅台也深刻清楚这一点。

所以茅台大力推广直销目的在于:构建飞天提价以外的业绩增量。

2019年是茅台营销体制改革的关键之年。

在这期间,茅台缩减经销商,成立集团营销公司,发展团购、商超、电商等社会渠道,逐渐为直销铺平道路。

这里需要说明一点:商超、苏宁天猫等渠道并非直销渠道。

按照茅台自己的说法,直销仅指自营渠道。批发代理渠道是指经销商、商超、电商等,都是茅台的社会渠道商。

自营渠道就是由茅台自建渠道,主要包括线下自营店、茅台电商等。 茅台营销渠道改革思路也很清晰,就是一个配额分配问题。

鉴于经销商渠道不能提价,因此在未来相当长时间内,将保持传统批发配额不变,将产量增量放到高利润的直销渠道上。

在2018年底的经销商大会上,时任茅台董事长的李保芳表示,坚持“不增不减”原则,今后不会再有对经销商环节的计划追加,也不会再新增经销商。

并以2017年计划量为基数,和经销商签订2019年经销合同,总量为1.7万吨左右。 经过3年的发展,直销渠道已能够“挑大梁”。且重点不仅仅在增量上,价格才是关键。

3月底,贵州茅台发布了2021年年报,总营收突破千亿,达1094.64亿,同比增长11.71%;归母净利524.6亿,同比增长12.34%,增速创出近4年新低。 虽然年报增速略显暗淡,但盈利指标数据却“暗藏玄机”。

财报显示,茅台酒类营销收入1060.6亿,同比增长11.9%。其中批发渠道收入820.3亿,仅增长了0.55%。

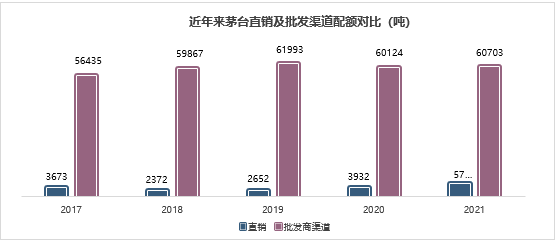

而直销收入增长最快,收入240.3亿,同比增幅达81.5%。 从销量上也能看出来。批发渠道6.07万吨,与去年6.01万吨相比几乎没有增长。

而直销渠道,自去年的3932.08吨增长到5735.7吨,同比增长达45.87%。 与近几年的数据对比更有说服力。

自2017年至今,批发渠道配额由5.64万吨增长至6.07万吨,增幅仅为7.62%,收入则由691.89亿增长至820.3亿,增幅为18.56%。可以说增长几近停滞。

数据来源:茅台财报

与此同时,直销渠道配额由3673.33吨增长至5735.7吨,增幅达56.14%,收入62.47亿增长至240.3亿,增幅达284.66%。 直销渠道占比也在快速提升,由2018年最低的5.95%提升到2021年的22.66%。要知道整个白酒行业直销占比还不超过10%。可以看出直销已经成为茅台的战略重心。

02 2022年业绩没问题

目前看茅台的直销已经取得成效。但问题在于,未来的空间有多大。

看增长空间还需要从量价着手。上面分析过茅台批发渠道,未来不会再有配额增量,因此增量都将来源于直销。

茅台酒的产销带有明显的周期性,从生产到成品销售需要5年时间。

而基酒生产周期1年,所以报表上从产量到销量需要4年。 也就是说,每年销量的茅台酒对应的是4年前的产量。

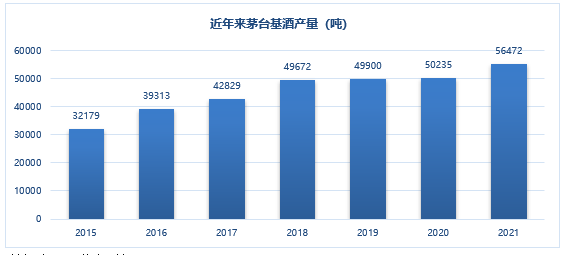

而2021年茅台酒销量为36261吨,占2017年基酒产量42829吨的84.7%。由于茅台每年会预留一部分储备老酒,一般这个比例在15%左右。

数据来源:茅台财报

而2018年茅台酒产量49672吨。如果按照85%比例计算,2022年的可售的茅台酒将达42221吨,相比2021年增加了5960吨。

如果这些全部用于直销渠道,则销量又将翻倍。

从价格方面来看,虽然茅台整体91.54%毛利率创出近7年新高,但直销渠道高达96.12%的毛利率,与批发渠道90.30%数据依然拉开了明显差距。 不要小看这将近6%的数值之差,利用简单的成本毛利率换算,对比销售均价就能知晓其中“厉害”。

其中直销渠道营业成本9.33亿。按照1吨=354箱(每箱6瓶)=2124瓶500ml普通茅台酒计算,每瓶成本81.71元,按96.12%的直销毛利率,则整体销售均价为81.71/(1-96.12%)≈2105.93元。

而批发渠道这一个数字为729.57元。对比之下,高低立判。 这也就不难理解,为何茅台开年来接连推出珍品升级版、15年陈年老酒涨价、茅台1935等,在高端化领域动作频频的原因了。

综合量价角度,可以看出2022年业绩重回高增长区没有问题。

如果2022年增量的5960吨全部用于直销,且销售均价维持在2105.93元不变,则2022年业绩增量为266.59亿,还不包括财务公司等其它收入,仅这一项就能贡献24.35%的业绩增量。

一季度业绩也证明了这一点。预计总营收331亿元左右,同比增长18%左右;归母净利166亿元左右,同比增长19%左右。公告是预测,与24.35%的计算业绩增量出入不大。

由于2018年至2020年三年间茅台酒产量基本处于齐平状态,没有销量增量,真正放量在2021年。对应2025年销量4.8万吨,仅比前三年多出近6000吨产能。 问题在于,如果茅台没有扩产计划,5.65万吨就是当下的产能天花板了。

即便有了6000吨直销增量,还是2025年4年之后的数据,能支撑未来三年茅台业绩增长吗?

03 1935是最大变量?

对于当下超2万亿市值的茅台,能否持续保持中高速增长始终是投资者关心的核心问题。

如果仅从茅台酒产量情况看,2022年业绩没有问题。但未来三年又将陷入增长瓶颈,增长又成问题。

但需要注意的是,刨除单纯的茅台酒产量增长,茅台还有三大业绩增长“杀手锏”: 一个是提价。

提价困难众人皆知,但不代表没有可能。当前终端价有所下降,据笔者走访调研的昌平区三家酒类流通连锁企业,发现茅台酒价均有不同程度下降,价格在2800—2900元区间,比去年同期下降了200—250元左右。 巨大的零售价格差依然为提价提供了充分保障。这是最为立竿见影的手段。

如果未来三年没有形成明确的业绩增长点,则提价几乎板上钉钉。

其次是扩产。这一点是未来10年的业绩增长保障,茅台产能并非达到了极限。前任董事长高卫东、现任丁雄军均发表过扩产论证的言论。

在遵义市十四五和二〇三五年发展规划中,就明确提出了支持茅台集团形成茅台酒、茅台系列酒、习酒各10万吨的产能规模。

同时3月成立的茅台红缨子农业科技发展有限公司,发力种子研究,解决仁怀红缨子高粱稀缺问题,就是在为扩产做准备。

系列酒习酒扩产难度相对较低,且已经有了明确的时间表。茅台酒受论证、建厂及5年产出的时间周期限制,从具体提出到落实到报表数字,时间上仍有很大不确定。

最后一点,就是茅台1935了。作为系列酒高端产品,千元价格市场潜力大单品。

当下1935整体配额依然有限,仍处于前期市场校验阶段。 但1935毛利很高,出厂价798元,比飞天的969元仅相差21.4%。未来缩减低端配额、聚焦高毛利单品,是系列酒发展的重要思路。

而在2022年年初,就传出了取消生产500ml普通茅台迎宾、茅台王子酒、茅王传承1999等低端系列,并向1935、汉酱等倾斜。

从报表上看,系列酒也显出了“扛大旗”的增长潜力。2021年销量同比增长仅1.46%的情况下,销售收入125.95亿,同比增长达26.06%。

随着系列酒扩产放量,十四五规划产能5.6万吨,2021年产量为2.82万吨,还有一倍的增长空间。

因此,直销+系列酒,也可以理解为直销+1935。

而这其中,1935的放量速度,能否成为继飞天之后的超级单品,在不提价前提下,都将成为左右茅台未来业绩增长的最大变量。

评论