文|消金界

4月8日,招商银行(600036.SH)迎来了35周岁的生日。然而谁也没有想到的是,就在10天之后,万亿市值“零售之王”却迎来了巨大震动。

4月18日当天,招行股价低开后一路走低,盘中一度大跌近9%,随后虽有小幅拉升,但全天走势在均值以下徘徊,表现低迷。

数据显示,当日主力资金净流出近20亿元,主力资金出逃现象严重。

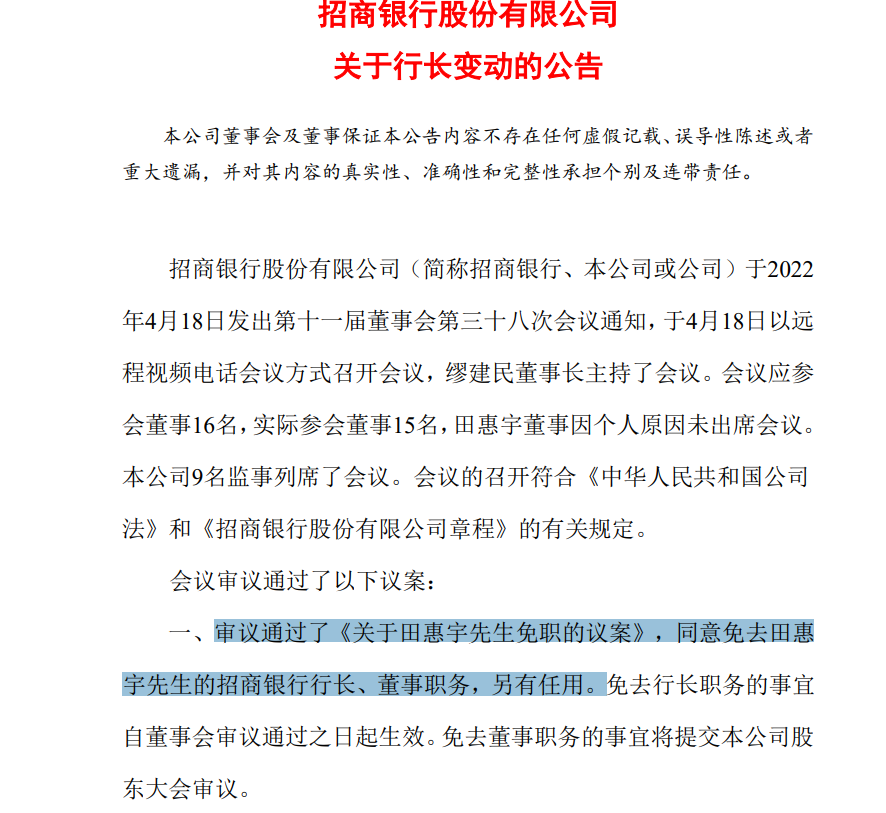

对于当日暴跌的原因,市场流传甚多。收盘不久,招商即发布公告称,行长田慧宇另有任用,暂由本行常务副行长兼财务负责人主持工作,及时打消了市场不实猜测。

田慧宇是在2013年接棒马蔚华上任的。在交接之际,招商银行的零售体系已搭建完毕。而“零售之王”的称号,是在田慧宇的主持下,逐渐夯实的。

2014年年初,田慧宇在招行工作会议上提出,要加快实现二次转型,确立以零售金融为主体、批发金融协调发展的“一体两翼”转型目标。2017年,他明确了招商银行的金融科技银行定位。2020年,他又提出构建大财富管理体系的目标。

2021年,招行正式提出了打造“大财富管理的业务模式+数字化的运营模式+开放融合的组织模式”的3.0模式。

如今,在大零售业务转型之际,田慧宇离任“零售之王”行长一职,这让市场不禁担心,招行的最新战略能否按计划推进,未来将有何种变化?

01 基金压舱石,超1400家机构扎堆

作为国内银行业的“零售之王”,招商银行一直是机构的最爱,根据东方财富数据显示,截至到2021年12月31日,合计有1481家机构在期末持有招商银行,占流通股比例为66.54%,较上期的1005家增幅48.35%,合计持有股数137.27亿股,较上期136.06亿股微增0.88%。以今天收盘价43.39元/股来计算,机构合计持有市值超5900亿元.。

从持仓机构分布来看,基金、保险、券商等机构都有持股,其中保险业持有11.31亿股,占其流通股的5.48%,基金持有13.5亿股,占其流通股的6.55%,其他机构持有112.43亿股,占其流通股的54.5%。

对于市场及投资者而言,最为关注的无疑是上述13.5亿股基金持股中,哪家基金重仓了招商银行?毕竟关系着自己的荷包。

进一步梳理发现,基金持股中,易方达旗下共有78只基金持有招商银行3.50亿股,为持有该股最多的公募基金公司。华夏基金、汇添富基金持有该股数量也超过了1亿股。

而想起易方达就不得不提旗下顶流基金经理wuli“爱坤”,从单只主动权益基金来看,张坤管理的易方达蓝筹精选无疑是持有招商银行最多的公募产品。截至2021年12月31日,该基金持有招商银行1.15亿股。除了上述之外,爱坤管理的另两只产品——易方达优质精选与易方达优质企业也分别持有招商银行3900万股、1680.01万股。合计持有近1.71亿股招商银行股份,按当天的跌幅比例来计算,张坤持有市值一天巨亏近6亿元。

除了张坤之外,其他知名公募基金如富国朱少醒、汇添富劳杰男等期末持有招商银行超2500万股,当日放量大跌,同样也给他们带来不小的损失。

02 零售业务稳增长,龙头效应依然强

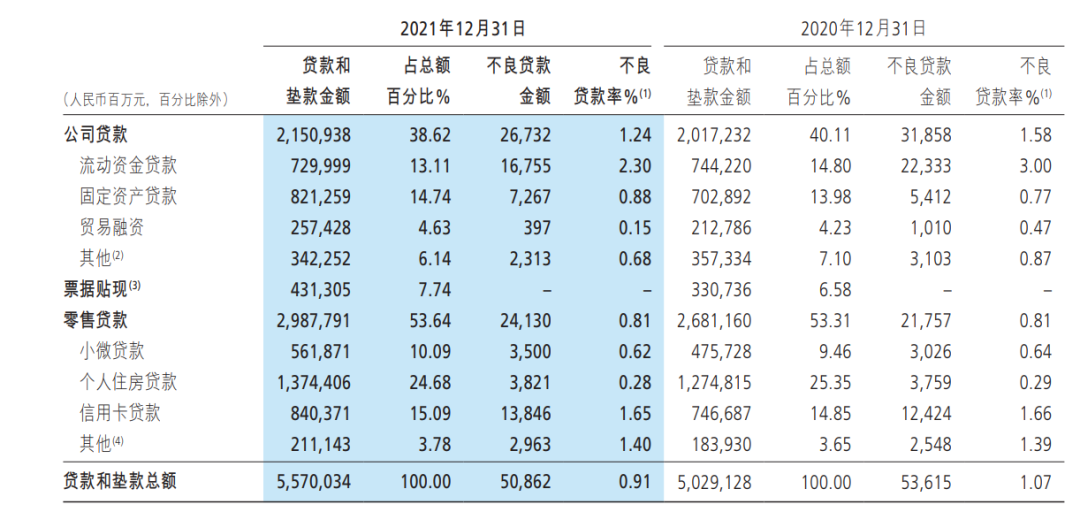

来看其最新经营数据,截止到2021年底,招商银行总资产达到9.25万亿元,较2020年的8.36万亿元同比增长10.62%;贷款及垫款总额5.57万亿元,较2020年4.97亿元同比增长10.76%,其中正常贷款5.52万亿元,较2020年的4.97亿元同比增长10.93%,而不良贷款508.62亿元,较2020年的536.15亿元同比下降5.13%。在贷款规模上升的同时,不良贷款却进一步下降,贷款结构得到优化的同时,风险也随之下滑。

拆分零售贷款与公司贷款业务来看,2021年零售贷款2.99万亿元,较2020年的2.68万亿元同比增长11.56%,公司贷款2.15万亿元,较2020年的2.02万亿元同比增长6.43%,可以看出,零售贷款占公司整体贷款的比重进一步提升,由2020年的53.11%提升至2021年的53.64%,而公司贷款则由同期的40.11%降至38.62%,继续巩固其零售龙头的地位。

值得一提的是,虽然零售贷款整体规模在上升,但是其风险水平却是明显优于对公贷款,零售贷款整体不良率控制在0.81%,低于对公贷款的1.24%。

拆开来看,剔除个人住房贷款这个极少违约贷款,小微贷款、信用卡贷款2021年的不良率分别为0.62%、1.65%,较2020年分别减少0.02%、0.01%,不良率控制得良好。

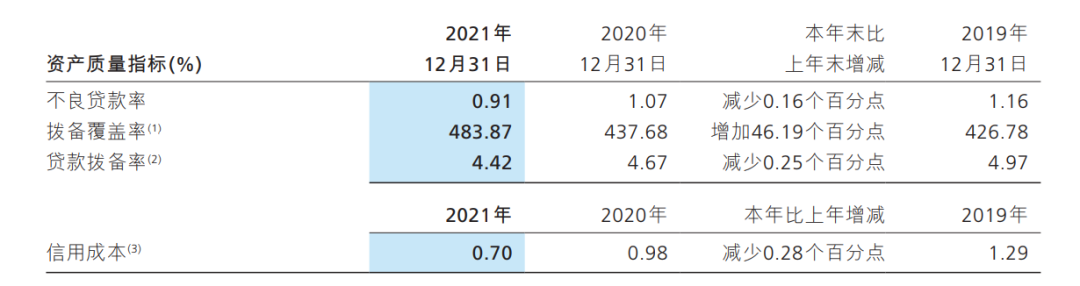

在应对风险敞口方面,虽然因为不良率下滑明显使得21年贷款拨备率4.42%较2020年减少0.25pct,但其贷款拨备率483.87%较2020年依然增加46.19pct,依然采取了慎审的经营方针。

03 营收净利双双破新高,盈利能力仍稳定

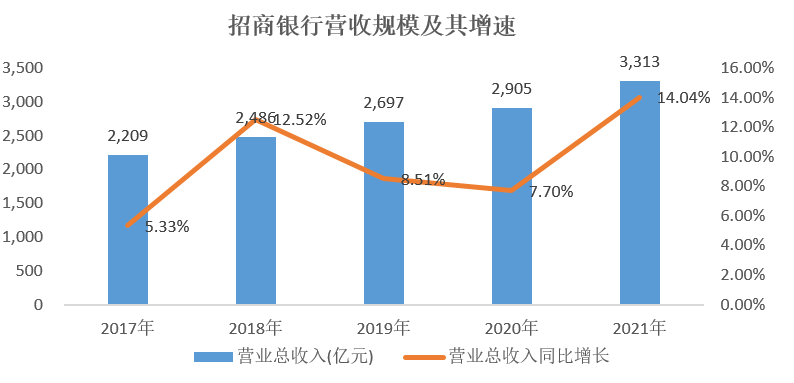

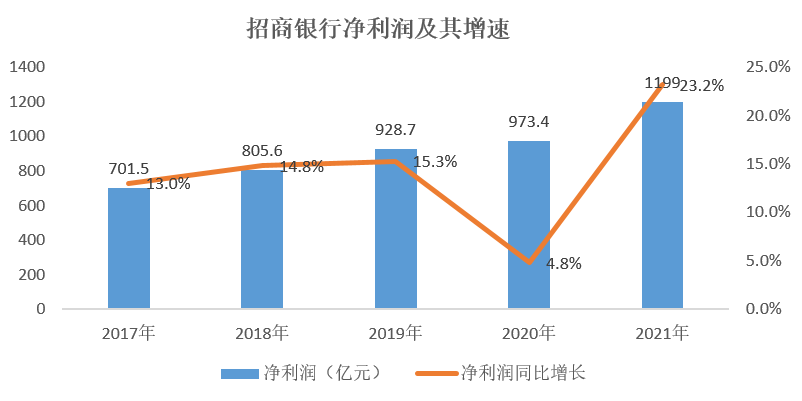

亮眼的经营数据体现在财务端:2021年,招商银行录得营业收入3312.53亿元,营收首次突破3000亿元,较2020年的2904.82亿元同比增长14.04%,增幅进一步提升,营收增速自2018年之后再次出现双位数增长。

营收大增的同时,净利润也首次突破千亿元达到1208亿元,较2020年的979.59亿元同比增长23.35%,利润增速自2013年首次突破20%。无论是从营收还是净利润数据来看,招商银行成长依然惊人。

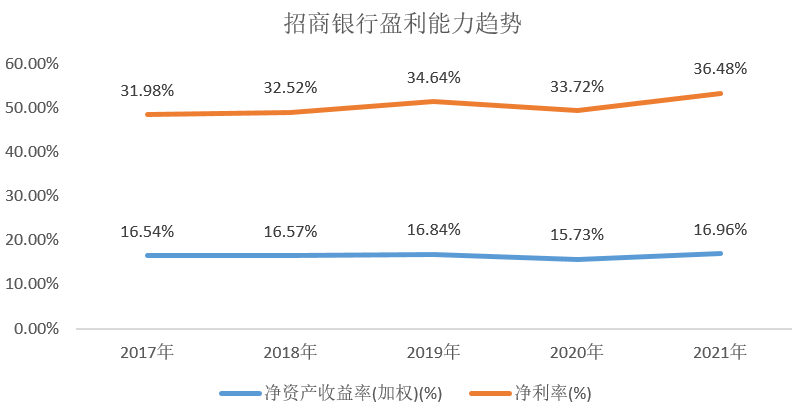

从盈利能力角度来看,其净利率继续维持在30%以上的高位,2021年净利率31.98%,净资产收益率16.54%,拉长期间来看,无论是净利率还是净资产收益率,均呈现微幅上升的趋势。

可以看出,即使是规模在不断的增加,招商银行并没有出现“增收不增利”的现象,吸金能力依然强劲。

04 结语

不可置否的是,招商银行依然是一只质优的蓝筹股,但对于市场而言,掌舵人的更迭会为这家银行带来变数。截至4月19日A股收盘,招商银行股价报收于每股42.10元,下跌2.97%。

评论