文|向善财经

近日,郎酒销售公司发布通知:即日起,53度500ml青花郎计划内出厂价提高100元/瓶。

在此次调整后,53度的青花郎出厂价冲高至1009元/瓶,超过目前飞天茅台、五粮液普五平均969元/瓶的出厂价,成为中国白酒市场首个明确千元以上出厂价的大单品。

但值得注意的是,在青花郎出厂价上调的背后,是国内白酒市场的销售淡季,再加上受疫情影响,白酒的消费场景和消费热情均受到一定限制,“酱酒老大”茅台甚至都选择了一定程度的降价。

那么,作为“酱酒老二”的郎酒为何会逆势涨价?青花郎涨价背后,郎酒究竟意欲何为?这些都值得我们去探究一二。

风光涨价背后,郎酒喜忧参半?

关于此次青花郎涨价,有业内人士表示“看似出乎意料,实则情理之中”。

今年3月底,郎酒销售公司曾下发了一份《关于青花郎暂停接收订单的通知》,表示自4月1日起青花郎暂停接收订单和发货。当时文件一出,关于青花郎涨价的猜测就在市场上传得沸沸扬扬。

而在3月28日,郎酒发布的一份“郎酒酱香型白酒企业内控准则”,更让人意识到接下来郎酒可能会有大动作出现。

在郎酒发布的内控准则中,青花郎的主体基酒80%是储存7年以上的酱酒,年限似乎比飞天茅台酒还长。目前郎酒精选9%作为青云郎、不超过产量38%的原酒作为红运郎、青云郎及以上产品的基酒,近50%的优质酒取酒比率与茅台酒接近。

所以相比茅台,郎酒在其他方面或许还存在差距,但在储存时长方面,青花郎已经通过“后天努力”超越了茅台。这在接近郎酒的业内人士看来,“内控准则”更像是郎酒对于品质自信的“宣言”,是郎酒品质的秀“肌肉”,同时这也可能是此次青花郎涨价的主要底气。

不过在向善财经看来,此次青花郎涨价背后或许还藏着郎酒的几点小心思:

一、出厂价上涨,将销售压力分摊给各级经销商。

此次青花郎上涨的是出厂价,其市场零售指导价并未调整,与飞天茅台、五粮液等高端白酒同样都是1499元/瓶。

从销售层面来看,即使郎酒在此之前向市场秀了一波产品肌肉,但在短时间似乎很难直接刺激到消费终端。这就导致青花郎的出厂价上涨,但其他的市场条件可能并未发生变化,那么承压的或许是郎酒的各级经销商们。

毕竟出厂价和终端价之间,是各级经销商们的理论利润总额,而不断上调的出厂价和疲软的一批价和最终售价,都在不断挤压着青花郎经销商们的盈利空间。事实上,有郎酒经销商曾向21世纪经济报道记者透露,“经销商的毛利率低多了,很多时候是个位数,有的产品光靠卖的差价不赚钱,主要靠厂家返利补贴。”

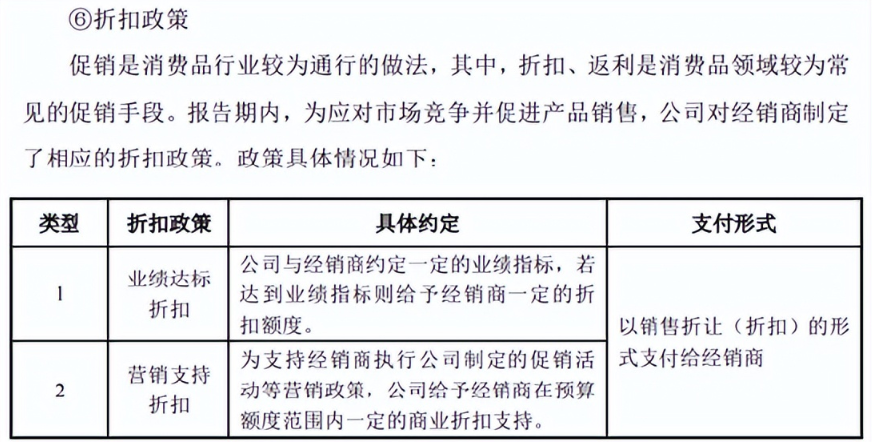

郎酒招股书显示,郎酒对经销商制定了相应的折扣政策,具体情况包括两类:“业绩达标折扣”及“营销支持折扣”。分别为,经销商达成一定的销售业绩指标、支持经销商执行公司制定的促销活动。两类折扣的支付形式和会计处理相同,均以销售折扣的方式支付给经销商,不存在现金返利或实物返利等相关返利政策,并通过经销合同、销售管理制度等文件对折扣进行约定。

而除了返利之外,为了支撑涨价之后的销售,有业内人士表示郎酒可能还会通过控量来挺价。

在3月28日,郎酒酱香产品企业内控准则发布会上,郎酒股份董事长汪俊林就曾透露,2021年郎酒控制酱香白酒销售,销量为1.1万吨。2022年,将继续控制酱香白酒销售,计划投放量1.3-1.5万吨,而2020年这一数据在1万吨。

面对如此大的销售压力,郎酒其实可以选择不涨价或降价来消化库存,但汪俊林却依然打出了控货提价和经销商返利这套组合拳。虽然其最终瞄准的都是市场消费者,但如果能把经销商深度绑定到郎酒的战车上,一方面能进一步激发经销商们的销售活力,加快产品流转速度;另一方面则是能将郎酒可能面临的库存压力进一步分摊,简单来说就是向经销商压货。

不过,涉嫌用逼迫经销商压货的方式创收也是郎酒被诟病最多的内部因素,因为产品或许并没有真正销售出去,而是可能积压在了经销商身上。2019年2月份,《财经国家周刊》曾报道称,“郎酒近期有向经销商压货的行为,特别是在春节前。郎酒通过这一战术换取过短期的繁荣,然而渠道库存高企使郎酒倍感压力。”

据天眼查APP显示,在上海市市场监管局此前公布的一则行政处罚信息中,郎酒(上海)酒类营销有限公司因广告宣传违反《广告法》,被罚款3.3万元。通过股权穿透发现,郎酒(上海)酒类营销有限公司的直接控股人正是四川郎酒股份有限公司。

而之所以出现这种问题,或许就与郎酒经销商压货有关。

二、以青花郎为突破口,进一步扩大郎酒的品牌影响力。

众所周知,茅台之所以能成为消费市场的“硬通货”,甚至还具备了金融投资属性,关键就在于其无与伦比的品牌影响力。而相比之下,青花郎的品牌影响力就显得略有不足。

今年3月,郎酒集团董事长汪俊林在受访时表示:“目前在一些高端场合,摆一瓶青花郎可能还需要一些解释,但摆一瓶红运郎、青云郎,也不需要解释了,因为大家都非常认可。”

而现在白酒市场恰逢销售淡季,再加上近段时间茅台降价,资本市场对茅台酱香酒的价值有所动摇,这无疑给了“酱酒第二”的郎酒向市场和消费者展示品牌价值的绝佳机会。

所以郎酒一是在宣传方面提出了郎酒酱酒的内控标准,用以佐证青花郎在产品价值层面不逊色于高端茅台酒;二是抬高了青花郎的出厂价,在价格层面给消费者一个更直观的高端品牌印象。

因为青花郎上涨的是出厂价,市场零售指导价不变,这就等于青花郎实现了产品升值,所以并不会对消费端产生负面影响,反而可能会刺激到一部分用户购买。

从这个角度看,青花郎涨价对郎酒似乎是百利而无一害。不过,一旦市场消费者不认可接受青花郎,那么面临巨大库存压力的经销商们可能会大量低价抛货让部分资金回笼,最终反而会破坏掉郎酒的高端品牌调性。

所以青花郎风光涨价的背后,郎酒或许并不轻松。

价超茅台,郎酒还将上演什么资本故事?

从深层次来看,无论是公布郎酒酱酒内控标准还是青花郎涨价,其根本目的或许都是为了减轻郎酒的业绩压力,让业绩数据在上市关口更好看一些,这是很多IPO企业正常的心态。但对郎酒来说,仅靠一瓶涨价的青花郎真的能把郎酒推进IPO的大门吗?

事实上,早在2007年,郎酒就计划上市,但后来选择了暂停。紧接着在2009年、2015年(市场有传言郎酒有借壳上市的计划)、2018年郎酒都曾有过上市的动作,而最后都没了下文。

2020年5月,郎酒向中国证监会递交IPO招股书。但在两个月后,其保荐机构广发证券因违规行为被证监会处以暂停保荐机构资格6个月、暂不受理债券承销业务12个月的监管处罚。

2021年6月,郎酒股份更新首次公开发行股票招股书申报稿,上市进程再一次开启,结果却被证监会的53连问堵在门外。

其实,郎酒的IPO上市路之所以走的如此坎坷,一方面在于郎酒历史遗留问题;另一方面则是业务经营方面的问题。

一、此前郎酒上市的失败,与当年郎酒改制,以及后来的股权变动脱不开关系。事实上,关于这方面的情况,证监会在53问中也颇为关注,比如郎酒在股权变更过程中有无造成国资遭贱卖等等。

在2002年,汪俊林、张静夫妇全资持有的宝光集团表示在未来的五年内,分期付款共计6.4亿元将郎酒集团的100%股权收入囊中。

而值得玩味的是,据媒体报道,在郎酒改制时,总资产为17亿元,净资产6亿元,而宝光集团的总资产仅1亿元,年销售额5000多万。与汪俊林竞争的,也有刘永好兄弟旗下的新希望集团这样的四川巨无霸企业。

然而,最终汪俊林却成功完成这宗“蛇吞象”的交易。

根据当年签订的《无形资产使用许可合同》,2002年“郎”品牌的许可使用费为250万元,并按照每年酒类销售收入比上年增加数的1%收取无形资产许可使用费。后续的发展超出了《许可合同》的内容,郎酒集团仅花费约40万元,就控制了这个总价值76亿元的品牌。

据招股书显示,2008年,一家名为古蔺县久盛投资公司的国有独资企业悄然成立。2009年12月,古蔺县国资委将“郎”牌等133个商标无偿划拨给久盛投资。2010年10月至2012年10月,宝光集团先后以20万、11万、5.9万和3.1万的价格连续受让久盛投资合计80%股权。

2016年11月,宝光集团将其持有的久盛投资股权转让给郎酒股份,古蔺县国有资产经营公司放弃优先购买权。至此,郎酒集团的“郎酒”才算名副其实。

从这个角度看,这桩值得玩味的股权变更事件似乎的确是郎酒上市的最大潜在障碍。不过有分析认为对于这种年代久远的历史问题,郎酒可能已经做好了回应,毕竟上市准备了十多年,如今倒在这种老问题上的概率不高。

在53问中,证监会还要求保荐机构核查郎酒公司酱香型产品与茅台、国台的竞争关系,与川酒“六朵金花”的竞争关系等问题。而对于这部分,郎酒招股书中并没有作出详细说明。

不过从数据层面看,从2018-2020年,郎酒的营业收入分别为74.79亿元、83.48亿元、93.37亿元;净利润分别为7.26亿元、24.44亿元、25.21亿元。

同期,贵州茅台营业收入分别为772.0亿元、888.5亿元和979.9亿元,营收均在郎酒的10倍左右;净利润分别为352.0亿元、412.1亿元、467.0亿元,这个数据差不多是同期郎酒净利润的48倍、16倍和18倍。

此外,由于郎酒的关联交易十分频繁,证监会的反馈意见要求郎酒说明,向关联方购买商品、接受劳务的类型、数量及占比,关联交易价格的公允性。

据招股书的披露,在2019年,郎酒股份向成都万华新城股份有限公司销售成品酒,销售额高达4095.51万元。另外,郎酒还向万华新城集团采购了近800万元的餐饮、住宿服务。

但值得注意的是,成都万华新城股份有限公司是由郎酒股份第四大股东、郎酒股份董事长汪俊林的兄弟汪俊刚实际控制,并担任董事,而万华系正是汪俊刚一手打造的以房地产为主业的产业投资集团......

从上述分析来看,郎酒的上市之路似乎依然存在着诸多不确定因素。但对于准备了十多年上市工作的郎酒来说,未来上市似乎是志在必得。不过,郎酒到底何时才能闯进A股,并坐实“酱酒第二股”的名号,这一切或许将由时间来见证。

参考文章:

《酱酒们都在看,郎酒上市估值怎么算?》,节点财经

《青花郎出厂价超茅台、五粮液 市场买单吗?》,21世纪经济报。

评论