记者|张晓云

4月20日, 普华永道发布《2021年中国银行业回顾与展望》。报告显示,2021年面对复杂多变的国内外环境,中国经济保持稳定增长,实现“十四五”良好开局。银行业盈利水平较上年明显反弹,重点领域风险持续得到控制,资产质量总体有所改善,资本充足率普遍上升,对实体经济的支持力度进一步加大 。

普华永道中国金融业主管合伙人张立钧表示,2022年以来,全球新冠疫情持续演变,国际地缘局势变动引发金融市场波动。国内经济发展面临需求收缩、供给冲击、预期转弱三重压力。银行业需做好逆周期调节和结构性管理,以灵活的方式积极应对不确定性。

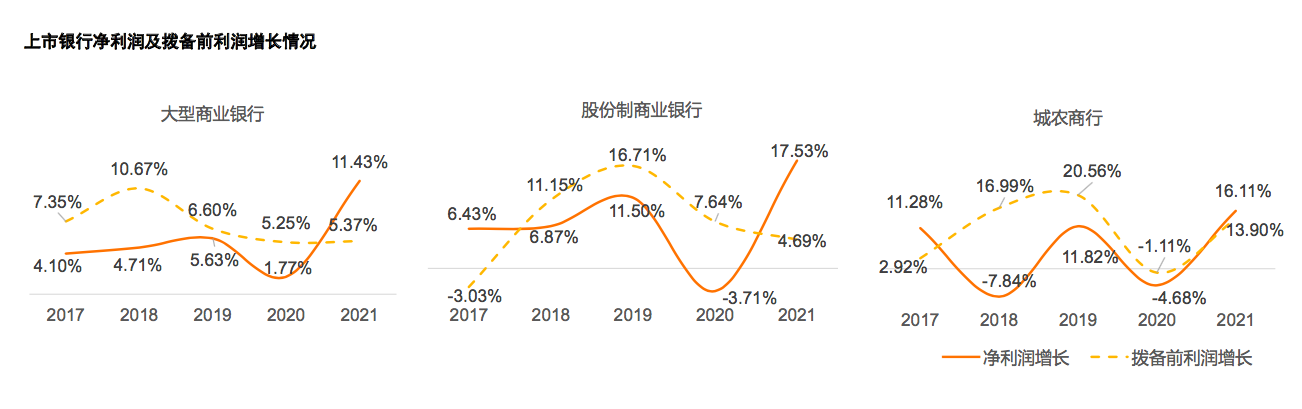

报告显示,2021年上市银行整体营收增长,净利润增速回暖。44家上市银行的整体净利润同比增长13.06%至1.83万亿元。

具体来看,六家大型商业银行实现净利润1.29万亿,同比增长11.43%,拨备前利润同比增长5.37%。八家股份制商业银行实现净利润3,974.01亿元,同比增长17.53%。城农商行实现净利润 1,424.46亿元,同比增长 16.11%。

普华永道中国金融行业合伙人胡亮表示:“2021年上市银行净利润增速强劲反弹,整体净利润实现‘双位数’增长,一是由于信用资产减值损失计提同比下降,二是非利息收入的增加。净利润增速提升,使得上市银行整体平均总资产收益率ROA较 2020 年均稳中有增,加权平均净资产收益率ROE较2020年保持平稳。”

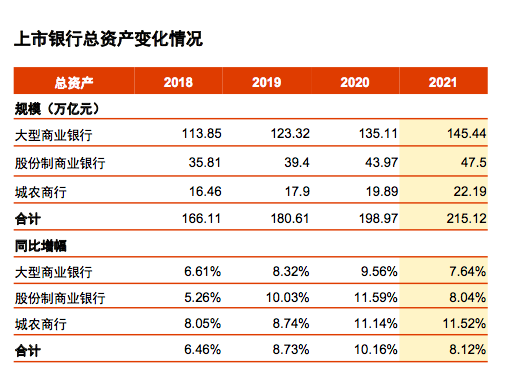

与此同时,上市银行的总资产增速放缓,信贷投放进一步聚焦重点领域。

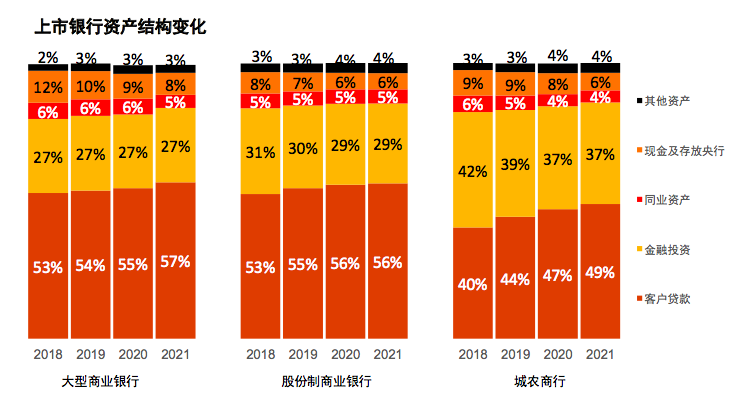

2021年,上市银行稳固支持实体经济高质量发展,总资产达215万亿元,同比增长8%,较2020年10%的增速有所放缓。 从结构上看,金融投资占比和去年基本持平,余额较上年增长4.34万亿。2021年央行两次降低存款准备金率,共释放长期资金约2.2万亿元,现金及存放央行占总资产比例持续 走低。

信贷重点投放领域包括交通、能源、水利等重大工程项目及惠及面广的民生项目、新型基础设施、现代物流、高端制造业、小微企业,以及科技创新和绿色发展领域。

在贷款结构上,上市银行呈现差异化特征。大型商业银行持续发挥大行作用,积极支持国家重大战略、重要项目落地,服务实体经济,其公司贷款占比较2020年进一步增加至55%;股份制商业银行和城农商行零售类贷款占比逐年提高,这主要与它们近年来聚焦于零售转型、进行差异化经营布局相关。

此外,由于2021年新冠疫情持续反复,上市银行继续优化和落实助企纾困政策,强化对小微企业的金融支持,延续普惠小微企业贷款延期还本付息政策,加大再贷款再贴现支持普惠金融力度,努力实现综合融资成本稳中有降。数据显示,2021年普惠小微贷款余额19.2万亿元,同比增长27.3%。截止2021年末,六家大型商业银行整体普惠贷款余额6.47万亿元, 同比增长近38%;股份制商业银行同比增长近25%。

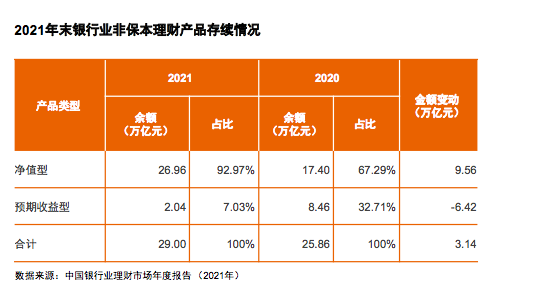

值得注意的是,2021年“理财新规”过渡期满,商业银行保本理财产品实现“清零”,也是净值化转型重要的里程碑。

截至2021年末,银行理财市场规模29万亿元,同比增长12.14%,其中净值型产 品占比92.97%。“洁净起步”的理财公司产品存续规模占全市场的比例近六成,已发展成为理财市场重要机构类型。

银行理财业务回归“卖者尽责、买者自负”的业务本源。然而,受股市、债市波动及理财产品净值化转型影响,银行理 财市场出现“破净潮”,针对银行理财的投诉量增长。银行理财产品投资能力、信息披露和投资者教育等方面任重道远。

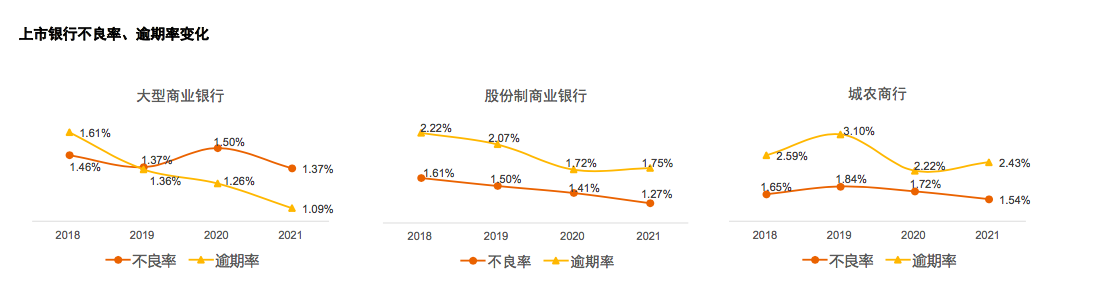

在资产质量方面,上市银行的不良率逾期率双降,资产质量压力不同。

截至2021年末,44家上市银行不良贷款余额为1.7万亿元,较2020年末增加1.14%;不良率1.36%,下降0.14个百分点,逾期率1.36%,下降0.09个百分点。这主要由于上市银行不断提升风险资产的管理能力,继续保持不良贷款清收力度,多渠道处置风险资产。

据悉,该报告涵盖44家A股和/或H股上市银行截至2021年12月末的全年业绩,包括六家大型商业银行、八家股份制商业银行和30家城商行农商行,相当于截止2021年12月31日中国商业银行总资产的74.54%和净利润的83.73%。

评论