文|车市物语 张凌霄

自2010年新能源汽车进入全面政策扶持阶段以来,销量“平庸”多年的插电式混合动力车型(PHEV)终于在2021年有了起色:随着整体新能源汽车的市场的销量激增而水涨船高。在今年年初,PHEV市场又遇上油价大涨、电动车提价,销量在今年第一季度同比增长了2倍。

只不过,销量的增长彻底打破了原先PHEV市场的竞争格局。2020年,理想ONE、宝马5系PHEV与比亚迪的插混车型还能在市场平分秋色。到了2021年,比亚迪坐稳该细分市场的霸主地位,以超27万辆的销量,占据近一半的插混市场。

回溯过去的十年,BBA在内的几乎每一家跨国车企对电动化战略的规划都是从插电式混合动力车型过渡到纯电动车型。2016-2018年,北京现代、长安福特、上汽通用、上汽大众等多家合资车企先后推出了自己的PHEV产品。大众汽车乘用车品牌中国CEO冯思翰在2020年还明确表示,大众将优先发展PHEV,并在大众品牌的众多热门车型上搭载该技术。

然而,跨国车企轰轰烈烈的转型规划,与PHEV车型惨淡的销量形成了鲜明对比,在2021年插混车型销量排行榜中,只有宝马5系PHEV称得上外资品牌中走量的车型。被市场教育的合资车企,在短暂几年对PHEV市场的热情之后,便偃旗息鼓,眼见着插混市场被比亚迪或理想这样的后来者蚕食。

一边是插混市场的增量几乎全贡献给了比亚迪、理想这样的头部玩家,一边是中国汽车品牌有越来越多的新品投向这一细分市场。过去的5年,是外资品牌因为过渡路线而错失了及早布局电动车的前瞻,还是比亚迪以外的中国品牌错过了抢占插混市场的先机?

被偷走的5年

作为一个过渡产品,插混发展的每一步都离不开政策的照顾。2013--2016年,比亚迪相继推出了秦唐宋元等王朝系列的混动车型,并在上海这样的限购城市大受欢迎。然而,当时的PHEV车型并没有燃起非限购地区消费者的主动购买热情,一直被看作是特殊政策的产物。

合资车企也不愿意错过政策的红利,自2016年开始,外资品牌的PHEV车型陆续投放到中国市场。可很多因为与燃油版相比没有优势的定价,而鲜有人问津。2017年上市的福特蒙迪欧PHEV,官方指导价为28-30万元区间,比当时售价20万元左右的蒙迪欧价格高出一截。最终因为销量惨淡,以停产收场。与燃油版本售价未大幅拉开差距的北京现代索纳塔PHEV与领动PHEV,同样也没有摆脱卖不动的命运。

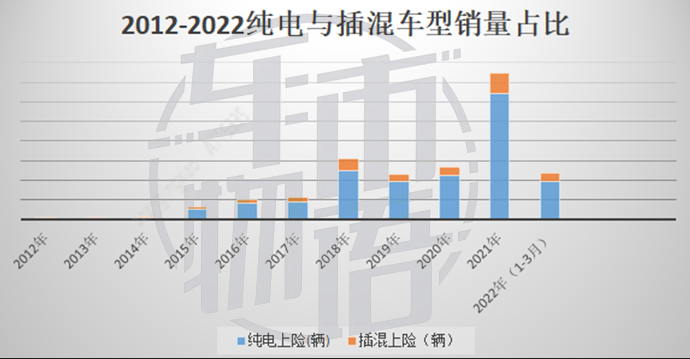

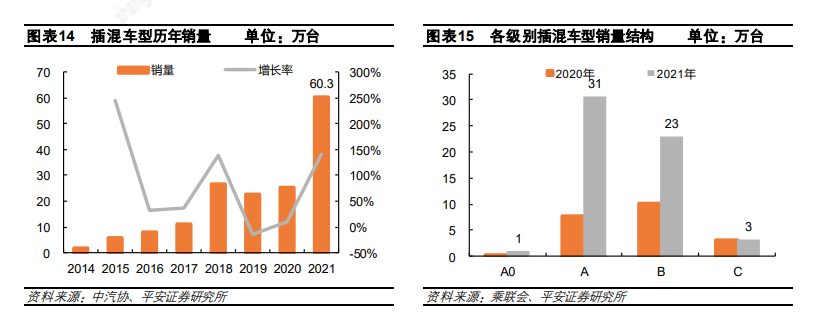

没有起色的销量也消耗着车企的耐心,2016-2020年这几年前,插混市场的整体销量一直在10-20万辆左右徘徊,与纯电动车市场由40万辆增长至百万辆形成鲜明对比。单一PHEV车型销量最好的宝马5系插混年销量在万辆左右徘徊。中国品牌这边,最受欢迎的插混车型,依然是为限购而生的比亚迪、荣威、名爵等插混车型。

直到比亚迪号称“燃油颠覆者”DM-i车型的出现,插混市场也才有了起色。根据乘联会统计的数据,在2021年PHEV车型销量排行中,比亚迪以28万的销量遥遥领先,与第二名理想汽车约9万辆的销量拉开差距。两家企业几乎占据了国内PHEV(含增程)市场一半的销量。

虽然比亚迪DM-i车型与理想ONE的产品定位并不相同,但这并不妨碍其他中国车企追赶的步伐,推出各自的混动系统。比如长城柠檬DHT,吉利雷神混动系统等。除此之外,岚图 FREE 、问界M5 、自游家NV等新的汽车品牌,均推出了增程的技术路线,欲与理想汽车分一杯羹。

“比亚迪在国内PHEV市场具有得天独厚的优势,它以电池业务起家,三电系统可以自产,在供应链和成本控制上占据优势,大幅拉低了PHEV车型的售价。”北京理工大学汽车动力性及排放测试国家专业实验室副教授王欣告诉汽车之家。他指出,对于理想来说,又是另一种情况。在同级别的车型中,理想的配置有很大的吸引力,而增程式混动的动力系统使其在成本、油耗、性能和政策间寻求到了一种相对平衡。

PHEV,中国车企的高端化利器?

“他们(新势力)普遍缺乏核心技术。”3月1日,摩卡DHT-PHEV上市发布会上,魏牌CEO李瑞峰抛出“DHT混联可以对‘蔚小理’实现吊打”的观点。虽然没有明说,走插混路线的摩卡DHT-PHEV高端SUV的定位,几乎将矛头对准了走增程路线的理想。

不止是李瑞峰,车企大佬们多次炮轰过理想的增程路线为“落后的技术”。最让人印象深刻的,当属冯思翰曾在一次媒体沟通会上,作出“增程是最糟糕的方案”的评价。

天津大学教授,内燃机燃烧学国家重点实验室副主任姚春德指出,单从技术门槛上看,增程式的技术路线更加简单。它通过减少发动机的直驱和并联的工况,进而避开离合器、变速器等技术壁垒较高的零部件。由于增程式混动系统只有纯电与串联的工况,其在高速情况下油耗相对较高。

他进一步解释道,“不宜脱离实际使用场景来评价某个技术路线,增程式混动也可以在油耗、续航里程、充电等方面达到一个平衡。和插混可以在馈电的状态下行驶不同,增程式混动只能依靠电机驱动,所以一般会搭载一个容量更大的电池,这对车身的长度就有了要求,再叠加成本的因素,增程的技术路线更适宜放在中高端车型上。”

图表来源:平安证券

而对于普通PHEV车型来说,一方面,其成本较高、技术难度较大,不适合A00/A0级车型搭载;另一方面,相比于纯电车型用户,插混车型用户更加注重价格、性价比和实用性。因此有分析人士指出,A级PHEV有望成为燃油车电气化转型的替代者。

比亚迪也多次公开表示,DMi混动技术有信心取代外资品牌在燃油车市场的地位。魏牌CMO乔心昱近日就在社交媒体上自信地表示:“别看现在合资燃油销量如日中天,如果还维持现在的配置和价格,我敢断言,在拿铁DHT这样的混动面前,合资燃油没有未来。”

无论是眼馋比亚迪在PHEV市场一枝独秀,抑或不服理想汽车通过增程产品在这个市场占据了一席之地,中国汽车品牌已经开始行动了。吉利将雷神Hi·X插电混动版放在了紧凑型轿车车帝豪L上,长城将PHEV技术首次用在高端SUV 摩卡DHT-PHEV上,长安将iDD插电混动搭载在高端序列UNI-K上。

从长远看,基于混动系统的目标都是逐步替代纯燃油车型,但定价策略上每一家车企各有不同。比如,比亚迪同级别插混车比燃油车售价大约贵 3-4 万元(宋 PRO PHEV版与宋 PRO燃油版),而长城摩卡PHEV版售价比燃油版贵大约10万元左右。

“毕竟,现在插混车型相对于燃油车来说成本依然偏高。即便是走性价比路线的比亚迪,也在自下而上逐步进行产品的升级。“从总体发展趋势来看,利润更高的中高端车型更有利于消化PHEV与燃油车之间的价格差。”王欣补充道。

PHEV的前景取决于BEV

在更严格的油耗法规与排放标准的大背景下,全球汽车产业电气化的趋势已经毋庸置疑。王欣对PHEV的市场前景持积极的态度,他指出,未来十年,越来越多的传统燃油车会被HEV和PHEV取代,未来可能只有最低端的车型才会沿用纯内燃机驱动。在全面电动化来临之前,低碳燃料与混合动力系统的结合将是交通源减碳的一条关键途径。相比电动化,电驱化对于我们国家的“双碳”目标的达成更具现实意义。

“当前PHEV市场的爆发也掺杂着一定的偶然因素,比如油价的上涨,电动车大规模涨价。最重要的是,2023年补贴的全面退坡。“王欣认为,政策在其中起到的影响不容小觑,就如同排放标准的切换会提前透支掉一部分市场的消费能力,不排除很多消费者在政策红利完全退出之前,提前上岸。

姚春德同样看好插混市场。在他看来,作为一种过渡产品,影响PHEV市场前景的,并不只是价格与成本,而是纯电动车技术是否有革命性改变。在电池技术出现了犹如铅酸电池到锂电池的革命性改变之前,混合动力将长期与纯电动路线共存。

“在成本与价格上,不同的车企作出了不同的尝试,有的通过降低发动机功率,简化结构等方式来降低成本;有的与之相反,增大技术复杂程度,形成壁垒。但技术本身并没有优劣之分,不同的用户对PHEV有不同的需求,关键在于有没有抓住用户心理。“姚春德说道。

理想ONE的成功恰恰印证了这一点,理想汽车用一个外界看来不高明的插混技术,打造出了一个现象级的产品,足以说明强大的产品塑造能力对车企来说有多么的重要。

与其说是增程式成就了理想,倒不如说是理想成就了增程式。与其说是PHEV成就了比亚迪DMi,不如说是比亚迪DMi成就了PHEV市场。而这才是插混市场爆发的核心所在。

只不过车市瞬息万变,你我多被裹挟前行。短短不到7年时间,传统车企还来不及思忖插混市场的未来在哪儿,转眼就被特斯拉与新势力的电动化攻势刀架脖子上。就好比跨国车企当初轰轰烈烈的插混计划,数年后几乎都成为沉没成本,谁又说得好,如今中国车企浩浩荡荡的布局插混市场,有多少会成为“陪跑”?

评论