文|面包财经

“基金公司赚钱,基民不赚钱”的现象持续受到市场诟病。

华夏基金在2021年市场相对高位密集发行QDII产品,随着行情反转,高位发行的这些基金普遍面临净值大幅回撤的压力。

根据财报统计,华夏基金旗下QDII基金2021年累计产生净亏损超过95亿元。考虑到2022年以来净值下行明显,公司旗下QDII基金2021年及2022年一季度累计亏损超过100亿元已无悬念。

图1:华夏基金旗下QDII基金2021年净亏损排名前10

然而,尽管旗下产品亏损严重,华夏基金仍能获取可观的管理费收入。统计显示,公司2021年来自于QDII基金的管理费收入超过2.4亿元。

作为一家企业愿景是“成为全球资本市场上有重要影响力、受人尊敬的资产管理公司”,华夏基金是否应该考虑通过减免管理费、提高自购力度等方式与基民利益保持一致?

一家基金公司旗下QDII产品普遍大幅亏损仅仅是因为外部环境不利?

基金管理人投研能力是否充足?是否勤勉尽责?相关产品运行是否合规?运行过程中是否有利益输送?基金公司督察长是否应该对相关QDII产品的合规问题予以重点关注?

华夏基金旗下多只热门QDII基金深度回撤

QDII(合格境内机构投资者)基金是在一国境内设立,经该国有关部门批准从事境外证券市场的股票、债券等有价证券业务的证券投资基金。

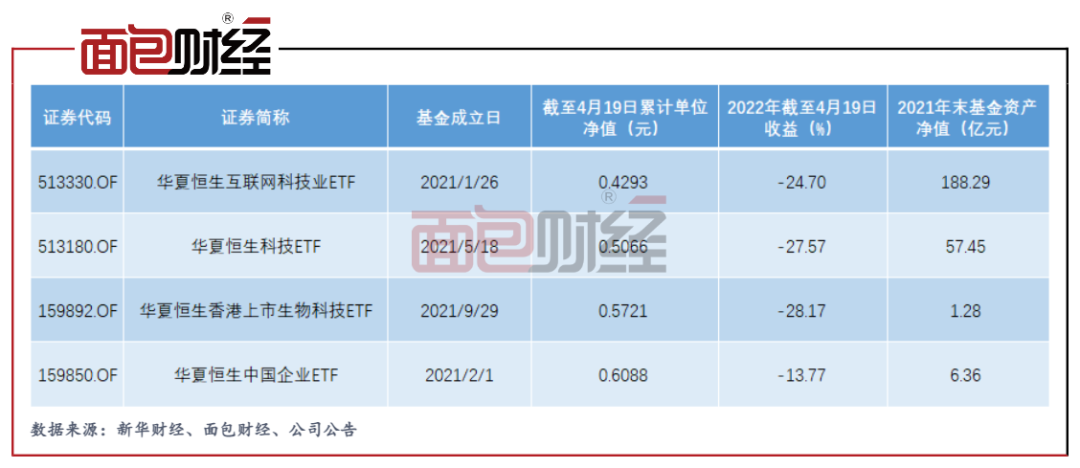

华夏恒生互联网科技业ETF(QDII)、华夏恒生科技ETF(QDII)是华夏基金旗下规模靠前的产品。截至2022年4月19日,这两只产品的累计单位净值分别跌至0.4293元和0.5066元,今年以来分别下跌24.70%和27.57%。

图2:华夏基金旗下部分ETF类QDII基金净值表现

华夏恒生互联网科技业ETF(QDII)成立于2021年1月,募集期间净认购金额达到75.55亿元,认购总户数达到16.48万户。该基金的业绩比较基准为恒生互联网科技业指数收益率,投资目标为“紧密跟踪标的指数,追求跟踪偏离度和跟踪误差最小化。”

图3:华夏恒生互联网科技业ETF(QDII)净值走势

自基金成立以来,华夏恒生互联网科技业ETF(QDII)的净值持续下行。投资者如果成立时买入持有至今,目前已经亏损过半。财报显示,该基金2021年净亏损52.94亿元,主要来自于公允价值变动损失。

虽然该基金净值持续下跌,但不少投资者逆势买入。2021年四季度末,华夏恒生互联网科技业ETF(QDII)的基金份额总额已上升至330.29亿份,基金资产净值达到188.29亿元,持有人户数达到35.74万户,其中个人投资者持有份额占比为78.45%。

华夏恒生科技ETF(QDII)的情况类似,2021年5月成立以来至今,该基金的累计净值跌至0.5元附近。基金份额总额则从成立时14.56亿份上升至2021年末82.14亿份。

值得注意的是,华夏基金的上述两只产品均成立于2021年上半年,正好是市场的相对高点位置。华夏基金现存的ETF类QDII产品中(初始基金口径,包括联接基金),超过半数发行于2021年1月至9月。

基金公司旱涝保收,基民利益如何得到保护?

一般而言,由于基金管理人可以凭借稳定的管理费收入旱涝保守,因此天然存在通过发行更多新产品、扩大管理规模以赚取管理费收入的倾向,特别是在行情热度较高时。这一激励机制下,“基金公司赚钱、基民亏钱”的案例屡见不鲜。

此外,由于密集发行新产品的同时基金公司的管理能力无法在短期内获得大的提升,这也可能使得基金公司投研、风控能力滞后于规模增长,最终使得基民利益受损。

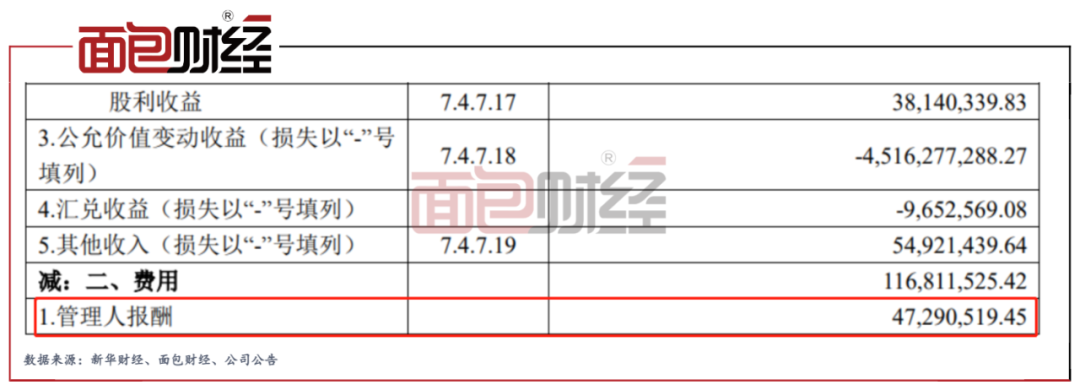

以上述两只产品为例。华夏恒生互联网科技业ETF(QDII)产生的费用包括管理费、托管费、因基金的证券/期货交易或结算而产生的费用、信息披露费用等。其中,管理费支付给基金管理人,是后者的主要收入来源之一。

华夏恒生互联网科技业ETF(QDII)的管理费为一年0.50%,每日计算,逐日累计至每月月末,按月支付。2021年,该基金的管理费达到4729.05万元。

图4:2021年华夏恒生互联网科技业ETF(QDII)的管理费用

华夏恒生科技ETF(QDII)的年管理费用率同样为0.50%。由于规模小于华夏恒生互联网科技业ETF(QDII)且成立时间相对较晚,该基金2021年产生管理费约为906.45万元。

中信证券财报显示,华夏基金2021年实现营业收入80.15亿元、净利润23.12亿元,同比均大幅增长。

图5:2017年至2021年华夏基金营收、净利润

损人利己?老牌产品成立14年“颗粒无收”

除了ETF类产品,华夏基金旗下还有多只QDII基金(初始基金口径),大部分在今年录得两位数亏损。

图6:华夏基金旗下今年以来亏损达到两位数的QDII基金(非ETF类)

华夏移动互联人民币(002891.OF)截至4月18日亏损达到26.79%,在同类产品中排名靠前且明显跑输业绩基准。该基金关于投资策略的描述为“在股票精选策略上,本基金主要投资于全球移动互联相关行业股票”。但从2021年末的持仓来看,该基金可能存在风格漂移的情况。

公开资料显示,华夏移动互联人民币2021年末重仓宁德时代、长城汽车(港股)等新能源汽车产业链股票,其中宁德时代更是基金第一大持仓,持股市值占基金资产净值的6.48%。2022年至今,宁德时代股价下跌约三成,长城汽车更是经历腰斩。

此外,华夏港股前沿经济A(012208.OF)、华夏全球精选(000041.OF)这两只规模超过15亿元的基金今年以来也亏损超过15%。其中,华夏全球精选成立于2007年10月,是国内较早成立的QDII基金之一。然而,经过14年的运作,该基金的单位净值仍然只有1元,基民颗粒无收。

华夏基金作为国内头部的基金管理公司,在市场走弱、基金产品净值下行时,是否可以通过减免管理费等方式与基民一起共克时艰?

评论