文|消金界

在美上市的金融科技企业陆续公布2021年财报后,消金界选取了360数科、乐信、信也等头部三家消费金融机构,从用户规模、交易规模、资产质量、转化效率、获客成本、成长能力、盈利能力、杠杆率等维度对其进行全方位分析,以便各位读者能通过上述机构的经营及财务状况,对行业现状及趋势有更加清晰的理解与判断。

01 用户规模

用户规模方面,依照行业惯例,分别从注册用户、授信用户、借款用户等三个方向予以观察分析。

1、注册用户

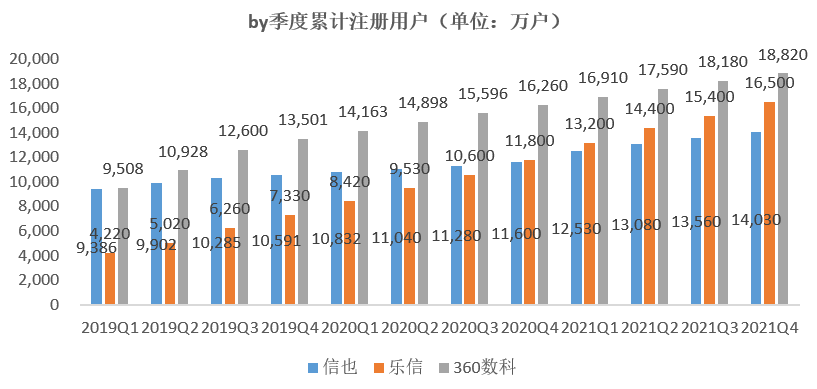

从累计注册用户规模来看:截止到2021年底,三家累计注册用户均已破亿,其中360数科、乐信累计注册用户更是突破1.5亿户,分别积累了1.88亿与1.65亿注册用户。信也虽然落后于行业两位老大哥,但其注册用户规模也突破1.4亿户,按照现在信也季度新增注册用户的规模,不出意外的话,信也用户数大概率将在2022Q3季度也将跻身“1.5亿俱乐部”。

随着用户规模持续增加,应该考虑用户天花板的问题,目前的用户规模已占据中国总人口的10%比例,下沉市场是否还有空间?现有风控能否支撑业务向更深市场下探?这是各家不得不面对的问题。

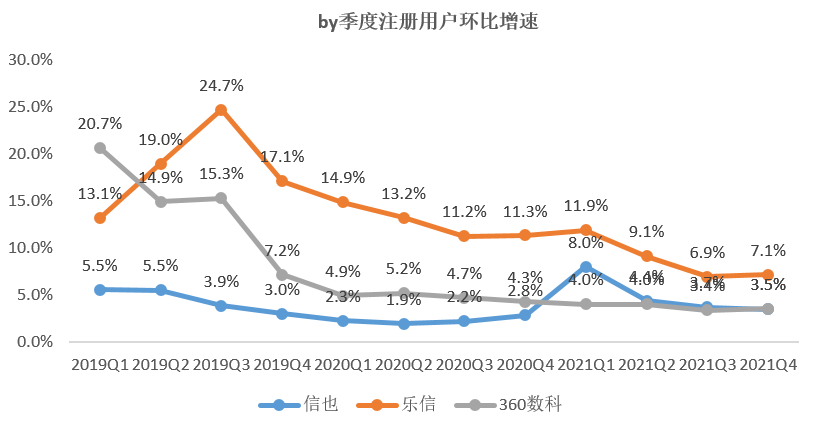

从累计注册用户增速来看:用户规模增速已呈现下降趋势,不过各家增速下滑还有所不同。

具体来看,360数科及乐信增速均曾达到20%以上的高位,乐信从24.7%降至目前的7%左右,360数科从20.7%降至目前的3.5%,信也增速自2019Q1以来相对保持平稳,虽有下滑,也只是从5.5%的增速降至目前的3.5%。

可以看出,“三剑客”在后期出现了分化,360数科与信也目前处在同一水平,而乐信表现则更亮眼一些,按现在乐信增速是360数科一倍的情况下,不排除后期乐信用户规模赶超360数科的可能性。

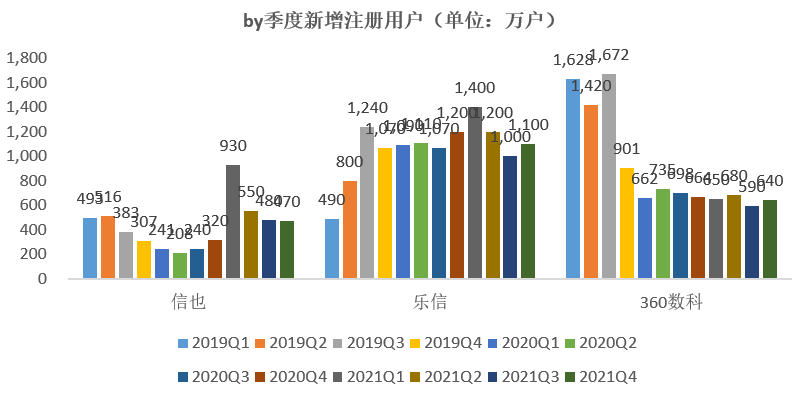

从新增注册用户规模来看:乐信及信也新增注册用户规模相较于360数科而言较为平稳,除了2021Q1之外,信也基本上在500万以下的水平,乐信基本上在1100万上下浮动。而360数科在经历2019年的高速增长之后,2020年月新增注册用户基本上维持在600万左右的的水平。

月新增注册用户规模这一数据,验证了上述乐信注册用户将赶超360数科的结论。

2、授信用户

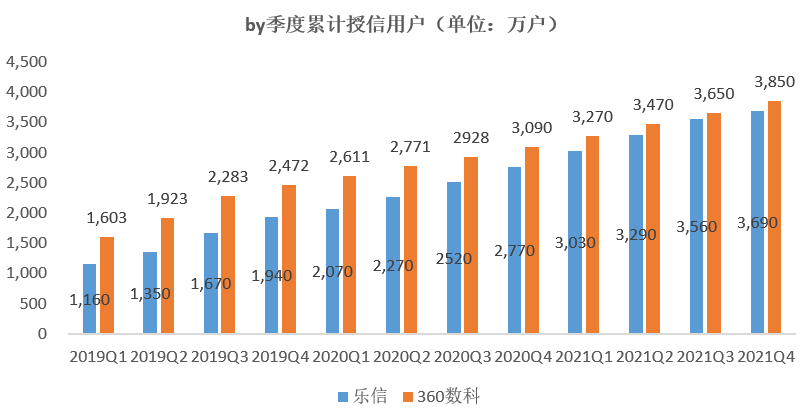

从累计授信用户规模来看:因信也暂未公布其授信用户,授信用户环节暂不把信也考虑进内。截至2021年底,360数科及乐信累计授信用户均突破3500万户,360数科达到3850万户,乐信到达3690万户。

从图中可以看出,在授信用户规模方面,乐信与360数科之间的差距在不断地缩小,由2019年500万左右的差距缩减至目前的不足200万。

结合上文乐信新增注册用户规模的增速,在授信用户环节,乐信也极有可能对领头羊的360数科完成反超。

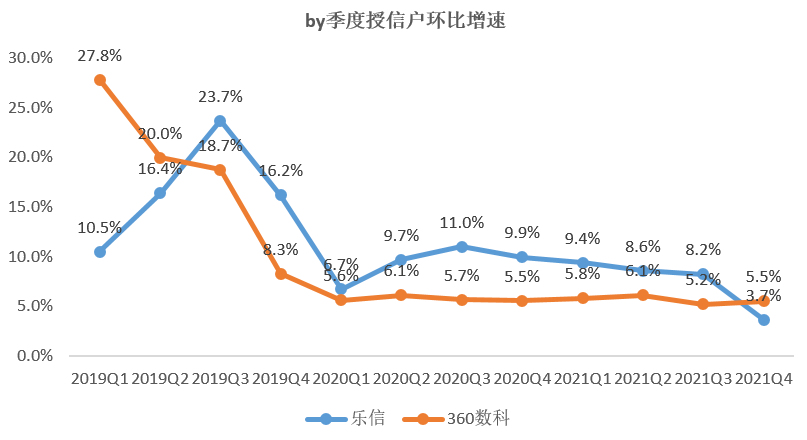

从累计授信用户增速来看:与注册用户规模增速趋势相似,360数科与乐信新增授信用户增速也呈现明显的下滑趋势,特别是在2019年,两者都从高位的20%以上的增速降至7%以下的个位数增速,降幅明显。

自2020年以来,360数科增速相对比较平滑,一直在5.5%左右水平浮动,而乐信则在此期间有小幅的上升,回落后也一直在8%左右的增速,不过,2021Q4乐信增速却突然掉头下滑,从Q3的8.2%直接降至3.7%,降幅直接超过50%。

这是季度经营策略调整所致,还是其他因素影响?后续增速是否会回归正常区间,需要关注。

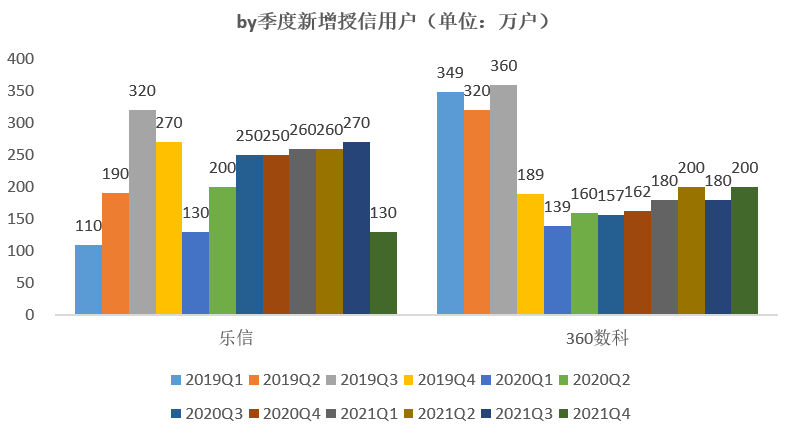

从新增授信用户规模来看:除2019年两家新增授信用户规模有所差异之外,进入2020Q2以来,360数科与乐信新增授信用户规模都基本上保持的相对比较平稳,360数科月度新增授信用户规模维持在180万左右的当量,而乐信则基本上在250万左右的水平。

从图中也可以看出,乐信2022Q4新增授信用户规模仅有130万,参考上文新增授信用户增速陡然下滑,可以重点关注这块数据。

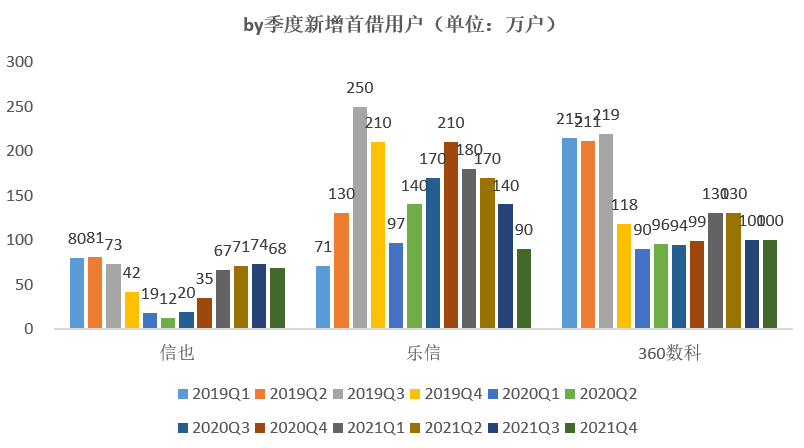

3、借款用户

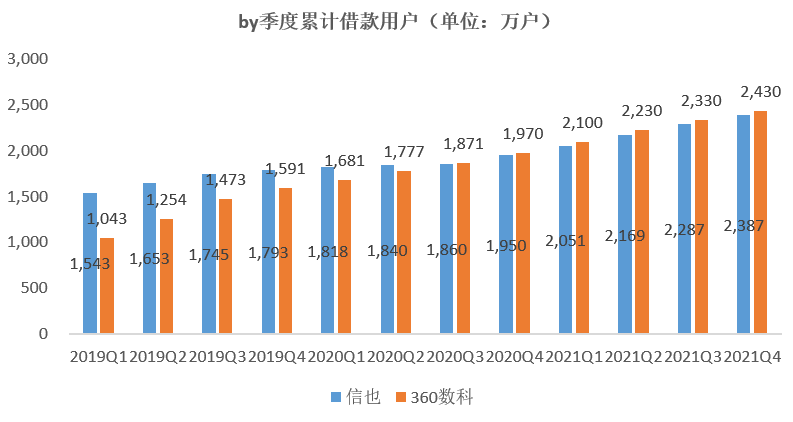

从累计借款用户规模来看:因乐信仅公布其季度借款用户规模,故在累计借款用户规模方面,只拿360数科与信也做为比较。在累计借款用户上面,信也是领先于360数科的,究其原因,主要还是信也的前身为P2P借贷平台“拍拍贷”再结合其早在2008年就开始涉足这块领域,因此,在借款用户规模上面,早期是领先于360数科的。不过,随着360数科坐稳行业龙头之位之后,360数科在2021Q3对信也完成了反超。

截至2021年末,360数科累计借款用户规模达到2430万户,信也累计借款用户规模则为2387万户,虽有差距,却并不明显。

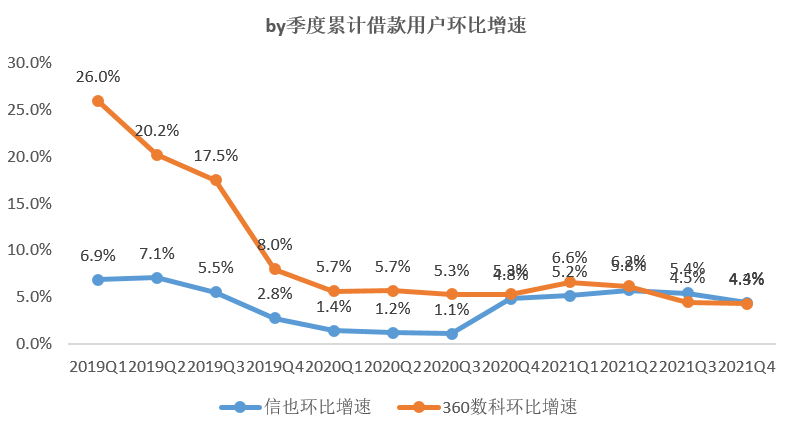

从累计借款用户增速来看:不难发现,在2020Q4之前,360数科累计借款用户增速是一直领先于信也的,这也使得360数科在后期反超了信也。

进入2021年以来,两者增速曲线呈现交叉趋势,不过总体上增速依然是呈下滑趋势,可以预见的是,随着基数的增加,累计借款用户增速有可能会进一步下滑。

从新增借款用户规模来看:从下图可以看出,各家新增借款用户规模表现不一,360数科整体呈现先降后稳的趋势,乐信则表现较为跳跃,信也呈现平稳、下滑、再爬升平稳,这也说明各家获客的策略也是各不相同。但是从数量级来看,乐信虽有下滑但是数量依然最大,360数科次之,而信也季度新增借款用户规模则较两者有明显的差距,仅为乐信的50%、360数科的50%左右。

02 交易规模

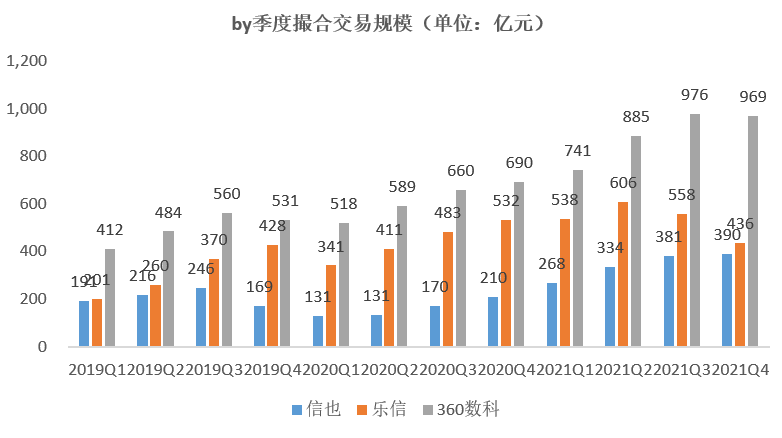

交易规模主要从期间撮合交易金额、期末在贷余额两个方向进行观察解析。

1、撮合交易金额

从交易金额规模来看:乐信、信也与360数科的差距在不断的拉开,2021Q4,360数科撮合交易金额达到969亿元,虽然较Q3有所下滑,但是依然超过乐信436亿元与信也390亿元之和。

从下图可以看出,乐信原本是有希望缩小与360数科之间的差距,不过进入2020Q4以来,乐信撮合交易规模呈现“虎头蛇尾”的态势,而反观360数科,则是一路高歌猛进,两者之间的差距也是愈来愈大。

从交易规模来看,360数科领先其他两家的优势已较大。

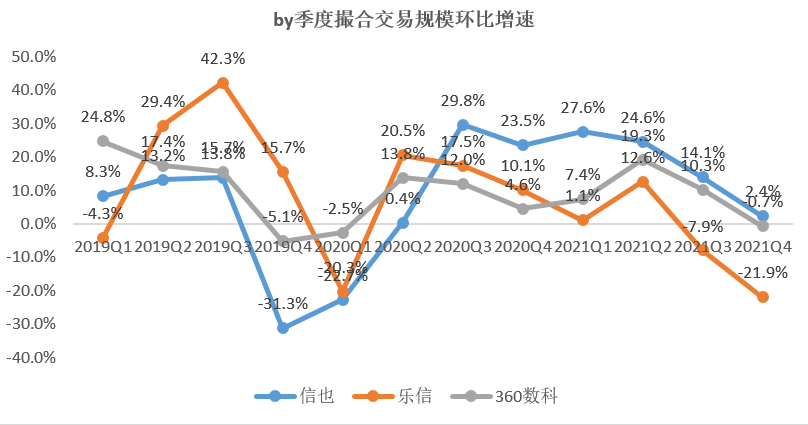

从交易金额环比增速来看:“三剑客”均呈现先降后升再急剧下滑的趋势,特别是随着交易规模的增加,再想保持20%以上的增速已然是不太现实。

叠加监管的收严,持牌金融机构自营业务的增加,助贷平台也不得不面对与持牌机构争抢优质客户的可能性。

对于助贷平台而言,如何更好帮助传统金融机构赋能,做大做强获客、风险、贷后、数据支持等服务,或许才是其能够再度迎来高速发展的必备条件。

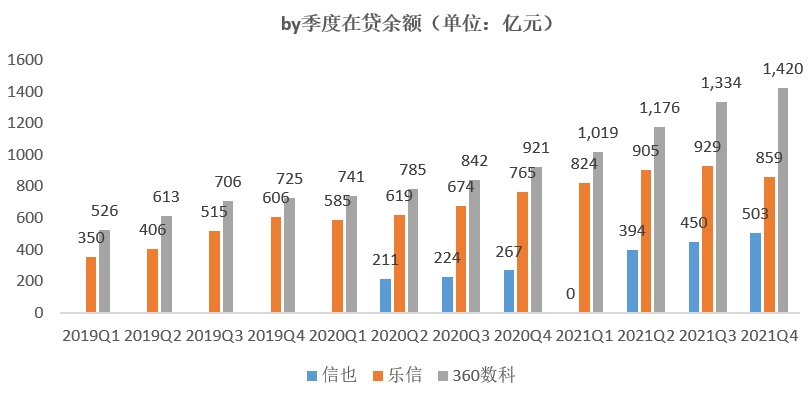

2、在贷余额

从在贷余额规模来看:360数科在贷成为行业内唯一一家规模突破千亿的助贷平台。截至2021年底,360数科在贷余额达到1420亿元,堪比一家地方中小型银行。

而乐信在贷余额虽然整体上也呈现上升的趋势,不过,随着交易金额的增速的下滑,特别是2021Q4环比出现负增长,其在贷余额也由2021Q3的最高929亿元降至最新的859亿元,降幅明显。

信也在贷虽一直呈现上升的趋势,而且也在2021年底突破500亿元大关,但是对比行业前两名而言,依然差距不小。(信也自2021Q2公布其在贷余额相关数据,部分数据有所缺失。)

评论