文|未来迹 林文白

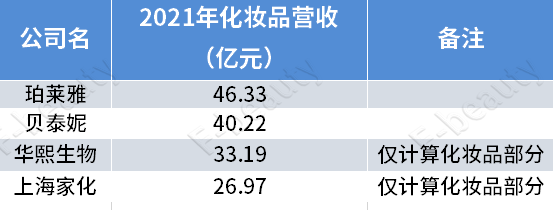

4月21日下午,珀莱雅股份(603605·SH)发布2021年财报,营收达到了46.33亿元。这在本土有公开数据可查的日化企业中,单算化妆品营收,已经首屈一指。

从2014年17亿元的年营收到2021年的46.33亿元营收,7年翻了接近3倍。这虽然不能算很夸张,但是在本土头部美妆品牌业绩普遍承压的情况下,珀莱雅却能够一枝独秀不断突破,中间到底发生了什么?

“快”:对新渠道异常敏感,把生意掌握在自己手里

众所周知,珀莱雅起家于CS渠道,从2003年到2013年的十年间,CS渠道都是珀莱雅的唯一主力销售渠道。

巅峰时期,珀莱雅在CS渠道的年回款超过17亿元。

但是从2010年开始,CS渠道出现严重的供给过剩,各大品牌为了争夺终端客流,价格战愈演愈烈。婷美等品牌甚至掀起了“免费大派送”,成为当年的“年度现象”。

当时,业内人士参考韩国化妆品店渠道的发展历史认为,中国的CS渠道很可能会步后尘。随着价格战越打越厉害,美妆集合店在消费者心中的信任会崩塌,单品牌店会崛起。

就在CS渠道大打出手,一片焦灼的时候,电商作为一个新兴渠道,开始撩拨所有人的神经。彼时,在化妆品的所有销售渠道中,CS占了33.6%,而电商还只有7.9%,但每年却几乎以100%的复合增长率暴涨。看好电商的人认为是新未来,而不看好电商的人认为,电商的份额不会超过30%,最激进的观点是2020年,电商将会消失。

但无论如何,因为窜货和乱价引起的线上和线下的冲突,成了当年度的热门话题。2011年12月,安尚秀品牌由于线上价格过低,导致洛阳色彩连锁店在两天内出现三十多起退货,在行业内吵翻了天。

那一年,有人感慨说,“电子商务,作为本年度热门话题之一,是主动拥抱还是继续抗拒,对于品牌商和零售商来说,2012年,都必须要做一个决断”。

珀莱雅的选择,简单而直接。

2012年珀莱雅设立美丽谷电商子公司开启线上化,与淘系、京东、唯品会等平台开始密切合作。

对新渠道的变化敏感且决策快速,敢于试错,似乎是刻在珀莱雅骨子里的某种基因。接下来,从天猫、淘宝等传统电商到抖音、快手等直播电商,珀莱雅几乎都是第一时间出手。

2018年,抖音电商露头,珀莱雅成为第一批在抖音拿到成绩单的传统国货;2020年,抖音切断外链,珀莱雅开始做抖音小店,强化自播。并且,和当年创始人侯军呈在老家大荆镇拉了几车人出来,分散到全国建立了“燎原”系分销商一样,珀莱雅在线上一直是自建团队。打法高效而凶悍。

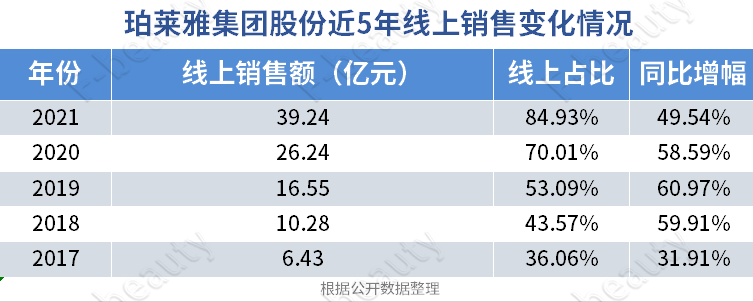

在最新的2021年报中,珀莱雅线上实现销售39.24亿元,占比84.93%。其中线上直营平台的销售为28.03亿元,占比60.66%,绝大部分生意,牢牢控制在自己人手中。

“狠”:内心坚定敢冒险,决策能力极强

如果单纯从渠道的视角切入,很容易简单得出珀莱雅是抓住了“线上渠道红利”,是又一只“骑在了风口上的猪”而已。

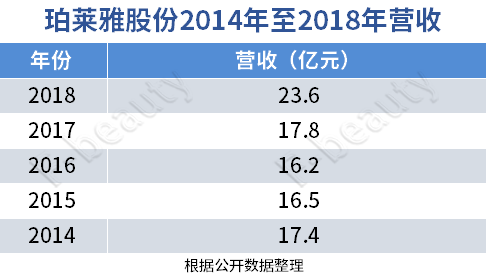

事实上,从2012年到2017年的五年间,珀莱雅集团的电商很一般,这也导致营收规模一直在17亿元左右徘徊,甚至在2015年和2016年,由于上市前的调整,CS渠道竞争加剧,营收还出现了小幅度下滑。

“刚上市那段时间,我看方总(CEO方玉友)压力很大,有一次我跟他见面,嘴上都是水泡,因为上市公司对业绩有要求”。对于2018年前后的珀莱雅内部情况,排名前十的某国产品牌创始人这样说。

就像2012年快速选择做电商一样,珀莱雅团队骨子里那股“狠劲”再次上来了,这次还加上了“赌性”。

2017年,珀莱雅对整个电商团队进行了改组,并确定了一个全新的“三驾马车”战略,即“线下渠道领先、电子商务增长、单品牌店运营”。不过2017年到2018年这两年,珀莱雅的电商,仍然有些“蹩脚”。因为珀莱雅确定的营销战略推“大单品”,全渠道推爆品。这个策略的优势是,一旦推爆一个产品,就会迅速爆红。但是,如果出不来爆品,就会多渠道价格冲突,产生渠道内耗。

珀莱雅的这种打法,一开始还被业内不少企业“嘲笑”。因为当时主流的做法是,线上推套盒,线下推单品。这样线下很难和线上对标价格,冲突小,还能互相借势。在这种灵巧的打法面前,珀莱雅全网推“爆品”的方法,就显得有点“笨”,并且是在“赌”。

不过,一切转机在2019年出现了。

可以明显看出来,从2018年开始,珀莱雅集团在线上的绝对销售额,每年以一个加速度快速增长,4年时间,线上整体体量翻了接近4倍。

把珀莱雅真正推到聚光灯下的是2019年泡泡面膜的出圈。据珀莱雅研发总监蒋丽刚介绍,这个产品在线上推出的第一个月就卖了100多万盒,到2019年11月,天猫旗舰店累计销售300多万盒。

2019年7月,泡泡面膜拿下了“抖音美容护肤榜”第1名,“天猫面膜月销量排行榜”第1名等多个魁首,当月就贡献了5961万元销售额。

一时间,不少人惊呼,珀莱雅下对了注,大单品策略初战告捷。

从“怂”到“刚”:节奏感背后的进化论

不过,泡泡面膜并没有火多久,事实上从这个产品火爆开始,就一直伴随着争议。首先是不少科学博主站出来科普,认为泡泡多少和清洁能力没有绝对关系,泡泡面膜宣称的清洁能力是在收消费者的智商税;其次是营销界站出来分析,认为以泡泡面膜为代表的“爆品”策略很容易被市场“反噬”。

如何在科学上能证明,如何在市场上能持续立得住?

面对这些质疑,珀莱雅或许也知道此时去打嘴仗根本占不到便宜,选择了直接认“怂”,然后继续推新品。

2020年2月,“红宝石精华1.0”版本诞生。这个产品迎合了“早C晚A”的消费新趋势,添加了含量更高的A醇、六胜肽等抗衰老明星成分,但售价仅为249元/30ml,性价比很高。

红宝石精华一经推出就取得了单日1.5万份的销售成绩,单月累积销量很快攀升到5万份以上,泡泡面膜的奇迹,再一次发生在了“红宝石精华”身上。

不过,质疑很快又来了。

2021年6月5日,抖音测评美妆博主大分子实验室,发布了测试4款护肤品的六胜肽含量的视频,其中指出珀莱雅红宝石精华中有效成分六胜肽的溶度只有0.47ppm,与品牌宣传的20%添加量不符。并嘲笑珀莱雅是在“长江里面打鸡蛋花”。

不过这次珀莱雅选择了直接出来硬刚,先是另一部分博主出面,指出了大分子实验室的漏洞;紧接着,珀莱雅公布了检测方法和新的第三方检测结果,用科学证明了自己。

珀莱雅之所以选择硬刚,是因为此时的红宝石精华已经进化成了一个“家族”,如果在这个点上被人推翻,损失惨重。

2021年珀莱雅红宝石精华出了迭代版本2.0,月销稳定在了13000件以上。并且相继推出了红宝石面霜、冰陀螺眼霜、活肤水乳、面膜等系列产品,形成了完整的套装。通过产品迭代和品类丰富,珀莱雅已经成功打开了大众抗老的新增量。

与此同时,主要面向25岁以上人群的大众化抗糖化和抗氧化需求的“双抗精华”也完成了同样的进化,并开始开拓全新的系列“原力修护”。

根据天猫数据魔方的数据,2020年,这三大系列产品分别为珀莱雅共实现约4.6亿元的GMV,分别占旗舰店总GMV的17%和30%。2021年这三个系列的产品销售,全面超越原有的基础产品系列,成为珀莱雅护肤品类目中的重要收入支柱。

至此,珀莱雅在经历了痛苦的渠道调整、产品换代之后,终于完成了从濒临持续下滑的边缘,一路抢滩登陆到第一个堡垒的建立。这中间,充满了争议、噪音和打压。但也正是在这种痛苦的磨砺中,外界才看到了一代化妆品追梦人的坚韧不拔和勇敢果决!

从偶然到必然,中间到底隔着什么?

今天,很多机构、媒体和同行,都在研究珀莱雅。那么除了外界在“冰山”之上看到的,珀莱雅过去五年,在渠道和产品上的转变,从赌博式的“泡泡面膜”到看起来有成功必然性的“红宝石系列”和“双抗系列”的进化,在“冰山”之下,还隐藏着什么呢?

2021年10月20日证监会一份关于允许珀莱雅公开发行可转债进行融资的公告,将这些隐藏在冰山下的项目一次性“端”了出来。

这份公告显示,珀莱雅将通过公开发行可转债的方式募集资金7.2亿元,主要用于:

一、投资4.38亿元,引进国内外先进的生产设备,建设自动化、智能化产品生产线,扩建湖州生产基地;

二、投资2.18亿元,购置研发场地,购买先进的软硬件设备,吸引行业内高端技术人才,建设龙坞研发技术中心;

三、投资1.12亿元,购置软硬件设备、引进专业化的信息技术人才,对公司现有的信息化系统进行全面升级建设。

尽管化妆品并不像电子产品一样,是完全靠科研驱动的产业。但随着竞争加剧,没有科研能力的支撑,珀莱雅在泡泡面膜之后,很可能就会继续坠落。

熟悉珀莱雅的人可能注意到,最近几年,公司其它高管都很少为珀莱雅站台,反而经常能被媒体接触到的是研发总监蒋丽刚。

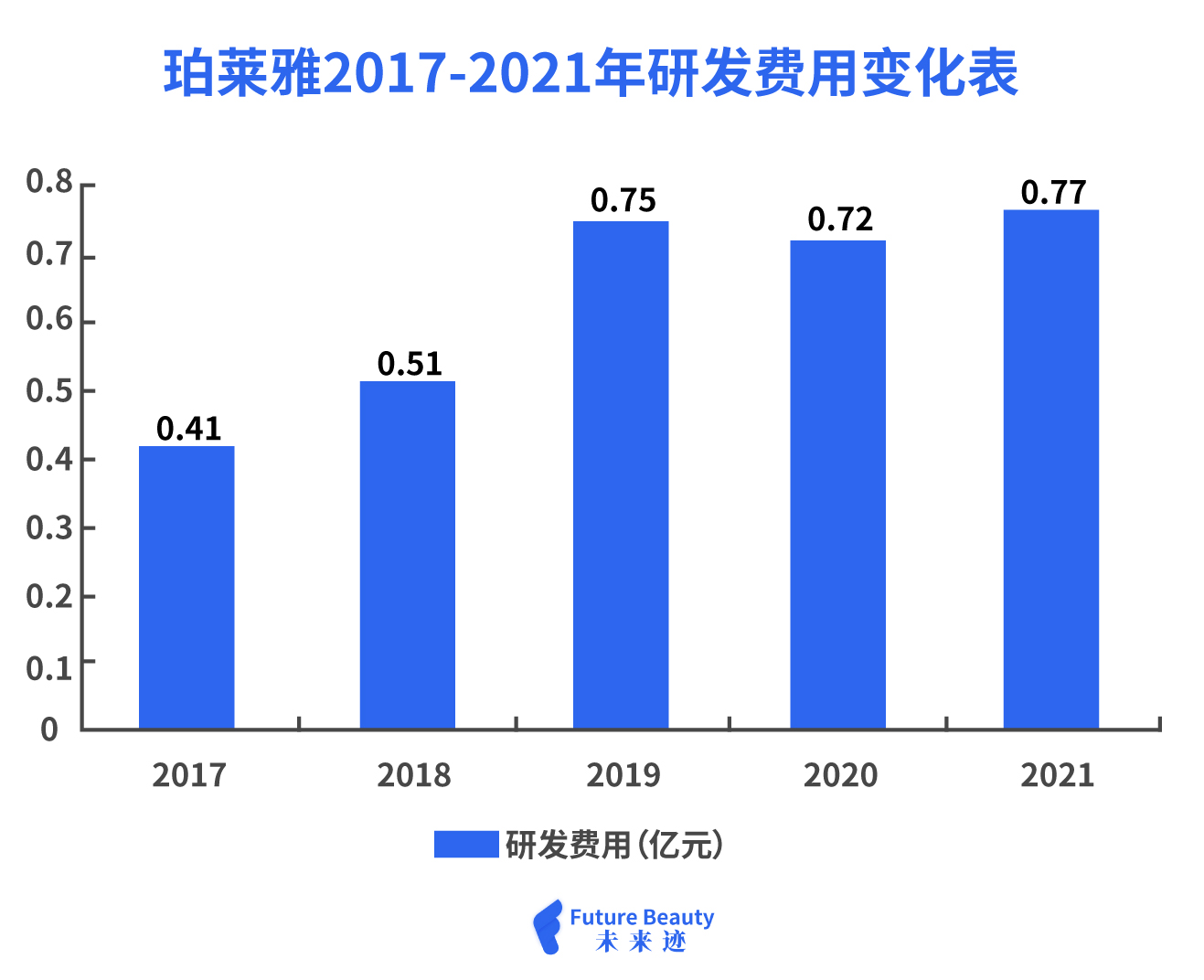

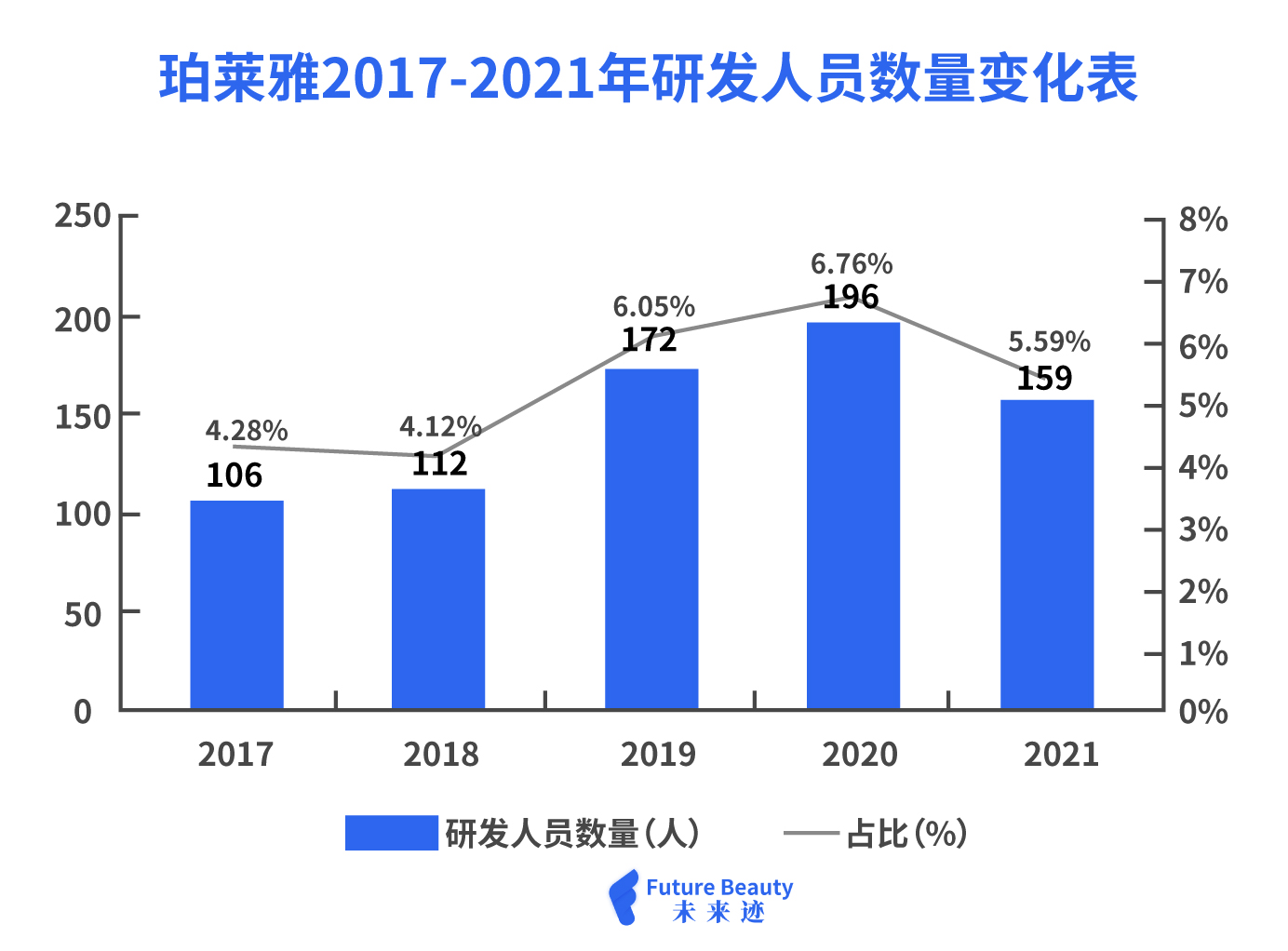

梳理珀莱雅股份近5年的研发费用变化,2017年到2019年研发费用在营收中的占比明显提高,2020年和2021年,随着销售爆发,研发费用的占比暂时下降,但绝对金额已经在2017年的基础上几乎翻倍。

孙子兵法云:十则围之,五则攻之,倍则战之,敌则分之,少则能逃之。很显然,对于绝大多数国产品牌来说,很难在研发上和国际巨头搞“军备竞赛”。

珀莱雅的研发体系升级,走了一条先把有限资源集中在“大单品”,从外部原料合作到自主专利研发,层层递进打造研发体系的务实路径。

据珀莱雅股份2021年财报显示,珀莱雅品牌以精华类目产品为切入口,先是与西班牙国际胜肽世家 LipoTrue S.L.合作打造了“红宝石精华”大单品,而后又陆续与国际领先特种材料公司亚什兰、化妆品原料巨头德国巴斯夫BASF 、帝斯曼上海等达成独家战略合作,获得专供定制化的原料,进一步夯实了精华/防晒等多款明星产品的科研基础。2021年,在原有研发创新中心基础上,成立了国际科学研究院,正在加强基础研发,重点覆盖 细胞、皮肤和原料开发,强化功效性原料研究。

除了科研,在大单品战略之下,工厂的生产能力也是一个巨大的瓶颈。销售最怕的是断货。据了解,巅峰时期,珀莱雅对泡泡面膜的产能要求达到每天100万片。珀莱雅2008年开始在湖州自建工厂,经过不断的升级扩建,2021年年报显示,已经达到了以自主生产为主,OEM 外协工厂代加工为辅的生产模式,并且拥有自建护肤/洗护工厂、彩妆工厂。

公告中提到的信息系统升级,背后牵涉的其实是珀莱雅公司治理结构的一系列变化。这种变化的核心是围绕数字化中台进行的流程再造,珀莱雅将其统称为“新组织策略”。

珀莱雅股份2021年的年报显示,这种变革具体体现在:

1、组织层面:坚持产品中台,深化大单品、爆品策略,重点打造数字化中台赋能前台业务;投放中台精准提升 ROI 策略,采用研发、产品、投放、运营虚拟项目组织形式,打通端到端,高效的自驱型流程组织。

2、人才层面:继续推动人才年轻化、国际化的与业务匹配的人才供应链机制,精准选人,快速识别,高效用人,通过“以战代练”的方式逐步搭建一支有活力、有战斗力,自驱型的年轻化团队。

3、机制层面:倡导“高投入、高绩效、高回报”的“三高”绩效文化,建立“定目标、盯过 程、拿结果”的绩效管理体系;围绕业务战略,全力构建短(季度绩效、项目激励)、中(年度超额分红)、长期(股权激励、合伙人)的多元化业务激励体系。

就像周华健在歌里唱的那样“没有人能随随便便成功”,仔细考量之下,珀莱雅从内到外,其实都已经完成了某种蜕变,而这种蜕变并不是为了迎合宣传需要而进行的某种“秀”,而是在生存和发展的逼迫下,做出的“抉择”。

但时间不会停止,珀莱雅的漫漫征程,显然也不会止步,新挑战依然存在。

创业是一场永无休止的挑战

结合珀莱雅股份2021年的年报以及当前的行业现状,珀莱雅的新挑战跃然纸上。

首先,线上流量红利消失,未来增长持续承压。

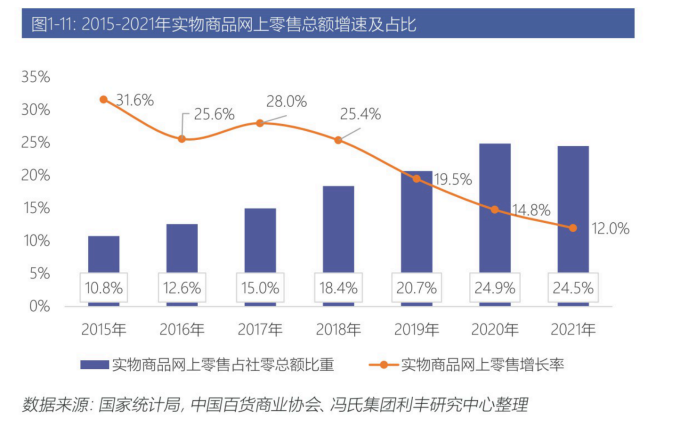

根据中国百货商业协会和利丰集团日前联合发布的《2021-2022中国百货商业报告》,2021年,电商在中国实物零售中的占比已经见顶并小幅度回落。可以说,电商的高光时刻已经过去。

随着电商整体停止高增长,珀莱雅在电商渠道的高增长也必然难以持续,业绩增长再次承压已是必然。

其次,受疫情和激进的线上策略的影响,珀莱雅的线下渠道加速下滑。

2021年年报显示,线下营收已经下滑到了6.96亿元,比疫情最严重的2020年还下滑了38.03%。而其赖以起家的CS渠道,更是从巅峰时期接近17亿元的年回款额,一路狂泻到了5.03亿元,三分之二的份额已经丢失。

线上承压,线下失血。从渠道搭建的角度,珀莱雅再一次面临抉择。是构建新的线上线下融合的渠道体系,还是彻底成为线上品牌?

据《未来迹Future Beauty》从CS渠道了解的信息,由于线上份额持续扩大,珀莱雅品牌在CS渠道正越来越多的被当成“引流品”,终端价格在持续走低,砸价现象时有发生。

不过,由于珀莱雅在线下渠道有很好的客情和网络,集团旗下另一品牌“韩雅”的呼声正在日渐变高。

据《未来迹Future Beauty》了解,该品牌目前在旺香婷、西藏美人计、达州1+1等知名CS连锁系统中,均有良好的表现。不过,该品牌目前在全国还只有几千个网点,还有上升空间。

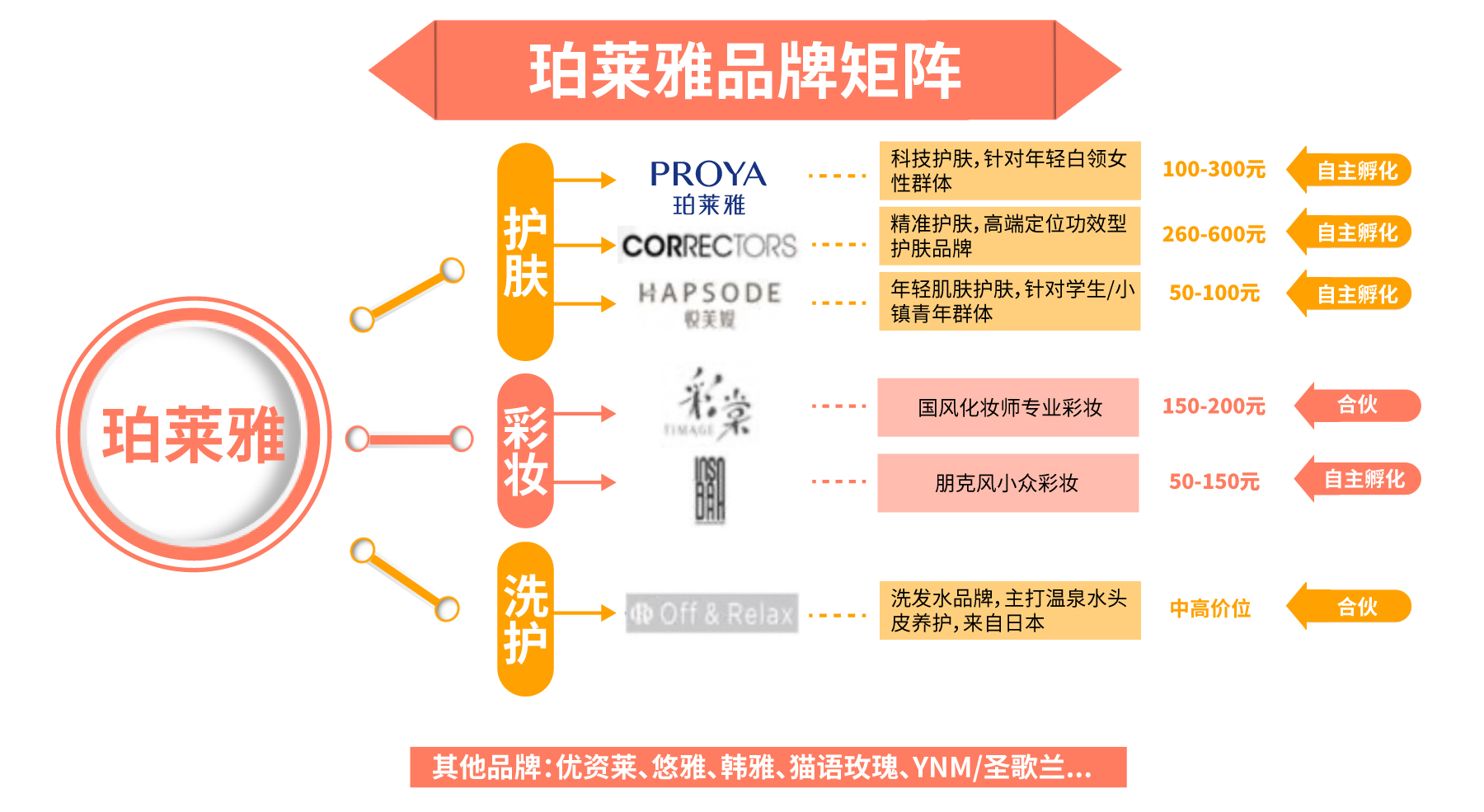

这似乎在某种程度上应合了珀莱雅2021年提出的“6*N”新战略。其中“6”指“新消费、新营销、新组织、新机 制、新科技、新智造”,“N”指打造 N 个品牌。

通俗讲,珀莱雅希望依靠自己已经积累的资源,通过着重打造以上6项能力,来孵化出N个品牌,以完成品牌矩阵,构建新国货化妆品产业平台。

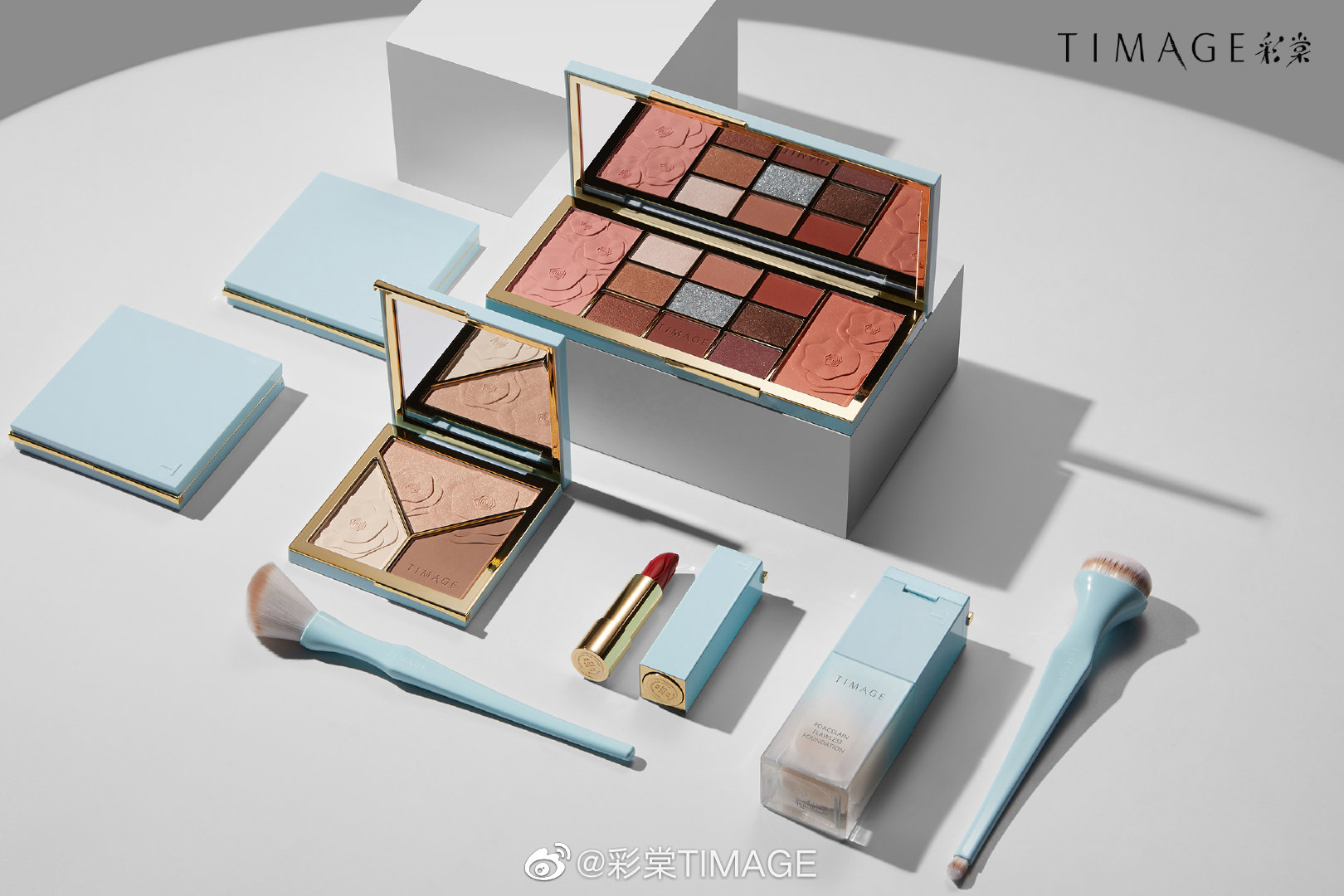

和韩雅在CS渠道的隐隐呼声一样,2021年年报显示,国风化妆师专业彩妆——彩棠在线上也取得了103.48%的增长,销售突破2.46亿元。这个品牌会像花西子、珂拉琪等品牌一样,在线上迅速被拉起来吗?目前还看不到有翻红的迹象,但投资和评级机构对该品牌持乐观态度,预计2023年销售额可以突破6亿元。

面对新的挑战和变局,珀莱雅最终会交出怎样的答卷呢?这是一个老掉牙的问题,也只有一个老掉牙的答案——交给时间。

评论